Obligacje skarbowe zawierające mechanizm ochrony przed inflacją cieszą się rosnącą popularnością. Inwestowanie w antyinflacyjne obligacje Skarbu Państwa wymaga jednak nieco wiedzy, ponieważ nie jest to instrument, który zawsze i w każdych okolicznościach ochroni nas przed inflacją.

Obligacje skarbowe indeksowane inflacją to jedna z form lokowania środków, które w ostatnich latach bardzo zyskała na popularności. Powodem była oczywiście wysoka inflacja oraz niskie oprocentowanie lokat w bankach komercyjnych, które zmusiło Polaków do poszukiwania alternatyw.

Papiery wartościowe znane też pod nazwą obligacje antyinflacyjne (lub obligacje inflacyjne) szczególną „furorę” zrobiły w połowie 2022 r., gdy premier Mateusz Morawiecki zapowiedział, że Ministerstwo Finansów poprawił ofertę (co faktycznie się stało). Jak się również okazało na podstawie oświadczenia majątkowego opublikowanego na stronach Kancelarii Premiera, Morawiecki w 2021 r. inwestował w dostępne wówczas obligacje oszczędnościowe. „Obligacje Morawieckiego” to fraza która zdobyła popularność w sieci, jednak warto pamiętać, że oferta skierowana była do wszystkich Polaków, a nie tylko wybranej grupy.

O tym jak kupić rządowe obligacje antyinflacyjne szczegółowo opowiemy w niniejszym poradniku. Chociaż nie są one instrumentem skomplikowanym, to warto wiedzieć o kilku szczegółach zanim podejmiemy decyzję o tym, czy zainwestować w obligacje antyinflacyjne.

1. Czym są obligacje antyinflacyjne?

Obligacje antyinflacyjne to potoczna nazwa detalicznych obligacji Skarbu Państwa, których konstrukcja związana jest z wysokością wskaźnika inflacji lub stóp procentowych. Stanowią one podgrupę szerszego zbioru wszystkich obligacji oszczędnościowych przeznaczonych dla gospodarstw domowych, które emituje Ministerstwo Finansów. Obligacji tych nie mogą kupić firmy ani fundusze inwestycyjne, nie handluje się nimi na giełdzie. Każda z obligacji kosztuje 100 złotych – o tym jak i gdzie je można kupić mowa jest w przedostatniej części artykułu (aczkolwiek zachęcamy do lektury całości).

Obligacje antyinflacyjne występują w czterech podstawowych typach oraz łącznie siedmiu szczegółowych rodzajach, które różnią się od siebie wieloma parametrami. Wyróżnić możemy:

- Obligacje indeksowane stopą inflacji CPI podawanej przez GUS:

- Obligacje 4-letnie indeksowane inflacją (COI)

- Obligacje 10-letnie indeksowane inflacją (EDO)

- Obligacje rodzinne indeksowane inflacją (tylko dla beneficjentów programu „Rodzina 800 plus”):

- Obligacje rodzinne 6-letnie indeksowane inflacją (ROS)

- Obligacje rodzinne 12-letnie indeksowane inflacją (ROD)

- Obligacje indeksowane stopą referencyjną NBP (nowy rodzaj obligacji wprowadzony w 2022 r.):

- Obligacje roczne zmiennoprocentowe (ROR)

- Obligacje 2-letnie zmiennoprocentowe (DOR)

- Obligacje indeksowane stawką WIBOR 6M

Zanim przejdziemy do omówienia każdego z rodzajów obligacji, kilka uwag ogólnych, wspólnych dla wszystkich obligacji. Obligacje oszczędnościowe Skarbu Państwa emitowane są co miesiąc, w osobnych seriach. Oferta na miesiąc następny jest ogłaszana w ostatnich 10 dniach miesiąca poprzedniego (np. po 20 czerwca spodziewać można się oferty na lipiec). Nie ma znaczenia, czy obligacje kupimy pierwszego czy ostatniego dnia miesiąca – warunki, które zostaną nam zaproponowane będą zawsze takie same.

Warto dodać, że każdy rodzaj i każda seria obligacji ma swoje oznaczenie, składające się z dwóch komponentów: symbolu obligacji oraz daty wykupu (miesiąc i rok). Przykładowo, obligacje 4-letnie indeksowane inflacją (o symbolu COI, od Czteroletnie Oszczędnościowe Indeksowane) z datą wykupuj w czerwcu 2028 r. to COI0628. Posługiwanie się tymi oznaczeniami może się przydać zwłaszcza w przypadku obligacji antyinflacyjnych, w przypadku których każda seria może wypłacać inne odsetki (w zależności od inflacji w konkretnych miesiącach – szczegółowy mechanizm wyjaśnimy nieco dalej).

|

|

| Zrzut ekranu ze strony Ministerstwo Finansów wraz z objaśnieniami |

Chociaż domyślny okres wykupu obligacji (czyli moment, kiedy Skarb Państwa odkupi je od nas, zwracając podstawową kwotę, którą wyłożyliśmy na zakup obligacji) wynosi najczęściej kilka lat, to nic nie stoi na przeszkodzie, aby wcześniej wycofać środki zainwestowane w obligacje oszczędnościowe. Mówiąc inaczej, kupując obligacje oszczędnościowe (w tym te antyinflacyjne) nie zamrażamy naszej gotówki na długie lata. W zależności od tego, jakie papiery kupiliśmy, zapłacimy stosowną opłatę, lecz nadal będziemy mogli zachować część odsetek. Dla porównania, przedterminowe zerwanie lokaty w banku często wiąże się z utratą wszystkich odsetek.

Gwarancji tego, że otrzymamy środki wraz z odpowiednimi odsetkami udziela sam Skarb Państwa. Równocześnie nie istnieje żaden limit kwoty, za którą możemy kupić obligacje oszczędnościowe Skarbu Państwa ani przy którym mamy gwarancję otrzymania środków (dla przypomnienia, Bankowy Fundusz Gwarancyjny w pełni chroni depozyty do równowartości 100 000 euro). Z tego powodu obligacje oszczędnościowe Skarbu Państwa często porównywane są z lokatami, choć co do zasady są to inne instrumenty.

2. Obligacje antyinflacyjne w 2024 r. – zasady działania

Jak uczy przysłowie, diabeł tkwi w szczegółach i nie inaczej jest w przypadku obligacji antyinflacyjnych. Chociaż to relatywnie proste i podobne do siebie instrumenty, istnieje kilka różnic, które mogą wpłynąć na nasze decyzje inwestycyjne. Krok po kroku omówimy wszystkie rodzaje obligacji, które w zamyśle Ministerstwa Finansów mają pomóc Polakom chronić się przed zgubnymi skutkami inflacji.

2.1. Obligacje indeksowane inflacją

Ten typ obligacji skarbowych obecny jest na polskim rynku od lat, jednak szczególną popularnością zaczął cieszyć się po 2020 r., gdy ruszyła fala inflacji. Obligacje te występują w wariancie czteroletnim (COI) i dziesięcioletnim (EDO). W obu przypadkach w pierwszym roku inwestowania jesteśmy „skazani” na oprocentowanie podyktowane przez Ministerstwo Finansów. Indeksowanie o stałą marżę powiększoną o inflację rozpoczyna się dopiero od drugiego roku i trwa aż do ostatniego okresu odsetkowego.

Przykładowa oferta obligacji indeksowanych inflacją z maja 2024 r.

Przykładowa oferta obligacji indeksowanych inflacją z maja 2024 r.

Podstawą do wyznaczenia oprocentowania w drugim roku i kolejnych latach odsetkowych jest wskaźnik inflacji ogłaszany przez Główny Urząd Statystyczny (formalna nazwa „wskaźnik cen towarów i usług konsumpcyjnych”). Finalne dane o inflacji GUS podaje 15 dnia każdego miesiąca (lub w okolicach tej daty, gdy wypadają dni wolne). Ogłaszane dane dotyczą miesiąca poprzedniego, tzn. w maju dowiadujemy się o inflacji kwietniowej, w czerwcu o majowej itp. GUS podaje inflację zarówno w ujęciu miesięcznym, jak i rocznym – w przypadku obligacji indeksowanych inflacją interesuje nas tylko ta druga miara.

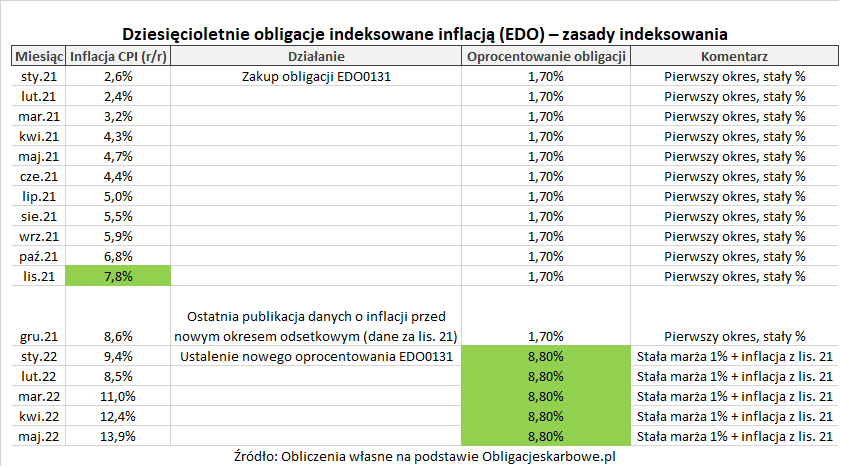

Gdy dokładnie wczytamy się w warunki emisji obligacji antyinflacyjnych, znajdziemy tam zapis mówiący, indeksowanie odbywa się przy użyciu inflacji ogłoszonej „w miesiącu poprzedzającym pierwszy miesiąc danego okresu odsetkowego”. Jeśli więc nowy okres odsetkowy zaczyna się w czerwcu 2022 r., to pod uwagę brać musimy inflację ogłoszoną w maju, a więc dotyczącą zmiany cen w kwietniu względem cen obowiązujących rok wcześniej. Innymi słowy, w przypadku zakupu obligacji antyinflacyjnych interesuje nas inflacja za 10 miesięcy od kupna – obligacja kupiona w czerwcu będzie opierać się na wskaźniku inflacji dotyczącym kwietnia. Patrzymy więc niejako dwa miesiące wstecz.

Oto przykład indeksowania obligacji na podstawie danych z 2021. Mechanizm ten w analogiczny sposób zastosować można do każdego kolejnego okresu.

|

Warto dodać, że w przypadku ujemnej lub zerowej stopy inflacji do ustalania oprocentowania brana jest wartość zerowa. Innymi słowy, jeśli występuje statystyczna deflacja (a mieliśmy z taką do czynienia w Polsce w latach 2014-2016) to nasz zarobek zależał będzie tylko od marży.

Marża ustalana przez Ministerstwo Finansów jest zawsze dodatnia i stała przez cały okres trwania obligacji, a o informacje o niej otrzymujemy w momencie zakupu (oczywiście kolejne serie mogą się różnic wielkością marży). Obligacje antyinflacyjne zawsze zapewnią nominalny wzrost – otrzymamy więcej pieniędzy niż pożyczyliśmy państwu (choć w większości wypadków część zwrócimy w formie podatku, o którym w jednym z kolejnych podpunktów).

Czteroletnie (COI) i dziesięcioletnie (EDO) obligacje indeksowane inflacją różnią się nie tylko terminem wykupu (4 kontra 10 lat), lecz także podejściem do odsetek i ich kapitalizacji. To istotna różnica, za sprawą której opłacalność inwestowania w oba rodzaje obligacji może się różnic.

W przypadku obligacji dziesięcioletnich, kapitalizacja odsetek ma miejsce na zakończenie okresu odsetkowego, a odsetki te są dopisywane do kapitału, który „pracuje” w latach kolejnych zgodnie ze wzorem „stała marża + inflacja ogłoszona w miesiącu poprzednim (czyli dotycząca jeszcze wcześniejszego miesiąca)”.

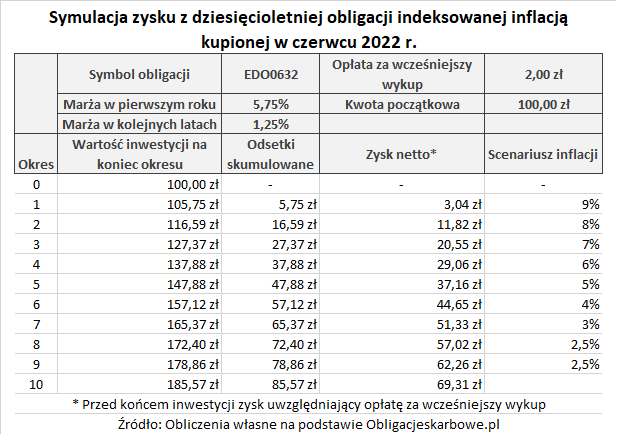

Przykładowo, kupując w czerwcu 2022 r. obligację dziesięcioletnią (EDO0632) za 100 zł i z marżą w pierwszym okresie odsetkowym na poziomie 5,75%, w czerwcu 2023 r. przykładowy inwestor dysponował 105,75 zł i to ta kwota weszła na nowy okres objęty oprocentowaniem „stała marża 1,25% (jej wielkość znana jest już w momencie zakupu) + inflacja za kwiecień 2023 r. (która nie była znana, GUS podał ją w maju 2023 r.). Co istotne, podatek od zysków kapitałowych (19%) nie został pobrany – zapłacony zostanie dopiero, gdy inwestycja się zakończy. To sprawia, że w przypadku obligacji dziesięcioletnich EDO „pracuje” cały kapitał, wraz z odsetkami.

|

Z kolei w przypadku obligacji antyinflacyjnych czteroletnich (COI), kapitalizacja odsetek również ma miejsce na zakończeniu okresu odsetkowego, jednak odsetki te nie powiększają naszego kapitału, lecz są nam wypłacane na konto. Dalej pomnażana jest jedynie pierwotna wartość inwestycji. Dodatkowo, od zysku wypłaconego za każdy rok odsetkowy zapłacić musimy 19-procentowy podatek. Oczywiście z kwoty, która nam się „uzbiera” możemy zakupić kolejne obligacje oszczędnościowe (w tym kolejne czteroletnie COI), na warunkach obowiązujących w danym momencie.

Kupując w czerwcu 2022 r. obligację czteroletnią (COI0626) za 100 zł i z marżą w pierwszym okresie odsetkowym na poziomie 5,5% (jej poziom jest niższy niż w przypadku obligacji dziesięcioletnich), w czerwcu 2023 r. wypracowane zostały odsetki w wysokości 5,5%, które zostały pomniejszone o „podatek Belki” wynoszący 19%. W efekcie na nasz rachunek trafiło 4,46 zł, a w kolejnym okresie odsetkowym (stała marża 1% + inflacja podana w maju 2023 r.) pracowało nadal jedynie 100 złotych.

Na tym nie koniec różnic między oboma podstawowymi typami obligacji antyinflacyjnych. W przypadku obligacji dziesięcioletnich (EDO) opłata za przedterminowy wykup wynosi 2 złote od każdej obligacji, zaś w przypadku obligacji czteroletnich (COI) jest to 0,70 zł od każdej obligacji. W obu wypadkach opłata nie może przekroczyć tego, ile zarobiliśmy na odsetkach. Warto zauważyć, że opłata jest podawana nominalnie, a pozostałe parametry obligacji procentowo – im dłużej będziemy trzymać daną obligację, tym mniej per saldo kosztować będzie ich wcześniejszy wykup.

Przykładowo, kupując w czerwcu 2022 r. obligację dziesięcioletnią (EDO0632) za 100 zł i z marżą w pierwszym okresie odsetkowym na poziomie 5,75%, gdy w czerwcu 2023 r. zdecydujemy się na jej wcześniejszy wykup, to otrzymamy co następuje:

Wartość odsetek pomniejszona o opłatę za wcześniejszy wykup: 5,75 zł – 2 zł = 3,75 zł

Zysk pomniejszony o „podatek Belki”: 3,75 zł – 0,19*3,75 zł= 3,04 zł

Z kolei kupując w czerwcu 2022 r. obligację czteroletnią (COI0626) za 100 zł i z marżą w pierwszym okresie odsetkowym na poziomie 5,5%, gdy w czerwcu 2023 r. zdecydujemy się na jej wcześniejszy wykup, to otrzymamy co następuje:

Wartość odsetek pomniejszona o opłatę za wcześniejszy wykup: 5,5 zł – 0,7 zł = 4,8 zł

Zysk pomniejszony o „podatek Belki”: 4,8 zł – 0,19*4,8 zł = 3,89 zł

W przypadku obligacji czteroletnich, wcześniejszy wykup będzie się początkowo wiązał z niższym kosztem, ale z drugiej strony po czterech latach zysk z EDO będzie wyższy od zysku z COI (za sprawą omówionego reinwestowania odsetek, przy założeniu że porównujemy obligacje z jednej emisji). Coś za coś.

2.2. Obligacje rodzinne indeksowane inflacją

Przejdźmy do omówienia kolejnego typu obligacji antyinflacyjnych czyli obligacji rodzinnych indeksowanych inflacją. Dostępne są one tylko i wyłącznie dla beneficjentów programu „Rodzina 800 plus” (wcześniej 500 plus) i występują w postaci 6-letniej (ROS) oraz 12-letniej (ROD).

W obu przypadkach mamy do czynienia z konstrukcją podobną do obligacji 10-letnich (EDO). W obligacjach rodzinnych spotkamy się ze stałą marżą w pierwszym okresie odsetkowym oraz konstrukcją „marża + inflacja” w latach kolejnych. Kapitalizacja odsetek jest roczna, podobnie jak w przypadku EDO.

Obligacje ROS i ROD mają zazwyczaj lepsze parametry niż EDO, jednak w ich wypadku obowiązuje limit kwoty, jaką możemy zainwestować. Na oba rodzaje obligacji rodzinnych można przeznaczyć nie więcej niż otrzymaliśmy z programu „Rodzina 800 plus” (np. gdy mamy jedno dziecko to roczny limit wyniesie 12*800=9600 zł). Limit dla ROS i ROD jest wspólny – od nas zależy, ile kupimy poszczególnych obligacji po 100 zł każda.

W przypadku wcześniejszego wykupu obligacji 6-letnich zapłacimy 0,7 zł za każdą obligację, a w przypadku papierów 12-letnich (ROD) będzie to 2 zł za każdą obligację. W obu sytuacjach opłata jest naliczana do wysokości narosłych odsetek (gdy wartość narosłych odsetek jest mniejsza od wartości opłaty) i podlega opodatkowaniu podatkiem Belki.

Co istotne, jeżeli zdecydujemy się na wcześniejszy wykup obligacji rodzinnych, to nie możemy potem ponownie wykorzystać przypadającego nam limitu w kwocie odpowiadającej wykupowi. Innymi słowy, każdy zakup obligacji „zużywa” nasz limit wynikający ze środków otrzymanych z programu 800+. Jeśli potem postanowimy wcześniej wycofać środki, to nie będziemy już mogli ponownie wykorzystać tej części przysługującego nam limitu (aczkolwiek każdy miesiąc otrzymywania 800+ tworzy nam dodatkową przestrzeń na zakupy obligacji). Oczywiście nic nie stoi na przeszkodzie, aby beneficjent programu 800+ kupował także inne rodzaje obligacji oszczędnościowych Skarbu Państwa.

2.3. Obligacje indeksowane stopą referencyjną NBP

Najnowszy typ obligacji mających na celu (częściowe) uchronienie Polaków przed inflacją został wprowadzony do oferty Ministerstwa Finansów od czerwca 2022 r. Obligacje te stanowią uzupełnienie obligacji indeksowanych inflacją, lecz posiadają krótszy termin do wykupu: są to obligacje roczne (ROR) oraz obligacje dwuletnie (DOR). Z tego powodu okres oprocentowania jest miesięczny. Oba rodzaje obligacji oparte są także o odmienny od inflacji wskaźnik – jest nim stopa referencyjna Narodowego Banku Polskiego.

Z formalnego punktu widzenia stopa referencyjna NBP to rentowność 7-dniowych bonów pieniężnych emitowanych przez polski bank centralny. Definicja ta nie jest nam jednak do niczego potrzebna i spokojnie możemy uznać, że stopa referencyjna NBP to ta stopa, którą co miesiąc ogłasza Rada Polityki Pieniężnej. W czerwcu 2022 r. jej wysokość to 6%. Dla porównania, inflacja w maju wyniosła 13,9%. Mówimy więc jedynie o częściowej ochronie kapitału – sytuacja ta zmieniłaby się dopiero, gdyby stopy procentowe NBP wzrosły powyżej inflacji (tzn. realna stopa procentowa w Polsce przyjęłaby wartość dodatnią).

W przypadku obligacji jednorocznych indeksowanych stopą referencyjną NBP (ROR) w pierwszym miesiącu obowiązuje nas oprocentowanie wynikające z oferty Ministerstwa Finansów. Począwszy od drugiego miesiąca aż do ostatniego okresu odsetkowego obowiązuje nas aktualna w danym miesiącu stopa referencyjna NBP oraz marża, która może jednak wynieść 0% (tak było np. w czerwcu 2022 r.).

W przypadku obligacji dwuletnich indeksowanych stopą referencyjna NBP (DOR) również w pierwszym miesiącu obowiązuje nas oprocentowanie wynikające z oferty Ministerstwa Finansów, zaś w kolejnych miesiącach nasze oprocentowanie to „marża + stopa referencyjna NBP”. Wysokość marży jest stała oraz siłą rzeczy wyższa niż w wypadku obligacji jednorocznych.

Ważne – w obu wypadkach pod uwagę brany jest poziom stopy referencyjnej NBP obowiązujący w dziesiątym dniu roboczym przed pierwszym dniem miesiąca kalendarzowego, w którym rozpoczyna się okres odsetkowy. Innymi słowy, w lipcu interesować nas będzie stopa procentowa obowiązująca 10 czerwca, w sierpniu obowiązująca 10 lipca itp. Warto dodać, że decyzyjne posiedzenia Rady Polityki Pieniężnej zazwyczaj odbywają się w pierwszej dekadzie miesiąca – nie jest to jednak wymóg, Rada może decydować o stopach procentowych kiedy chce, choć posiedzenia poza wyznaczonymi datami należą do rzadkości i występują tylko w ekstremalnych warunkach rynkowych.

|

Aktualna wysokość stóp procentowych oraz harmonogram posiedzeń RPP zawsze dostępne są na stronach NBP. Informacje o stopach procentowych dla danego okresu odsetkowego znaleźć można także w punktach sprzedaży obligacji oraz na stronach internetowych: gov.pl/finanse/dlug-publiczny i www.obligacjeskarbowe.pl oraz www.Inteligo.pl. |

Zarówno jednoroczne (ROR), jak i dwuletnie (DOR) obligacje indeksowane stopą referencyjną NBP możemy wykupić przed terminem. W przypadku ROR zapłacimy 0,50 zł za każdą obligację, w przypadku DOR będzie to 0,70 zł za każdą obligację. W pierwszym miesiącu opłata jest pobierana maksymalnie do wysokości narosłych odsetek (w najgorszym razie wyjdziemy więc na zero). Z kolei w kolejnych miesiącach musimy się liczyć z tym, że opłata zostanie pobrana w pełnej wysokości, nawet jeśli wartość narosłych odsetek w będzie mniejsza od wartości opłaty.

2.4. Obligacje o stałym oprocentowaniu

W pewnych okolicznościach (częściową) ochronę przed inflacją zapewnić mogą także obligacje o stałym oprocentowaniu. Wszystko zależne jest od oferowanego przez Ministerstwo Finansów oprocentowania oraz przewidywanej inflacji. Warto pamiętać, że MF może swobodnie ustalać oprocentowanie i nie ma gwarancji, że obligacje o atrakcyjnym stałym oprocentowaniu przez długi czas pozostaną w ofercie sprzedaży.

Z taką sytuacją do czynienia mieliśmy np. w pierwszej połowie 2024 r. Inflacja mocno wyhamowała (do 2%), a ówczesne prognozy inflacji oczekiwanej na przełomie 2024 i 2025 r. zakładały odczyty na poziomie ok. 5-6%. Tymczasem trzyletnie oszczędnościowe stałoprocentowe obligacje skarbowe (TOS) oferowały 6,4% w skali roku. Wzrost popularności obligacji o stałym oprocentowaniu widać było w strukturze sprzedaży obligacji publikowanej przez Ministerstwo Finansów.

Ze względu na opisany powyżej mechanizm indeksowania, wiele osób decydowało się na wcześniejszy wykup obligacji antyinflacyjnych oraz zakup obligacji o stałym oprocentowaniu (głównie TOS) albo zakup obligacji antyinflacyjnych nowych serii, o wyższej marży i oprocentowaniu w pierwszym roku.)

Logikę takiego rozumowania wraz z obliczeniami i dodatkowymi warunkami (np. na IKE/IKZE) przedstawiliśmy w artykule z lutego: Obligacje skarbowe i antyinflacyjne dylematy. Wykup przed terminem może się opłacać.

🔴 Od sierpnia 2022 r. nie są już dostępne obligacje trzyletnie indeksowane stawką WIBOR 6M (TOZ). Ich miejsce zajęły wspomniane wyżej trzyletnie obligacje o stałym oprocentowaniu (TOS).

3. Gdzie i jak kupić obligacje antyinflacyjne?

🔴 Uwaga: Obligacji skarbowych nie da się kupić za pomocą standardowego rachunku maklerskiego oferującego dostęp do akcji i obligacji notowanych na GPW.

Obligacje oszczędnościowe Skarbu Państwa (w tym obligacje indeksowane inflacją) kupić można jedynie w PKO BP oraz w Banku Pekao.

Kupując obligacje za pośrednictwem PKO BP musimy zostać klientami Biura Maklerskiego PKO Banku Polskiego, otwierając tam rachunek rejestrowy, na którym będą zapisane nasze operacje związane z obligacjami skarbowymi. Można to zrobić osobiście w jednym z oddziałów BM PKO BP lub jednej ze wskazanych placówek banku PKO BP. Ich listę znaleźć można na stronie obligacjeskarbowe.pl.

Analogicznie, kupując obligacje za pośrednictwem Banku Pekao zostaniemy klientami Biura Maklerskiego Banku Pekao. Jeśli nie jesteśmy jeszcze klientami banku z żubrem, wówczas należy podpisać umowę o dostęp do Pekao24. Weryfikacja tożsamości odbywa sie za pośrednictwem jednego z dwóch sposobów identyfikacji: eDowód lub mObywatel.

Jak kupić obligacje skarbowe (antyinflacyjne) przez internet?

Obligacje oszczędnościowe kupić można także przez internet. Z marszu do zakupów przystąpić mogą posiadacze konta w PKO BP lub Pekao.

Niestety, jeśli nie jesteśmy klientem PKO BP i nie mamy konta w tym banku, procedura jest nieco uciążliwa. Wprawdzie PKO BP oferuje otwarcie rachunku oszczędnościowo-rozliczeniowego (ROR) przez Internet, jednak dopóki nie podpiszemy dokumentów (za pośrednictwem kuriera lub w trakcie wizyty w placówce banku), mamy ograniczony dostęp do wielu funkcji, w tym do zakupu obligacji skarbowych.

Jeśli więc nie uśmiecha nam się wizyta w placówce, wówczas musimy założyć konto za pośrednictwem kuriera, aby móc kupować obligacje skarbowe przez internet. Najtańszy rachunek w ofercie to Konto za Zero, którego prowadzenie jest darmowe, jednak zapłacimy 10 zł miesięcznie, jeśli nie dokonamy 5 transakcji bezgotówkowych kartą lub BLIK-iem.

Alternatywnym sposobem zakupu obligacji skarbowych przez internet jest rejestracja za pomocą dokumentu tożsamości z warstwą elektroniczną, tzn. e-dowodem osobistym. Warstwę elektroniczną mają wszystkie dowody osobiste wydawane po 4 marca 2019 r. Jeśli nasz dokument wydany został wcześniej, możemy wystąpić z wnioskiem o jego wymianę (jest to bezpłatne). Wszelkie informacje na temat e-dowodu dostępne są na stronie biznes.gov.pl.

Zamiana obligacji

Jeżeli zbliża się czas wykupu naszych obligacji, a nadal chcemy inwestować w tę klasę aktywów, możemy skorzystać z opcji ich zamiany. Każdego miesiąca Ministerstwo Finansów ogłasza listę zapadających obligacji i podaje, na co możemy je wymienić. Standardem jest, że obligacje o terminie zapadalności powyżej roku (czyli wszystkie obligacje antyinflacyjne) wymienić można na dowolną z obligacji będących w ofercie. Nie dotyczy to obligacji rodzinnych, których rolować nie można.

Dokonując zamiany obligacji oddajemy posiadane przez siebie stare obligacje i pozyskujemy nowe (tzn. zaliczamy na poczet ceny nabycia nowych papierów wszelkie wpływy otrzymywane ze starych). Kluczową zaletą takiego działania jest dyskonto – obligacje o cenie nominalnej 100 zł możemy pozyskać za równowartość 99,90 zł. W ten sposób Ministerstwo Finansów premiuje osoby, które długoterminowo lokują środki w obligacjach oszczędnościowych. W przeszłości zdarzało się, że MF oferowało promocyjne warunki i jeszcze atrakcyjniejsze ceny obligacji nabywanych w trybie zamiany.

4. Obligacje antyinflacyjne a podatki i IKE/IKZE

Jak już wspomniano, zysk z tytułu inkasowania odsetek od obligacji oszczędnościowych skarbu państwa jest opodatkowany w Polsce stawką 19%. Podatek ten jest naliczany automatycznie, nie musimy wypełniać żadnych dodatkowych formalności (podobnie jak w przypadku lokat bankowych). Nie trzeba się więc przejmować składaniem osobnego formularza PIT-38.

Sposobem na uniknięcie tego opodatkowania jest kupowanie obligacji oszczędnościowych skarbu państwa poprzez Indywidualne Konto Emerytalne albo Indywidualne Konto Zabezpieczenia Emerytalnego. Wówczas, podobnie jak w przypadku innych inwestycji poprzez IKE/IKZE, nie zapłacimy ani grosza podatku, jeżeli środki podejmiemy dopiero po 60 roku życia.

🟢 IKE – wszystko, co warto wiedzieć. Limity, podatek, rodzaje inwestycji, gdzie założyć

🟢 IKZE – co to jest, jak działa i czy warto założyć? Poznaj wady i zalety IKZE

🟢 IKE czy IKZE – co bardziej się opłaca? Poznaj różnice i zdecyduj, co wybrać

Rachunki IKE-Obligacje albo IKZE-Obligacje założyć można jedynie w Biurze Maklerskim PKO BP. Istnieje także możliwość posiadania rachunku Super IKE, który pozwala zarówno na inwestowanie obligacje skarbu państwa, jak i inwestowanie w instrumenty dostępne posiadaczom „zwykłego” rachunku maklerskiego w BM PKO BP (np. akcje z GPW).

5. Obligacje antyinflacyjne – czy warto w nie inwestować?

Odpowiedź na pytanie „Czy warto inwestować w obligacje antyinflacyjne?” musi niestety brzmieć podobnie, jak uczciwa odpowiedź na podobne pytania dotyczące innych instrumentów finansowych. Odpowiedź ta brzmi:

„To zależy”

Obligacje indeksowane inflacją (a tym bardziej niższą od inflacji stopą procentową NBP) nie pozwalają na proste osiągnięcie stopy zwrotu wyższej od wskaźnika inflacji. Pomijając nawet kwestię tego, na ile dane podawane przez GUS przekładają się na naszą sytuację (w rzeczywistości każdy ma swój własny poziom inflacji, np. wegetarian nie interesuje wzrost cen mięsa a niepalących wzrost cen papierosów), trzeba pamiętać o tym, że walkę o wyjście chociaż na zero czyli ochronę realnej wartości kapitału utrudnia sztywna i niska marża w pierwszym okresie odsetkowym. Ponadto (o ile nie inwestujemy przez IKE) czeka nas jeszcze 19% podatku od zysków z takich obligacji.

Można więc powiedzieć, że obligacje antyinflacyjne służą nie tyle do wygrania walki z inflacją, co do ograniczenia skali zniszczeń i spadku wartości naszego kapitału. Niestety, w obliczu wysokiej inflacji nie ma łatwych sposobów, które pozwolą uciec przed inflacją bez podejmowania dodatkowego ryzyka, np. w postaci inwestowania na rynku akcji, do czego wszystkich zachęcamy).

Nie ulega wątpliwości, że obligacje antyinflacyjne są rozwiązaniem lepszym od gotówki trzymanej w szufladzie (pomijając oczywiście kwestie związane z dostępem do pieniędzy, anonimowością itp.). Obligacje mogą także stanowić konkurencję dla lokat bankowych, choć w tym wypadku należy dokonać szczegółowego porównania, zarówno oprocentowania, jak i kwestii możliwości przedwczesnego wycofania środków.

| Inwestowanie w obligacje antyinflacyjne | |

| Plusy | Minusy |

| Prosty instrument, dostępny dla każdego, o niskim ryzyku i posiadający gwarancje Skarbu Państwa | Nie chronią w pełni przed inflacją |

| Przejrzystość oferty, brak ukrytych opłat | Oferta ustalana przez Ministerstwo Finansów, nie zawsze atrakcyjna |

| Możliwość wcześniejszego wykupu obligacji | Opłaty za wcześniejszy wykup obligacji |

| Możliwość inwestowania bez podatku poprzez IKE (np. z myślą o emeryturze) | 19% podatku od zysków kapitałowych, gdy nie inwestujemy poprzez IKE |

| Można je kupić przez internet | Sprzedawane są tylko przez PKO BP, procedura zakupu utrudniona, jeśli nie jest się klientem tego banku |

| Możliwość ochrony przynajmniej części kapitału (również przy wcześniejszej wypłacie) | Przy oprocentowaniu zależnym od przyszłej inflacji/stóp procentowych nigdy dokładnie nie wiemy, ile zarobimy |

| Obligacje skarbowe podlegają dziedziczeniu | Nie można złożyć pełnomocnictwa do dysponowania obligacjami na wypadek śmierci |

Przeczytaj też:

🎙️ O obilgacjach oszczędnościowych Skarbu Państwa mówiliśmy też w 280. odcinku podcastu Echa Rynku.

Stowarzyszenie Inwestorów Indywidualnych · Echa Rynku #280 – Obligacje skarbowe, inwestycyjny hit, który przed inflacją nie chroni