Najważniejsze Finansowe Tematy Tygodnia, czyli subiektywny przegląd najistotniejszych kwestii z ostatnich dni, które już wpłynęły albo dopiero wpłyną na stan naszych portfeli.

|

|

Redaktor SII |

|

„Najważniejsze Finansowe Tematy Tygodnia” według Michała Żuławińskiego

|

📧 Chcesz co tydzień otrzymywać przegląd najważniejszych finansowych tematów i wydarzeń w formie newslettera?

✅ Wpisz swój adres w formularzu na dole strony (kliknij tutaj, aby zjechać na dół) |

1. Netflix runął o jedną trzecią

Raport za I kwartał 2022 r. wywołał trzęsienie ziemi na akcjach Netflixa. W środę spółka potaniała o 35%, zniżkując do najniższego poziomu od stycznia 2018 r. Kapitalizacja Netflixa tylko tego jednego dnia spadła o 54 mld dolarów. To prawie pięciokrotnie więcej od giełdowej wartości PKO BP.

Przedstawianym w mediach powodem numer jeden tego krachu był pierwszy od dekady spadek liczby użytkowników (aczkolwiek spory wpływ miało wyjście z rynku rosyjskiego). Ubytek 200 000 klientów dalece odbiegał od rynkowych oczekiwań zakładających pozyskanie 2,5 miliona nowych. Więcej o samych wynikach Netflixa przeczytasz w artykule Bartosza Szymy.

| Źródło: Stooq.pl |

W kontekście wyników Netflixa można dodać, że spółkom wzrostowym nie pomaga zmiana „monetarnego klimatu” w USA i podwyżki stóp procentowych przez Rezerwę Federalną. Wzrost napędzany tanim kredytem to scenariusz coraz mniej dostępny, a na dodatek szalejąca inflacja uderza w gospodarstwa domowe, które ograniczają niektóre wydatki. Na domiar złego, Netfliksowi wyrastają kolejni konkurenci (np. Disney+, który w Polsce pojawi się 14 czerwca tego roku), a spółkę krytykuje sam Elon Musk. Na marginesie – Tesla to nie Netflix, jej wyniki okazały się rekordowo dobre, a kurs wzrósł o 5%.

2. Wielkie cofnięcie na CD Projekcie

Trudne chwile przeżywają też akcjonariusze CD Projektu. Na opublikowane w Wielki Czwartek wyniki finansowe spółki (ich opis znajdziesz w artykule Adriana Mackiewicza), rynek akcji zareagował dopiero w poświąteczny wtorek (piątek i poniedziałek były dniami bez sesji na GPW). Werdykt inwestorów był jednoznaczny: silna przecena największego polskiego producenta gier.

We wtorek CD Projekt stracił 10,24%, w środę 8,31%, a w momencie pisania tego artykułu zniżkuje o 4,5%. Akcje spółki kosztują 131 zł i są najtańsze od końca 2018 r. Dla porównania, w szczycie sprzed premiery „Cyberpunka 2077”, CD Projekt wyceniany był na 464 zł.

|

| Źródło: Bankier |

Inwestorom nie spodobało się zaplanowanie wydania dodatku do „Cyberpunka 2077” na 2023 r. (rynek spodziewał się premiery w 2022 r.) oraz odroczenie wydania Wiedźmina 3 na konsole nowej generacji (daty nie podano). Na dodatek na rynek trafiła rekomendacja Credit Suisse, obniżająca cenę docelową do 100 zł. Po raz ostatni CDP był tak tani pod koniec 2017 r.

Przypomnijmy, że zaledwie miesiąc temu mogło się wydawać, że klimat wokół CD Projektu poprawi się na lepsze. Szybko jednak okazało się, że nawet informacja o prowadzeniu prac nad kolejnymi grami z cyklu wiedźmińskiego nie była w stanie zmienić sentymentu inwestorów.

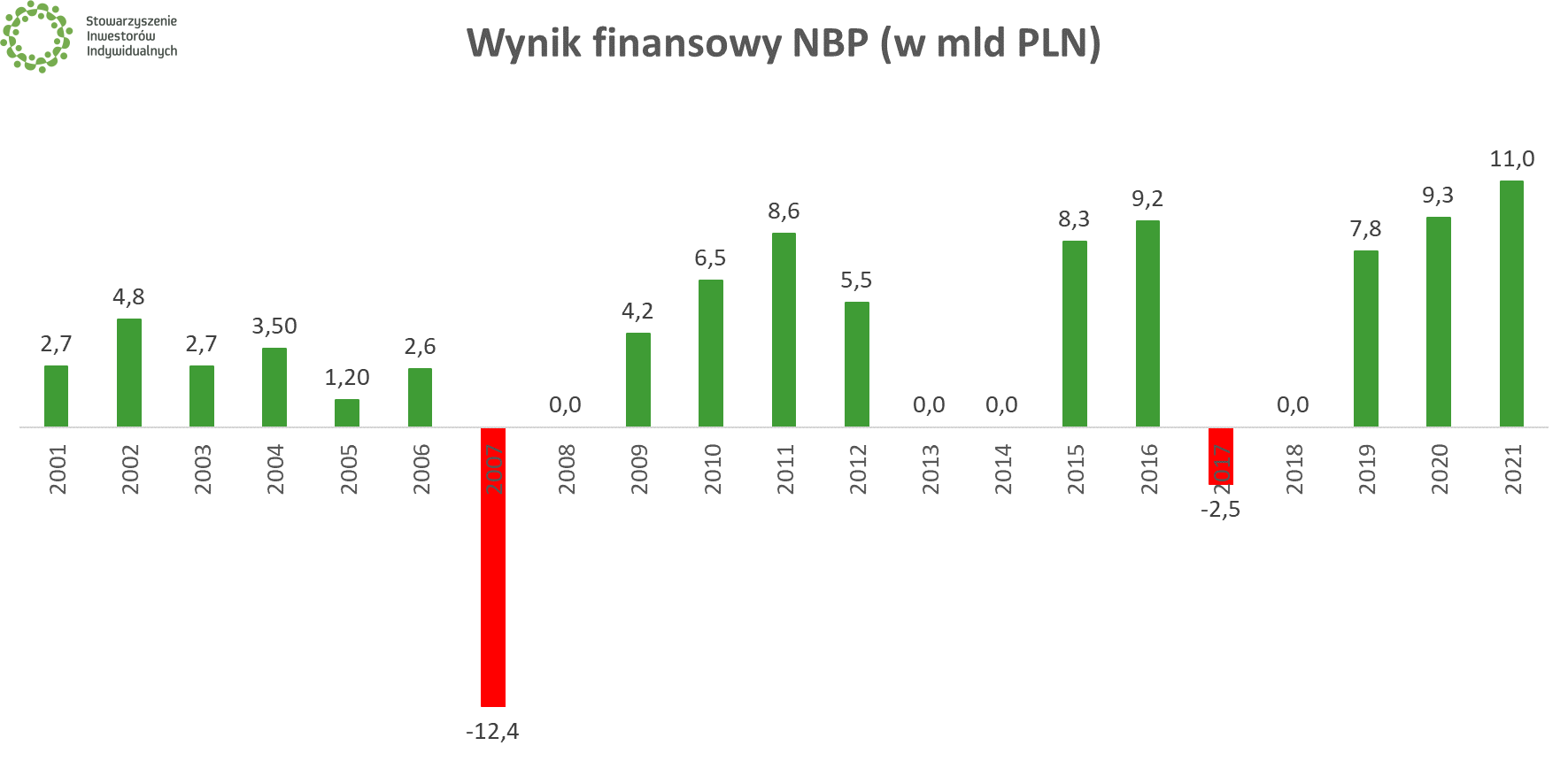

3. NBP wszedł w kontrakty i zarobił

Narodowy Bank Polski pochwalił się rekordowym zyskiem za 2021 r., wynoszącym w zaokrągleniu 11 miliardów złotych. To przede wszystkim efekt osłabienia złotego, co winduje wyceny aktywów posiadanych przez NBP. Powody do zadowolenia ma głównie rząd, który otrzyma 95% zysku banku centralnego (pozostałe 5% pójdzie na fundusz rezerwowy).

|

| Źródło: NBP |

W rocznym raporcie NBP największe zaskoczenie budziła kwestia inwestowania przez bank centralny w kontrakty futures na indeksy. Sama informacja nie była nowa, ale poznaliśmy skalę przedsięwzięcia. Bank centralny „wykręcił” na kontraktach terminowych miliard złotych, co jest wynikiem zauważalnym na tle całego zysku. U części komentatorów wzbudziło to kontrowersje.

Nasuwa mi się kilka pytań. Zacznijmy od najważniejszych:

— Michał Masłowski (@mmmaslov) April 19, 2022

- Dlaczego @nbppl spekuluje na giełdach akcji pieniędzmi podatników?

- Ja wiem, że zwycięzców się nie sądzi, ale co by było jakby akurat stracili na tych kontraktach?

- Dlaczego futuresy, a nie np. ETF-y (brak dźwigni)? https://t.co/tb0cdpwUmx

Więcej na ten temat napisałem we wtorkowym artykule „NBP zainwestował w kontrakty futures na indeksy. Miliardowy zysk”.

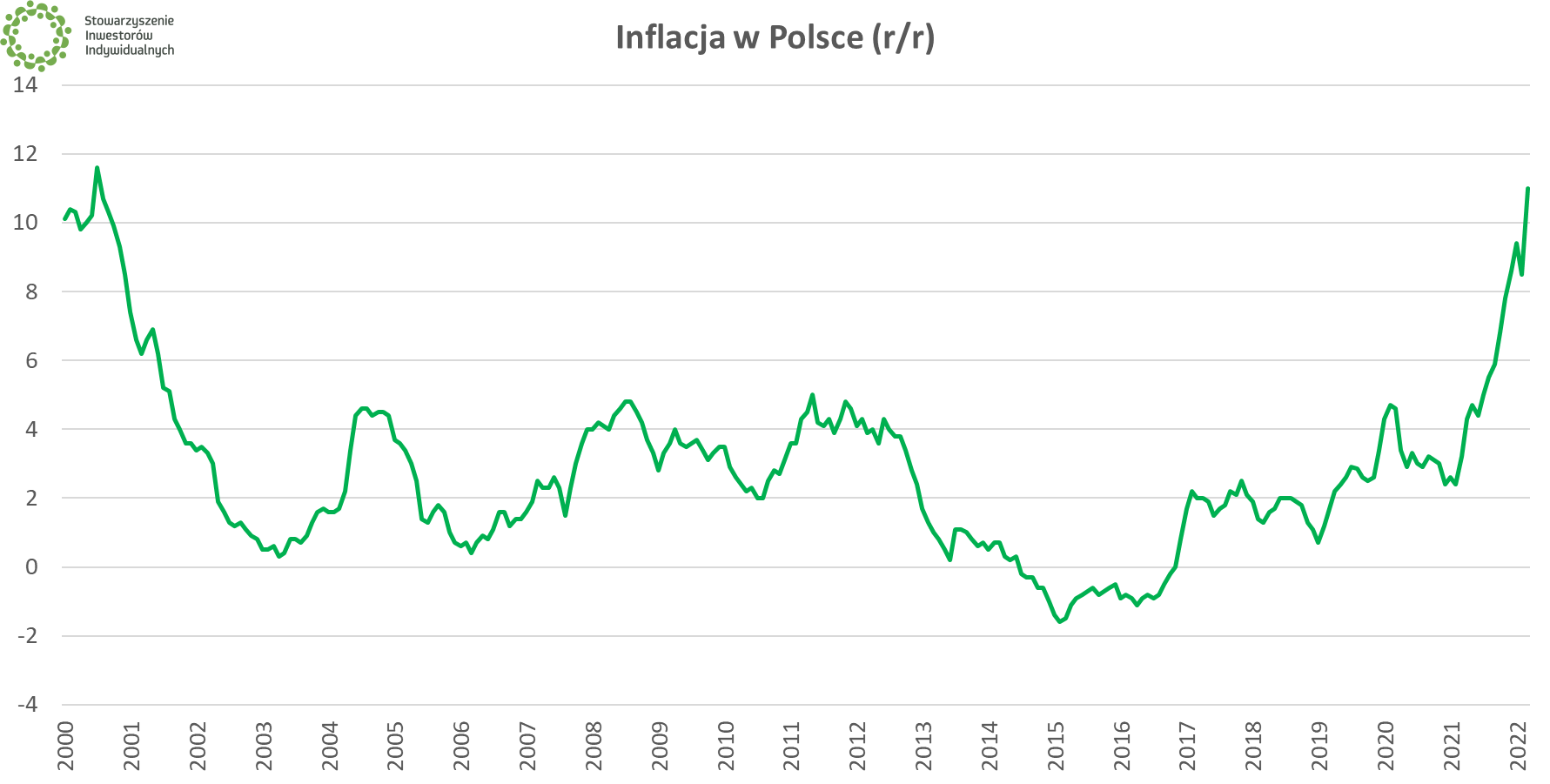

4. Putinflacja w Polsce i na świecie

Inflacja była jednym z głównych tematów gospodarczych poruszanych przy świątecznych stołach. Trudno się dziwić – w Wielki Piątek okazało się, że ceny w marcu wzrosły o 11% w ujęciu rocznym i aż 3,3% w ujęciu miesięcznym. Innymi słowy, inflacyjny zryw wywołany wojną był tak szybki, że ceny w miesiąc urosły mocniej niż powinny w rok.

|

| Źródło: GUS |

Szeroką analizę nowych danych o inflacji zawarłem w artykule „Inflacja w Polsce jeszcze wyższa. Drożeje prawie wszystko”.

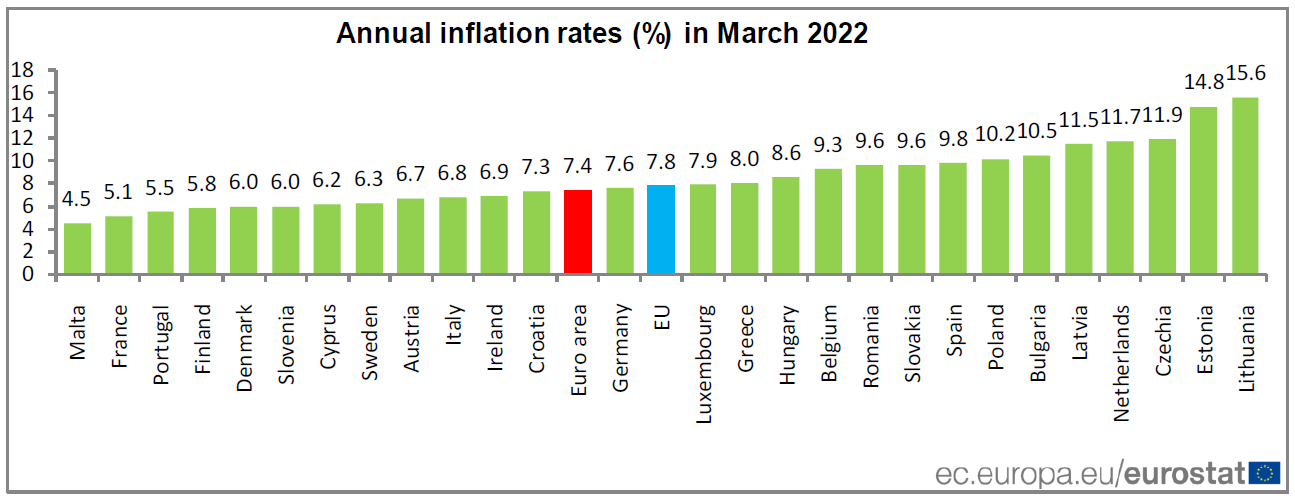

W czwartek poznaliśmy też dane o inflacji na poziomie europejskim. Jak podał Eurostat, w marcu Polska z wynikiem 10,2% (unijna inflacja HICP liczona jest trochę inaczej niż krajowa CPI) znajduje się powyżej średniej, lecz jednocześnie poniżej ścisłej inflacyjnej czołówki.

|

| Źródło: Eurostat |

Inflacyjnym wrogiem publicznym numer jeden jest oczywiście Rosja. W środę Joe Biden jasno stwierdził, że rosyjska inwazja na Ukrainę odpowiadała za około 70% wzrostu inflacji. Podobnego zdania są inni politycy, w tym Mateusz Morawiecki.

Putin’s invasion of Ukraine has driven up gas prices and food prices all over the world. We saw that in the most recent inflation data. Last month, about 70% of the increase in inflation was a consequence of Putin’s price hike because of the impact on gas and other energy prices.

— President Biden (@POTUS) April 20, 2022

5. DM BOŚ odpala W-8BEN

Wspomniane wcześniej Netflix czy Tesla dywidend nie płacą, ale na Wall Street nie brak spółek, które dzielą się zyskiem z inwestorami (ich elita nazywana jest mianem Dywidendowych Arystokratów). Dostawanie pieniędzy to generalnie miła sprawa, natomiast problem pojawia się, gdy trzeba odprowadzić od nich podatek. Szczególnie uciążliwe jest to dla polskich inwestorów posiadających akcje dywidendowych spółek z USA, którzy mierzą się z problemem podwójnego opodatkowania.

Na całe szczęście, w ostatnich miesiącach skala problemu nieco spada. Wszystko za sprawą formularza W-8BEN, który w swojej ofercie od stycznia posiada XTB, a od bieżącego tygodnia również DM BOŚ. W efekcie zamiast 34%, polski inwestor zapłaci z tytułu otrzymania amerykańskiej dywidendy „jedynie” 19% podatku.

Więcej o W-8BEN na polskim rynku napisałem w artykule „Formularz W-8BEN w DM BOŚ. Niższy podatek od dywidend z USA”.

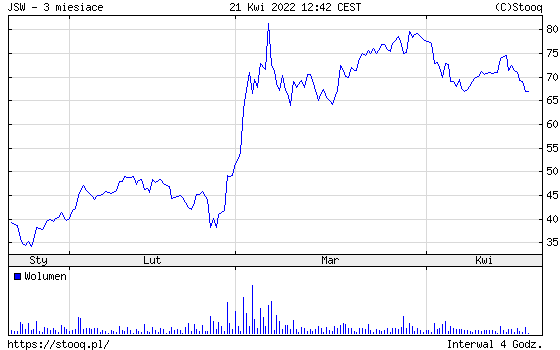

6. Wybuch w JSW

Smutne doniesienia z Jastrzębskiej Spółki Węglowej. W kopalni Pniówek w Pawłowicach doszło do wybuchów metanu. Według dotychczasowych informacji w wypadku zginęło pięć osób, a 25 trafiło do szpitali. Akcja ratunkowa ciągle trwa

(1/3) Akcja ratownicza w kopalni Pniówek trwa już 32 godziny. Ratownikom w dalszym ciągu nie udało się odnaleźć siedmiu zaginionych górników. Akcja prowadzona jest w bardzo trudnych warunkach. W dalszym ciągu przekroczone są dopuszczalne stężenia gazów.

— JSW S.A. (@jsw_sa) April 21, 2022

Również w środę JSW poinformowała o dokonaniu odpisu aktualizującego wartość aktywów w segmencie węglowym (-82,9 mln zł). Jastrzębska spółka nadal pozostaje w gronie najpopularniejszych wśród inwestorów indywidualnych, chociaż „wojenny” rajd z przełomu lutego i marca wyraźnie wyhamował.

|

| Źródło: Stooq |

7. Alkohole Palikota idą na giełdę

Wahałem się czy umieścić ten news w gronie najistotniejszych, ale ostatecznie się na to zdecydowałem. Nazwiska takie jak Palikot czy Wojewódzki zestawione z terminami „oferta publiczna”, „debiut na giełdzie”, „IPO” czy „NewConnect” budują zainteresowanie polskim rynkiem kapitałowym wśród szerokiego grona odbiorców. W efekcie o ofercie publicznej spółki Manufaktura Piwa Wódki i Wina przeczytać można nie tylko na Bankierze czy w Parkiecie, ale także na Wirtualnych Mediach czy Wiadomościach Handlowych. Nie wspominając o twitterowym koncie Janusza Palikota, które śledzi pół miliona osób.

Jutro emisja publiczna akcji MPWiW. To moja trzecia spółka która wprowadzam na giełdę. Trzecia alkoholowa .

— Palikot Janusz (@Palikot_Janusz) April 19, 2022

Z memorandum informacyjnego spółki wynika, że debiut na małym parkiecie miałby odbyć się w II lub III kwartale. Przed nami road show (termin wyjątkowo celny w kontekście tej spółki), a zapisy na akcje prowadzone będą od 26 kwietnia do 10 maja.

8. Spirala cenowo-płacowa się rozkręca

W czwartek o 10:00 GUS podał cały pakiet danych opisujących stan polskiej gospodarki w marcu. W centrum uwagi znalazły się te dotyczące wynagrodzeń, które w marcu wystrzeliły o 12,4%. Przeciętne wynagrodzenie w sektorze przedsiębiorstw wzrosło do 6665,64 zł brutto (najwięcej w historii). Przy 11-procentowej inflacji realny wzrost jest jednak niski, szczególnie na tle lat poprzednich.

O 12,4% r/r wzrosły płace w sektorze przedsiębiorstw w marcu. Dużo powyżej oczekiwań (10,5% r/r). Za słabszym wynikiem przemawiały czynniki sezonowe. Odczyt marcowy sugeruje, że wojna na Ukrainie nie osłabiła siły negocjacyjnej pracowników w negocjacjach płacowych z pracodawcami. pic.twitter.com/olV4aTJElv

— Analizy Pekao (@Pekao_Analizy) April 21, 2022

O tym, że inflacja konsumencka (CPI) nadal będzie rosnąć świadczy wzrost cen obserwowany przez producentów. Inflacja producencka (PPI) w marcu wyniosła 20% rok do roku, najmocniej od blisko 27 lat. Jak uczy doświadczenie, PPI to wskaźnik wyprzedzający dla CPI.

Implikacje? Relacja PPI-CPI jest całkiem użyteczna jako wskaźnik wyprzedzający dla inflacji. Chcielibyśmy widzieć PPI przebijające w dół CPI jako zapowiedź dezinflacji. Niczego takiego na razie nie obserwujemy, ergo: inflacja będzie dalej rosnąć. pic.twitter.com/eXUQBmKZ4N

— Analizy Pekao (@Pekao_Analizy) April 21, 2022

9. Gazowa ulga dzięki Bidenowi

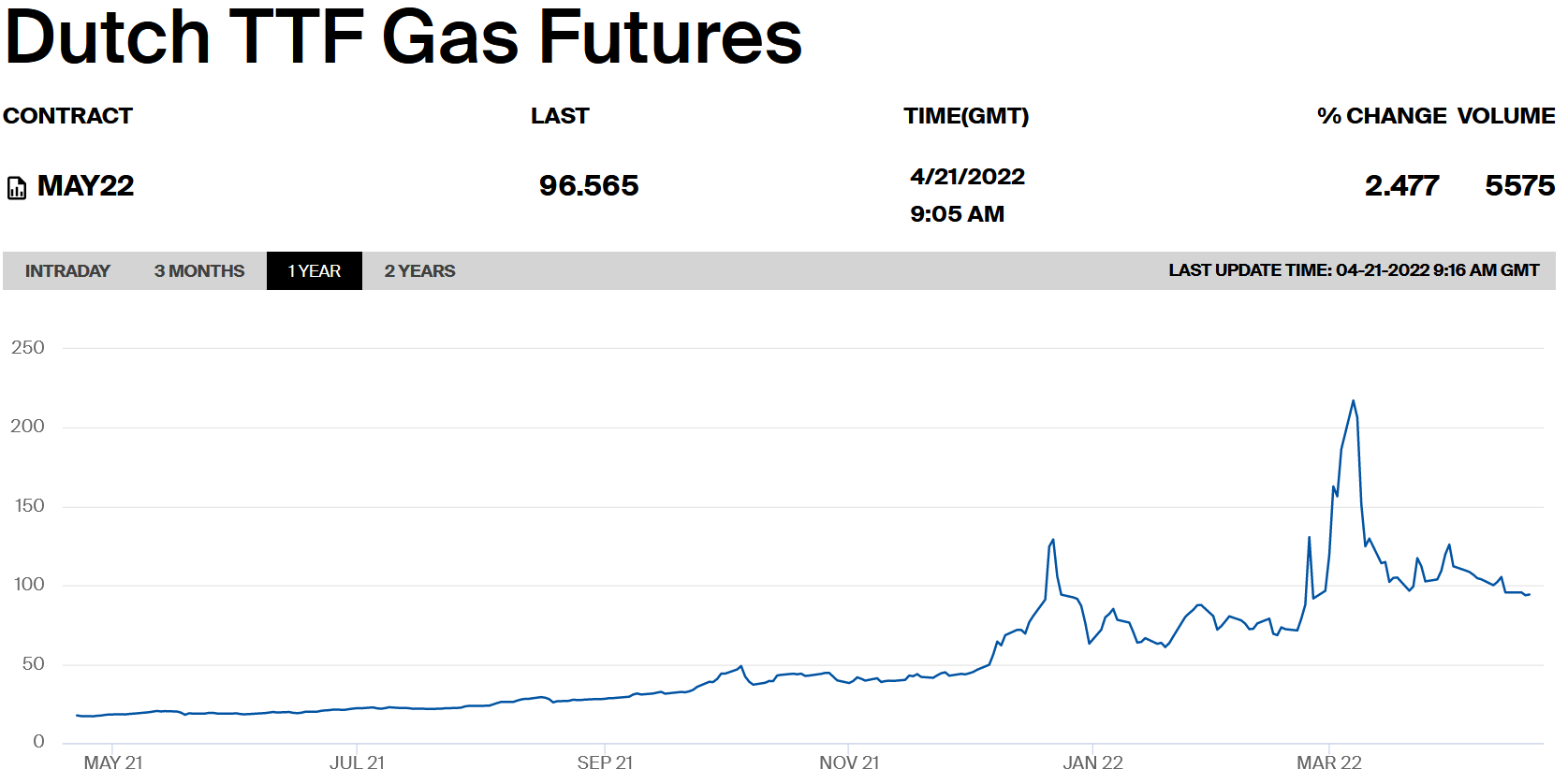

Na froncie walki z inflacją pojawiają się też optymistyczne informacje. Ceny gazu w Europie spadły do poziomów niewidzianych od rozpoczęcia rosyjskiej inwazji na Ukrainę. Oczywiście nadal jest drogo, ale już nie tak drogo jak w pierwszym tygodniu marca.

|

| Źródło: ICE |

Jednym z powodów dla spadku globalnych cen gazu była podana przez agencję Reutera informacja o decyzji administracji prezydenta Bidena dotyczącej szerszego udzielania zezwoleń na odwierty dla firm naftowych i gazowych na terenach federalnych. Oznacza to, że wzrośnie podaż surowca, a więc i możliwości jego eksportu poprzez terminale LNG.

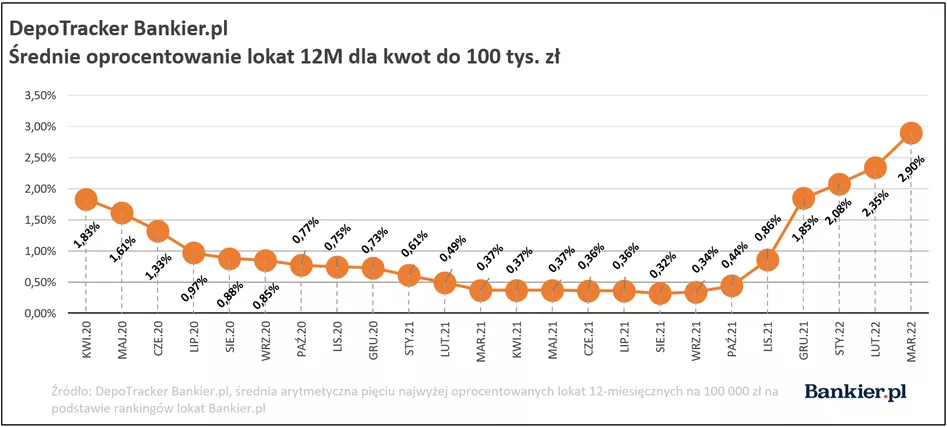

10. Drgnęło w lokatach, ale to wciąż mało

Wzrost stóp procentowych uruchomił w Polsce nie tylko debatę na temat WIBOR-u, lecz także oprocentowania depozytów bankowych. Warunki, na jakich banki udzielają lokat, poprawiają się, lecz wciąż są dalekie od oczekiwań oszczędzających (szczególnie przy dwucyfrowej inflacji). Dane na ten temat monitoruje Bankier.pl – jego wskaźnik DepoTracker pokazuje, że średnie oprocentowanie lokat na 12 miesięcy dla kwot do 100 000 zł dobija do 3%.

|

| Źródło: Bankier.pl |

Póki co nie widać, aby wielkie banki kontrolowane przez Skarb Państwa (a przypomnę, że jednym z argumentem za repolonizacją była możliwość kształtowania sytuacji na rynku) ścigały się o pieniądze Polaków. Wprawdzie w PKO BP oprocentowanie lokat wzrośnie, lecz najlepsza oferta wyniesie tylko 3,3% i zarezerwowana będzie dla klientów bankowości prywatnej.

Pooglądaj, posłuchaj

dr Tomasz Wiśniewski (GPW) – Czym jest ESG? Podstawowe pojęcia

prof. Przemysław Litwiniuk (nowy członek RPP) u Huberta Biskupskiego z Super Expressu

dr Przemysław Kwiecień (XTB) – Świat bez dodruku. Czy rynek jest na to gotowy?

Tweet tygodnia

Podobno Netflix ma zmieniać logo. pic.twitter.com/ctoqyr1Oxg

— DNA Rynków-merytorycznie o giełdach i gospodarkach (@DnaRynkow) April 20, 2022

🟢 Masz jakieś sugestie lub uwagi do tego tego artykułu? Napisz do mnie na adres [email protected]

📅 Chcesz zobaczyć, co działo się w poprzednim tygodniu - kliknij tutaj

📧 Chcesz co tydzień otrzymywać przegląd najważniejszych finansowych tematów i wydarzeń w formie newslettera? Zapisz się, korzystając z poniższego formularza.