Rezerwa Federalna po raz pierwszy od 2018 r. podniosła stopy procentowe. Oto co działo się w przeszłości, gdy Fed zaczynał cykl zacieśniania polityki monetarnej.

Gdyby nie inwazja Rosji na Ukrainę, to przez ostatnie tygodnie rynki finansowe żyłyby odliczaniem do marcowej decyzji Fedu. Nawet i w obecnych burzliwych czasach należy jednak interesować się tym, co robi najważniejszy bank centralny świata.

Federalny Komitet Otwartego Rynku (FOMC, amerykański odpowiednik Rady Polityki Pieniężnej) nie zaskoczył inwestorów. Stopa procentowa funduszy federalnych została podniesiona z przedziału 0-0,25% do 0,25-0,50%. Wprawdzie jeszcze kilka tygodni temu spekulowano o marcowej podwyżce do 0,50-0,75%, jednak wojna zmieniła oczekiwania rynku. Za takim scenariuszem głosował tylko 1 z 12 członków FOMC.

Jest to pierwsza podwyżka stóp procentowych w USA od grudnia 2018 r., gdy fundamentalny parametr został podniesiony do 2,5%. W 2019 r. Fed zaczął już stopy obniżać, a w 2020 r. ponownie sprowadził je do zera, uzasadniając swoje posunięcie gospodarczymi skutkami pandemii.

| Stopy procentowe w USA po kryzysie 2008 r. | |

| Dzień decyzji |

Przedział stopy funduszy federalnych |

| 16.12.2008 | 0-0,25% |

| 16.12.2015 | 0,25-0,50% |

| 14.12.2016 | 0,50-0,75% |

| 15.03.2017 | 0,75-1,00% |

| 14.06.2017 | 1,00-1,25% |

| 13.12.2017 | 1,25-1,50% |

| 21.03.2018 | 1,50-1,75% |

| 13.06.2018 | 1,75-2,00% |

| 26.09.2018 | 2,00-2,25% |

| 19.12.2018 | 2,25-2,50% |

| 31.07.2019 | 2,00-2,25% |

| 18.09.2019 | 1,75-2,00% |

| 30.10.2019 | 1,50-1,75% |

| 03.03.2020 | 1,00-1,25% |

| 15.03.2020 | 0-0,25% |

| 16.03.2022 | 0,25-0,50% |

| Źródło: Ogólnopolskie Badanie Inwestorów | |

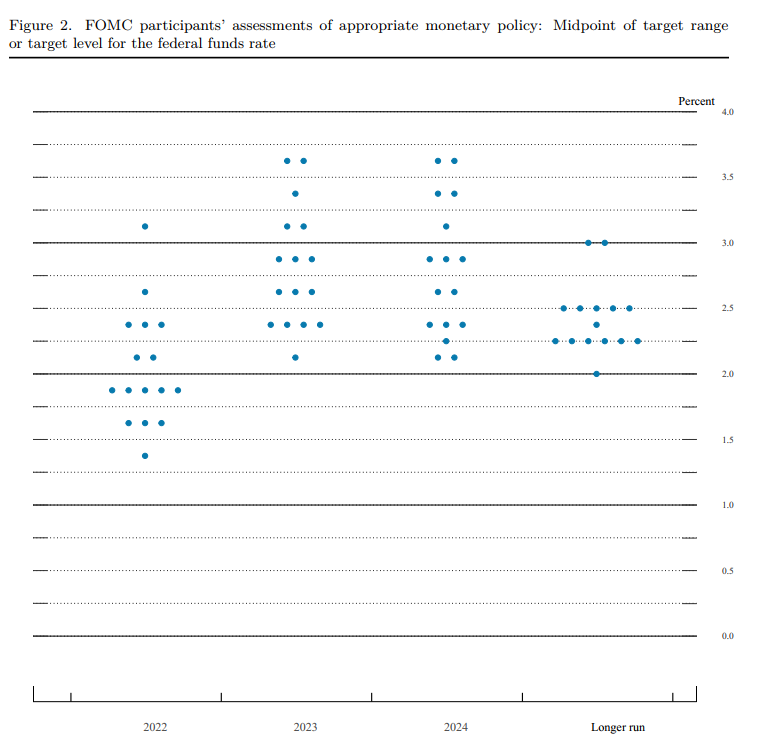

Cztery razy w roku członkowie FOMC prezentują szerokiej publiczności swoje prognozy. Kluczową rolę w tzw. „fedokropkach” (od ang. Fed dot plot) odgrywa ścieżka przewidywanego kształtowania się stóp procentowych. Na koniec 2022 r. większość członków FOMC widzi środek przedziału stopy funduszy federalnych na poziomie 1,9%. Oznacza to jeszcze sześć podwyżek o „standardowe” 0,25 punktu procentowego jeszcze w tym roku. W przypadku 2023 r. i 2024 r. środek przedziału wynosi 2,8%, co oznaczałoby jeszcze cztery kolejne podwyżki.

|

| Źródło: Fed |

Oczywiście to tylko przewidywania, które mogą się zmienić – dość powiedzieć, że w poprzednim zestawie „fedokropek” przewidywano stopy na poziomie 0,9% na koniec 2022 r., 1,6% na koniec 2023 r. i 2,1 proc. na koniec 2024 r.

Fed walczy z inflacją. Rynek pracy wyzdrowiał

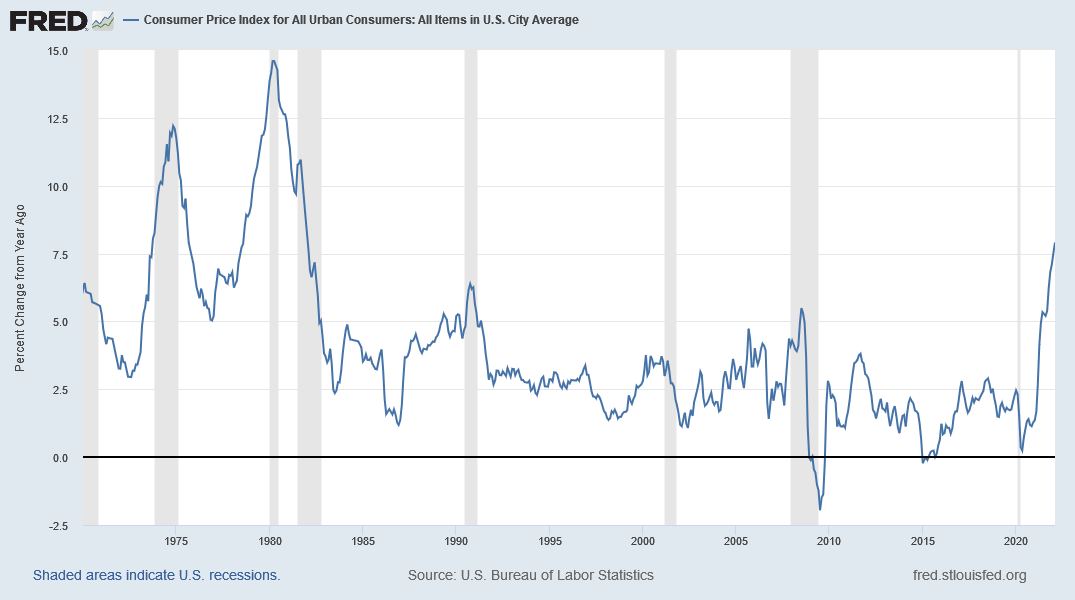

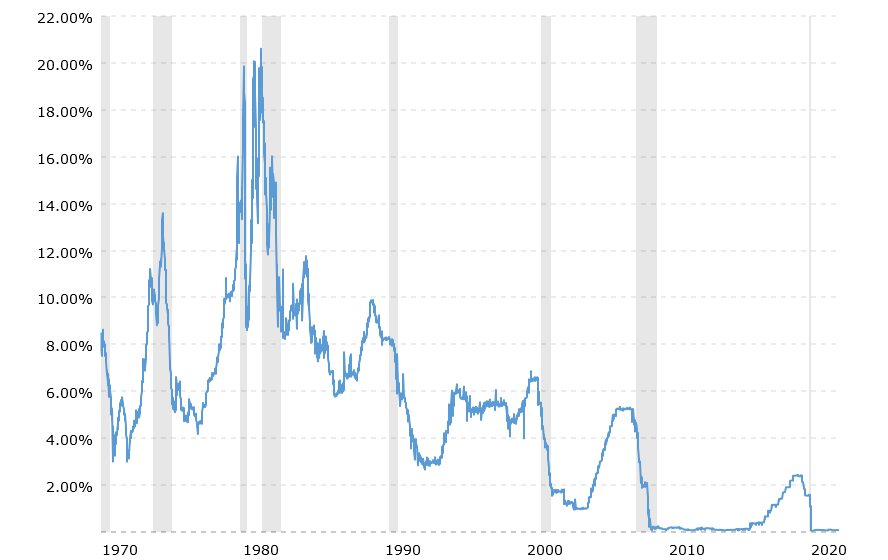

Podobnie jak w przypadku innych krajów i ich banków centralnych, podnoszenie przez Fed stóp procentowych podyktowane jest rosnącą inflacją. W lutym tempo wzrostu cen w największej gospodarce świata sięgnęło 7,9%. To najwyższy wynik od 40 lat. Wówczas jednak stopy procentowe wynosiły ponad 10%.

|

|

Źródło: FRED |

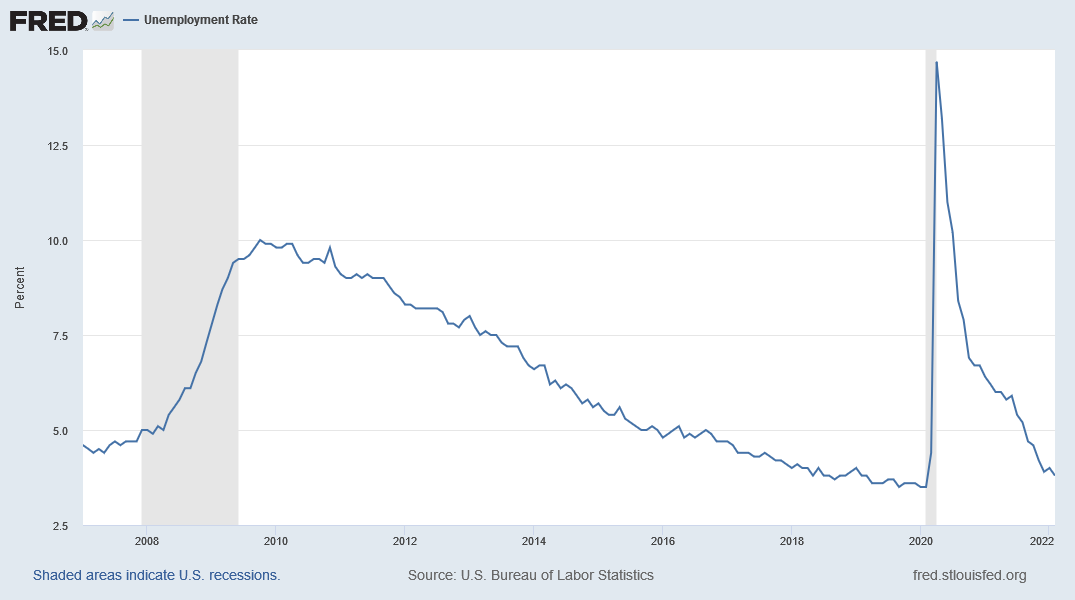

W tym kontekście warto dodać, że mandat Rezerwy Federalnej nakazuje jej zarówno pilnowanie inflacji i stabilności cen (cel inflacyjny na poziomie 2% w długim okresie) oraz jednoczesne wspieranie pełnego zatrudnienia.

|

| Źródło: Macrotrends |

Co istotne, oba cele są tak samo ważne. Pod tym względem Fed różni się np. od EBC (ma dbać jedynie o stabilność cen) czy NBP (dbanie o stabilność cen ma pierwszeństwo, a wspieranie polityki rządu tylko wówczas, gdy nie ogranicza to realizacji podstawowego celu). Po koronawirusowym wystrzale bezrobocia, sytuacja na amerykańskim rynku pracy jednak się stabilizuje, więc w obecnych realiach Fed może skupić się przede wszystkim na inflacji.

|

|

| Źródło: FRED |

Z najnowszych projekcji makroekonomicznych członków Fedu wynika, że spodziewają się oni inflacji na poziomie 4,3% w 2022 r., 2,7% w 2023 r. i 2,3% w 2024 r. Podobnie zatem jak w przypadku NBP, w całym horyzoncie projekcji inflacja pozostaje powyżej celu. Dla porównania, poprzedni zestaw prognoz zakładał inflacje w tym i kolejnych latach na poziomie odpowiednio 2,6%; 2,3% i 2,1%. Jako uzasadnienie tych zmian, amerykańskie władze monetarne wskazały m.in. na gospodarcze skutki inwazji Rosji na Ukrainę (wzrost cen energii, przerwane łańcuchy dostaw).

Powell: gospodarka sobie poradzi

W trakcie tradycyjnej konferencji prasowej (kiedyś odbywały się tylko przy okazji publikacji projekcji, dopiero Jerome Powell wprowadził je po każdym posiedzeniu decyzyjnym) przewodniczący FOMC uzasadniał dzisiejszą decyzję. Zdaniem Jerome’a Powella amerykańska gospodarka jest gotowa na to, aby zacząć odcinać jej wsparcie udzielone po pandemii.

– Gospodarka jest bardzo silna i w obliczu sytuacji na rynku pracy i wysokiej inflacji, Komitet uważa, że należy podnieść stopę funduszy federalnych. Jednocześnie zamierzamy redukować rozmiary naszego bilansu – powiedział Jerome Powell.

Redukcja bilansu, o której mówił szef najważniejszego banku centralnego świata, to nic innego, jak odwracanie niekonwencjonalnej (choć z czasem stawała się coraz bardziej standardowa) polityki monetarnej opartej o skup aktywów przez bank centralny. W wyniku rozmaitych programów z luzowaniem ilościowym (ang. Quantitative Easing, QE) na czele bilans Fedu urósł do blisko 9 bilionów dolarów, podczas gdy przed kryzysem 2007-2008 nie przekraczał 1 biliona dolarów.

Co się działo po pierwszej podwyżce?

Dzisiejsza decyzja Rezerwy Federalnej nie była niespodzianką, więc analitycy i komentatorzy od dawna prezentowali odpowiedzi na pytanie „co działo się, gdy Fed poprzednio zaczynał cykle podnoszenia stóp procentowych”.

W przypadku rynku akcji zdarzało się, że w krótkim okresie mieliśmy do czynienia ze spadkami. Po roku jednak S&P500 znajdował się już na plusie.

Since we are in Fed week and Powell is expected to push rates up. Let’s look at what happened historically after the first rate hike. Every cycle has its differences obviously so this is not religion but gives food for thoughts. 👇 pic.twitter.com/IajPI2RLuH

— Gianluca (@Theimmigrant84) March 13, 2022

Jeśli chodzi o dolara, to analitycy JP Morgan zauważyli, że moment pierwszej podwyżki zazwyczaj oznaczał przesilenie dla umacniającej się wcześniej amerykańskiej waluty. W ostatnich tygodniach dolar zanotował silny rajd, jednak było to po części warunkowane statusem „bezpiecznej przystani” i napływem kapitału wywołanym rosyjską agresją.

Interestingly, JPMorgan research suggest past 8 hiking cycles saw 6 months of USD appreciation into the first hike but was usually followed by 6 months of USD downside after the first hike (history rhymes and all that)

— Arno Venter (@ArnoVenter9) March 16, 2022

4/ pic.twitter.com/VkPLzHadue

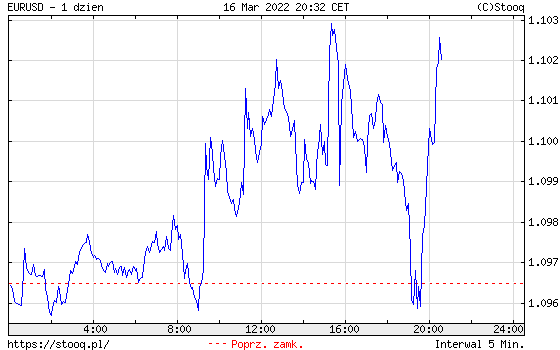

Dziś dolar wyraźnie tanieje, jednak na fakt ten trzeba patrzeć też przez pryzmat doniesień ze Wschodu, według których Ukraina i Rosja poczyniły postępy w rozmowach dotyczących zawieszenia lub nawet zakończenia działań zbrojnych. W momencie decyzji mieliśmy umocnienie, jednak po konferencji Powella notowania jednak wróciły do punktu wyjścia.

|

| Źródło: Stooq.pl |

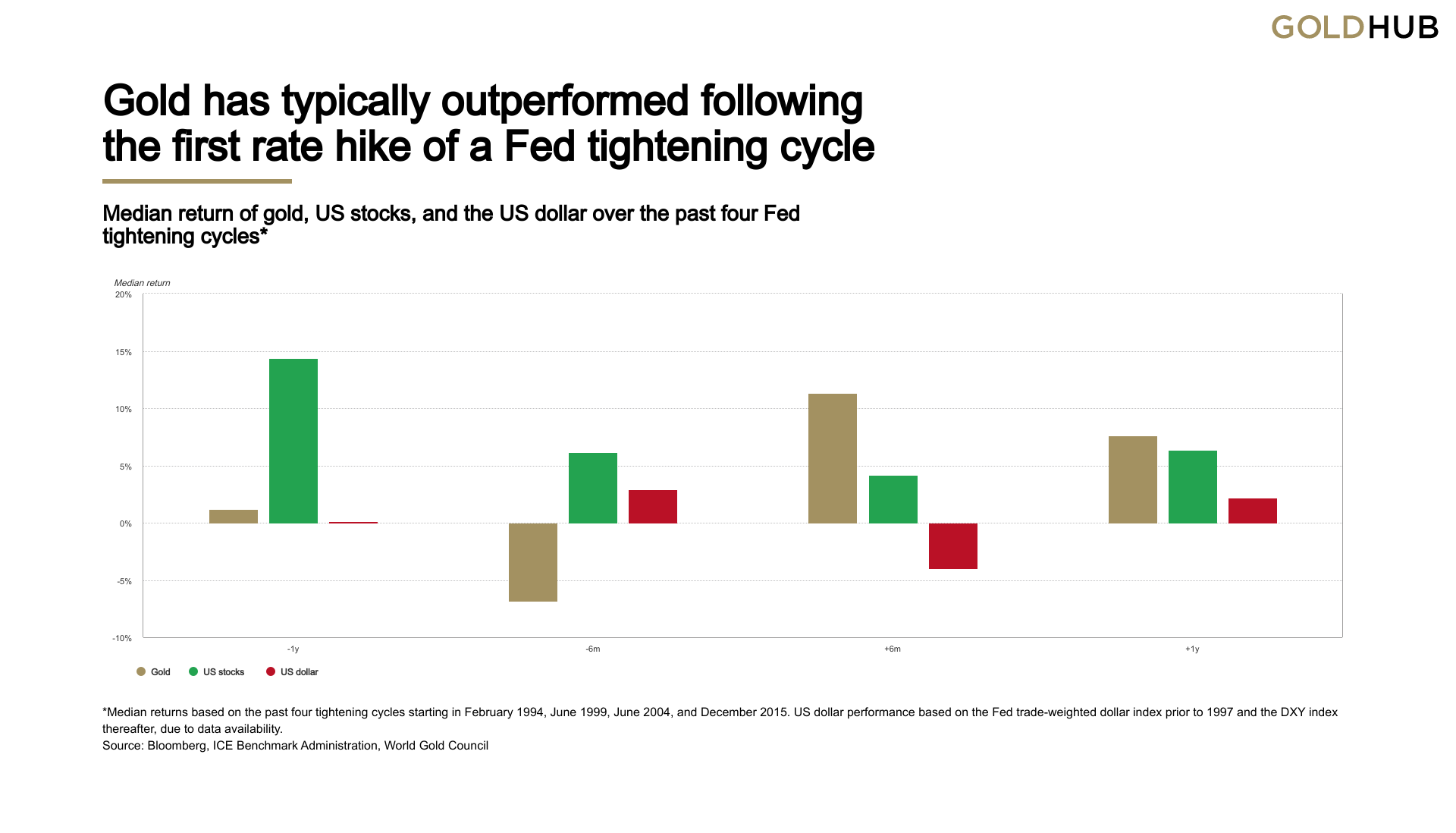

Kwestia stóp procentowych jest istotna także dla złota. Żółty metal dziś tanieje również na fali „wojennego odprężenia”, jednak gdyby miała sprawdzić się prawidłowość z ostatnich inicjacji cykli podwyżek stóp, to przed złotem dalsze wzrosty.

|

| Źródło: Gold.org |

Fed nadaje ton

Rezerwa Federalna to oczywiście najważniejszy bank centralny świata, stojący za główną światową walutą rezerwową. Z tego powodu polityka Fedu jest istotnym parametrem dla wszystkich innych władz monetarnych. Europejski Bank Centralny, czyli światowy numer dwa, póki co nie pali się do podnoszenia stóp procentowych, choć na ostatnim posiedzeniu wysłał pewne jastrzębie sygnały (pisałem o tym w ostatnim piątkowym newsletterze).

|

📧 O decyzji Fedu z pewnością napiszę w "Najważniejszych Finansowych Tematach Tygodnia" (zobacz poprzednie wydanie).

❔ Chcesz co tydzień otrzymywać newsletter z najważniejszymi tematami tygodnia?

✅ Wpisz swój adres w formularzu na dole strony (kliknij tutaj, aby zjechać na dół) |

Chociaż inflacja w strefie euro też jest wysoka 5,1%; najwięcej od momentu powstania euro) to czynnikiem ograniczającym dla EBC pozostawała perspektywa „dobicia” wzrostu gospodarczego w wolno rozwijających się krajach oraz wzrost kosztów obsługi długu najbardziej zadłużonych państw. W obliczu drastycznego wzrostu cen energii i innych gospodarczych zawirowań, które w Europę uderzą mocniej niż w USA, EBC może być zmuszony do szybszego zacieśniania polityki monetarnej.

Narodowy Bank Polski, oraz niemal wszystkie inne banki centralne państw rozwijających się, już w tamtym roku zaczęły podwyższać stopy procentowe, niejako „pozycjonując się” przed zmianami u światowych gigantów. Jeżeli w najbliższych miesiącach Fed pozostanie na tyle jastrzębi, jak uważają dziś niektórzy komentatorzy, to również NBP i reszta stawki będzie musiała zacieśniać politykę w sposób bardziej zdecydowany.

Jastrzębi #Fed, podniósł o 25pb, bez zaskoczeń, ale reszta brzmi jastrzębio-np. Fed widzi stopy w 2023 na 2,8%, aż 40pb powyżej rynkowych oczekiwań (patrz wykres). ECB i NBP walczą o mocne waluty, dla ograniczenia inflacji, więc nie mogą stać z boku. Koniec dekady niskich stóp. pic.twitter.com/SDmB5oSnk9

— ING Economics Poland (@ING_EconomicsPL) March 16, 2022