Klienci Portu doświadczyli pierwszych istotnych zmian w swoich portfelach. Platforma inwestycyjna pokazała, na czym w praktyce polega hybrydowe podejście do inwestowania, które jest czymś pomiędzy aktywnym zarządzaniem a inwestowaniem pasywnym, choć z przewagą tego drugiego.

Portu działa na polskim rynku od roku, jednak aktywniejsze działania czeska platforma podjęła na początku 2023 r. Portu obecnie nie chwali się wynikami jedynie dla naszego kraju, lecz informuje, że w sumie (w Czechach, Słowacji i Polsce) ma ponad 200 000 klientów, których aktywa wynoszą ponad 910 mln euro.

Ofertę Portu opisałem w artykule „Portu pod lupą. Czeska platforma inwestycyjna to coś więcej niż robodoradca” opublikowanym 19 stycznia 2023 r. Tego samego dnia w programie Inwestorzy Live Michał Masłowski rozmawiał z Emilią Rybak, która wówczas była jedyną twarzą Portu na polskim rynku.

Portfele w Portu

Fundamentem oferty Portu jest 10 „Portfeli na miarę”, w ramach których dobierana jest odpowiednia kompozycja globalnych ETF-ów na różne aktywa. Ich udział w każdym z portfeli zależy od wyników ankiet wypełnianej przez klientów. Dodatkową opcją, która odróżnia Portu od wielu innych pasywnych robodoradców, jest możliwość tworzenia samodzielnych strategii inwestycyjnych czy wręcz dobierania pojedynczych akcji do portfela.

|

🟢 Zniżka dla członków SII

Standardowy poziom opłat w Portu to 1% od wartości zainwestowanych środków.

Członkowie SII mogą skorzystać z 50% zniżki na koszty zarządzania w Portu. Szczegóły w sekcji Zniżki. |

Zajmując się kilka miesięcy temu ofertą Portu, rysował mi się jasny podział: „Portfele na miarę” to wyłącznie inwestowanie pasywne (analogiczne do obecnego wcześniej na polskim rynku Finaxa), a pozostała część to samodzielne inwestowanie, ewentualnie oparte o jedną ze strategii tematycznych. Takie zrozumienie „Portfeli na miarę” wzmacniane były przekazami w rodzaju „Nie staramy się w żaden sposób walczyć z rynkiem, tylko bierzemy to, co rynek da – aktywnie nie ingerujemy w nasze portfele” czy „Portu oferuje pasywną formę inwestycji z dynamicznym zarządzaniem ryzykiem. Dynamiczne zarządzanie ryzykiem uzyskuje się poprzez rebalancing Twojego portfela”.

Jak się okazało, byłem w pewnym błędzie, o czym przypomniało mi samo Portu.

Portu wprowadza zmiany w portfelach

Kilka dni temu Emilia Rybak z Portu zwróciła się do mnie z prośbą o aktualizację wspomnianego artykułu o nowe tabele z ETF-ami, z których budowane są portfele klientów. W pierwszej chwili myślałem, że zmiana polega na wymianie części ETF-ów na nowe (co byłoby zrozumiałe, w końcu na rynku pojawiają się nowe podmioty, robodoradcy mogą optymalizować koszty itp.), z zachowaniem dotychczasowych wag w portfelach inwestorów.

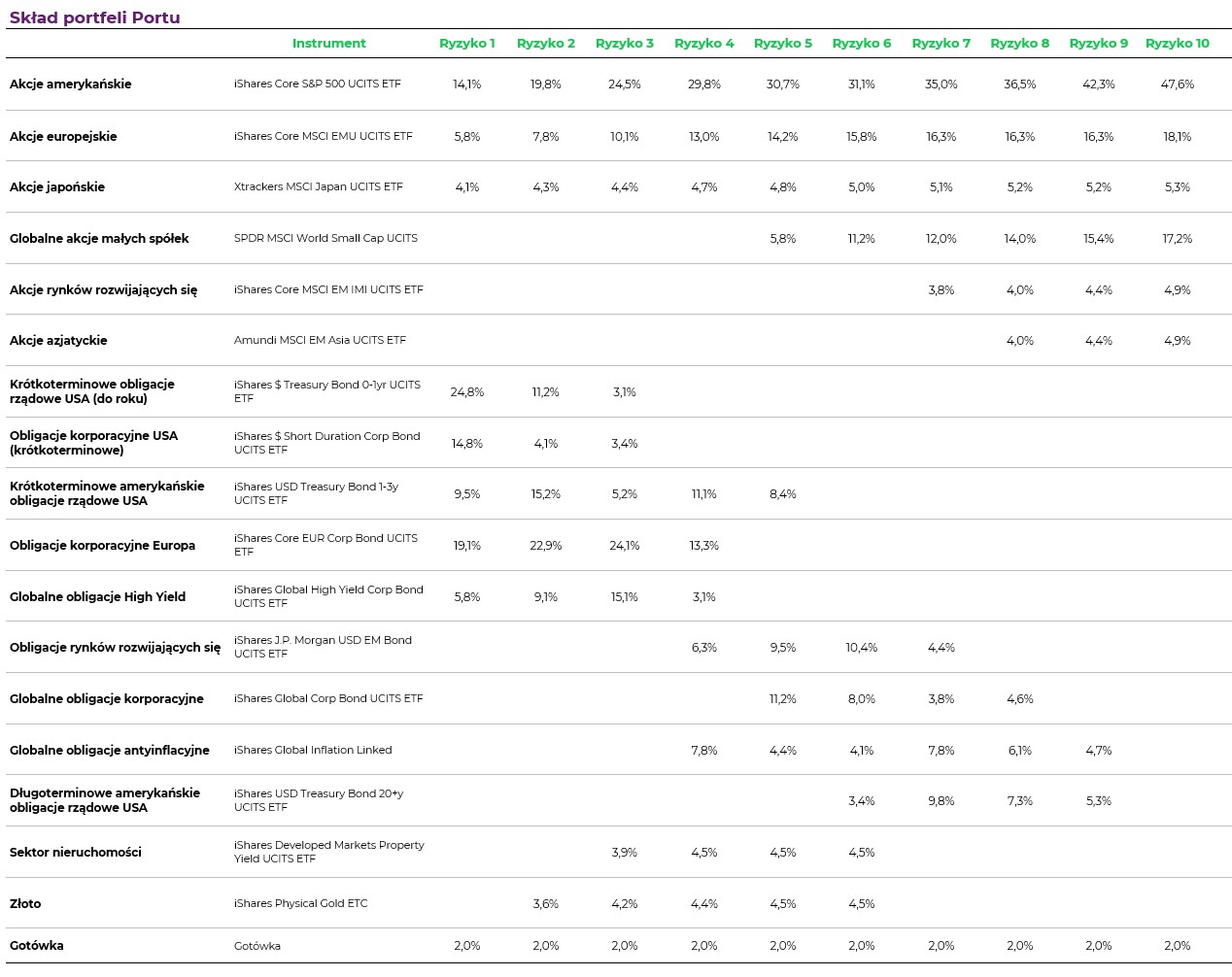

Jednak gdy zestawiłem ze sobą nowe i stare tabele, okazało się, że zmiany idą dużo dalej. Po pierwsze, lista rodzajów ETF-ów, w które inwestuje Portu, urosła o 3 pozycje:

- Obligacje korporacyjne USA (krótkoterminowe)

- Krótkoterminowe amerykańskie obligacje rządowe USA (do roku)

- Obligacje korporacyjne Europa

Po drugie, zmianie uległy wagi w „Portfelach ma miarę”. Szczególnie tyczy się to portfeli o niskim poziomie ryzyka. Przykładowo, z portfela o najniższym stopniu ryzyka w całości zniknęły:

- Globalne obligacje korporacyjne

- Długoterminowe obligacje rządu USA

- Globalne obligacje inflacyjne

- Sektor nieruchomości

- Złoto

Zwolnioną przestrzeń wypełniły wspomniane wcześniej nowe rodzaje ETF-ów. Dodatkowo, doszło do pewnych zmian wag w innych kategoriach (np. udział akcji europejskich spadł z 6,5% do 5,8%, zaś udział akcji japońskich wzrósł z 2,8% do 4,1%; nadal mowa o portfelu o najniższym profilu ryzyka).

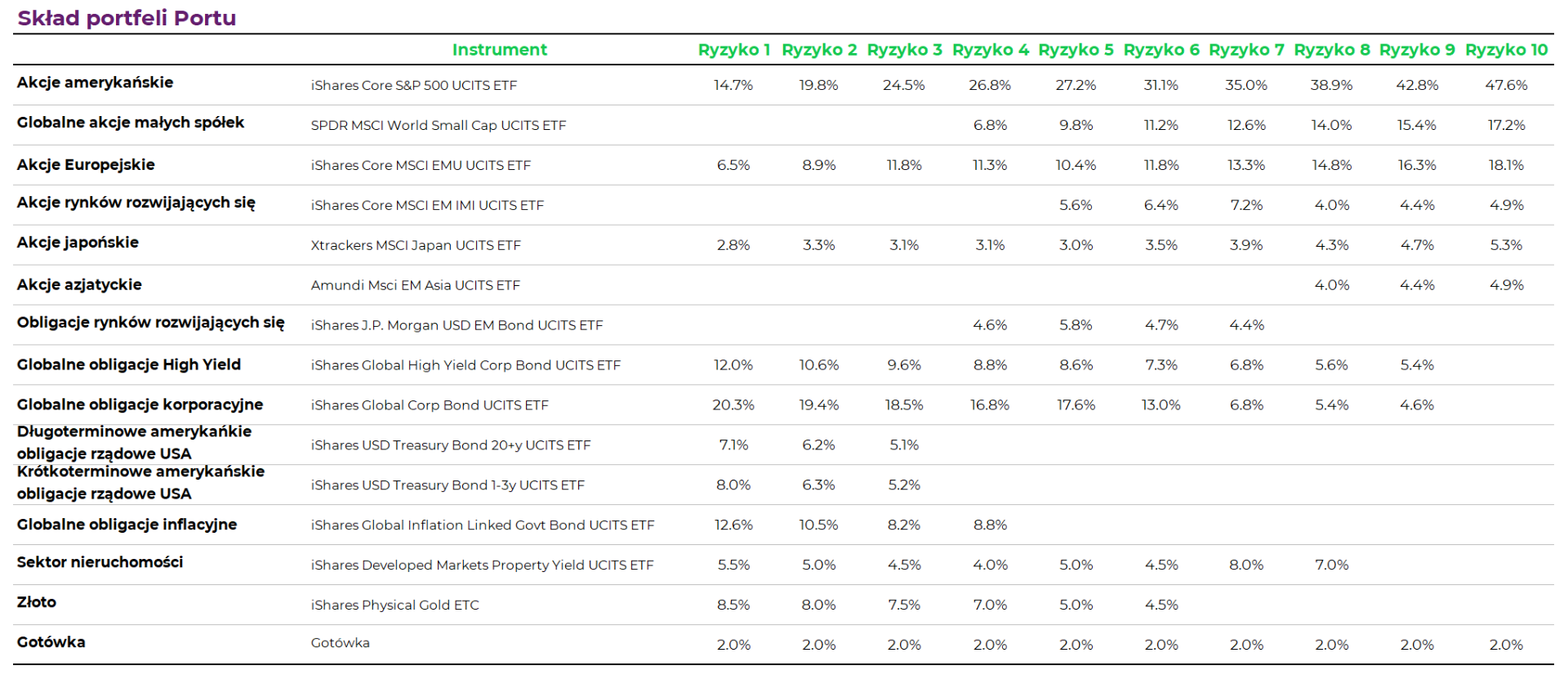

| Portfele Portu przed zmianami. Portfele standardowe |

|

| Portfele Portu po zmianach. Portfele standardowe |

|

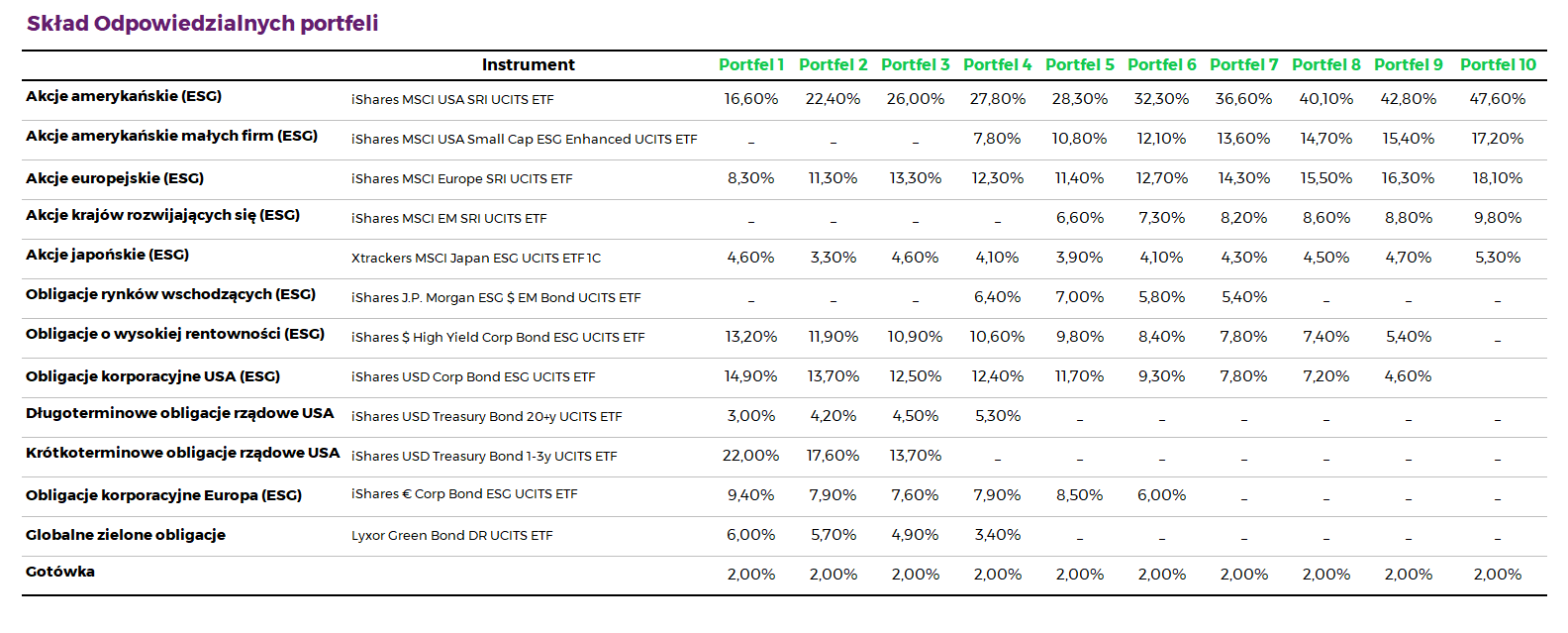

| Portfele Portu przed zmianami. Portfele ESG |

|

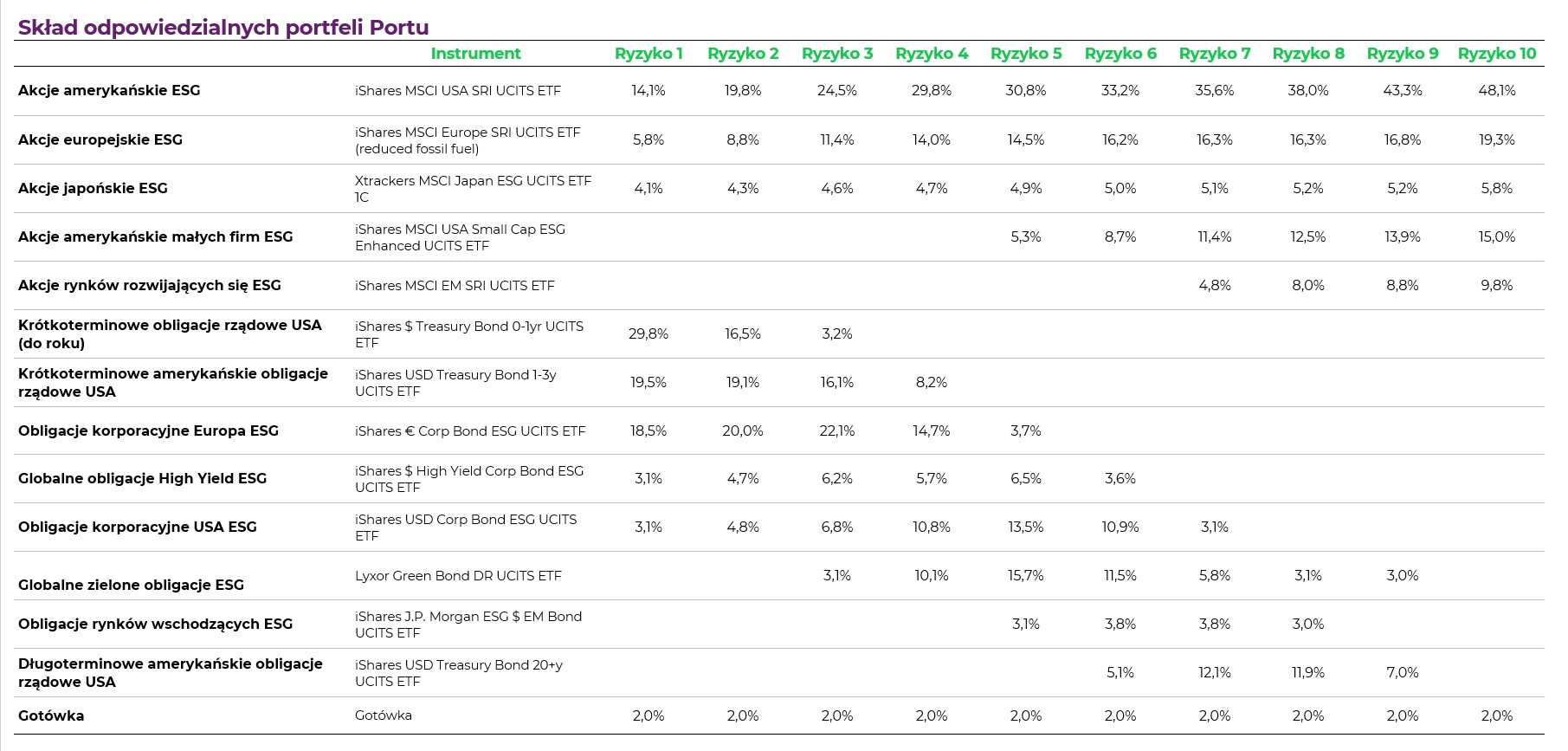

| Portfele Portu po zmianach. Portfele ESG |

|

Zmiany objęły niemal wszystkie portfele prowadzone przez Portu, które oferowane są w wersji standardowej oraz ESG (w każdej po 10 uszeregowanych pod względem profilu ryzyka). Zmianie uległy same wagi w portfelach, nie zaś konkretne ETF-y od globalnych dostawców – te pozostały bez zmian.

Oto zestawienie zmian wag w standardowych portfelach Portu.

| Zmiana w portfelach Portu (standardowych). Różnice w punktach procentowych | |||||||||||

| Aktywa | ETF | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| Akcje amerykańskie | iShares Core S&P 500 UCITS ETF | -0,6 | 0 | 0 | 3,0 | 3,5 | 0 | 0 | -2,4 | -0,5 | 0 |

| Globalne akcje małych spółek | SPDR MSCI World Small Cap UCITS ETF | 0 | 0 | 0 | -6,8 | -4,0 | 0 | -0,6 | 0 | 0 | 0 |

| Akcje europejskie | iShares Core MSCI EMU UCITS ETF | -0,7 | -1,1 | -1,7 | 1,7 | 3,8 | 4,0 | 3,0 | 1,5 | 0 | 0 |

| Akcje rynków rozwijających się | iShares Core MSCI EM IMI UCITS ETF | 0 | 0 | 0 | 0 | -5,6 | -6,4 | -3,4 | 0 | 0 | 0 |

| Akcje japońskie | Xtrackers MSCI Japan UCITS ETF | 1,3 | 1,0 | 1,3 | 1,6 | 1,8 | 1,5 | 1,2 | 0,9 | 0,5 | 0 |

| Akcje azjatyckie | Amundi MSCI EM Asia UCITS ETF | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Obligacje rynków rozwijających się | iShares J.P. Morgan USD EM Bond UCITS ETF | 0 | 0 | 0 | 1,7 | 3,7 | 5,7 | 0 | 0 | 0 | 0 |

| Globalne obligacje High Yield | iShares Global High Yield Corp Bond UCITS ETF | -6,2 | -1,5 | 5,5 | -5,7 | -8,6 | -7,3 | -6,8 | -5,6 | -5,4 | 0 |

| Globalne obligacje korporacyjne | iShares Global Corp Bond UCITS ETF | -20,3 | -19,4 | -18,5 | -16,8 | -6,4 | -5,0 | -3,0 | -0,8 | -4,6 | 0 |

| Długoterminowe amerykańskie obligacje rządowe USA | iShares USD Treasury Bond 20+y UCITS ETF | -7,1 | -6,2 | -5,1 | 0 | 0 | 3,4 | 9,8 | 7,3 | 5,3 | 0 |

| Krótkoterminowe amerykańskie obligacje rządowe USA | iShares USD Treasury Bond 1-3y UCITS ETF | 1,5 | 8,9 | 0 | 11,1 | 8,4 | 0 | 0 | 0 | 0 | 0 |

| Globalne obligacje inflacyjne | iShares Global Inflation Linked Govt Bond UCITS ETF | -12,6 | -10,5 | -8,2 | -1,0 | 4,4 | 4,1 | 7,8 | 6,1 | 4,7 | 0 |

| Sektor nieruchomości | iShares Developed Markets Property Yield UCITS ETF | -5,5 | -5,0 | -0,6 | 0,5 | -0,5 | 0 | -8,0 | -7,0 | 0 | 0 |

| Złoto | iShares Physical Gold ETC | -8,5 | -4,4 | -3,3 | -2,6 | -0,5 | 0 | 0 | 0 | 0 | 0 |

| Gotówka | Gotówka | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Obligacje korporacyjne USA (krótkoterminowe) | iShares $ Short Duration Corp Bond UCITS ETF | 14,8 | 4,1 | 3,4 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Krótkoterminowe amerykańskie obligacje rządowe USA (do roku) | iShares Treasury Bond 0-1yr UCITS ETF | 24,8 | 11,2 | 3,1 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Obligacje korporacyjne Europa | iShares Core EUR Corp Bond UCITS ETF | 19,1 | 22,9 | 24,1 | 13,3 | 0 | 0 | 0 | 0 | 0 | 0 |

Tak natomiast prezentują się zmiany wag w portfelach Portu ESG (Odpowiedzialne portfele).

| Zmiana w portfelach Portu (ESG). Różnice w punktach procentowych |

|||||||||||

| Aktywa | ETF | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| Akcje amerykańskie (ESG) | iShares MSCI USA SRI UCITS ETF | -2,5 | -2,6 | -1,5 | 2,0 | 2,5 | 0,9 | -1,0 | -2,1 | 0,5 | 0,5 |

| Akcje amerykańskie małych firm (ESG) | iShares MSCI USA Small Cap ESG Enchanced UCITS ETF | 0 | 0 | 0 | -7,8 | -5,5 | -3,4 | -2,2 | -2,2 | -1,5 | -2,2 |

| Akcje europejskie (ESG) | iShares MSCI Europe SRI UCITS ETF | -2,5 | -2,5 | -1,9 | 1,7 | 3,1 | 3,5 | 2,0 | 0,8 | 0,5 | 1,2 |

| Akcje krajów rozwijających się (ESG) | iShares MSCI EM SRI UCITS ETF | 0 | 0 | 0 | 0 | -6,6 | -7,3 | -3,4 | -0,6 | 0 | 0 |

| Akcje japońskie (ESG) | Xtrackers MSCI Japan ESG UCITS ETF1C | -0,5 | 1,0 | 0 | 0,6 | 1,0 | 0,9 | 0,8 | 0,7 | 0,5 | 0,5 |

| Obligacje rynków wschodzących (ESG) | iShares J.P. Morgan ESG $ EM Bond UCITS ETF | 0 | 0 | 0 | -6,4 | -3,9 | -2,0 | -1,6 | 3,0 | 0 | 0 |

| Obligacje o wysokiej rentowności (ESG) | iShares $ High Yield Corp Bond ESG UCITS ETF | -10,1 | -7,2 | -4,7 | -4,9 | -3,3 | -4,8 | -7,8 | -7,4 | -5,4 | 0 |

| Obligacje korporacyjne USA (ESG) | iShares USD Corp Bond ESG UCITS ETF | -11,8 | -8,9 | -5,7 | -1,6 | 1,8 | 1,6 | -4,7 | -7,2 | -4,6 | 0 |

| Długoterminowe obligacje rządowe USA | iShares USD Treasury Bond 20+y UCITS ETF | -3,0 | -4,2 | -4,5 | -5,3 | 0 | 5,1 | 12,1 | 11,9 | 7,0 | 0 |

| Krótkoterminowe obligacje rządowe USA | iShares USD Treasury Bond 1-3y UCITS ETF | -2,5 | 1,5 | 2,4 | 8,2 | 0 | 0 | 0 | 0 | 0 | 0 |

| Obligacje korporacyjne Europa (ESG) | iShares € Corp Bond ESG UCITS ETF | 9,1 | 12,1 | 14,5 | 6,8 | -4,8 | -6,0 | 0 | 0 | 0 | 0 |

| Globalne zielone obligacje | Lyxor Green Bond DR UCITS ETF | -6,0 | -5,7 | -1,8 | 6,7 | 15,7 | 11,5 | 5,8 | 3,1 | 3,0 | 0 |

| Gotówka | Gotówka | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Krótkoterminowe obligacje rządowe USA (do roku) | iShares $ Treasury Bond 0-1yr UCITS ETF | 29,8 | 16,5 | 3,2 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

Podsumowując ten fragment – inwestowanie za pośrednictwem Portfeli na miarę w Portu wiąże się z możliwością istotnych zmian w portfelu. Nie mam na celu rozpoczynania debaty na temat tego, jaki zakres zmian w portfelach i sposób rebalancingu można jeszcze zaliczyć do inwestowania pasywnego (zostawmy to na inny raz), tym bardziej, że w prawdziwie długim terminie w świecie inwestowania i tak może zmienić się bardzo wiele (np. zmiany właścicielskie, nowe produkty, nowe regulacje itp.), więc nawet inwestując pasywnie, i tak warto mieć rękę na pulsie. W tym kontekście polecam rozmowę Michała Masłowskiego z Grzegorzem Zalewskim z WallStreet 27.

Fakt pozostaje faktem – klient Portu, który kładzie się spać z myślą, że 8% jego środków zainwestowanych jest w ETF-y na złoto, a 5,5% w ETF-y na sektor nieruchomości, może kolejnego dnia obudzić się z portfelem, w którym nie ma ani złota, ani nieruchomości. Stało się tak już raz i może stać się ponownie.

Widzialna ręka w pasywnych szatach

Tyle o ilościowym wymiarze zmian, przejdźmy do jakościowego czyli powodów, dla których ich dokonano.

– Do składu naszych „Portfeli na miarę” dodajemy więc trzy nowe fundusze ETF, które pozwolą jeszcze lepiej zdywersyfikować ryzyko inwestycyjne. Będą to ETF na krótkoterminowe obligacje rządowe USA (do 1 roku), ETF na krótkoterminowe obligacje korporacyjne z USA oraz ETF na europejskie obligacje korporacyjne. Powyższe fundusze ETF uruchomione zostały w ostatnich latach, a w ostatnim czasie osiągnęły odpowiednią wielkość aktywów i płynność, aby znaleźć zastosowanie w naszych portfelach. Cechują się też one relatywnie niższą zmiennością, co na pewno docenią inwestorzy o mniejszej skłonności do ryzyka – napisał na stronie Magazynu Portu Mikołaj Raczyński, który do zespołu Portu dołączył w lutym 2023 r.

Raczyński wcześniej związany był z Noble Funds TFI, w środowisku inwestorskim znany jest także za sprawą popularnego konta na Twitterze (@MikRaczynski) oraz wpisów na portalu Substack. W Portu pełni funkcję Chief Investment Officera i – jak czytamy na stronie Portu – „nadzoruje wszystkie decyzje inwestycyjne, jakie podejmujemy w Portu oraz kieruje pracami Portu w Polsce”.

– Podstawową zasadą Portu jest hybrydowe podejście do inwestowania. Jest to połączenie inwestowania pasywnego, polegającego na lokowaniu kapitału w szeroko zdywersyfikowany portfel niskokosztowych instrumentów i późniejszym długoterminowym ich utrzymywaniu bez dokonywania częstych krótkoterminowych zmian, oraz angażowania w zarządzanie portfelem czynnika ludzkiego – zespołu managerów portfeli, których zadaniem jest podejmowanie strategicznych decyzji dotyczących kształtu portfeli i ocena, czy aktualne trendy i sytuacje rynkowe nie wymagają ich korekty – kontynuuje Raczyński.

Powyższy fragment koresponduje z Białą Księgą Portu, w której wyłożono metodykę inwestycyjną platformy.

– Zaangażowanie czynnika ludzkiego w Portu postrzegamy jako absolutnie niezbędne i pożądane – głównie ze względu na obecną sytuację rynkową, która często stoi w sprzeczności z założeniami teoretycznymi i wiedzą, na której opiera się współczesna teoria inwestowania. Jednocześnie Portu to usługa umożliwiająca polskim inwestorom inwestowanie na rynkach zagranicznych, co wiąże się z pewnym ryzykiem – na przykład ryzykiem walutowym. Widzimy kilka kwestii, w których nie chcielibyśmy polegać wyłącznie na pasywnej formie inwestycyjnej. Dlatego wierzymy, że obecność zespołu ekspertów inwestycyjnych w całym procesie inwestycyjnym oraz ich nadzór nad portfelem przyniesie korzyści końcowemu inwestorowi – czytamy w Białej Księdze Portu.

Powyższe fragmenty nie pozostawiają wątpliwości. Inwestowanie w „Portfele na miarę” Portu nie jest „czystym” inwestowaniem pasywnym, lecz dopuszcza ingerencję czynnika ludzkiego. Skoro tak, to z punktu widzenia klientów Portu zasadne jest to, jak na sytuację na rynkach patrzą osoby decydujące o składzie ich portfeli.

Pod tym względem oferta Portu różni się od oferty Finax, który deklaruje, że tego typu ingerencji nie przewiduje.

– Od początku istnienia portfeli Finax, czyli od ponad 5 lat, nie zmienialiśmy ich składu. W przyszłości możemy zmienić dany ETF z określonej klasy aktywów na inny (tańszy lub lepiej odwzorowujący indeks) albo dodać/odjąć jakąś klasę aktywów, ale byłyby to raczej kosmetyczne zmiany. Jak moglibyśmy mówić o sobie „pasywny rewolucjonista” i jednocześnie próbować timingu rynkowego? – wyjaśnia Przemysław Barankiewicz, country manger Finax Polska.

Portu odpowiada na pytania SII

Z racji tego, że robodoradcy to nadal stosunkowo młode zjawisko na polskim rynku, zaś zmiana wag w portfelach Portu była pierwszą tego rodzaju operacją, zadaliśmy kilka dodatkowych pytań. Odpowiedzi otrzymaliśmy od Emilii Rybak, odpowiedzialnej za rozwój Portu w Polsce.

|

Czy kwietniowa zmiana w portfelach Portu była jedynym do tej pory tego typu działaniem?

Tak, to była pierwsza zmiana w polskich portfelach Portu. Jeśli chodzi o całą historię Portu to zmiany wprowadzaliśmy kilkukrotnie. Tego typu zmiany są powszechne wśród robodoradców operujących na zachodzie. W przypadku czeskich portfeli w 5-letniej ich historii stało się to do tej pory dwukrotnie. Jedna ze zmian wiązała się na przykład z zastąpieniem części funduszy ETF z dywidendowych na akumulacyjne.

To zależy od przepisów prawa obowiązujących w danym kraju. W Polsce takie zmiany mogą powodować obowiązek raportowy lub konieczność zapłacenia podatku, jeżeli dojdzie do sprzedaży instrumentów, które wygenerowały zysk. Sytuacja wygląda tutaj analogicznie do procesu automatycznego rebalancingu portfeli.

W jaki sposób Portu informuje klientów o (nadchodzących) zmianach w ich portfelach?

Do każdej ewentualnej zmiany podchodzimy indywidualnie. W tym przypadku informowaliśmy klientów o zmianie na naszym blogu oraz oczywiście klienci zawsze wszystkie dokonane transakcje widzą na swoim koncie Portu po zalogowaniu.

Jak często klienci mogą spodziewać się podobnych zmian w portfelach?

Nie planujemy w najbliższej przyszłości wprowadzać jakichkolwiek zmian. Naszym podejściem jest długoterminowe inwestowanie pasywne, a wszelkie ewentualne zmiany zawsze poprzedzone są wnikliwą analizą, tak, aby każda zmiana mogła przynieść korzyści dla klientów.

Czy w momencie silnych spadków na rynkach akcji (np. podobnych do krachów z 2008 r. czy 2020 r.) klienci Portu mogą spodziewać się istotnych zmian wag poszczególnych aktywów w swoich portfelach?

Dotychczas nie wprowadzaliśmy zmian w takiej sytuacji (Portu działało w Czechach w 2020 r.) i nie mamy takich decyzji zapisanych w naszych planach czy strategii inwestycyjnej. Jednakże każdy okres na rynku jest inny i nie wiemy jaki charakter i jakie przyczyny mogą mieć (jeśli wystąpią) kolejne spadki. Wierzymy jednak w Portu, że okresy spadków są dla długoterminowych inwestorów szansą, więc na pewno naszą decyzją nie byłoby w takiej sytuacji np. zmniejszanie ogólnej ekspozycji na rynek akcji.

Czy Mikołaj Raczyński jednoosobowo podejmuje decyzje dotyczące zmian w portfelach Portu?

Nie, w Portu, jak w większości firm inwestycyjnych funkcjonuje Komitet Inwestycyjny, który podejmuje decyzje kolegialnie. W skład Komitetu wchodzi chociażby nasz założyciel – Radim Krejčí. |

Rynek z potencjałem

Robodoradcy to na polskim rynku wciąż zjawisko nowe, wobec czego nie ma jeszcze domyślnego modelu oferowanych przez nich usług. Używając terminu „robodoradca” trzeba jednak mieć w pamięci istotne różnice między sposobami inwestowania, które oferują np. Portu (inwestowanie hybrydowe, głównie pasywne, ale z możliwością korekt), Finax (inwestowanie pasywne, brak istotnych zmian w portfelach) czy ING Bank Śląski (inwestowanie w tradycyjne fundusze, które same oparte są o ETF-y).

Opisany powyżej hybrydowy sposób inwestowania w Portu dla części klientów może być zaletą („w razie czego zawsze jest ktoś, kto przejmie ster i skoryguje kurs”), dla innych wadą („chcę inwestować na autopilocie, bez żadnych korekt”), a dla jeszcze innych w ogóle nie będzie miał znaczenia (podejrzewam, że wielu klientów nie odnotowało faktu zmian w swoich portfelach).

Pozostaje mieć nadzieję, że na polskim rynku pojawiać będą się kolejne podmioty, które będą oferować produkty i usługi finansowe inwestorom indywidualnym, w tym początkującym. Wprawdzie przypadki Aion Banku czy WealthSeed pokazują, że utrzymać się w tej branży nie jest łatwo. Potencjał do wzrostu nadal z pewnością jest spory, zarówno gdy mowa o pozyskiwaniu klientów, którzy inwestują poprzez tradycyjne TFI, jak i osób, które w ogóle nie inwestują, a pieniądze gromadzą na lokatach i kontach.