Obligacje oszczędnościowe Skarbu Państwa w styczniu będą sprzedawane na takich samych warunkach, jak w grudniu. Przed nami sezon wpłat na IKE i IKZE.

Rok 2025 r. oszczędzający Polacy zaczną z takimi samym oprocentowaniem oraz marżami obligacji oszczędnościowych Skarbu Państwa, do których mogli się przyzwyczaić przez ostatnie miesiące.

– Warunki styczniowej oferty obligacji oszczędnościowych utrzymaliśmy na niezmienionym, korzystnym poziomie, zachowując preferencje dla rynku detalicznego względem rynku hurtowego – powiedział cytowany w komunikacie resortu Jurand Drop, podsekretarz stanu w Ministerstwie Finansów.

|

📊 Oprocentowanie obligacji oszczędnościowych Skarbu Państwa w styczniu 2025 r.:

|

To czwarty z rzędu miesiąc, gdy resort finansów nie zmienia warunków emisji obligacji. Ostatnia niekorzystna zmiana dla oszczędzających zaszła miejsce we wrześniu. Więcej na ten temat w artykule: Obligacje oszczędnościowe Skarbu Państwa na gorszych warunkach. Oprocentowanie w dół, opłaty w górę.

Styczeń to szczególny miesiąc dla obligacji, ponieważ wiele osób posiadających rachunki IKE-Obligacje oraz IKZE-Obligacje (oba dostępne jedynie w PKO BP) decyduje się wówczas na wykorzystanie limitów inwestycji na nowy rok. Przypomnijmy, że w 2025 r. limity te wynoszą:

- IKE – 26 019 zł

- IKZE – 10 407,60 zł (limit podstawowy) lub 15 611,40 zł (limit dla osób prowadzących działalność gospodarczą)

Z racji tego, że jedna obligacja oszczędnościowa Skarbu Państwa kosztuje 100 zł, nowe limity przekładają się na możliwość zakupu 260 obligacji na IKE oraz 104 lub 156 sztuk na IKZE.

🟢 IKE czy IKZE – co bardziej się opłaca? Poznaj różnice i zdecyduj, co wybrać

Osoby, które inwestują w obligacje w sposób nieregularny powinny także pamiętać, że styczniowe papiery – podobnie jak wrześniowe, październikowe, listopadowe i grudniowe – emitowane są z wyraźnie wyższymi niż w przeszłości opłatami za wcześniejszy wykup. Resort finansów zdecydował się na podniesienie opłat, aby ograniczyć „optymalizację” dokonywaną przez obligacji poprzednich emisji, którym bardziej od kontynuowania oszczędzania opłacało się przedstawić papiery do wcześniejszego wykupu i kupić za to obligacje nowych serii. Takie zjawisko dotyczyło m.in. obligacji indeksowanych inflacją, w związku ze spadkiem tempa wzrostu cen w pierwszej połowie 2024 r.

Opłaty za przedterminowy wykup obligacji od września 2024 r.

- 3-letnie TOS: 1 zł (wcześniej 0,7 zł)

- 4-letnie COI: 2 zł (wcześniej 0,7 zł)

- 10-letnie EDO: 3 zł (wcześniej 2 zł)

- 6-letnie rodzinne ROS: 2 zł (wcześniej 0,7 zł)

- 12-letnie rodzinne ROD: 3 zł (wcześniej 2 zł)

- 1-roczne OTS: 0,5 zł (bez zmian)

- 2-letnie DOR: 0,7 zł (bez zmian

Inwestorzy indywidualni polubili obligacje oszczędnościowe Skarbu Państwa

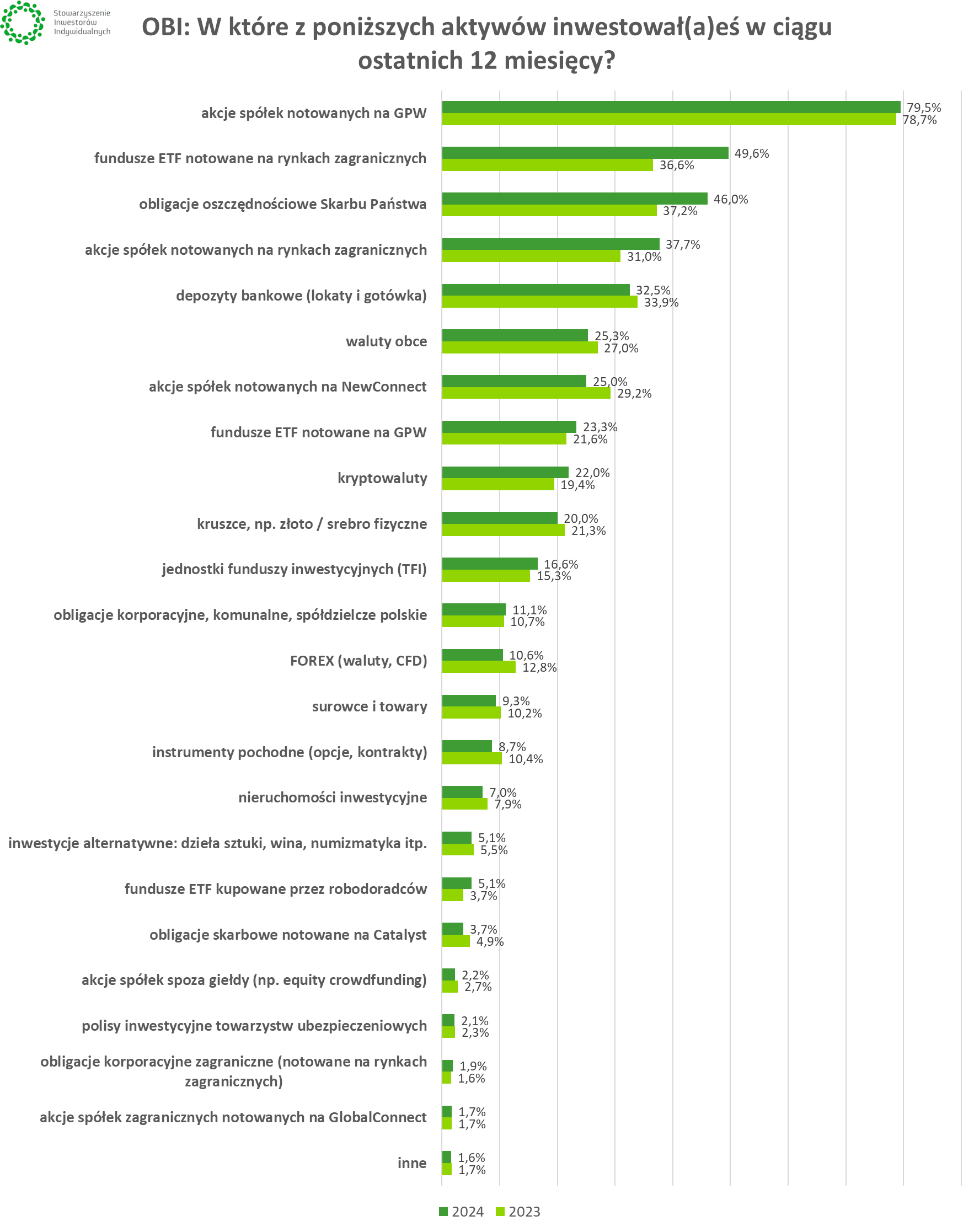

Z Ogólnopolskiego Badania Inwestorów 2024 wynika, że obligacje oszczędnościowe oferowane przez Ministerstwo Finansów gospodarstwom domowym znalazły się w portfelach niemal połowy (46%) ankietowanych. Oznacza to, że obligacje te były trzecią najpopularniejszą klasą aktywów, po akcjach z głównego rynku GPW (79,5%) oraz ETF-ach notowanych na rynkach zagranicznych (49,6%). Dla porównania, „klasyczne” obligacje skarbowe notowane na rynku Catalyst przyciągnęły jedynie 3,7% badanych.

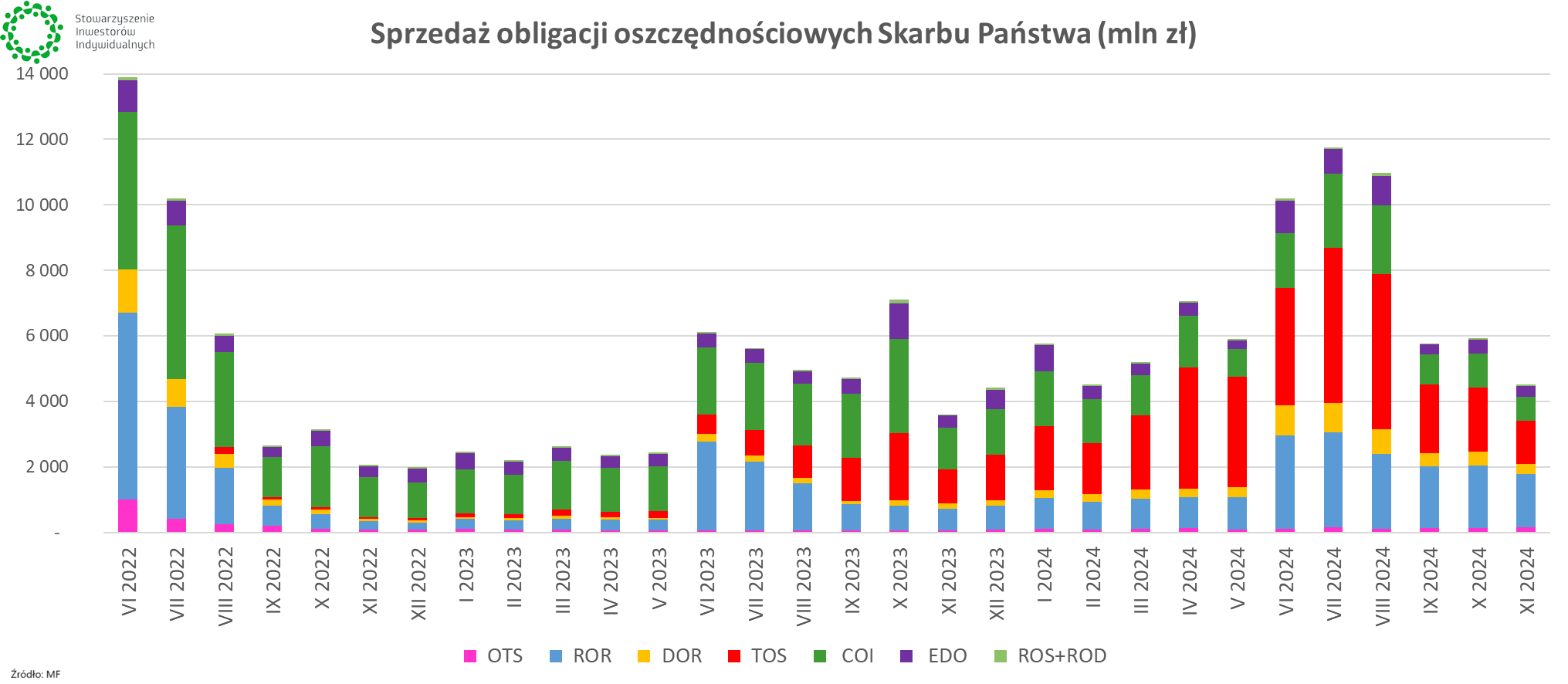

Podobny pogląd na temat popularności obligacji oszczędnościowych SP wśród Polaków w 2024 r. dają dane samego resortu finansów. Z raportu obejmującego okres do listopada wynika, że w ciągu jedenastu miesięcy sprzedaż tego rodzaju obligacji sięgnęła 77,6 mld zł. To zdecydowany rekord w dotychczasowej historii oferowania specjalnych obligacji skarbowych inwestorom indywidualnym. Należy jednocześnie dodać, że wpływ na podbicie tegorocznego licznika miała opisana powyżej praktyka wcześniejszego wykupu obligacji oraz kupowania nowych papierów.

W ostatnich miesiącach doszło do zmian na szczycie listy popularności poszczególnych obligacji. Po związanym z wysoką inflacją okresie dominacji obligacji antyinflacyjnych (COI i EDO), pod koniec 2023 r. palmę pierwszeństwa przejęły obligacje trzyletnie o stałym oprocentowaniu (TOS). Obecnie najpopularniejsze są papiery roczne o oprocentowaniu równym stopie referencyjnej NBP (obecnie 5,75%).

💡 Wszelkie niezbędne informacje dotyczące inwestowania w obligacje oszczędnościowe Skarbu Państwa znajdziesz w naszym obszernym poradniku.

Obligacje antyinflacyjne: czym są, gdzie kupić i czy warto? [Poradnik]