Silicon Valley Bank od kilku dni jest tematem numer jeden w świecie finansów. Większość przekazów koncentruje się na posiadaczach depozytów w tym banku, ale przecież nie można zapominać o akcjonariuszach, którzy stracili wszystko. Pojawiły się już pierwsze pozwy wobec zarządu.

Jak informuje agencja Reutera, dwóch członków zarządu Silicon Valley Bank Financial Group – prezes Greg Becker oraz dyrektor finansowy Daniel Beck – zostali pozwanych przez akcjonariuszy za zatajenie prawdziwej kondycji banku oraz to, jaki wpływ na jego finanse miały rosnące stopy procentowe. Pozew zbiorowy ws. CEO i CFO banku z Doliny Krzemowej został złożony w sądzie w San Jose w stanie Kalifornia. Zdaniem amerykańskich mediów, na tym lista pozwów może się nie skończyć.

Grupa inwestorów, którym zgodnie z dokumentami złożonymi w sądzie przewodzi Chandra Vanipenta, uważa, że kupili akcje po zawyżonej cenie, ponieważ obaj oskarżeni członkowie zarządu „zaniżali skalę ryzyka dotyczącego spółki poprzez nieinformowanie o tym, że podwyżki spół procentowych, które były nakreślane przez Rezerwę Federalna, mogą potencjalnie doprowadzić do nieodwracalnych szkód spółki”. Pozew dotyczy działań spółki z okresu od 16 czerwca 2021 r. do 10 marca 2023 r., w trakcie którego SVB wielokrotnie publikowała raporty finansowe i komunikowała się z otoczeniem na temat swojej kondycji.

NEW: SVB’s top two execs including former CEO Greg Becker are being sued by shareholders who accuse them of concealing how rising interest rates would leave its Silicon Valley Bank unit susceptible to a bank run pic.twitter.com/PHVbpOQxuQ

— Richard Escobedo (@RichardEscobedo) March 13, 2023

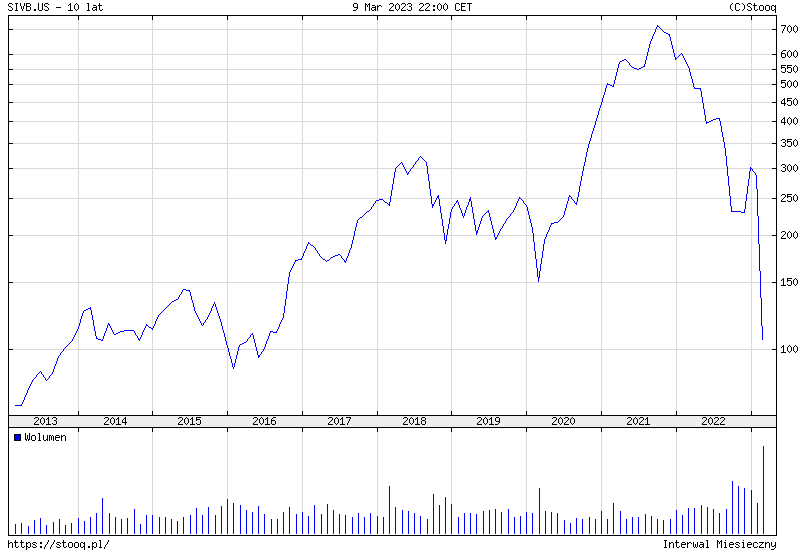

Ostatnim dniem notowań akcji SVB był czwartek 9 marca. Kurs spółki spadł wówczas o 60%, osiągając poziom widziany ostatnio w 2016 r. Krach na SVB rozegrał się przede wszystkim w ciągu tej jednej sesji – w środę spółka zamknęła się na +0,16%, zaś we wtorek na -5,53%.

W piątek bank SVB został zamknięty i oddany we władanie zarządowi komisarycznemu. Stało się to po tym, jak nie udało się znaleźć kupca na całą spółkę, zaś deponenci zaczęli wycofywać swoje środki. Był to największy run na bank w historii USA – tylko w czwartek klienci SVB wycofali ze swoich rachunków 42 mld dolarów. Dla porównania, dotychczasowy lider Washington Mutual Bank w 2008 r. osiągnął „jedynie” odpływ w wysokości 16,7 mld dolarów i to w ciągu 10 dni.

Tematem problemów w sektorze bankowym w weekend zajmowały się Departament Skarbu USA, Rezerwy Federalna i Federalna Korporacja Gwarantowania Depozytów (FDIC). Amerykańskie władze ogłosiły, że wszyscy klienci, którzy zdeponowali pieniądze wSilicon Valley Bank otrzymają swoje środki. Dotyczy to również deponentów, których aktywa przekraczały w pełni gwarantowany przez prawo pułap 250 000 dolarów. W przypadku Silicon Valley Bank kluczową kwestią było to, że ponad 90% depozytów przekraczało ten limit. W SVB środki deponowały głównie przedsiębiorstwa, w tym start-upy z branży technologicznej.

🟢 Zobacz też: Silicon Valley Bank tonie, ale na tym nie koniec. Banki z USA znów w centrum uwagi

W gorszej sytuacji są oczywiście akcjonariusze, którzy w wyniku bankructwa banku stracili wszystkie zainwestowane pieniądze. Taki sam los spotkał posiadaczy niezabezpieczonych obligacji SVB. Pomijając wszelkie różnica, sytuację można przyrównać do niedawnego obserwowanego na polskim rynku „zwinięcia” Getin Noble Banku, po którym akcjonariusze i obligatariusze również zostali z niczym. Wcześniej tak samo zakończyło się istnienie Idea Banku.

🟢 Zobacz też: Getin Noble Bank „zwinięty” przez BFG. Akcje i obligacje umorzone

Prezes Silicon Valley Bank sprzedał akcje

Pikanterii całej sprawie związanej z pozwem wobec zarządu Silicon Valley Bank dodaje transakcja, której prezes Greg Becker dokonał 27 lutego. Była to sprzedaż 12 451 akcji SVB Financial Group wartych wówczas 3,6 mln dolarów, która odbyła się na podstawie harmonogramu ustalonego 26 stycznia. Nie jest to działanie niezgodne z prawem, a regulujące tego typu kwestie Komisji Papierów Wartościowych i Giełd (SEC) zostały uchwalone w 2000 r. w celu ukrócenia możliwości „insider tradingu”.

Krytycy obowiązujących rozwiązań (oraz postawy samego Beckera) podkreślają jednak, że chociaż pod koniec stycznia mógł on nie wiedzieć o tym, że bank upadnie, to choćby istnienie wówczas koncepcji dokapitalizowania banku poprzez emisję akcji (co faktycznie się stało w ubiegłym tygodniu i co wywołało krach na notowaniach spółki) rodzi problemy natury etycznej. Ostatecznie bowiem prezes znający kondycję banku zgarnął 3,6 mln USD, a zwykli akcjonariusze zostali z niczym.

SVB CEO Greg Becker sold $3.6M worth of shares on Feb. 27th.

— Morning Brew ☕️ (@MorningBrew) March 13, 2023

The sale was criticized by CA Rep. Ro Khanna, who said Becker should give the money back. Khanna represents the district where SVB was headquartered, and is a personal acquaintance of Becker's (@washingtonpost). pic.twitter.com/pqIUPwwVha

Co ciekawe, dopiero w kwietniu tego roku wejść w życie mają znowelizowane przepisy SEC, zgodnie z którymi między złożeniem harmonogramu sprzedaży akcji a faktycznym dokonywaniem pierwszych transakcji minąć będzie musiało minimum 90 dni.

🟢 Zobacz też: List Warrena Buffetta do akcjonariuszy Berkshire Hathaway. „Chwasty więdną, gdy kwiaty kwitną”

Żądanie zwrotu środków ze sprzedaży akcji SVB do byłego prezesa banku wystosował kongresmen Ro Khanna, który w Izbie Reprezentantów jest przedstawicielem 17. kalifornijskiego okręgu wyborczego, obejmującego m.in. Santa Monica, gdzie mieści się siedziba SVB.

Kryształowa kula nie pomogła

– Myślimy o 2023 r. jako o roku przejściowym. Cieszę się, że 2022 r. już za nami. Szczególnie druga połowa ubiegłego roku była wyjątkowo ciężka i trudno było przewidzieć, co się wydarzy. Pod koniec roku widzieliśmy jednak, że dno zostało osiągnięte i – co ważne – nie znaczy to, że automatycznie zobaczymy wielką poprawę. Oczekujemy, że w pierwszej połowie 2023 r. w venture capital nadal dojdzie do spadku, jednak druga połowa wytworzy pewną poprawę sytuacji i ustawi nas pod lepszy 2024 r. Jesteśmy optymistami, ponieważ nasza kryształowa kula jest nieco bardziej przejrzysta niż była pod koniec zeszłego roku – mówił Becker 25 stycznia na antenie stacji CNBC.

Odpowiadając na pytanie wprost dotyczące wpływu polityki Rezerwy Federalnej na klientów Silicon Valley Bank, wywodzących się głównie z segmentu VC, Greg Becker również cechował się optymizmem.

– Pomówmy o tym, dlaczego nasza kryształowa kula jest bardziej przejrzysta niż wcześniej. To efekt trzech czynników. Po pierwsze stabilizacji na rynku publicznym, do czego jest nam coraz bliżej – wystarczy spojrzeć na mnożnikowe wyceny, które są tylko nieco niżej od historycznych średnich. Po drugie, stopy procentowe. Z naszej perspektywy nie muszą spadać, chcemy jedynie, aby spowolniły lub doszło do pewnej pauzy. Sądzimy, że tego też jesteśmy bliżej. Po trzecie, oczekiwania muszą sprostać wynikom. Ta kwestia jest nieco niejasna, jednak liczymy, że już latem ulegnie to zbilansowaniu. Gdy to się stanie, to osiągniemy stabilność – dodał Becker.

🟢 Zobacz też: Wall Street przejdzie na cykl rozrachunkowy T+1. USA wyprzedzą Europę

Od momentu bankructwa SVB, Greg Becker nie zabrał publicznie głosu. Wątpliwe jednak, by kiedykolwiek mówił o swojej kryształowej kuli czy też dobrze oceniał rok 2023 r.

🟢🤝 Razem możemy więcej. Dołącz do Stowarzyszenia Inwestorów Indywidualnych. Sprawdź, co dla Ciebie przygotowaliśmy.

Dołącz do SII. Zobacz, co dla Ciebie mamy