Warren Buffett ponownie ma garść ciekawych spostrzeżeń, z których skorzystać mogą nie tylko akcjonariusze Berkshire Hathaway. Tegoroczny list legendarnego inwestora jest wyjątkowo krótki, ale – jak zawsze – bardzo wartościowy.

Doroczne listy Warrena Buffetta do akcjonariuszy Berkshire Hathaway to już tradycja i jeden ze stałych elementów rynkowego krajobrazu. Najnowszy list, podsumowujący rok 2022 r., opublikowany został w sobotę 25 lutego 2023 r., wraz z wynikami Berkshire Hathaway (ich omówienie znajduje się na końcu artykułu).

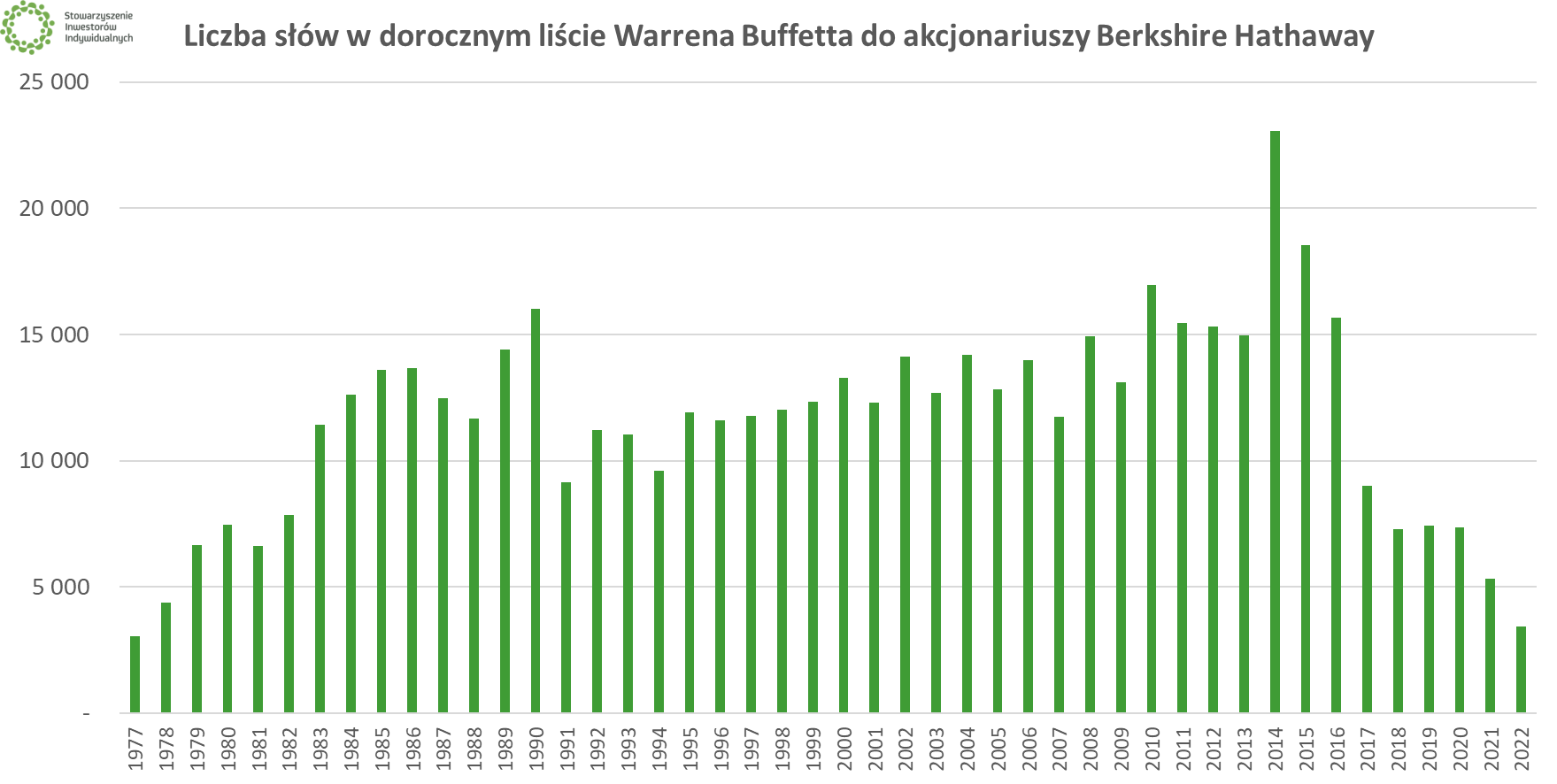

Chociaż tegoroczny list Warrena Buffetta należy do najkrótszych w historii (mniej słów i znaków użył po raz ostatni w 1977 r.), to wciąż zawiera on sporo istotnych myśli, z którymi warto się zapoznać.

Poniżej wybrałem najważniejsze fragmenty tegorocznego listu 92-letniego legendarnego inwestora, w którym znalazły się także fragmenty autorstwa 99-letniego Charliego Mungera. Pełna treść, podobnie jak i treść poprzednich listów, dostępna jest na stronie Berkshire Hathaway.

Dla wygody czytelników, poszczególne fragmenty zostały oddzielone śródtytułami. Treść poszczególnych akapitów to już słowa samego Warrena Buffetta.

Czym zajmuje się Warren Buffett?

Charlie i ja zarządzamy waszymi oszczędnościami w Berkshire na dwa sposoby. Po pierwsze, inwestujemy w przedsiębiorstwa, które kontrolujemy, zazwyczaj w 100%. Berkshire decyduje o alokacji kapitału tych przedsiębiorstw i wskazuje prezesów, którzy zarządzają nimi na co dzień. (…) Druga kategoria to posiadanie akcji publicznie notowanych spółek. W tym wypadku nie mamy nic do gadania w sprawie zarządzania.

Naszym celem w obu formach własności jest dokonywanie sensownych inwestycji w biznesy, które wyróżniają się zarówno długoterminowymi korzystnymi charakterystykami ekonomicznymi, jak i godnymi zaufania menadżerami. Proszę zwrócić uwagę na to, że akcje spółek publicznych posiadamy ze względu na nasze oczekiwanie dotyczące ich długoterminowej kondycji biznesowej, a nie jako wehikuły do sprytnego kupowania i sprzedawania. To kluczowy aspekt: Charlie i ja nie jesteśmy osobami wybierającymi akcje (ang. stock-pickers); jesteśmy wybierającymi biznesy (ang. business-pickers).

O wycenach spółek

Jedną z zalet segmentu spółek publicznych jest to, że – czasami – można łatwo kupić kawałki fantastycznych biznesów po fantastycznych cenach. To kluczowe, aby zrozumieć, że akcje często handlowane są po głupich cenach, zarówno wysokich, jak i niskich. „Efektywne” rynki istnieją tylko w podręcznikach. W istocie, akcje i obligacje pozostające w obrocie bywają zaskakujące, a ich zachowanie da się zrozumieć zazwyczaj dopiero po fakcie.

Kontrolowane w pełni przedsiębiorstwa to inny gatunek. Czasami oczekuje się za nie absurdalnie wysokiej ceny, a niemal nigdy nie da się ich kupić okazyjnie. Pomijając przymusowe sytuacje, właściciel takiego biznesu nigdy nie sprzedaje, gdy wycena jest panicznie niska.

Chwasty i kwiaty

W sierpniu 1994 r. Berkshire zakończyła trwający 7 lat zakup 400 mln akcji Coca-Coli, które obecnie posiadamy. Wartość transakcji wynosiła 1,3 mld dolarów – to bardzo istotna kwota z punktu widzenia Berkshire. W 1994 r. otrzymaliśmy od Coca-Coli dywidendę w wysokości 75 mln dolarów. Do 2022 r. dywidenda wzrosła do 704 mln dolarów. Wzrost następował każdego roku. Wszystko co Charlie i ja musieliśmy zrobić, to zamienić na gotówkę cokwartalne czeki dywidendowe. Spodziewamy się, że czeki te będą nadal rosnąć.

American Express to podobna historia. W 1995 r. Berkshire kupiła akcje za również 1,3 mld dolarów. Roczne dywidendy wzrosły od tamtej pory z 41 do 302 mln dolarów. Te czeki również będą prawdopodobnie rosnąć.

Wzrosty dywidend, choć zadowalające, są dalekie od spektakularnych. Jednak wiążą się z istotnym wzrostem cen akcji. Na koniec ubiegłego roku, wartość inwestycji w Coca-Colę wynosiła 25 mld dolarów, zaś w American Express 22 mld dolarów. Każdy z pakietów odpowiada ok. 5% wartości netto Berkshire.

Załóżmy, że w latach 90. dokonałem podobnej inwestycji, która po prostu zachowała wartość 1,3 mld dolarów w 2022 r. (przykładem byłaby 30-letnia obligacja). Ta rozczarowująca inwestycja dziś odpowiadałaby nieznaczącym 0,3% wartości netto Berkshire oraz przynosiłaby nam nadal 80 mln dolarów rocznego zysku.

Lekcja dla inwestorów: chwasty więdną i tracą na znaczeniu, gdy kwiaty kwitną. Z czasem wystarczy tylko kilku zwycięzców, aby zdziałać cuda. Oczywiście, pomaga też wczesne rozpoczęcie inwestowania oraz dożycie do dziewięćdziesiątki.

Skupy akcji i ekonomiczni analfabeci

Bardzo niewielki wzrost wewnętrznej wartości akcji miał miejsce ze względu na skup akcji przez Berkshire, jak również podobne ruchy w wykonaniu Apple’a oraz American Express, w których mamy zainwestowane sporo kapitału. W Berkshire bezpośrednio zwiększyliśmy wasz udział w niepowtarzalnej kolekcji przedsiębiorstw poprzez skup 1,2% akcji naszej spółki. W przypadku Apple’a i American Express, skupy akcji zwiększyły udziały Berkshire bez żadnego kosztu z naszej strony.

Matematyka nie jest skomplikowana: gdy liczba akcji spada, twój udział w danym przedsiębiorstwie rośnie. Każdy mały krok jest istotny, o ile skupy akcji są przeprowadzane po odpowiednich cenach. Jeżeli spółka przepłaca za akcje, to prowadzi do strat akcjonariuszy. Wówczas zyski wędrują jedynie do sprzedających akcjonariuszy oraz do przyjaznych, ale drogich, bankierów inwestycyjnych, którzy rekomendowali te głupie skupy.

Zyski ze zwiększających wartość skupów akcji, co należy podkreślić, są korzystne dla wszystkich akcjonariuszy i pod każdym względem. Wyobraź sobie trzech w pełni poinformowanych udziałowców lokalnego dealera samochodów, spośród których jeden prowadzi ten biznes. Wyobraź sobie też, że jeden z pasywnych właścicieli chce sprzedać swoje udziały spółce po cenie atrakcyjnej dla dwóch pozostałych udziałowców. Czy taka transakcja komukolwiek zaszkodziła? Czy udziałowiec-menadżer jest w jakikolwiek sposób faworyzowany ponad pasywnych właścicieli?

Kiedy ktoś mówi, że wszystkie skupy akcji są szkodliwe dla akcjonariuszy albo dla kraju, albo, że w szczególności są opłacalne dla prezesów spółek, to znaczy, że rozmawiasz z ekonomicznym analfabetą albo ze złotoustym demagogiem (charakterystyki te nie są wzajemnie wykluczające się).

Sprawozdania finansowe Berkshire

Niemal niekończące się detale działalności Berkshire w 2022 r. są dostępne na stronach K-33–K-66 raportu. Charlie i ja, podobnie jak wielu akcjonariuszy Berkshire, lubimy ślęczeć nad wieloma faktami i liczbami zamieszczonymi w tej sekcji. Stron tych jednak nie trzeba czytać. Wśród akcjonariuszy Berkshire jest wielu milionerów, a nawet miliarderów, którzy nigdy nie czytali naszych sprawozdań finansowych. Wiedzą jedynie, że Charlie i ja – wraz z naszymi rodzinami oraz bliskimi przyjaciółmi – wciąż mamy istotne pozycje w Berkshire, przez co traktujemy ulokowane weń cudze pieniądze tak samo, jak nasze własne.

To obietnica, którą możemy złożyć.

Podatki płacone przez Berkshire

Na koniec 2021 r., Departament Skarbu USA otrzymał w podatkach 32,3 bln dolarów i wydał 43,9 bln dolarów. Chociaż ekonomiści, politycy i wielu innych przedstawicieli opinii publicznej ma swoje zdanie na temat konsekwencji tej wielkiej nierównowagi, Charlie i ja powołujemy się na własną niewiedzę i szczerze wierzymy, że krótkoterminowe prognozy ekonomiczne i rynkowe są bardziej niż bezużyteczne.

Naszym zadaniem jest kierowanie działalnością Berkshire w sposób, który przyniesie zadowalające rezultaty i zachowa pozycję firmy w czasie, gdy nadejdą finansowe paniki i silne ogólnoświatowe recesje. Berkshire oferuje także ochronę przed galopującą inflacją, aczkolwiek ta cecha jest daleka od doskonałej. Wysokie deficyty fiskalne mają jednak konsekwencje.

Na 32 biliony dolarów przychodu odnotowane przez Departament Skarbu składają się podatki dochodowe od osób fizycznych (48%), składki na ubezpieczenia społeczne (34,5%), podatki dochodowe od przedsiębiorstw (8,5%) oraz wiele innych mniejszych podatków. Udział Berkshire w podatku CIT w ciągu ostatniej dekady wyniósł 32 mld dolarów. To niemal 0,1% wszystkich pieniędzy zebranych przez Departament Skarbu.

Innymi słowy, gdyby w USA było 1000 podatników takich, jak Berkshire, to podatków federalnych nie musiałaby płacić żadna inna firma ani też żadne z 131 mln gospodarstw domowych. Ani centa.

O wielkich liczbach

Miliony, miliardy, biliony – wszyscy znamy te słowa, jednak kwoty z nimi związane są niemal niemożliwe do objęcia umysłem. Przypiszmy im fizyczny wymiar:

- Jeżeli zamienisz milion dolarów na świeżo wydrukowane banknoty studolarowe, to otrzymasz stos sięgający do piersi.

- Zrób to samo z miliardem dolarów, a stos sięgał będzie 3/4 mili.

- 32 miliardy, które w latach 2012-21 Berkshire zapłaciła w ramach federalnego podatku dochodowego, to z kolei stos sięgający 21 mil. To blisko trzykrotnie wyżej niż zazwyczaj latają samoloty pasażerskie.

Amerykański wiatr w plecy

W Berkshire mamy nadzieję i oczekujemy, że w ciągu następnej dekady zapłacimy jeszcze więcej podatków. Jesteśmy to winni krajowi. Amerykański dynamizm wniósł ogromny wkład w sukces Berkshire i będziemy zawsze go potrzebowali. Liczymy na „amerykański wiatr w plecy”, który chociaż czasami się uspokaja, to jego napędzająca siła zawsze powraca.

Inwestuję od 80 lat – to ponad jedna trzecia historii naszego kraju. Mimo upodobania – a wręcz entuzjazmu – naszych obywateli do samokrytyki i zwątpienia, jeszcze nie widziałem czasów, w których zasadne byłoby długoterminowe stawianie przeciwko Ameryce. Wątpię, aby ktokolwiek, kto czyta ten list, w przyszłości miał inne doświadczenia w tym zakresie.

Sentencje Charliego Mungera

Charlie i ja myślimy w dużej mierze podobnie. Jednak to, czego wyjaśnienie mi zajmuje całą stronę, on potrafi zawrzeć w jednym zdaniu. Jednocześnie jego wersja jest zazwyczaj klarowniej uzasadniona i kunsztownie – a jak uznają niektórzy, dosadnie – wypowiedziana:

- Świat jest pełen niemądrych hazardzistów, którzy nie poradzą sobie tak dobrze, jak cierpliwy inwestor.

- Jeśli nie widzisz świata takim, jaki jest, to jest to jak ocenianie czegoś przez zniekształcony obiektyw.

- Chcę tylko wiedzieć, gdzie umrę, aby nigdy tam nie pójść. I pokrewna myśl: najpierw napisz swój oczekiwany nekrolog, a następnie zachowuj się odpowiednio do niego

- Jeśli nie obchodzi cię, czy jesteś racjonalny, czy nie, nie będziesz nad tym pracować. Wtedy pozostaniesz nieracjonalny i będziesz miał kiepskie wyniki.

- Cierpliwości można się nauczyć. Zdolność koncentracji na jednej rzeczy przez długi czas to ogromna zaleta.

- Wspaniała firma nadal pracuje po tym, jak ciebie nie ma; przeciętna firma tego nie robi.

- Warren i ja nie skupiamy się na „rynkowej pianie”. Szukamy dobrych, długoterminowych inwestycji i uparcie trzymamy się ich przez długi czas.

- Ben Graham powiedział: „Na co dzień giełda jest maszyną do głosowania; na dłuższą metę to maszyna do ważenia”. Jeśli będziesz tworzyć coś coraz bardziej wartościowego, to jakaś mądra osoba to zauważy i zacznie kupować.

- Nie ma czegoś takiego jak stuprocentowa pewność podczas inwestowania. Tak więc, wykorzystanie dźwigni finansowej jest ryzykowne. Ciąg cudownych liczb pomnożony przez zero zawsze będzie równy zeru. Nie licz na to, że dwukrotnie zostaniesz bogaty. Nie musisz jednak posiadać wielu rzeczy, aby stać się bogatym.

- Jeśli chcesz zostać wielkim inwestorem, musisz ciągle się uczyć. Gdy świat się zmienia, ty też musisz się zmienić.

- Warren i ja nienawidziliśmy spółek kolejowych przez dziesięciolecia, ale świat się zmienił i w końcu kraj miał cztery ogromne linie kolejowe o istotnym znaczeniu dla amerykańskiej gospodarki. Późno rozpoznaliśmy tę zmianę, ale lepiej późno niż wcale.

Na koniec, dwa krótkie zdania od Charliego, które przez dekady towarzyszyły mu przy podejmowaniu decyzji. „Warren, pomyśl o tym jeszcze. Ty jesteś mądry, a ja mam rację”.

I tak to idzie. Ilekroć rozmawiam z Charliem przez telefon, zawsze się czegoś uczę. A kiedy zmusza mnie do myślenia, jednocześnie sprawia, że się śmieję. Do listy Charliego dodam własną zasadę: znajdź bardzo inteligentnego partnera – najlepiej nieco starszego od ciebie – a następnie bardzo uważnie słuchaj, co ma do powiedzenia.

Charlie, ja oraz cała ekipa Berkshire czekamy na was w Omaha w dniach 5-6 maja. Będziemy się dobrze bawić, tak samo jak i wy.

Berkshire błyszczy wynikami

List Warrena Buffetta pojawia się przy okazji publikacji wyników Berkshire Hathaway za IV kwartał 2022 r. Zysk operacyjny spółki w całym ubiegłym roku wyniósł rekordowe 30,8 mld dolarów. Jednocześnie na koniec roku Berkshire dysponowała gotówką w wysokości 128,6 mld dolarów. Zdaniem Warrena Buffetta, 2022 r. można uznać za „dobry rok”.

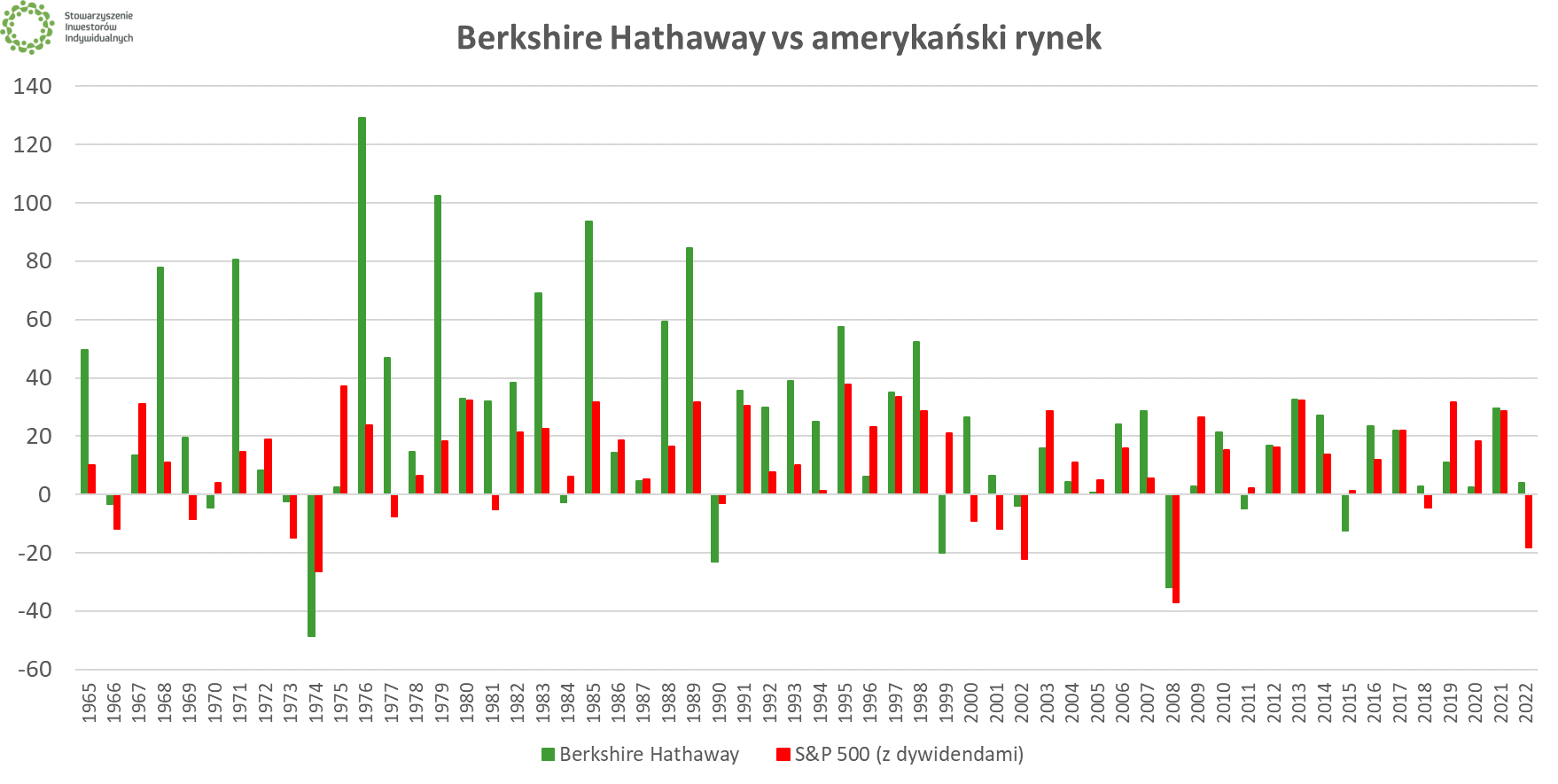

W tym kontekście warto dodać, że w 2022 r. akcje Berkshire Hathaway podrożały o 4%, podczas gdy indeks S&P 500 uwzględniający dywidendy (to miernik, do którego Buffett przyrównuje swoją spółkę na wstępie swojego listu) spadł o 18,1%.

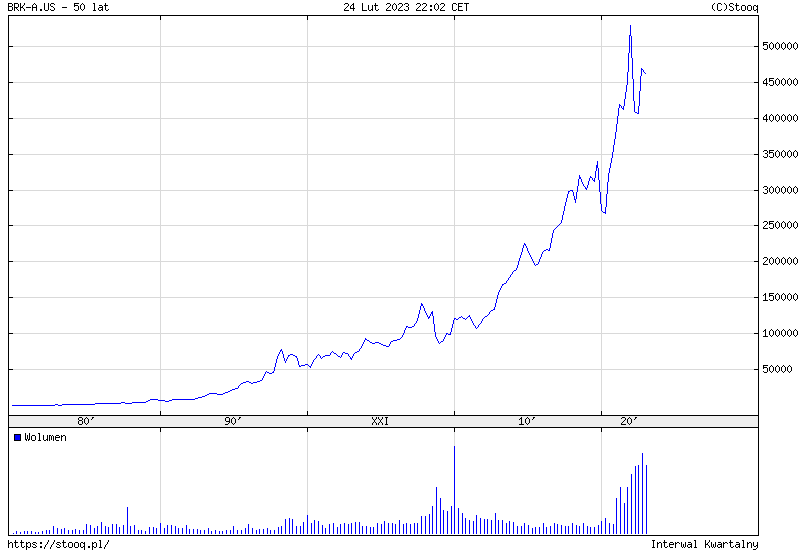

Od 1965 r. spółka Buffetta pozwalała zarobić inwestorom 19,8% rocznie wobec 9,9% w przypadku S&P500TR. Łączny wzrost wartości akcji Berkshire Hathaway wyniósł astronomiczne 3 787 464% wobec 24 708% w przypadku szerokiego indeksu pięciuset czołowych amerykańskich spółek.

🟢 💸Inwestorów, którzy przymierzają się do rozliczenia się z fiskusem za 2022 r., zapraszamy do sekcji: Wszystko o podatku giełdowym. Zebrane tam kompendium wiedzy pomoże uporać się z rozliczeniami dotyczącymi zarówno inwestycji na GPW, jak i na rynkach zagranicznych.

🟢🤝 Razem możemy więcej. Dołącz do Stowarzyszenia Inwestorów Indywidualnych. Sprawdź, co dla Ciebie przygotowaliśmy.

Dołącz do SII. Zobacz, co dla Ciebie mamy