Ministerstwo Finansów nadal nie zmienia oprocentowania obligacji oszczędnościowych oraz utrzymuje wprowadzoną niedawno promocję. Na horyzoncie jest już jednak obniżka stóp procentowych, która może mocno namieszać w ofercie.

Sierpniowa oferta obligacji oszczędnościowych Skarbu Państwa nie przyniosła wielkich niespodzianek. W przypadku wszystkich 8 rodzajów tych obligacji utrzymane zostało oprocentowanie obowiązujące w poprzednich miesiącach.

|

📊 Oprocentowanie obligacji oszczędnościowych Skarbu Państwa w sierpniu 2023 r:

|

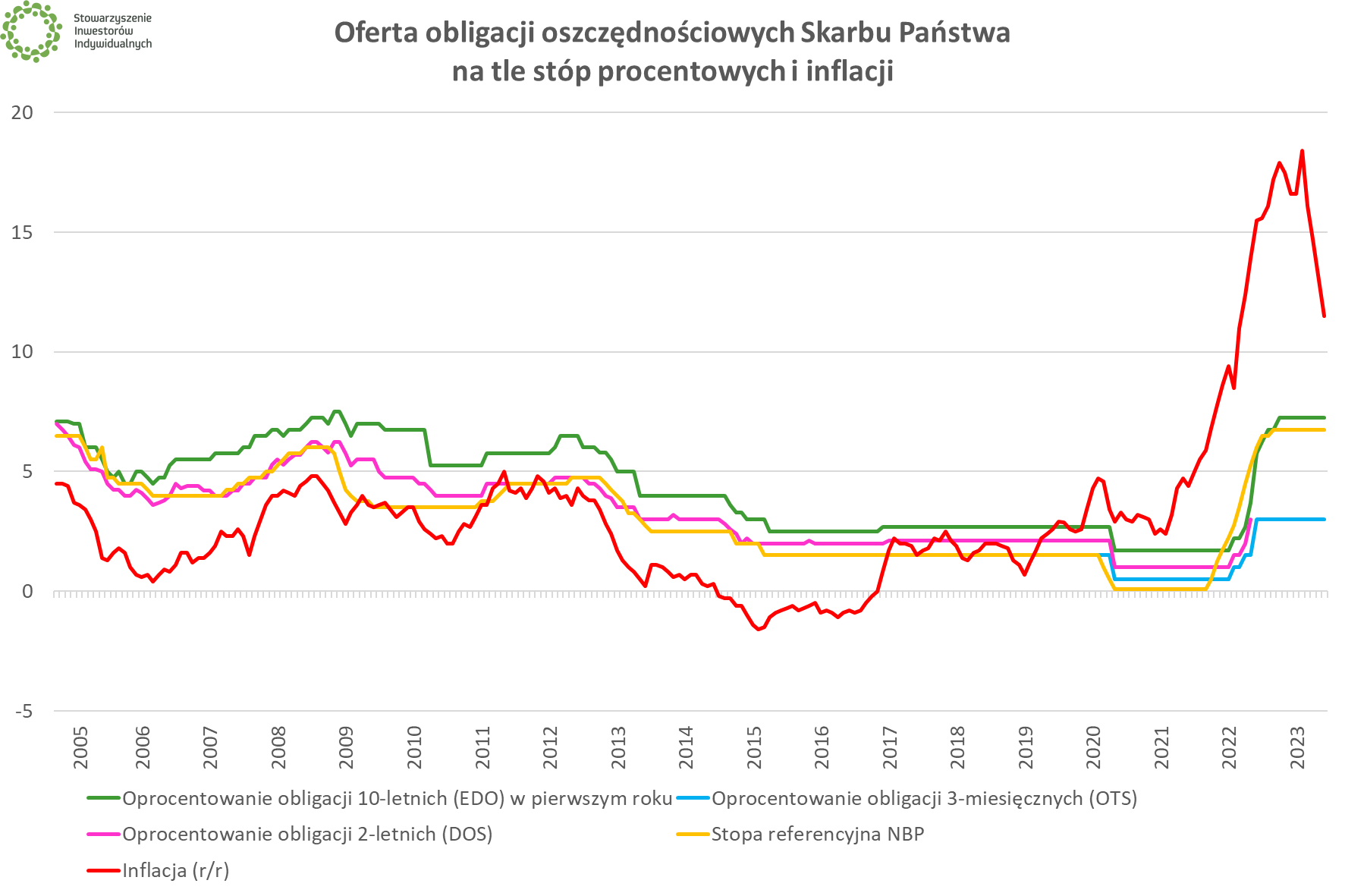

Po raz ostatni oprocentowanie obligacji oszczędnościowych Skarbu Państwa wzrosło w październiku 2022 r. Oferta ta została ogłoszona tuż po tym, jak Rada Polityki Pieniężnej podniosła referencyjną stopę procentową do 6,75% oraz – jak okazało się później – zakończyła trwający od października 2021 r. cykl podwyżek stóp procentowych. Cykl ten był wyjątkowo ostry, ponieważ w jego ramach w ciągu roku stopy podniesiono z najniższego w historii poziomu (0,1% ustanowione po wybuchu pandemii) do najwyższego od 2002 r.

💡 Wszelkie niezbędne informacje dotyczące inwestowania w obligacje oszczędnościowe Skarbu Państwa znajdziesz w naszym obszernym poradniku.

Obligacje antyinflacyjne: czym są, gdzie kupić i czy warto? [Poradnik]

Wysokość stóp procentowych NBP determinowała także zmiany w ofercie obligacji oszczędnościowych. Resort finansów ma swobodę w kształtowaniu oferty, zarówno pod kątem wysokości odsetek, jak i rodzajów obligacji. Doskonale widać to w ostatnich latach, gdy pojawiły się nowe rodzaje obligacji (np. dwuletnie o stałym oprocentowaniu zostały zastąpione zmiennymi dwuletnimi o konstrukcji „stopa referencyjna NBP + marża”), zaś oprocentowanie oferowane w danym miesiącu potrafiło mocno różnić się od tego sprzed miesiąca.

Poprzednia fala podwyżek oprocentowania obligacji Skarbu Państwa ruszyła z opóźnieniem względem cyklu podwyżek stóp procentowych NBP. RPP zaczęła podwyższać stopy w październiku 2021 r., lepsze warunki dla oszczędzających Ministerstwo Finansów ogłosiło dopiero w styczniu. Łącznie doczekaliśmy się 7 podwyżek, z czego ostatniej w ofercie obligacji obowiązującej od października 2022 r.

Oczywiście zmianie ulegało oprocentowanie obligacji indeksowanych inflacją, w przypadku których jedynie w pierwszym roku obowiązuje stawka ustalona przez Ministerstwo Finansów (powiększona o marżę), zaś w latach kolejnych oprocentowanie wynika z rocznego wskaźnika inflacji opublikowanego w miesiącu przed naliczeniem nowego oprocentowania. W praktyce polega to na tym, że obligacje kupione np. w lipcu 2023 r. będą indeksowane inflacją za maj 2024 r.

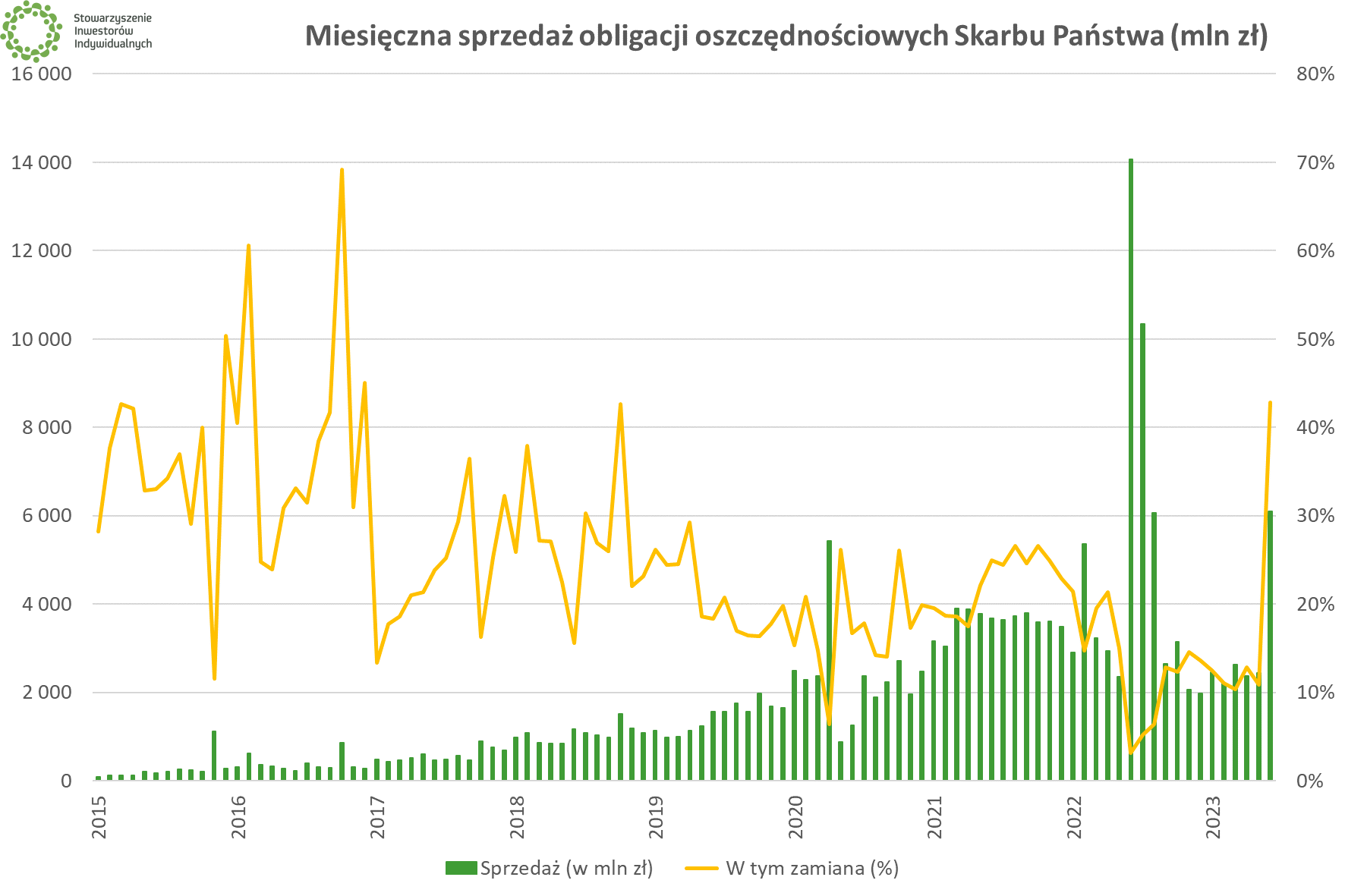

W ciągu ostatnich kwartałów decyzja o zakupie obligacji oszczędnościowych Skarbu Państwa często motywowana była rosnącą / wysoką inflacją. Swoje zrobiło także medialne zainteresowanie – szczyt zakupów przypadł na lato 2022 r., gdy głośno było o obligacjach premiera Mateusza Morawieckiego, który jednocześnie głośno apelował do banków o poprawę oprocentowania kont i lokat. Podwyżka oprocentowania obligacji emitowanych przez MF miała być natomiast „motywatorem” dla banków. Od tamtej pory sprzedaż obligacji ustabilizowała się na poziomie 2-3 mld miesięcznie.

Wszystko wskazuje na to, że w najbliższych miesiącach wejdziemy w nową rzeczywistość związaną z obniżkami stóp procentowych przez RPP. Po lipcowym wystąpieniu Adama Glapińskiego, znacząca większość ekonomistów uważa, że po wakacjach dojdzie do cięcia stóp procentowych. Skoro tak, to należy się spodziewać także zmian w oprocentowaniu obligacji. Zmianami bezpośrednio dotknięte zostaną papiery powiązane ze stopą referencyjną NBP, pośrednio zaś obniżce ulegną ustalane przez MF poziomy oprocentowania obligacji indeksowanych inflacją.

Kolejne posiedzenie decyzyjne RPP odbędzie się 5-6 września. Oznacza to, że wcześniej obowiązywać będzie już wrześniowa oferta obligacji oszczędnościowych Skarbu Państwa, którą Ministerstwo Finansów przedstawi pod koniec sierpnia. Gdyby już wtedy resort finansów dokonał obniżki oprocentowania, to zostanie jeszcze kilka dni na to, aby kupić serię sierpniową.

Jednocześnie, z racji tego, że oprocentowanie obligacji pozostaje pod kontrolą Ministerstwa Finansów, nie można zapominać także o wyborach parlamentarnych, które prawdopodobnie odbędą się w połowie października.

Kupując obligacje o długim terminie zapadalności i o zmiennej stopie procentowej nie powinniśmy się oczywiście koncentrować tylko na oprocentowaniu w pierwszym roku. Tego ile wynosić będą stopy procentowe czy inflacja w kolejnych latach oszczędzania nie wiemy. Pewnym rozwiązaniem może być rozłożenie oszczędności na kupno wielu emisji obligacji zamiast dokonywania jednego dużego zakupu (nie ma górnego limitu zakupów obligacji oszczędnościowych).

Promocja na zamianę obligacji utrzymana

W sierpniowej ofercie obligacji utrzymana została obowiązująca w czerwcu i lipcu promocja. Polega ona na atrakcyjniejszych warunkach oferowanych osobom, które zamiast wycofać pieniądze po zakończeniu oszczędzania, przeznaczą je na kupno kolejnych obligacji (dowolnej serii).

Przed wprowadzeniem promocji na zamianę obligacji standardem było, że w ramach zamiany nowe obligacje (roczne, 2-letnie, 3-letnie, 4-letnie i 10-letnie) wyceniane były na 99,90 zł. Stanowiło to niewielką obniżkę (konkretnie 10 groszy) względem osób, które nabywały obligacje za gotówkę (standardowa cena każdej obligacji oszczędnościowej to 100 zł).

W ramach promocji, w sierpniu 2023 r. cena zamiany obligacji będzie wynosić:

- 100,00 zł – dla obligacji 3-miesięcznych (OTS1123)

- 99,80 zł – dla obligacji 1-rocznych (ROR0824)

- 99,70 zł – dla obligacji 2-letnich (DOR0825)

- 99,60 zł – dla obligacji 3-letnich (TOZ0826)

- 99,50 zł – dla obligacji 4-letnich (COI0827)

- 99,40 zł – dla obligacji 10-letnich (EDO0833)

Im dłuższy okres, tym większa skala promocji (dyskonta). W ten sposób ministerstwo chce zachęcić do pozostawienia oszczędzanych pieniędzy Skarbowi Państwa, w zamian za wyższe korzyści. Rzecz jasna po dokonaniu rolowania, obligacje nadal można wykupić obligacje przed terminem (co jednak wiąże się z pewnymi kosztami, również uzależnionymi od czasu trwania obligacji).

🟢 Zobacz też: Uwaga na oszustwa inwestycyjne. Jak nie dać się nabrać na fałszywe inwestycje