Kupując akcje na giełdzie stajemy się posiadaczami nie tylko samej akcji, ale i praw wynikających z posiadania akcji. Każdy akcjonariusz powinien znać swoje prawa, które spółki giełdowe muszą respektować. Z posiadaniem akcji wiążą się także obowiązki akcjonariuszy.

Prawa akcjonariuszy regulowane są zapisami kodeksu spółek handlowych. Prawo określa relacje akcjonariusza ze spółką, warunki uczestnictwa w działaniu spółki oraz decydowaniu o jej przyszłości.

Prawa akcjonariuszy można podzielić na prawa majątkowe i prawa korporacyjne. Omówimy je punkt po punkcie.

1. Prawa majątkowe akcjonariuszy

Pierwszą grupę praw akcjonariuszy stanowią prawa majątkowe. Są one bezpośrednio związane z majątkiem spółki oraz pieniędzmi, które akcjonariusz może ze spółki uzyskać.

|

Odliczanie do ForFin2024 trwa! ⏳

Widzimy się 29 i 30 listopada 2024 r. na Stadionie Narodowym w Warszawie.

Z tej okazji na SII.org.pl codziennie publikujemy nowe i zaktualizowane materiały edukacyjne skierowane do osób, które chcą zacząć oszczędzać i inwestować.

Więcej informacji oraz zapisy www.forfin.pl

Pomożemy Ci ogarnąć Twoje finanse! 💸 |

1.1 Prawo do rozporządzania akcją (do sprzedaży)

Podstawowym prawem akcjonariusza jest możliwość rozporządzania akcjami, w tym jej sprzedażą. Dotyczy to zarówno sprzedaży akcji notowanych na giełdzie, jak i akcji, które nie są notowane. W pierwszym wypadku wystarczy złożenie zlecenia sprzedaży, które za pośrednictwem domu maklerskiego trafi na giełdę, a następnie zostanie rozliczone przy udziale odpowiedniej instytucji (np. Krajowego Depozytu Papierów Wartościowych).

W wyjątkowych przypadkach prawo do zbycia akcji spółki może być ograniczone. Może to wynikać ze statutu spółki, z umów między akcjonariuszem a innymi podmiotami, jak również z tzw. umów typu lock-up zawieranych między akcjonariuszem, a spółką lub wprost z kodeksu spółek handlowych (w ściśle określonych sytuacjach). Zdecydowana większość akcjonariuszy przez cały czas ma jednak pełną władzę nad swoimi akcjami i może je sprzedać, gdy tylko zechce (gdy znajdzie kupca).

W przypadku giełdy kupiec znajduje się automatycznie, o ile cena sprzedaży jest odpowiednia. Akcje nienotowane na giełdzie można sprzedać na podstawie umowy cywilnoprawnej. Najpierw trzeba oczywiście znaleźć nabywcę, następnie spisać umowę, dokonać sprzedaży, a następnie zgłosić ten fakt do instytucji prowadzącej rejestr akcjonariuszy (np. dom maklerski obsługujący spółkę).

Zysk ze sprzedaży akcji jest opodatkowany. Stawka podatku od zysków kapitałowych (tzw. podatek Belki) wynosi 19%. Podatek rozlicza się za dany rok a nie za każdą transakcję – pod uwagę brane są wszystkie transakcje z danego roku.

🟢 Zobacz też: Wszystko o podatku giełdowym

1.2 Prawo do dywidendy (do udziału w zysku)

Wymiernym efektem działalności firmy jest zysk. Taki jest zresztą najważniejszy cel, dla jakiego spółka powstaje i prowadzi działalność gospodarczą. Dlatego też będąc akcjonariuszem, zależy nam na rozwoju firmy, udoskonalaniu jej funkcjonowania oraz generowaniu zysków.

Prawo do udziału w zysku (do dywidendy) to kolejne z praw przysługujących akcjonariuszom. Dywidenda to część zysku, która jest wypłacana akcjonariuszom za dany okres działania spółki. Dywidenda wypłacana jest proporcjonalnie do ilości akcji posiadanych przez poszczególnych akcjonariuszy. W ten sposób realizowana jest potrzeba osiągania korzyści z inwestycji przez właścicieli. Prawa do dywidendy nie można akcjonariusza pozbawić w żaden sposób. Niemniej o tym prawie zawsze decydują akcjonariusze podczas głosowania na walnym zgromadzeniu spółki. Od wyniku tego głosowania zależy to, czy dywidenda zostanie ostatecznie wypłacona.

Nie każda spółka osiąga zysk, a wśród tych, które osiągają zysk nie każda wypłaca dywidendę. Zatrzymanie zysku przez spółkę to najtańsze i najłatwiejsze źródło pozyskiwania środków finansowych na rozwój, szczególnie wtedy gdy spółka ma pomysł na ten rozwój. Wówczas spółka może inwestować środki pochodzące z wypracowanych zysków w nowe przedsięwzięcia, co może pozwolić na jej wzrost wartości i osiąganie w przyszłości coraz lepszych wyników. Zdarza się też, że część zysku jest zatrzymywana w spółkach, a część jest wypłacana w postaci dywidendy.

Więcej na temat inwestowania dywidendowego dowiesz się z webinarów:

🟢 Webinar: Inwestowanie dywidendowe od podstaw

🟢 Webinar: Jak inwestować w spółki dywidendowe

1.3 Prawo poboru (pierwszeństwa objęcia nowych akcji)

Kolejnym ważnym prawem, które może przysługiwać posiadaczowi akcji jest tzw. prawo poboru akcji nowej emisji. O możliwości przydziału takiego prawa decydują akcjonariusze podczas walnego zgromadzenia spółki, uchwalając emisję akcji. Prawo poboru ma tę szczególną cechę względem innych form emisji akcji, że jest prawem akcjonariuszy do pierwszeństwa zakupu akcji nowej misji po ustalonej cenie emisyjnej, zazwyczaj niższej niż cena rynkowa. Każdy z akcjonariuszy otrzymuje tyle praw poboru ile posiada akcji. Jednak liczba praw poboru potrzebna do zakupu jednej nowej akcji może być różna. Spółka może także zdecydować się na emisję bez prawa poboru akcji (które mogą zostać wyłączone w części lub całości).

Ważną cechą prawa poboru jest to, iż funkcjonuje ono jako samodzielny papier wartościowy i może być przedmiotem obrotu na rynku kapitałowym, pod warunkiem oczywiście, że przejdzie procedurę związaną z dopuszczeniem tych instrumentów do obrotu. Zdarzają się również sytuacje, gdzie prawo poboru nie zostaje wprowadzone do obrotu.

Posiadacz prawa poboru może je sprzedać na rynku, skorzystać z prawa poboru i dokonać zakupu akcji nowej emisji bądź też trzymać prawo poboru do dnia jego wygaśnięcia i nie skorzystać z niego (najgorsze wyjście). W praktyce, po przyznaniu praw poboru, dochodzi do pomniejszenie ceny instrumentu bazowego, czyli ceny akcji danej spółki o kwotę wynikającą z kalkulacji ceny prawa poboru i ilości akcji, które można w wyniku wykonania takiego prawa nabyć.

🟢 Zobacz czym jest prawo poboru na przykładzie z obliczeniami.

1.4 Prawo do udziału w majątku spółki w przypadku jej likwidacji

Każdy akcjonariusz ma prawo do udziału w masie likwidacyjnej spółki. Prawo to jest związane z faktem, że akcje odpowiadają określonemu udziałowi w majątku spółki – w przypadku akcjonariuszy, którzy zakładali spółkę, odpowiada ono wkładowi wniesionemu do spółki. W trakcie funkcjonowania spółki akcjonariusz nie ma prawa zażądać zwrotu swojego wkładu. Możliwe jest to tylko wówczas, gdy spółka jest likwidowana.

W rzeczywistości akcjonariusze rzadko mają możliwość skorzystania z tego prawa, ponieważ likwidacja spółki najczęściej następuje na skutek upadłości, co siłą rzeczy oznacza brak środków na dalsze funkcjonowanie spółki, nie mówiąc już o zwrocie czegokolwiek dotychczasowym akcjonariuszom.

Pozycja akcjonariuszy jest wówczas tym bardziej niekorzystna, że znajdują się oni na samym końcu listy podmiotów, wobec których zobowiązania uregulować musi spółka. Wcześniej swoją dolę muszą otrzymać wierzyciele i instytucje publiczne.

2. Prawa korporacyjne akcjonariuszy

Drugą grupę praw akcjonariuszy stanowią prawa korporacyjne. W dużej mierze związane są one z walnym zgromadzeniem.

Walne zgromadzenie to najwyższy organ spółki akcyjnej, który służy do realizowania uprawnień akcjonariuszy i decydowania o istotnych sprawach spółki. Raz w roku odbywa się musi zwyczajne walne zgromadzenie, podczas którego dokonuje się obowiązkowo rozliczenia całorocznej działalności spółki, decyduje się o absolutoriach dla władz spółki, podziale zysku i podejmuje się ewentualnie inne istotne decyzje co do jej przyszłości.

W szczególnych sytuacjach, np. w przypadku pojawienia się nagłego planu dotyczącego podjęcia uchwały o zmianach w radzie nadzorczej, emisji akcji, czy skupie akcji własnych, akcjonariusz(e) lub zarząd mogą zwołać nadzwyczajne walne zgromadzenie, a ilość takich walnych zgromadzeń w danym roku obrotowym zależna jest od potrzeb danej spółki lub jej akcjonariuszy.

2.1 Prawo do zwołania walnego zgromadzenia

Pojedynczy akcjonariusz może zażądać zwołania walnego zgromadzenia tylko wówczas, gdy sam reprezentuje przynajmniej 5% kapitału zakładowego spółki. Zwołania walnego zgromadzenia może także domagać się grupa akcjonariuszy, którzy wspólnie przekraczają ten pułap. Wymóg 5% może być zmniejszony, jeśli tak stanowi statut spółki. Walne zgromadzenie zwołać może także zarząd spółki.

2.2 Prawo do żądania umieszczenia w porządku obrad projektów uchwał na walne zgromadzenie

Ten sam próg (5% kapitału zakładowego spółki) obowiązuje w przypadku żądania umieszczania w porządku obrad określonych spraw. Żądanie takie musi zawierać uzasadnienie lub przybrać postać projektu uchwały, która będzie głosowana na walnym zgromadzeniu. Warto w tym miejscu dodać, że podczas obrad walnego zgromadzenia, każdy zarejestrowany uczestnik, niezależnie od ilości posiadanych akcji, może przedstawiać własne projekty uchwał będących przedmiotem obrad WZA.

2.3 Prawo do udziału w walnym zgromadzeniu

Prawo do udziału w walnym zgromadzeniu ma każda osoba, będąca posiadaczem przynajmniej jednej akcji spółki (1 akcja zwykła daje 1 głos). W przypadku akcji uprzywilejowanych, 1 akcja może przekładać się na 2 głosy. Kluczowe jest jednak, aby akcjonariusz dokonał rejestracji na takie WZA w swoim biurze maklerskim, zgodnie z wymogami wynikającymi z przepisów.

Decyzje walnego zgromadzenia akcjonariuszy zapadają za pomocą głosowania, często do podjęcia decyzji wymagana jest zwykła większość głosów, choć w niektórych wypadkach (jak przy uchwale o zmianie statutu, czy uchwale o emisji akcji z wyłączeniem praw poboru) ustalany jest wyższy próg głosów niezbędnych do podjęcia danej uchwały.

Do udziału w walnym zgromadzeniu nie wystarczy sam fakt posiadania akcji na rachunku maklerskim. Trzeba jeszcze wystąpić o odpowiednie imienne zaświadczenie o prawie uczestnictwa (wydaje je dom maklerski, odpłatnie) oraz zarejestrować swoją obecność na walnym zgromadzeniu (z odpowiednim wyprzedzeniem).

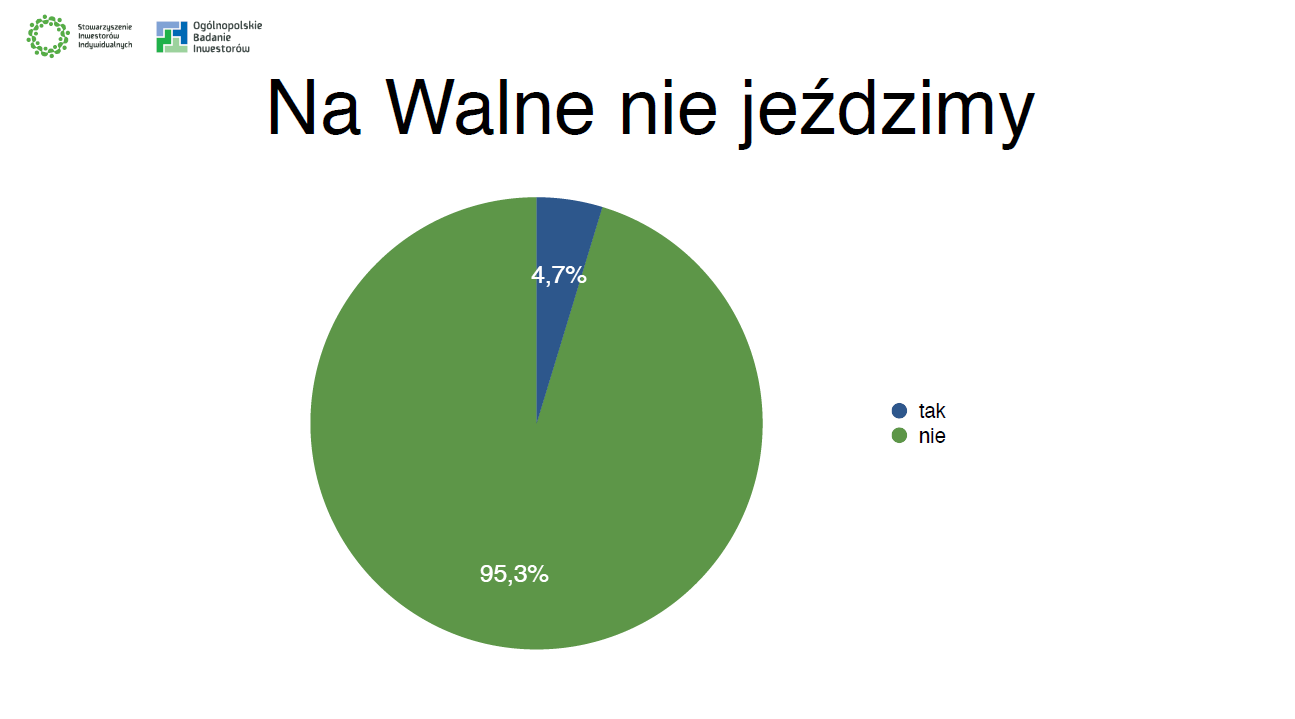

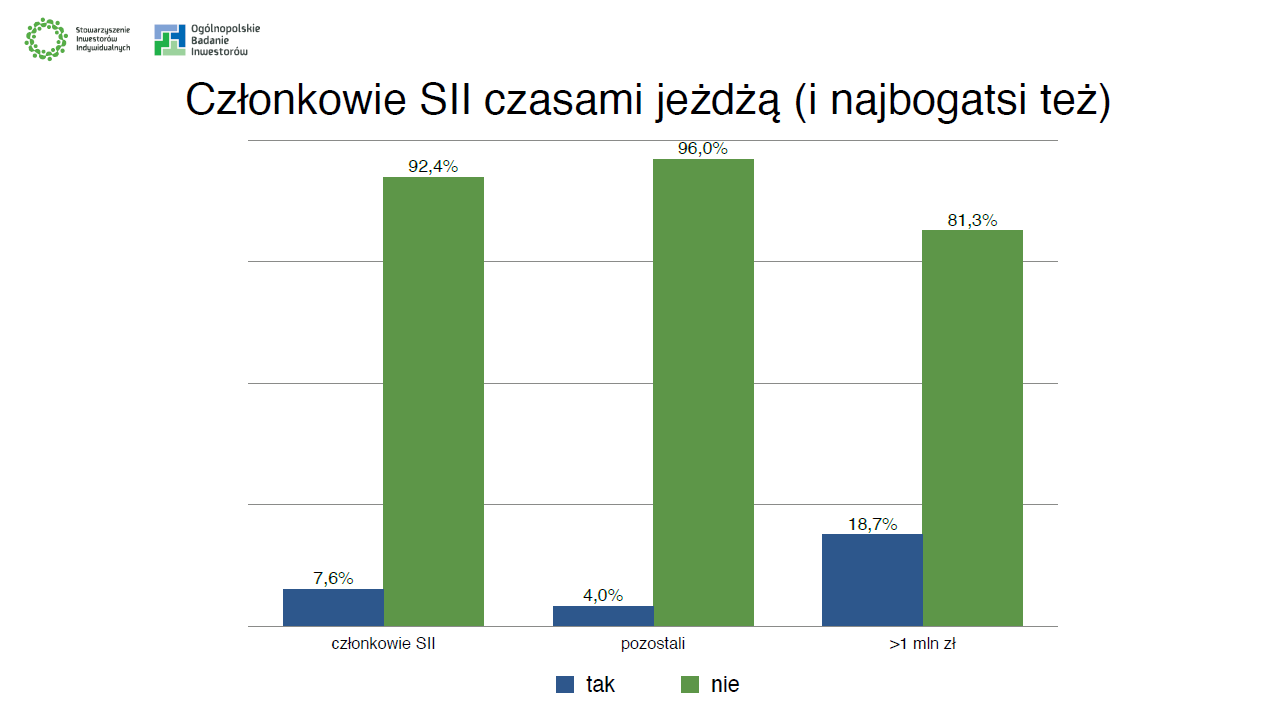

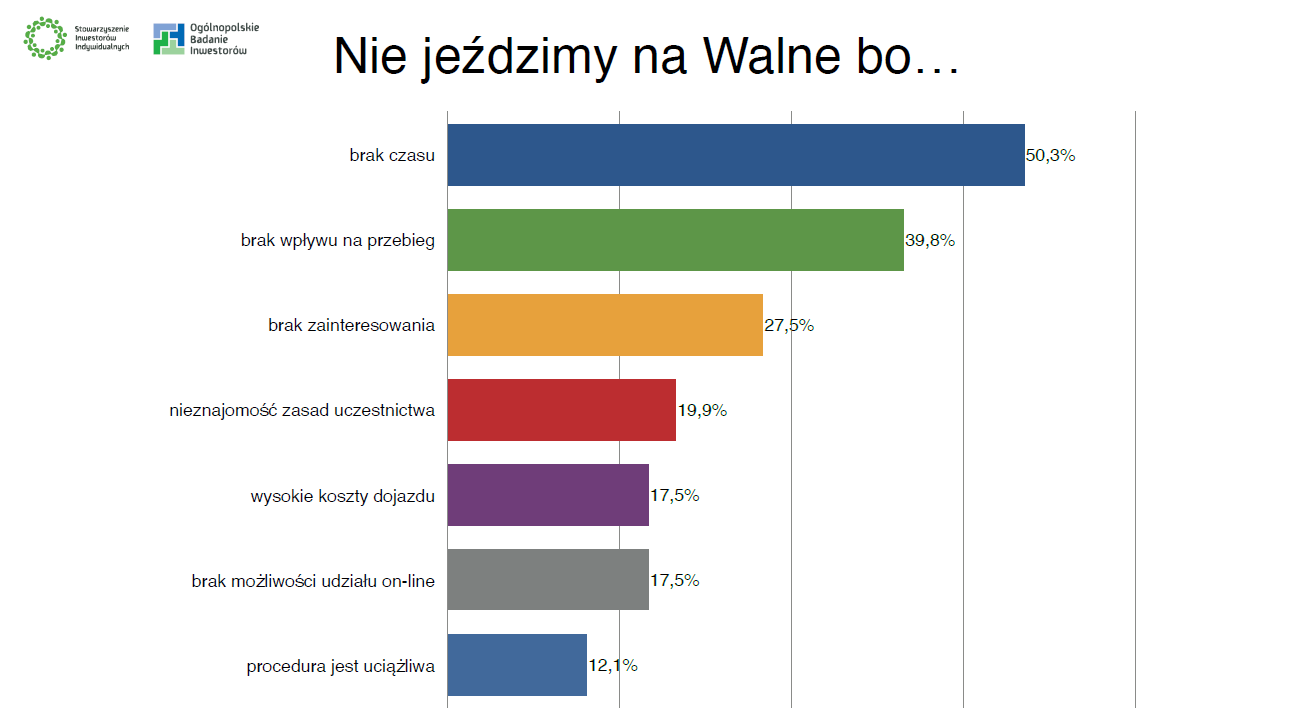

Z Ogólnopolskiego Badania Inwestorów wynika, że polscy inwestorzy indywidualni raczej rzadko uczestniczą w walnych zgromadzeniach (tylko 5% ankietowanych odpowiada twierdząco na pytanie o udział). Powodów jest wiele.

Kliknij, aby powiększyć

|

|

|

|

💻 Elektroniczne walne

Polskie prawo dopuszcza możliwość organizowania walnych zgromadzeń przy wykorzystaniu internetu, jednak relatywnie niewiele spółek z tego korzysta.

Stowarzyszenie Inwestorów Indywidualnych, wspólnie ze Stowarzyszeniem Emitentów Giełdowych oraz Krajowym Depozytem Papierów Wartościowych, opracowało projekt zmian prawa, które pozwolą na organizowanie walnych zgromadzeń przez internet w sposób jeszcze wygodniejszy dla inwestorów, również inwestorów indywidualnych. Czas na Elektroniczne Walne Zgromadzenia. SII, SEG i KDPW S.A. zwracają się do Prezydenta RP |

2.4 Prawo do głosu na walnym zgromadzeniu

Akcjonariusze uczestniczący w walnym zgromadzeniu mogą wykonywać prawo głosu z posiadanych akcji. Prawo to może być wykonywane osobiście albo za pomocą pełnomocników dysponujących pisemnie lub elektronicznie udzielonym pełnomocnictwem.

Stowarzyszenie Inwestorów Indywidualnych wielokrotnie reprezentowało akcjonariuszy na walnych zgromadzeniach. Przykłady znajdziesz w sekcji Ochrona praw.

2.5 Prawo do zaskarżania uchwał walnego zgromadzenia

Akcjonariuszom przysługuje prawo do zaskarżenia uchwał podjętych przez walne zgromadzenie. W tym celu, po zgłoszeniu podczas obrad sprzeciwu do danej uchwały i żądaniu jego zaprotokołowania, akcjonariusz wnosi do odpowiedniego sądu gospodarczego pozew przeciw spółce o uchylenie lub stwierdzenie nieważności podjętej decyzji.

2.6 Prawo do informacji

Ostatnim z praw korporacyjnych przysługujących akcjonariuszom jest prawo do informacji. Akcjonariusz jest współwłaścicielem spółki, więc ma prawo wiedzieć, co się z nią dzieje. Informacji tej akcjonariuszowi udziela zarząd.

Spółki giełdowe muszą publicznie informować o istotnych zdarzeniach, jak również przekazywać informacje finansowe w postaci raportów okresowych – służy do tego system ESPI, w ramach którego raporty trafiają do Komisji Nadzoru Finansowego oraz do ogólnopolskich mediów i serwisów informacyjnych.

Akcjonariusz może także wystąpić o dodatkowe informacje. Zarząd nie ma jednak obowiązku udzielenia odpowiedzi na zadane pytania, a ewentualne ich udzielenie stanowi jednak dobrą praktykę rynkową, szczególnie w przypadku transparentnych spółek. W praktyce, w większości spółek udzielaniem dodatkowych informacji (pod warunkiem, że nie stanowią informacji cenotwórczych i nie narażają zarządu na odpowiedzialność karną i/lub cywilną, jak również jeśli udzielona odpowiedź nie wyrządzi spółce zkody) w imieniu zarządu zajmują się działy relacji inwestorskich. Akcjonariusz może także zadać pytanie przedstawicielom zarządu w trakcie walnego zgromadzenia.