Inwestowanie na giełdzie bywa przyrównywane do gry w kasynie. Tu i tu można zarówno dużo zarobić, jak i wszystko stracić. Czy giełda to kasyno a inwestor to hazardzista? Nie. Giełda to nie kasyno i to z wielu powodów. Choć pewne podobieństwa oczywiście istnieją.

„Giełda to kasyno” to jeden z najbardziej rozpowszechnionych i najbardziej szkodliwych mitów inwestycyjnych. Jego funkcjonowanie jest szczególnie negatywne w krajach, gdzie rynek kapitałowy nie ma ponad 100 czy nawet 200 lat tradycji nieprzerwanego funkcjonowania (jak w USA czy w Wielkiej Brytanii), lecz dopiero jest w fazie budowy i rozwoju (jak w Polsce, gdzie giełda ponownie zaczęła funkcjonować po okresie transformacji ustrojowej). Gdy dodamy do tego negatywne konotacje dotyczące hazardu, związane z uzależnieniami czy też z działalnością przestępczą, to mamy gotowy przepis na to, by zniechęcić ludzi od inwestowania na giełdzie.

Porównywanie inwestowania do gry (w tym gry hazardowej) znajdziemy w języku potocznym – często mówi się przecież o „grze na giełdzie”, o „graczach giełdowych” itp. Nie ma w tym nic złego, oczywiście o ile wiemy czym różni się inwestowanie od hazardu.

Dlaczego giełda to nie kasyno?

Najkrócej rzecz ujmując, giełda to nie kasyno, ponieważ giełda spełnia funkcje pożyteczne dla gospodarki. Pożytki te są o wiele większe i ważniejsze niż dostarczanie rozrywki i możliwości zarobku wybranym, jak ma to miejsce w przypadku kasyna.

Giełda to przede wszystkim miejsce, w którym przedsiębiorstwa mogą pozyskać finansowanie. Jest to tzw. rynek pierwotny. W ekonomicznym żargonie mówi się o tym, że giełda umożliwia przepływ kapitału od podmiotów posiadających nadwyżki do podmiotów, które mają niedobory. Oczywiście nie ma mowy o transferach charytatywnych – za pozyskany na giełdzie kapitał spółki płacą swoimi akcjami, czyli tytułami uprawniającymi do czerpania korzyści z ich działalności.

Akcjami tymi można potem handlować według obowiązujących na giełdzie reguł, co odbywa się na tzw. rynku wtórnym. Spółki obecne na giełdzie mogły pozyskać kapitał wiele lat czy dekad temu, ale ich akcje – dopóki nie zostaną wycofane (np. ktoś nie dokona wykupu, spółka nie upadnie itp.) – mogą być przez cały czas kupowane i sprzedawane na giełdzie. Każdego dnia właścicieli zmienia tylko pewien procent akcji danej spółki obecnej na giełdzie, reszta po prostu „leży” na rachunkach inwestorów indywidualnych i instytucjonalnych. Jednak to na podstawie akcji, które zostały kupione i sprzedane oblicza się każdego dnia wycenę dla całej spółki – wartość rynkowa spółki to nic innego jak jej aktualny kurs pomnożony przez liczbę akcji wyemitowanych przez spółkę.

🟢 Co wpływa na zmianę cen akcji? Wzrost i spadek zależą od wielu czynników

W ten sposób dochodzimy do kolejnej istotnej funkcji giełdy czyli do dostarczenia rynkowej wyceny. Wartość rynkową KGHM, PKN Orlen albo CD Projektu sprawdzić może każdy w kilka sekund. Z kolei to ile warta jest Poczta Polska, PLL LOT czy Maspex (czyli spółki, które nie są notowane) nie jest już takie oczywiste – potrzeba zajrzeć w sprawozdania finansowe tych spółek, dokonać wyceny majątku przy pomocy rozmaitych metod itp. Oczywiście nie znaczy to, że rynkowa wycena zawsze jest równa tej, która wynika z analiz. Właśnie na tym bazują inwestorzy używający analizy fundamentalnej, którzy wierzą, że na rynku mogą znaleźć spółki wyceniane zbyt tanio do ich „realnej” wartości, a więc takie, których akcje warto kupić.

🔵 Kurs Analizy Fundamentalnej SII – naucz się inwestować na podstawie informacji o spółkach i gospodarce

Wycena spółek giełdowych jest publicznie dostępna, co sprawia, że mogą z niej korzystać wszyscy – również przedsiębiorcy, którzy dopiero myślą o rozkręceniu własnej działalności, a w przyszłości o wejściu na giełdę. Prosty przykład – w ostatniej dekadzie na polskiej giełdzie zaroiło się od spółek produkujących gry komputerowe. Sukcesy tych już obecnych na giełdowym parkiecie sprawiały, że o na rozpoczęcie działalności decydowali się nowi przedsiębiorcy, w tym tacy, którzy często wcześniej pracowali na etacie u już notowanych spółek. Rzut oka na giełdowe wyceny sprawił, że uznali, że własnymi siłami (oraz korzystając z pieniędzy udostępnionych przez inwestorów, którzy w zamian dostaną akcje) są w stanie zarobić więcej niż pracując dla kogoś. W ten sposób Polska stała się jedną z potęg na rynku gier komputerowych, a na GPW jest notowanych więcej spółek gamingowych niż w Japonii, gdzie branża ta ma o wiele większa tradycję. Bez giełdy polska branża gamingowa z pewnością nie rozwinęłaby się tak szybko.

Giełda służy więc przede wszystkim do budowy realnego majątku, który pracować ma na rzecz wszystkich uczestników gospodarki – w pierwszej kolejności oczywiście dla właścicieli (tzn. akcjonariuszy), ale przecież także dla pracowników, firm współpracujących czy wreszcie fiskusa, w postaci podatków. To korzyści dalece wykraczające poza te, które dla gospodarki generują kasyna.

Po co giełda, skoro jest bank?

„Czy firmy nie mogą po prostu pójść do banku po kredyt?” – można zapytać w tym miejscu. Jest to zasadne pytanie, ponieważ zarówno kredyt bankowy, jak i giełda, stanowią źródło finansowania dla przedsiębiorstw w gospodarce rynkowej. Źródła te mają jednak swoją specyfikę, która przekłada się na dostępność oraz ostateczny koszt pozyskiwania tego finansowania. Nie wchodząc zbytnio w detale, bo to temat na osobny artykuł – nie wszystkim firmom bank chętnie udzieli kredytu, zaś kredyt może być droższy od pozyskania środków z giełdy. Ponadto, kapitał pozyskany z banku trzeba zwrócić i to w określony sposób (oprocentowanie, harmonogram spłat kredytu), zaś środki pozyskane od nabywców akcji już nie – ich wynagrodzenie stanowić będzie udział w przyszłych zyskach spółki lub zysk uzyskany ze sprzedaży akcji komuś innemu. Giełda oczywiście nie wyklucza pójścia po kredyt – ba, obecność na giełdzie sprawia, że spółkom łatwiej taki kredyt dostać, ponieważ bank wie, że na pokładze są inni inwestorzy, a spółka musi spełniać określone wymogi regulacyjne.

Żadna cena, również cena pozyskania kapitału, nie jest dana raz na zawsze. Gdy stopy procentowe są niskie, wówczas kredyty bankowe są tanie (i odwrotnie). Z kolei gdy na giełdzie jest hossa, to inwestorzy dużo zapłacą za akcje danej spółki, co jest korzystne dla jej właścicieli, chcących pozyskać kapitał.

Giełda może także służyć jako drzwi wyjściowe, czyli możliwość wycofania się z inwestycji dokonanej wcześniej. Służy to np. przedsiębiorstwom rozwijanym dzięki finansowaniu prywatnemu (np. venture capital). Ponadto, spółka może chcieć zadebiutować na giełdzie także z innych powodów – począwszy od wizerunkowego po przygotowanie do przejęcia przez inny podmiot (na podstawie rynkowej wyceny).

W polskich realiach giełda służyła także do prywatyzacji majątku państwowego, zaś już w najbliższych latach za pośrednictwem giełdy udziały w rodzinnych firmach będą sprzedawać spadkobiercy przedsiębiorców, którzy rozkręcali biznes w pierwszych latach transformacji ustrojowej (tzn. 30 lat temu).

|

W USA giełda wygrywa z bankami 🇺🇸🇪🇺💸

W większości gospodarek europejskich, w tym w Polsce, przedsiębiorstwa częściej finansowane są przez sektor bankowy niż przez giełdę. Z kolei w USA to giełda gra główną rolę – szczególnie, gdy mowa nie tylko o akcjach, ale i obligacjach korporacyjnych albo innych instrumentach notowanych na rynku. |

Giełda to jeden z fundamentów gospodarki rynkowej, dlatego rynek akcji i obligacji spotkamy praktycznie w każdym większym kraju kapitalistycznym. W ograniczonym stopniu giełdy funkcjonują nawet tam, gdzie prawa własności przestrzegane są tylko częściowo (np. w krajach autorytarnych). Giełd nie spotkamy natomiast w krajach, które nie respektują prywatnej własności środków produkcji (np. komunistycznych).

Hazard na giełdzie? To możliwe

Tyle o funkcjach giełdy i jej znaczeniu dla gospodarki. Wróćmy do tematu giełda vs kasyno. Sprawę trzeba postawić jasno – z inwestowania na giełdzie można uczynić hazard. Co więcej, spośród wielu obszarów życia (ostatecznie zakładać można się o wszystko, choćby o jutrzejszą pogodę), giełda do hazardu nadaje się bardzo dobrze.

Wysoka zmienność notowań, łatwa możliwość zawierania transakcji (przez internet, ze smartfona), brak ograniczeń dotyczących wpłat, możliwość wykorzystywania dźwigni finansowej... Wszystko to sprawia, że osoby uprawiające hazard mogą wykorzystywać giełdę do swoich celów. Widać to było choćby w czasie pandemii, gdy giełdy działały, zaś zamknięto kasyna i nie organizowano wielu wydarzeń sportowych, które zazwyczaj obstawiają klienci bukmacherów. Wówczas na forach poświęconych hazardowi pojawiły się tematy dotyczące tego, jak grać na giełdzie (grać, nie inwestować).

Wśród samych inwestorów wyróżnić można grupę skupioną na krótkoterminowym handlu (spekulacji) – nie interesuje ich funkcja, jaką rynek akcji spełnia dla gospodarki, lecz to czy dany instrument finansowy za krótką chwilę będzie droższy czy tańszy. Ich działania także mają swój cel (choć to temat na inny artykuł), choćby w postaci utrzymywania płynności na rynku (inni inwestorzy mają z kim handlować).

Wszystko to nie zmienia jednak faktu, że chociaż giełda może być wykorzystywana jak kasyno, to sama w sobie kasynem nie jest. W długim terminie giełda służy rozwojowi gospodarczemu, zaś potencjał zysku nie jest w ściśle sposób określony (w kasynie jest regulowane, w długim terminie kasyno zawsze zarabia).

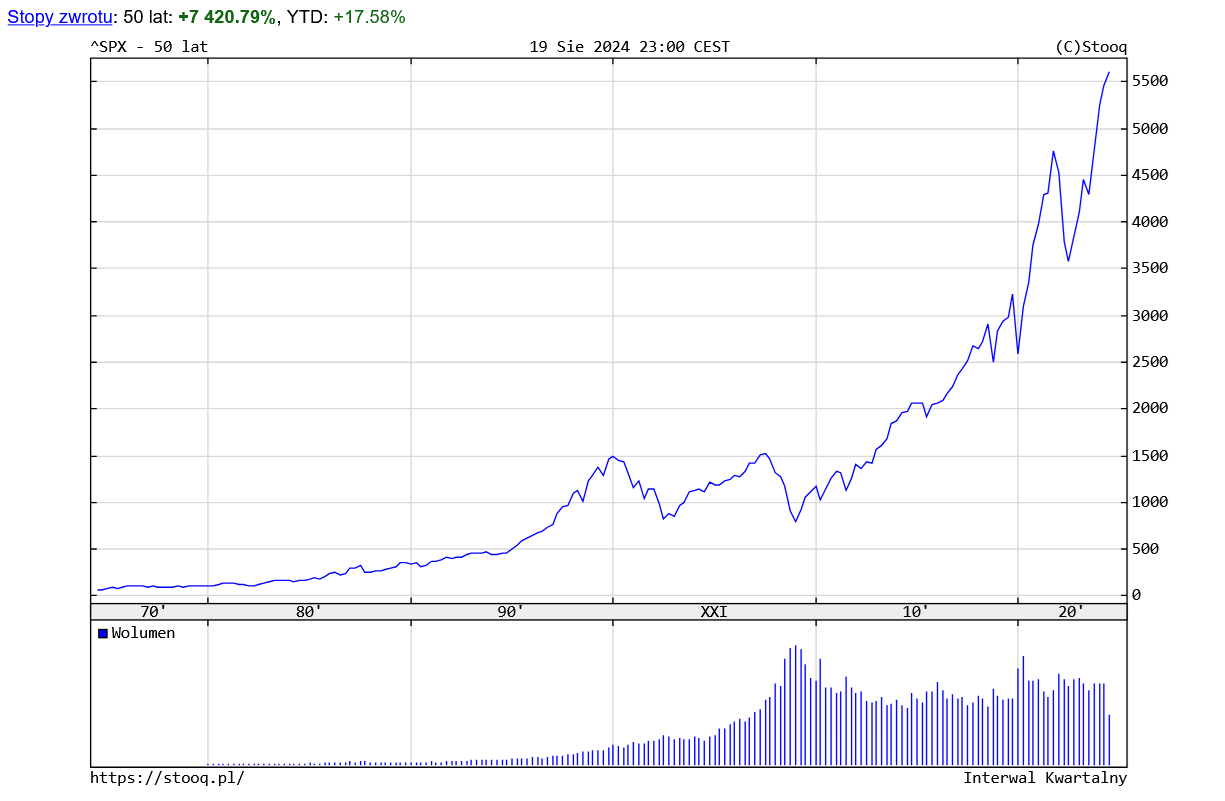

Istnieją okresy wielkiej hossy, gdy na giełdach zarabiają niemal wszyscy, istnieją też okresy krachów, gdy prawie wszystko tanieje. Jednakże w długim terminie, przynajmniej w ostatnich dekadach, globalny rynek akcji rósł. Dlatego też, posiadając przez odpowiednio długi czas, zdecydowanie zmniejszamy ryzyko straty (szczególnie jeśli mowa o zdywersyfikowanej inwestycji, a nie akcjach pojedynczej spółki).

Spójrzmy na notowania amerykańskiego indeksu S&P500 odzwierciedlającego ceny akcji największych amerykańskich spółek.

Z kolei w większości gier dostępnych w kasynach, im gracz gra dłużej, tym większa szansa na to, że straci wszystko (wartość oczekiwana gry jest ujemna z perspektywy gracza). Inną różnicą jest kwestia wpływu zdarzeń ze świata zewnętrznego na wynik: w przypadku kasyna nie ma o tym mowy, na giełdzie zaś znajdują odbicie rozmaite inne wydarzenia (społeczne, polityczne, gospodarcze itp.).

Elementami wspólnymi dla inwestowania na giełdzie i uprawniania hazardu mogą być natomiast kwestie takie jak zarządzanie kapitałem, kontrolowanie emocji czy rzecz jasna sama możliwość zarobienia lub utraty pieniędzy. Tych kilka podobieństw nie uprawnia jednak do stwierdzenia, że giełda to kasyno.

Giełda to nie kasyno i chociaż można na niej uprawiać hazard, to jej korzyści dla światowej gospodarki czy finansów osobistych każdego człowieka wykraczają dalece poza to, co ludzkości daje hazard. Chociaż hazard kusi wizją szybkiego wzbogacenia się, to dla znacznej większości osób zdecydowanie lepszym wyborem będzie jednak długoterminowe inwestowanie.

PS

Na koniec historia związana z wprowadzeniem hasła „giełda to kasyno” do polskiego życia publicznego. Oddajmy głos Markowi Belce, byłemu premierowi, ministrowi finansów i szefowi NBP, który wśród inwestorów najbardziej znany jest z wprowadzenia podatku od zysków kapitałowych (tzw. podatek Belki).

– Proszę państwa, giełda to jest kasyno. Proszę mi wierzyć, można powiedzieć, że na dłuższą metę, jeżeli giełda zachowuje się dobrze, to jest to oznaką, że zdrowie gospodarcze się poprawia. Tak na ogół można powiedzieć. Jest jednak tyle czynników zakłócających, że ja bym się tym specjalnie nie przejmował. A tym wszystkim, którzy muszą niestety swoje nędzne grosze zarabiać za pomocą doradzania państwu, jak grać na giełdzie, należy współczuć, może nie tyle im, co tym osobom, które od nich, że tak powiem, te rady kupują – powiedział Marek Belka w trakcie posiedzenia sejmowej Komisji Finansów Publicznych 12 grudnia 2011 r., gdy pełnił funkcję prezesa Narodowego Banku Polskiego.

Tak mocne słowa z ust prezesa banku centralnego na długo zapadły w pamięć społeczeństwa, a szczególnie tej niewielkiej jego części, która inwestuje na giełdzie. Co istotne, po latach Marek Belka zmienił zdanie.

– Absolutnie nie jest prawdą, że giełda to kasyno – powiedział szef NBP w trakcie spotkania ze studentami w siedzibie GPW w kwietniu 2016 r. Słowa te odbiły się jednak znacznie mniejszym echem niż pierwsza wypowiedź.