Ursus, T-Bull, Enter Air oraz ZM Henryk Kania, to tylko niektóre spółki, których raporty za pierwsze półrocze 2018 roku wzbudziły zastrzeżenia biegłych rewidentów. W poniższej analizie wyjaśniamy, jakie były powody takich decyzji audytorów.

Zgodnie z rozporządzeniem Ministra Finansów z dnia 29 marca 2018 roku w sprawie informacji bieżących i okresowych, termin publikacji sprawozdań półrocznych spółek, których rok obrotowy trwa od 1 stycznia do 31 grudnia, mija wraz z końcem września. Z uwagi jednak na fakt, iż w tym roku ostatni dzień września przypadał w niedzielę, spółki miały możliwość opublikowania raportu również w poniedziałek 1 października.

Emitent ma także obowiązek przeprowadzenia przeglądu sprawozdania finansowego przez uprawnionego do tego biegłego rewidenta. Efektem jego pracy jest raport, w którym audytor przedstawia m.in. swoje wnioski na temat prawidłowości sporządzenia dokumentu. Audytor może również odmówić sformułowania wniosku lub wyrazić w stosunku do sprawozdania finansowego zastrzeżenia.

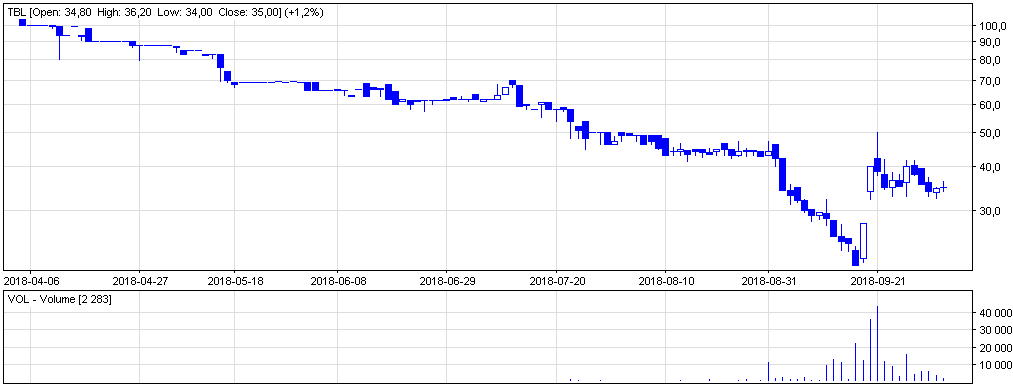

Ursus

Wraz ze sprawozdaniem finansowym za pierwsze półrocze 2018 roku, Ursus opublikował raport niezależnego biegłego rewidenta z przeglądu śródrocznego skonsolidowanego sprawozdania finansowego. We wnioskach audytor zawarł zastrzeżenia dotyczące tej samej kwestii, którą poruszono w raporcie biegłego rewidenta dotyczącym sprawozdania spółki za 2017 rok. Wątpliwości dotyczą należności z tytułu sprzedaży 100 procent akcji spółki Bioenergia Invest z siedzibą w Stambule, która miała miejsce 29 grudnia 2016 rok. Według Ursusa, wartość należności jest oprocentowana i wynosi 20 mln zł. Zostanie ona spłacona po 10 latach w formie 20 półrocznych rat. Jej zabezpieczeniem jest zastaw dokonany na akcjach Bioenergia Invest, a także weksel in blanco wraz z deklaracją wekslową. Według audytora wątpliwości budzi możliwości odzyskania tej kwoty. Nie jest on również w stanie określić wpływu tej kwestii na wynik bieżącego okresu. Problem stanowi brak informacji na temat sytuacji finansowej tureckiej firmy, odległy okres spłaty i rozliczenia transakcji, a także opóźnienia w spłatach.

W objaśnieniu audytor zwraca również uwagę na wskazaną przez zarząd w nocie objaśniającej kwestię straty netto w wysokości 24 mln zł, ujemnych przepływów operacyjnych w kwocie 98 mln zł, a także na informację dotyczącą kwoty zobowiązań krótkoterminowych grupy, które były o 24,7 mln zł wyższe od aktywów obrotowych spółki. Informacje te wzbudziły niepokój biegłego rewidenta, co do zdolności Ursusa do kontynuacji działalności w niezmienionym istotnie zakresie w najbliższej przyszłości.

| Ursus - wykres kursu akcji |

|

| Źródło: opracowanie własne na podstawie wykresu wygenerowanego w serwisie Stooq.pl |

Wątpliwości w sprawie sprzedaży akcji Bioenergia Invest zgłaszało wcześniej Stowarzyszenie Inwestorów Indywidualnych. Dotyczył one w szczególności warunków tej operacji i zakresu przekazanych przez spółkę informacji. Szczegóły dotyczące transakcji przekazane przez zarząd Ursusa w raporcie bieżącym, którego treść znajduje się w tym tekście były dla SII niewystarczające. W związku z tym organizacja zwróciła się do spółki z prośbą o wyjaśnienie. Firma zasłaniając się jednak kodeksem spółek handlowych odmówiła udzielenia odpowiedzi na wszystkie pytania, o czym pisaliśmy wcześniej.

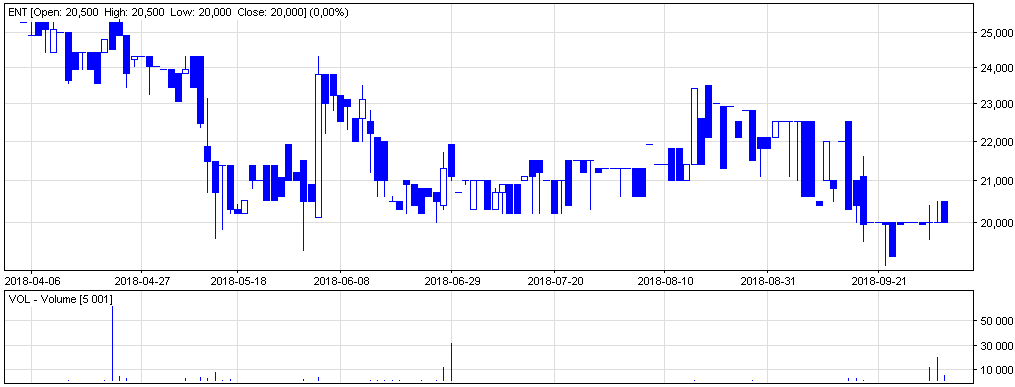

T-Bull

Audytor zgłosił zastrzeżenia dotyczące skróconego śródrocznego sprawozdania finansowego spółki T-Bull za okres pierwszego półrocza 2018 roku. Spółka zajmuje się tworzeniem i wydawaniem gier mobilnych. W raporcie z przeglądu tego dokumentu biegły rewident zwrócił uwagę na 17 tytułów gier opublikowanych, wykazanych w pozycji Wartości niematerialne i prawne oraz 17 tytułów gier niezakończonych, wykazanych w pozycji Długoterminowe Rozliczenia Międzyokresowe. Jak czytamy w raporcie biegłego rewidenta, spółka przeprowadziła test na utratę wartości gier opublikowanych, zawierający projekcję przychodów w latach 2018-2022. Przeprowadzono ją przy założeniu wprowadzenia do gier systemu multiplayer, co ma pozytywnie wpłynąć na wysokość generowanych przez te tytuły przychodów. Audytor zwrócił jednak uwagę na fakt, iż test ten nie uwzględnia nakładów potrzebnych na dostosowanie poszczególnych tytułów do aktualnej polityki głównych platform dystrybucyjnych, jak i negatywnych skutków braku takiego dostosowania.

| T-Bull - wykres kursu akcji |

|

| Źródło: opracowanie własne na podstawie wykresu wygenerowanego w serwisie Stooq.pl |

W dokumencie podano również, że do momentu jego publikacji, zarząd T-Bull nie zakończył procesu analizy wpływu modyfikacji polityki głównej platformy dystrybucyjnej. Nie zakończono również kalkulacji dotyczących wielkości niezbędnych nakładów na gry opublikowane i nieopublikowane, w celu ich dostosowania do algorytmu tej platformy.

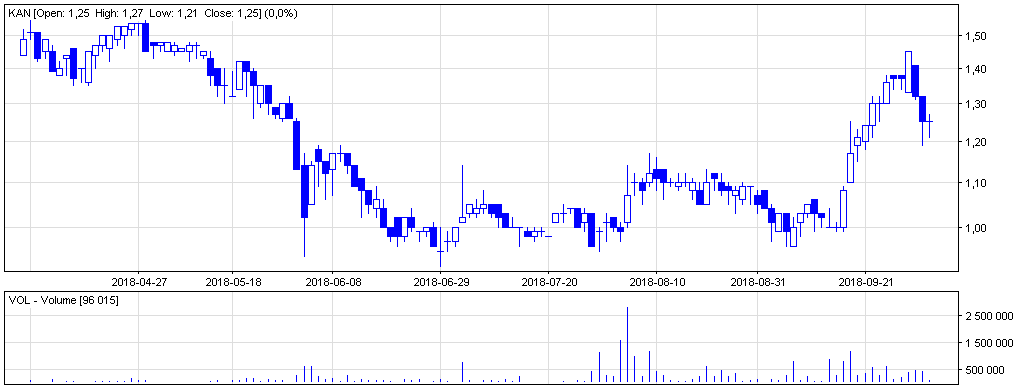

Enter Air

W przypadku spółki Enter Air, zastrzeżenia niezależnego biegłego rewidenta dotyczą nierozliczonej nadwyżki przychodów ze sprzedaży samolotu, oddanego przez Enter Air sp. z o.o. w leasing zwrotny, nad jego nadwyżką bilansową w wysokości 18,913 mln zł, która została ujęta jako Przychody ze sprzedaży. Jak dodaje audytor w uzasadnieniu do wniosku z zastrzeżeniem, przychód ten został rozpoznany w związku z rozwiązaniem, na wniosek Enter Air sp. z o.o., umowy leasingu i wcześniejszym wykupem samolotu w czerwcu 2018 roku. Aby sfinansować wcześniejszy wykup samolotu, spółka zawarła z inną firmą nową umowę, także leasingu zwrotnego, w której ramach sprzedała samolot leasingodawcy i jednocześnie przejęła go w leasing.

| Enter Air - wykres kursu akcji |

|

| Źródło: opracowanie własne na podstawie wykresu wygenerowanego w serwisie Stooq.pl |

W opinii biegłego rewidenta, ujęcie nadwyżki przychodów ze sprzedaży nad wartością bilansową samolotu nie odzwierciedla sensu ekonomicznego tych transakcji, ponieważ nie skutkują one powstaniem korzyści ekonomicznych w momencie rozwiązania pierwszej umowy leasingu zwrotnego. Audytor dodaje, że rozliczenie tej nadwyżki powinno być kontynuowane przez okres do zakończenia nowej umowy leasingu zwrotnego. Działania te poskutkowały zawyżeniem wysokości zysku netto spółki po uwzględnieniu podatku odroczonego oraz przychodów w badanym okresie o odpowiednio niespełna 15,320 mln zł i 18,913 mln zł. Z kolei długoterminowe i krótkoterminowe rozliczenia międzyokresowe zostały zaniżone o odpowiednio 16,003 mln zł i prawie 2,910 mln zł.

ZM Henryk Kania

Zastrzeżenia dotyczą również raportu półrocznego spółki ZM Henryk Kania. W raporcie audytora zwrócono uwagę na wartość firmy w kwocie 223,701 mln zł. Powstała ona w związku z rozliczeniem połączenia zorganizowanej części przedsiębiorstwa wydzielonego z podmiotu o nazwie Staropolskie Specjały sp. z o.o., zwanej ZCP, ze spółką ZM Henryk Kania. Połączenie odbyło się w oparciu o metodę Połączenie jednostek, określoną w MSSF 3.

| ZM Henryk Kania - wykres kursu akcji |

|

| Źródło: opracowanie własne na podstawie wykresu wygenerowanego w serwisie Stooq.pl |

Według audytora, ZM Henryk Kania sprawowała kontrolę nad ZCP co najmniej od momentu zawarcia umowy przyrzeczonej w dniu 23 września 2013 roku z firmą Fresh Investment sp. z o.o. Jej przedmiotem było zobowiązanie do sprzedaży 100 procent udziałów w spółce Staropolskie Specjały sp. z o.o. Umowę wykonano w dniu 18 grudnia 2018 roku, na mocy której ZM Henryk Kania stała się właścicielem ZPC Staropolskie Specjały sp. z o.o. W zawiązku z tym w opinii audytora, spółka powinna sporządzać skonsolidowane sprawozdanie finansowe obejmujące ZCP, co najmniej od momentu podpisania umowy przyrzeczonej. Należało również zastosować metodę nabycia podmiotu na dzień objęcia kontroli, zamiast metody nabycia na dzień prawnego połączenia. Dodano również, że prawne połączenie było transakcją wtórną, rozliczaną wyłącznie pomiędzy właścicielami i powinno być traktowane jako rozliczenie w ramach kapitałów własnych spółki. W przypadku zastosowania przez spółkę odpowiedniego rozliczenia, wartość firmy byłaby niższa o 223,701 mln zł, a wartość rzeczowych aktywów trwałych i kapitałów własnych przedsiębiorstwa byłaby niższa o odpowiednio 19,618 mln zł i 243,319 mln zł.