Epoki i technologie się zmieniają, a złoto wciąż jest obecne w świecie finansów i inwestycji. Przez jednych uważane za „bezpieczną przystań”, przez innych za „barbarzyński relikt”, a jeszcze przez innych za jedną z opcji na uzupełnienie portfela. Oto pierwsza część analizy, która odpowie na wiele pytań związanych z tym, jak inwestować w złoto.

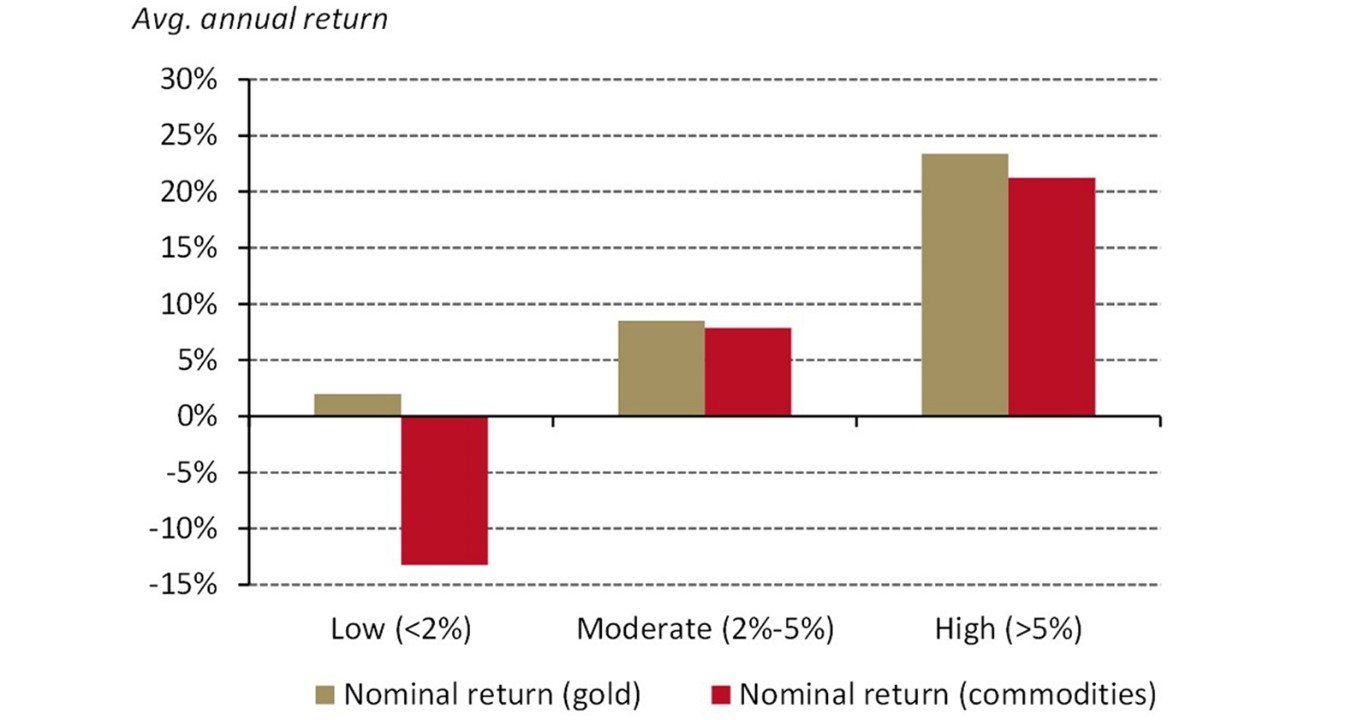

W społecznym odbiorze żółty metal stanowi zabezpieczenie przed inflacją i wydaje się dobrym wyborem w kiepskich czasach. Widać to bardzo wyraźnie po odpowiedziach amerykańskich inwestorów, z których ponad 80% uważa, że kruszec ten jest lepszy niż waluty, chroni przed inflacją, utrzymuje wartość nabywczą w czasie i powoduje, że inwestorzy czują się bezpieczni. Sprawdźmy zatem, czy sentyment ten jest słuszny.

Rysunek 1 Postrzeganie złota jako bezpiecznego schronienia i zabezpieczenia przez amerykańskich inwestorów.

Rysunek 1 Postrzeganie złota jako bezpiecznego schronienia i zabezpieczenia przez amerykańskich inwestorów.

Źródło: World Gold Council

Rysunek 2 Ceny złota na tle realnych stóp procentowych.

Rysunek 2 Ceny złota na tle realnych stóp procentowych.

Źródło: https://www.longtermtrends.net/

Złoto jest silnie odwrotnie skorelowane z rzeczywistymi stopami procentowymi. Rzeczywiste stopy to faktyczny zwrot z inwestycji w papiery rządowe po korekcie o inflację. W momencie, kiedy rzeczywiste stopy rosną, a więc na naszych oszczędnościach jesteśmy w stanie zarabiać więcej, ceny złota spadają. Oczywiście w momencie, gdy nasze oszczędności realnie tracą lub zarabiają coraz mniej, ceny złota rosną. Na wykresie kolorem czarnym zaznaczone zostało rzeczywiste oprocentowanie oszczędności obywateli USA. Powstało ono poprzez skorygowanie oprocentowania 10-cio letnich obligacji o inflację. Kolor żółty to cena złota. Uwaga – na wykresie im wyżej jest czarna krzywa, tym niższy realny dochód z oszczędności.

🟢 Zobacz też: Inwestowanie w złoto, srebro i inne metale szlachetne [Poradnik]

Bardzo wyraźnie widać tą odwrotną korelację w latach 2007 – 2008, spadek rzeczywistych stóp pociąga za sobą wzrost cen złota. Następnie w roku 2008 mamy korektę spadkową na cenach złota przy jednoczesnym wzroście realnego dochodu z oszczędności. Od początku 2009 do mniej więcej pierwszego kwartału 2013 roku obserwujemy stopniowy spadek realnego dochodu z oszczędności. Od końcówki 2011 rzeczywiste stopy są wręcz ujemne. Pociąga to za sobą mocny wzrost cen złota. Od 2013 do 2020 mamy lekko dodatnie stopy – rzeczywisty zwrot z oszczędności oscyluje pomiędzy 0, a 0.5% i w tym czasie widzimy trend boczny na cenach złota. Od 2019 roku do 2022 ponownie spada rzeczywisty dochód z oszczędności i sytuacja ta widuje ceny złota. Obecnie możemy zaobserwować bardzo ciekawą sytuację, w której oba wskaźniki odeszły od dotychczasowej korelacji. Mamy najwyższy faktyczny zwrot z oszczędności w ostatniej dekadzie przy jednoczesnym trendzie wzrostowym na cenach złota.

Korelacja pomiędzy cenami złota, a rzeczywistymi stopami procentowymi została dogłębnie przeanalizowana przez Clouda B. Erba i Campbella R. Harveya z Duke University w pracy zatytułowanej „The Golden Dilemma”. Panowie wykazali, że korelacja pomiędzy cenami złota a rzeczywistymi stopami procentowymi wynosi -0.82. Skoro złoto jest skorelowane z rzeczywistymi stopami procentowymi, to zapewne również z inflacją.

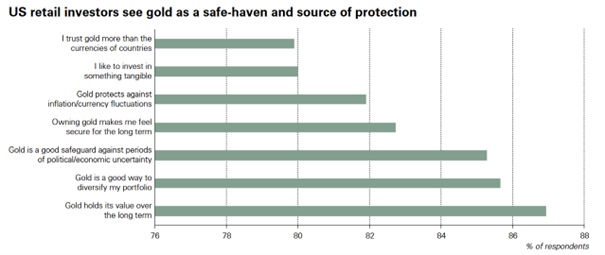

Rysunek 3 Średnioroczne stopy zwrotu ze złota oraz innych surowców w warunkach niskiej, średniej i wysokiej inflacji.

Źródło: Bloomberg, Bureau of Labour Statistics, ICE Benchmark Administration, World Gold Council

Faktycznie, jak pokazują dane World Gold Council ceny złota i inflacja są mocno skorelowane. W warunkach wysokiego wzrostu cen dóbr i usług, złoto ma tendencję do generowania ponadprzeciętnych stóp zwrotu (podobnie zresztą, jak inne surowce), w warunkach niskiej inflacji natomiast złoto przynosi niewielkie zyski (co ciekawe, odwrotnie niż pozostałe surowce, na których w takich warunkach raczej silnie tracimy).

|

Wyobraźnię inwestorów rozpala m.in. to, że światowe zasoby niewydobytego złota są na wyczerpaniu i jeżeli utrzymamy bieżące tempo wydobycia, to wyczerpiemy dostępne złoża w niecałe 16 lat. Wg. World Gold Council światowe złoża liczą sobie ok 50 000 ton, z czego aż 35% przypada na Australię i Rosję. |

No dobrze, a jak wygląda zachowanie cen złota w sytuacji zawieruchy politycznej i konfliktów zbrojnych

Rysunek 4 Zachowanie cen złota w czasach wojen i konfliktów zbrojnych.

Rysunek 4 Zachowanie cen złota w czasach wojen i konfliktów zbrojnych.

Źródło Market Realist, LBMA

W 1977 roku ceny złota wzrosły o 23% po niepokojach, które ostatecznie doprowadziły do rewolucji irańskiej w 1978 roku. Przy większej liczbie wstrząsów i konfliktów w tym czasie ceny złota wzrosły odpowiednio o 37% i 126% w 1978 i 1979 roku. Te znaczące wzrosty cen złota były wynikiem wojny irańsko-irackiej w 1978 r., inwazji Związku Radzieckiego na Afganistan w 1978 r. oraz irańskiego kryzysu zakładników w 1979 r.

Inwazja Iranu na Kuwejt w 1990 roku podczas wojny w Zatoce Perskiej spowodowała znaczny wzrost cen kruszcu. Podobnie było w przypadku ataku z 11 września 2001 roku na World Trade Center – ponownie zobaczyliśmy wzrost cen złota. Cena jednej uncji podskoczyła z 215 USD do 287 USD.

Rysunek 5 Ceny złota w dolarze w latach 2019-2023.

Rysunek 5 Ceny złota w dolarze w latach 2019-2023.

Źródło Stooq.pl

Co więcej, na początku 2020 r. amerykański nalot na Bagdad spowodował, że ceny spot złota wzrosły z 1500 do blisko 1600 USD za uncję (na rysunku zaznaczone nr. 1). Oczywiście spory wpływ na tą sytuację miały covidowe doniesienia nadchodzące z Chin. Dokładnie ten sam scenariusz mogliśmy zaobserwować od końca roku 2021 (na rysunku zaznaczone nr. 2), kiedy to doniesienia amerykańskiego wywiadu i późniejsza inwazja putinowskiej Rosji na Ukrainę doprowadziły ceny złota do wzrostu z 1800 USD za uncję do blisko 2000 dolarów.

Widać zatem, że złoto faktycznie reaguje na światowe zawirowania oraz pomaga utrzymywać wartość nabywczą w warunkach wysokiej inflacji. Pozostaje odpowiedzieć na pytanie, czy złoto jest lepszym wyborem niż inne klasy aktywów.

Opłacalność inwestycji w złoto na tle innych aktywów. Korelacja złota z rynkiem akcji w USA

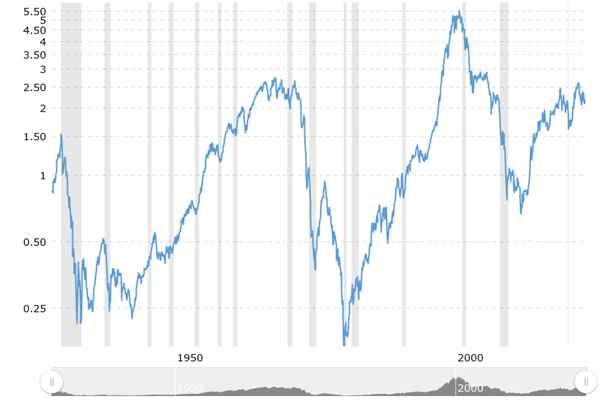

I tu odpowiedź jest niejednoznaczna. O ile w krótkim terminie cena złota potrafi pobić rynek akcji, o tyle w dłuższym akcje przynoszą jednak wyższe stopy zwrotu niż złoto. Wykres poniżej obrazuje, ile uncji złota należało zapłacić za kupno indeksu SP 500. W roku 1980 indeks 500 największych spółek amerykańskich wart był ok 0,17 uncji złota. 20 lat później, w roku 2000, za kupno wszystkich spółek z indeksu musielibyśmy zapłacić ponad 5 uncji złota. Obecnie chcąc kupić po jednej akcji wszystkich 505 spółek wchodzących w skład indeksu kosztuje ponad 2.3 uncji złota. Tak czy inaczej, analizując od 1928 roku tylko komponent cenowy, okazuje się, że złoto wygenerowało blisko 3x gorsze wyniki niż akcje. Gdyby doliczyć do tego dywidendy, wynik okazałby się niemal 5 krotnie gorszy.

Rysunek 6 Cena indeksu SP500 wyrażona w uncjach złota w latach 1900-2023.

Rysunek 6 Cena indeksu SP500 wyrażona w uncjach złota w latach 1900-2023.

Źródło: https://www.macrotrends.net/

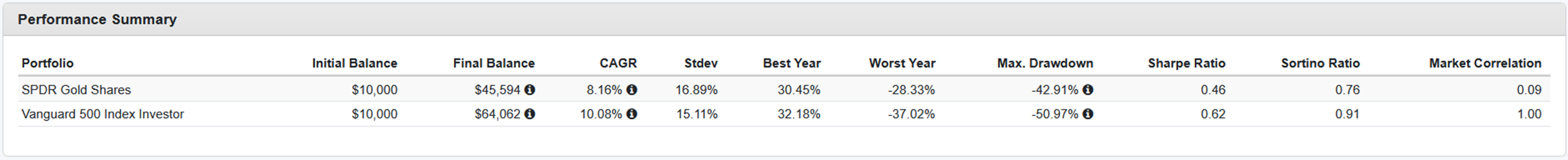

W krótszym terminie, jednakże nie da się tak jednoznacznie uznać, że złoto jest gorszym aktywem. Faktycznie za ostatnie 18 lat stopa zwrotu jest gorsza niż ta, jaką osiągnęlibyśmy inwestując w indeks (wraz z reinwestycjami dywidend), tym niemniej przez dłuższy czas złoto zachowywało się lepiej. I tak w latach 2005 – 2017 żółty metal outperformował akcje, w latach 2017-2020 zwroty były niemalże identyczne i dopiero ostatnie trzy lata to zdecydowana przewaga akcji.

Rysunek 7 Porównanie zwrotu z inwestycji 10 000 USD w indeks SP500 i ETF na złoto (SPDR Gold Shares) w latach 2004-2024.

Rysunek 7 Porównanie zwrotu z inwestycji 10 000 USD w indeks SP500 i ETF na złoto (SPDR Gold Shares) w latach 2004-2024.

Źródło: portfoliovisualizer.com

Na plus złota przemawiają niższe obsunięcia na kapitale (42,91% dla GLD vs 50,97% dla indeksu SP500)z jakimi musiałby się mierzyć inwestor, jednakże odbywa się to w warunkach nieco wyższej zmienności – odchylenie standardowe dla SPDR Gold Shares wynosiło w tym czasie 16,89% wobec 15,11% dla indeksu SP500.

Rysunek 8 Opis statystyczny inwestycji 10 000 USD w indeks SP500 i ETF na złoto (SPDR Gold Shares) w latach 2004-2024.

Rysunek 8 Opis statystyczny inwestycji 10 000 USD w indeks SP500 i ETF na złoto (SPDR Gold Shares) w latach 2004-2024.

Źródło: portfoliovisualizer.com

Niestety złoto jako czynnik zabezpieczający przed spadkami na giełdach również nie za bardzo się sprawdziło w ostatnich latach. Dwie najważniejsze bessy ostatnich lat, czyli kryzys 2007-2009 i spadki COVIDOWE w 2020, pokazują niestety, że ceny tego kruszcu reagowały podobnie, jak ceny akcji.