Wielu inwestorów kuszonych jest perspektywami, jakie stoją przed krajami rozwijającymi się. Na wyobraźnię często działa sukces Chin oraz ogromny potencjał do rozwoju, jakie mają liczne kraje z Azji. Na fali tego entuzjazmu wielu inwestorów chce mieć ekspozycję na ten rynek. Wierzą, że dzięki bogaceniu się społeczeństwa oraz podniesieniu standardów życia zyskają również spółki notowane na giełdach krajów rozwijających się.

Niektórzy z czytelników z pewnością pamiętają wielką hossę na emerging markets przed pęknięciem bańki na rynku amerykańskich nieruchomości. Niektórzy wierzą, że znowu karta się odwróci i giełdy z krajów rozwijających się ponownie będą błyszczeć. Czy tak będzie? Czas pokaże.

Dzięki ETF-om inwestor może w bardzo prosty sposób inwestować w rynki rozwijające się. Jednak przed zakupem warto sprawdzić jaki indeks dany ETF odwzorowuje. Wbrew pozorom dostawcy indeksów nie są zgodni co do tego, które kraje są rozwinięte, a które rozwijające się. Niuanse zostały wytłumaczone w dalszej części artykułu.

|

Chcesz przeczytać więcej obszernych analiz na temat ETF-ów? 📈Zobacz także:

🟢 Jak inwestować w gaming i e-sport? Poznaj rynek, trendy i ETF na ten sektor 🟢 ETF na cały świat. Oto dwa popularne sposoby na dywersyfikację 🟢 Jak zainwestowac w elektromobilność? Poznaj najważniejsze trendy i ETF-y 🟢 Jak inwestować w OZE i transformację energetyczną? Oto fundusze ETF, które to umożliwiają |

Emerging markets znaczą coraz więcej na świecie

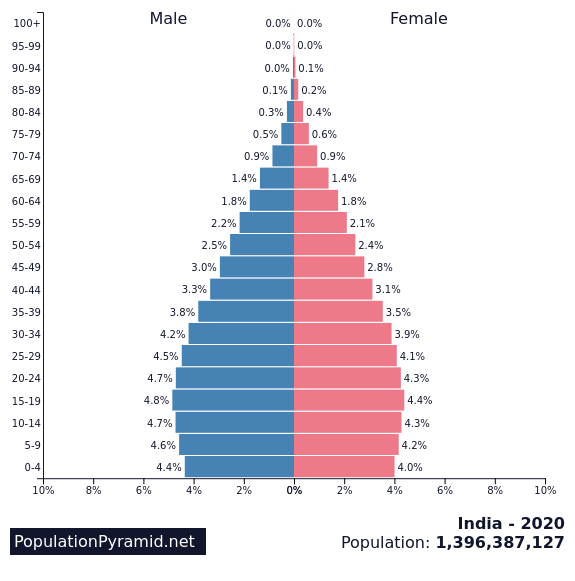

Środek ciężkości światowej gospodarki przesuwa się w kierunku Azji. Co więcej, wiele z azjatyckich krajów ma najlepsze dopiero przed sobą. Wystarczy wspomnieć o Indiach czy Indonezji. Oba kraje mają bardzo zdrową piramidę demograficzną oraz duży potencjał ludnościowy. To w połączeniu z postępującą modernizacją powoduje, że dalszy wzrost PKB w tych krajach wydaje się przesądzony.

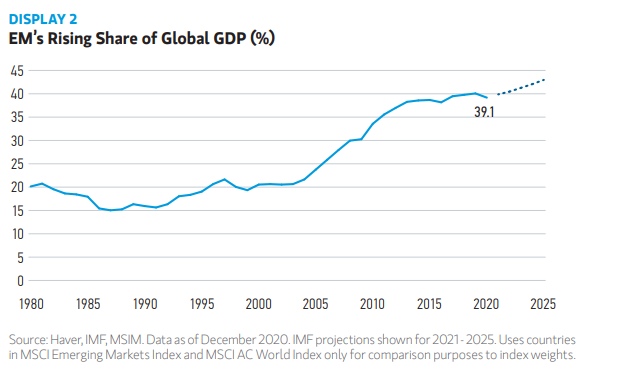

Udział krajów zaliczanych do EM w globalnej gospodarce stale rośnie. Widać to na grafice opracowanej przez bank Morgan Stanley w raporcie pod tytułem: Emerging Market Allocations How Much to Own? Obecnie rynki rozwijające się odpowiadają za około 40% światowego PKB. Warto wspomnieć, że w latach 1980-2005 udział EM w światowym PKB był względnie stały i wahał się w okolicach 20%.

Źródło: Morgan Stanley Emerging Market Allocations How Much to Own?

Źródło: Morgan Stanley Emerging Market Allocations How Much to Own?

W XXI wieku nastąpił wzrost znaczenia krajów EM w globalnej gospodarce. Duża w tym zasługa Chin, które w ciągu ostatnich dwóch dekad doświadczyły dynamicznego rozwoju gospodarczego.

Warto nadmienić, że wiele z krajów obecnie uchodzących za rozwinięte, były kilkadziesiąt lat temu zaliczane do EM. Wśród takich krajów można wymienić np. Japonię. Możliwe, że w perspektywie kolejnych dekad Chiny także staną się krajem rozwiniętym. Na razie zapierający dech w piersiach wzrost widoczny jest w największych chińskich miastach. Pojawiają się jednak sceptycy, którzy mówią, że proste rezerwy się skończyły i Chiny czeka spowolnienie gospodarcze. Na zdjęciu poniżej widać jak w kilkadziesiąt lat zmienił się Szanghaj.

Shanghai 🇨🇳 in changing times... (1990 - 2018 present)

— George Chen (@george_chen) September 12, 2018

source: Jiefang Daily pic.twitter.com/4MvJzYBDM4

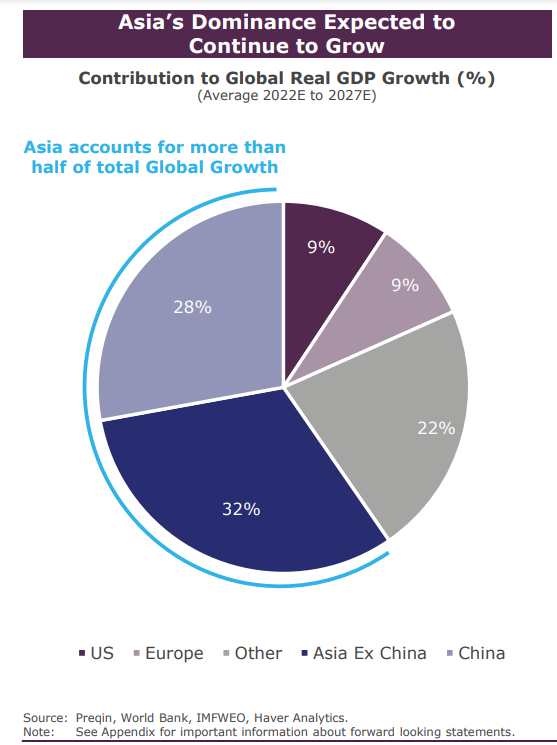

Warto także spojrzeć na wykres poniżej, który znajdował się na prezentacji jednego z największych funduszy inwestujących alternatywnie. KKR zaprezentował na wykresie kołowym, które kraje lub regiony będą odpowiadać za realny wzrost światowego PKB. Stany Zjednoczone oraz Europa dodadzą zaledwie 18% wzrostu światowej gospodarki w latach 2022-2027. Dla porównania same Chiny dołożą 28%. Z kolei pozostałe kraje azjatyckie będą odpowiadać za prawie jedną trzecią wzrostu światowego PKB. Pozostałe kraje (m.in. Afryka czy Ameryka Łacińska) dodadzą kolejne 22%. Widać zatem, że wzrost gospodarczy będzie odbywał się głównie poza rynkami rozwiniętymi.

Źródło: KKR https://irpages2.eqs.com/download/companies/kkrinc/Presentations/KKR%20Teach-In%20-%20January%202023.pdf

Źródło: KKR https://irpages2.eqs.com/download/companies/kkrinc/Presentations/KKR%20Teach-In%20-%20January%202023.pdf

Fale na rynku EM i DM

Warto pamiętać, że rynki rozwijające się zachowują się raz lepiej, raz gorzej od rynków rozwiniętych. W latach 80-tych i na początku 90-tych (mniej więcej do kryzysu Tequilla z 1994 roku) rynki rozwijające się zachowywały się lepiej od rynków akcji krajów rozwiniętych. Następnie przyszła bańka na rynku dotcom, która wywindowała akcje rynków rozwiniętych do wysokich poziomów. Większość rynków rozwijających się przespała tę hossę.

Największa hossa na rynku krajów rozwijających zaczęła się na początku XXI wieku i trwała mniej więcej do 2007 roku. Hossa była napędzana wysokimi cenami surowców, to powodowało, że wiele firm z branży surowcowej było wycenianych bardzo wysoko. Od 2011 roku pojawiły się dwie mniejsze hossy ze szczytami w 2018 i 2021 roku.

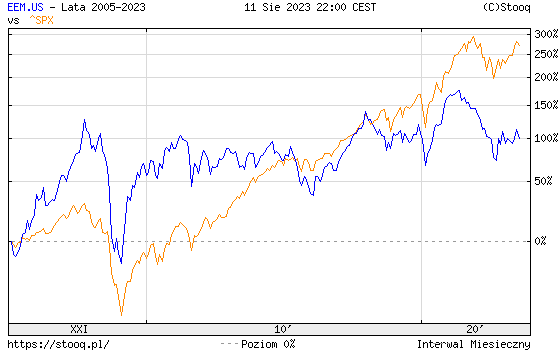

Od 2011 roku nastąpił powrót do przewagi rynków rozwiniętych, co widać na wykresie poniżej. Jest to zestawienie zmiany kursu indeksu S&P 500 z ETF-em na rynek krajów rozwijających się ( iShares MSCI Emerging Markets ETF). Jak widać S&P (wykres pomarańczowy) znacznie lepiej zachowywał się od ETF-u iShares (kolor niebieski).

Problem indeksów – kto należy do rynków rozwijających się?

Jednymi z największych dostarczycieli indeksów na świecie są:

- FTSE

- MSCI

- S&P Dow Jones Indices

Większość ETF-ów opiera się na indeksach dostarczanych przez te firmy. Najczęściej ETF-y z ekspozycją na rynek krajów rozwijających się korzystają z indeksów opracowanych przez FTSE oraz MSCI. Każda z nich ma inne kryteria dotyczące selekcji krajów należących do rynków rozwiniętych oraz rozwijających się. Co ciekawe, zmiany te dotyczą m.in. postrzegania Polski. Jeden z dostawców indeksu (MSCI) nadal traktuje Polskę jako rynek rozwijający się. Z kolei FTSE traktuje nasz kraj jako rynek rozwinięty.

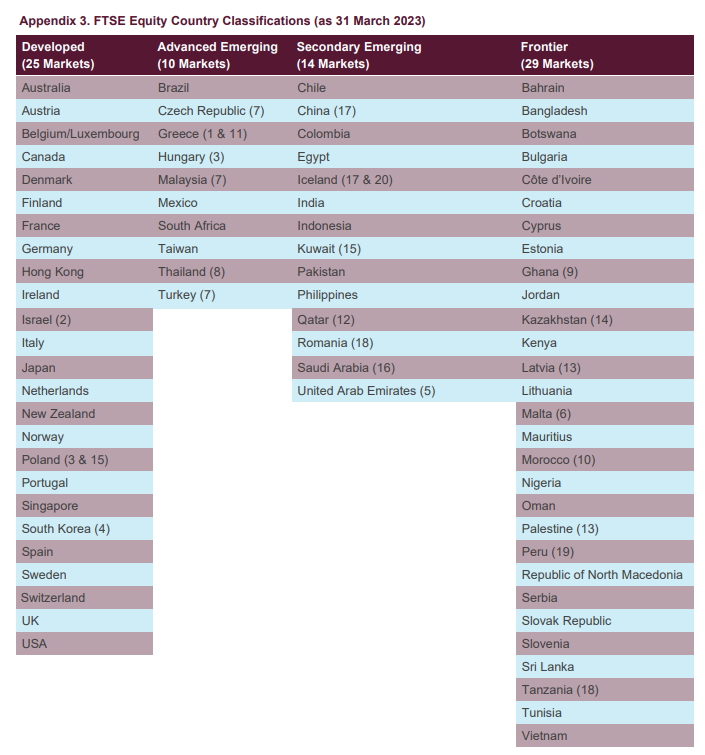

FTSE – kto należy do EM?

Na początek przyjrzyjmy się FTSE. Dane dotyczące klasyfikacji krajów znajdują się w opracowaniu FTSE Equity Country Classification Process. Znajdziemy tam informację, jakie warunki muszą spełnić konkretne kraje, aby zostać zaklasyfikowanym do konkretnego koszyka.

Na grafice poniżej widać, że FTSE dzieli rynki na cztery kategorie:

- developed (rozwinięte)

- advanced emerging (zaawansowane rynki rozwijające się)

- secondary emerging (pozostałe rynki rozwijające się)

- frontier (rynki graniczne)

Rozwinięte rynki (developed) cechują się spełnieniem szeregu kryteriów, zarówno dotyczących kwestii regulacyjnych jak i rynkowych. Przykładowo, aby dany rynek był zaliczony do rynków rozwiniętych, musi posiadać m.in. rozwinięty rynek walutowy, mieć możliwość pożyczania akcji oraz grania nimi na krótko. Oprócz tego regulacje mają umożliwiać handel akcjami poza rynkiem (tzw. off exchange transaction). Ogółem FTSE ma 22 kryteria, którymi bada rynki. Brak spełnienia niektórych kryteriów może skutkować zaliczeniem rynku do gorszego koszyka.

Polska zaliczona jest przez FTSE to koszyka rozwiniętych rynków. Z kolei Czechy, Grecja czy Węgry trafiły do koszyka „Advanced Emerging”. Zatem samo PKB na osobę nie znaczy dla FTSE za wiele. Z powodu niespełnienia niektórych kryteriów Czechy zaliczane do rynków rozwijających się, za to Polska do rynków rozwiniętych. Nie ma znaczenia, że Czechy mają wyższy PKB na osobę zarówno nominalny jak i wyliczony w parytecie siły nabywczej. Zatem to rozwój instytucjonalny, prawny rynku kapitałowego jest zdaniem FTSE kluczowy. Z tego powodu nie może dziwić, że Katar, Arabia Saudyjska czy Zjednoczone Emiraty Arabskie są w tym samym koszyku co Pakistan, czy Filipiny.

Spoglądając na selekcję rynków, rynki rozwijające się mają bardzo ciekawy skład. Są w nich rozwinięte gospodarki europejskie (Czechy, Grecja, Węgry, Rumunia, Turcja, Islandia) oraz giganci gospodarczy i ludnościowi (Chiny, Indie, Indonezja). Są także przedstawiciele Ameryki Łacińskiej (Brazylia, Meksyk, Kolumbia, Chile). Bardzo niewielka jest reprezentacja Afryki (RPA, Egipt). Łącznie w indeksie FTSE Emerging Markets są 24 kraje.

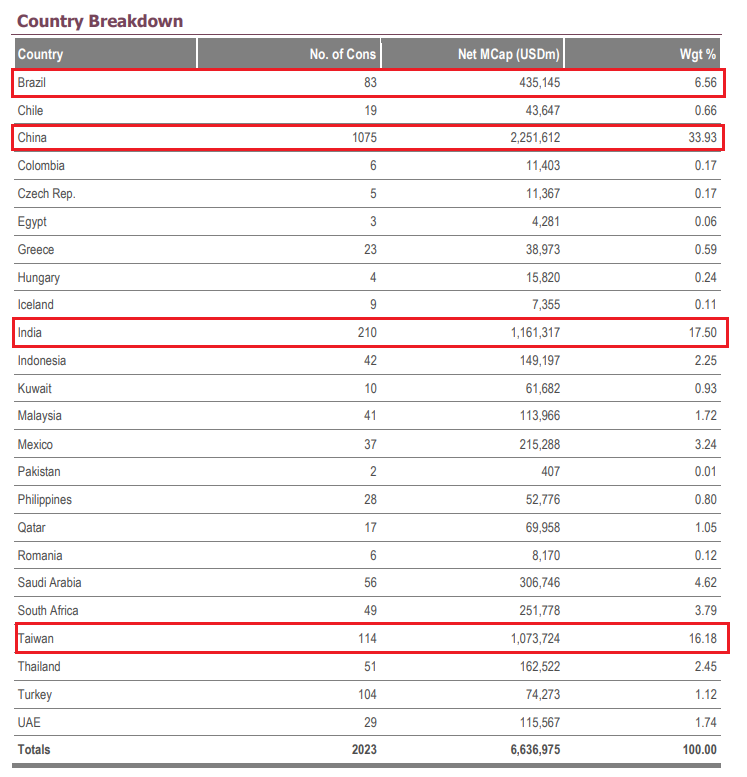

Skoro wiemy już ile krajów wchodzi w skład indeksu FTSE EM to warto sprawdzić wagi w tym indeksie. Powiedzieć, że indeks jest „azjocentryczny”, to nic nie powiedzieć. Można nawet pokusić się o sformułowanie, że EM daje ekspozycje głównie na rynek chiński, tajwański oraz indyjski. Reszta to dodatek.

Zgodnie z danymi zaprezentowanymi przez FTSE największą wagę ma rynek chiński (prawie 34% udziałów w indeksie). Na kolejnym miejscu są Indie (17,5%) oraz rynek tajwański (16,2%). Jeśli zastosujemy „politykę jednych Chin” i połączymy rynek chiński i tajwański, to udział w indeksie przekroczy 50%.

Kolejny wniosek, jaki można wyciągnąć z analizy powyższej listy, jest to, że niektóre rynki pełnią rolę „ozdoby”. Udział Rumunii na poziomie 0,12% czy Pakistanu na poziomie 0,01% świadczy o tym, że wzrosty lub spadki wyselekcjonowanych spółek z tego rynku są pomijalne dla indeksu FTSE EM. Aż 11 krajów (z 24!) ma udział w indeksie mniejszy niż 1%. Wśród nich oprócz wcześniej wymienionych są: Filipiny, Kuwejt, Islandia, Węgry, Grecja, Egipt, Czechy, Kolumbia, Chile. Łączny udział 11 krajów w indeksie wynosi: 3,86%. Jest to więc mniej od samego udziału rynku Arabii Saudyjskiej. Z tego powodu inwestor musi mieć świadomość, że indeks FTSE jest dosyć skoncentrowany (pod względem wag poszczególnych krajów). Warto również pamiętać, że na skutek sankcji rosyjskie spółki przestały być wliczane w skład indeksu.

MSCI – zupełnie inne kryteria

MSCI to amerykańska firma, która jest notowana na giełdzie. Od debiutu w 2007 roku spółka wygenerowała 3 200 % zysku dla inwestorów. Wysokie stopy zwrotu mogą zapewnić także spółki z nudnych branż.

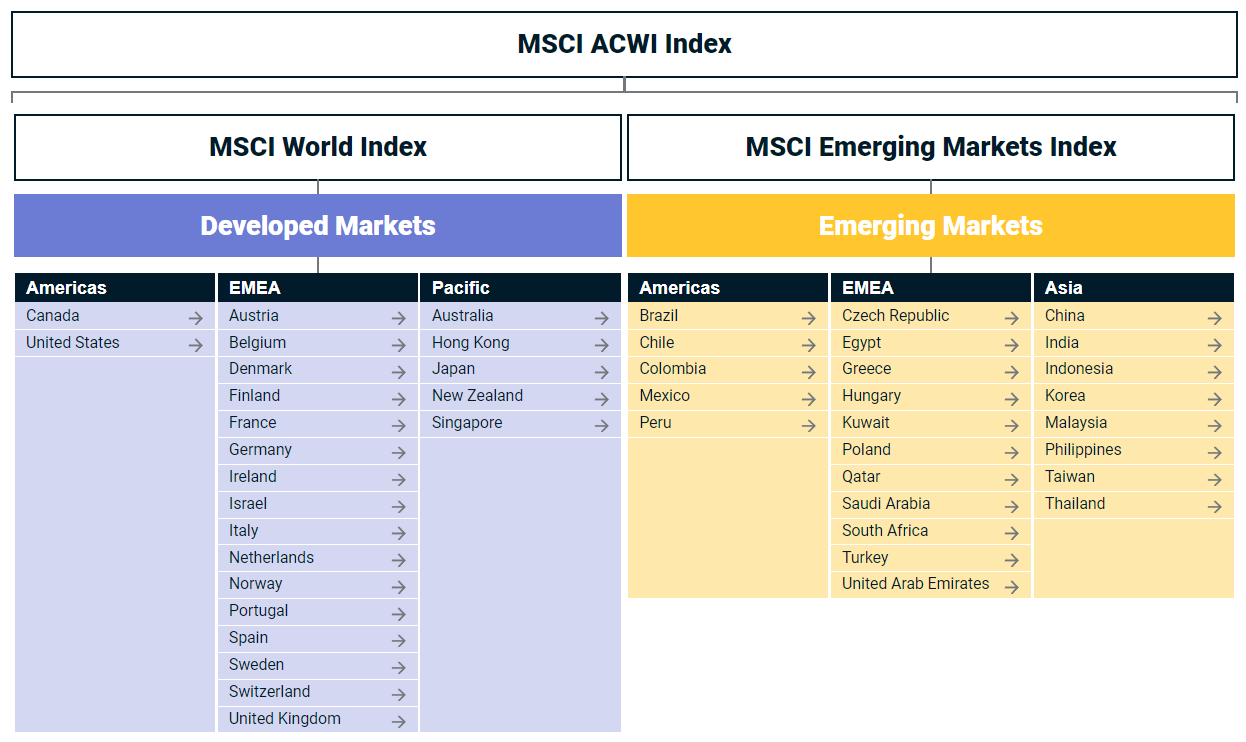

MSCI nieco inaczej dzieli rynki rozwinięte oraz rozwijające. Widać to na obrazie poniżej:

Źródło: MSCI

MSCI zaliczyło Polskę do rynków rozwijających się. Na tej liście znalazła się także Korea Południowa, co może niektórych inwestorów dziwić. Przecież Korea Południowa ma obecnie poziom PKB na osobę znacznie wyższy niż np. Portugalia, która jest zaliczona do rynku rozwiniętego. Do rynków rozwijających się MSCI dołączyło m.in. Peru, które FTSE zaklasyfikowało jako rynek graniczny (Frontier). W celu podsumowania różnic w rynkach EM między tymi dwoma dostarczycielami indeksu zaprezentuję zmiany w tabeli:

|

Kraj |

FTSE |

MSCI |

|

Islandia |

TAK |

NIE |

|

Pakistan |

TAK |

NIE |

|

Rumunia |

TAK |

NIE |

|

Korea Południowa |

NIE |

TAK |

|

Peru |

NIE |

TAK |

|

Polska |

NIE |

TAK |

Skład indeksów różni się tylko trochę pod względem krajów. Jednak jeśli weźmiemy pod uwagę udziały rynkowe poszczególnych krajów, to różnice są zauważalne. Wystarczy wspomnieć, że dla MSCI top 5 krajów wygląda następująco:

- Chiny – 30,7%

- Tajwan – 14,8%

- Indie – 14,2%

- Korea Południowa – 12,4%

- Brazylia – 5,5%

Jak widać w indeksie MSCI jest mniejszy udział spółek z Chin, Tajwanu, Indii czy Brazylii. Było to konieczne, aby zrobić miejsce dla spółek z Korei Południowej. Przecież w tym kraju są notowani tacy giganci jak Samsung, LG, KIA czy Hyundai. Jak nietrudno się domyślić również i w skład tego indeksu wchodzą kraje z marginalnym wpływem na zachowanie MSCI EM Index. Do takich rynków należy zaliczyć Rumunię, Węgry, Egipt, Czechy czy Kolumbię. Żaden z tych krajów nie ma większego udziału niż 0,3%. Podobnie jak w przypadku FTSE, również firma MSCI wykluczyła Rosję ze swojego indeksu krajów rozwijających się.

Wybrane kraje – wstępna analiza

Ponieważ widać, że główni dostawcy indeksów faworyzują spółki z rynku chińskiego, tajwańskiego oraz indyjskiego, postaram się przedstawić krótkie podsumowanie wspomnianych rynków. Ma to pozwolić zrozumieć jakie perspektywy czekają te gospodarki.

Chiny – fenomenalny wzrost, czy jest szansa na kontynuacje?

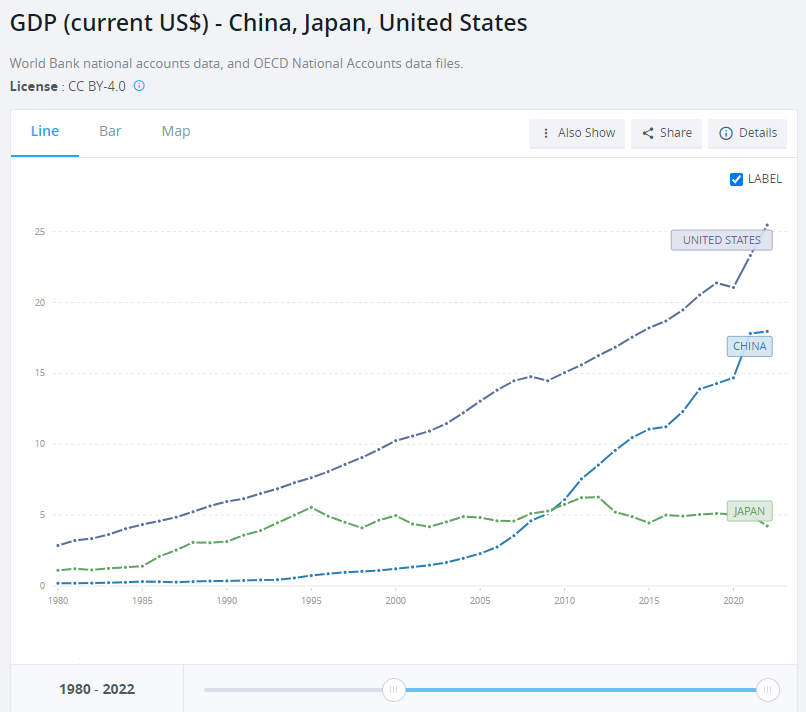

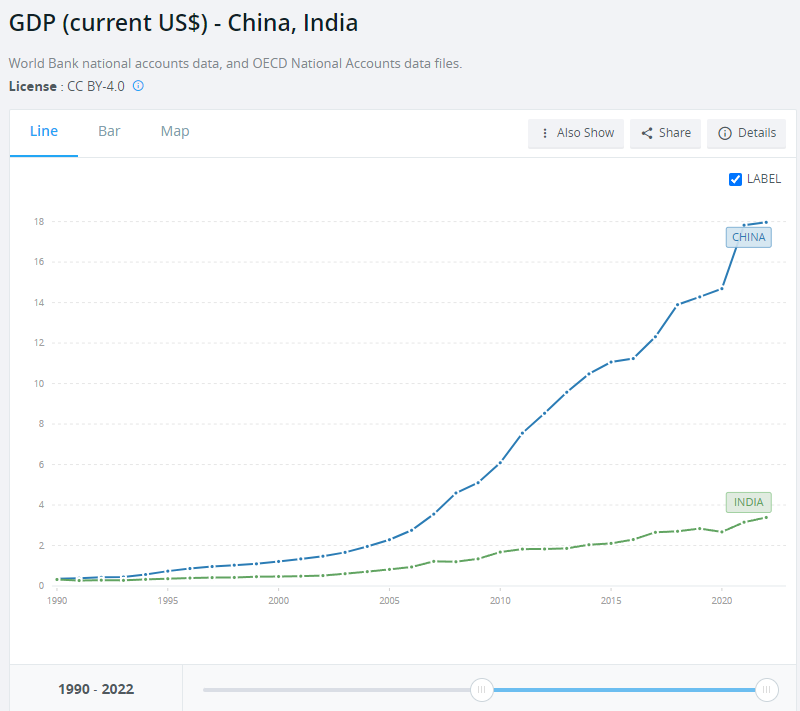

Chiny Kontynentalne oraz Tajwan wchodzą w skład tak zwanych Greater China. Ten obszar kulturowy jest jednym z najdynamiczniej rozwijających się regionów na świecie. Niezależnie od głosów krytyków (którzy uważają, że PKB Chin Kontynentalnych jest zawyżone) to trzeba przyznać, że postęp gospodarczy tego kraju budzi podziw. Z kraju rolniczego, gdzie setki milionów obywateli doświadczyło skrajnej nędzy i głodu dokonał niesamowitej transformacji. Skrajna bieda została praktycznie wyeliminowana, a Chiny szybko stały się największą gospodarką Azji oraz drugą na świecie. Wyliczając Produkt Krajowy Brutto w parytecie siły nabywczej, to Państwo Środka ma największą gospodarkę na świecie. Na wykresie poniżej widać zmianę PKB trzech krajów w dolarach.

U wielu ludzi wciąż pokutuje błędne myślenie, że „Chińczycy pracują za miskę ryżu”. Nic bardziej mylnego. Zarobki w najbardziej rozwiniętych chińskich miastach są nierzadko wyższe niż w Polsce. Wiele chińskich spółek rzuciło wyzwanie światowej konkurencji. Jako przykład można podać samochody elektryczne, które są konkurencyjne wobec rozwiązań zachodnich czy smartfony spod marek Xiaomi, czy Oppo.

Warto również wspomnieć o bardzo rozwiniętym sektorze e-commerce oraz płatności bezgotówkowych. Co i rusz Chiny zaskakują innowacyjnym podejściem do płatności. Na linku poniżej wprowadzono system płatności poprzez skanowanie ręki.

Gwałtowny rozwój jest widoczny szczególnie w miastach zaliczonych do tak zwanego Tier 1. Wśród miast, które teraz zapierają dech w piersiach, można wymienić Szanghaj, Shenzen, Guangzhou (Kanton). Wspomniane miasta znajdują się blisko Oceanu Spokojnego, co w latach 90-tych pozwalało na dynamiczny rozwój tych obszarów. Jak widać na mapie poniżej 4 największe prowincje chińskie mają PKB większe od 1 000 mld$. Są nimi: Guangdong, Jiangsu, Shandong, Zhejiang.

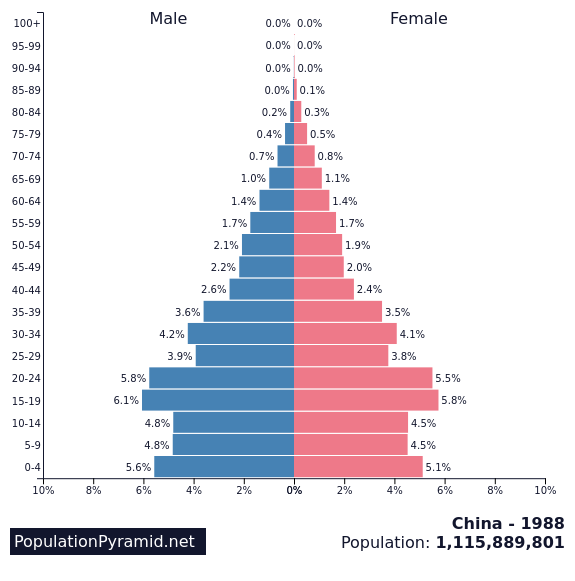

Pomagała też sytuacja demograficzna. Tuż przed latami 90-tymi piramida demograficzna Chin była niemalże książkowa. Zatem rynek pracy miał wtedy dużą populację młodych ludzi, którzy chcieli dużo pracować. Jednocześnie kraj mimo tego, że nadal socjalistyczny programowo dzięki ustawodawstwu uwolnił ducha przedsiębiorczości u Chińczyków.

Dzięki temu Chiny bardzo szybko zaczęły „zabijać” przemysł w krajach rozwiniętych. Koszty pracy powodowały, że opłacało się przenosić fabryki tanich produktów do Chin. Pozwalało to zachodnim korporacjom podnieść marżę na produktach oraz obniżyć koszty produkcji. W efekcie zachodnie gospodarki były “zalewane” tanim towarem z Azji.

Na początku rozwijały się głównie regiony przy portach. Fabryki były lokalizowane blisko szlaków komunikacyjnych, aby szybko wysłać produkt do Europy czy Ameryki. Wraz z bogaceniem się społeczeństwa wspomniane miasta stawały się wyspami bogactwa. Pozwalało to na rozwój sektora usług oraz przyspieszało urbanizację. Ludzie z interioru (np. Syczuanu) w celu poprawy losu swoich rodzin i ich samych decydowali się na pracę w miastach, które przeżywały dynamiczny boom.

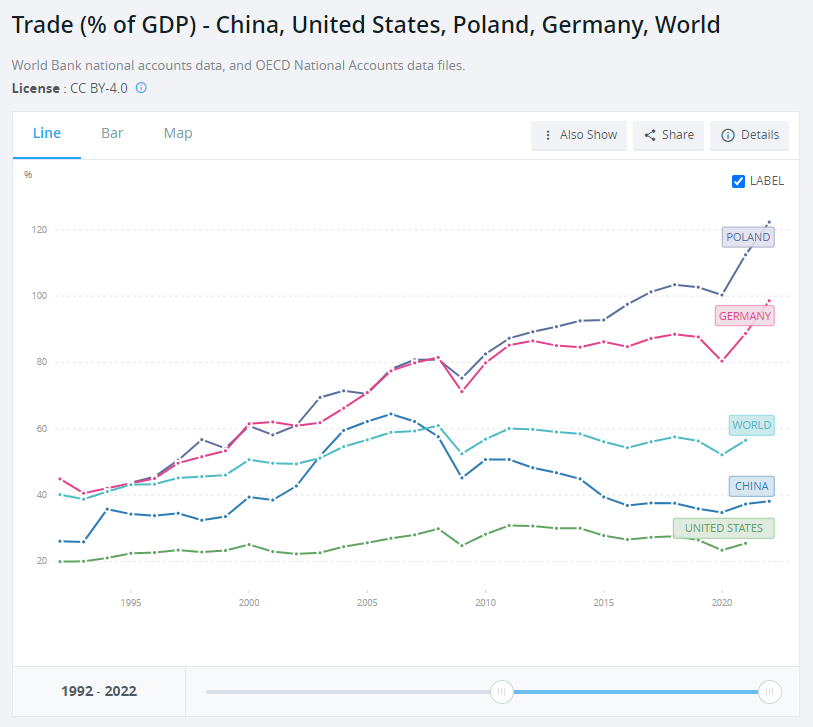

Jednak eksport nie jest obecnie głównym motorem wzrostu gospodarki. Chiny nie zależą od wymiany handlowej tak mocno jak kraje takie jak Polska czy Niemcy. Doskonale to widać dzięki wskaźnikowi obrotu handlowego do PKB.

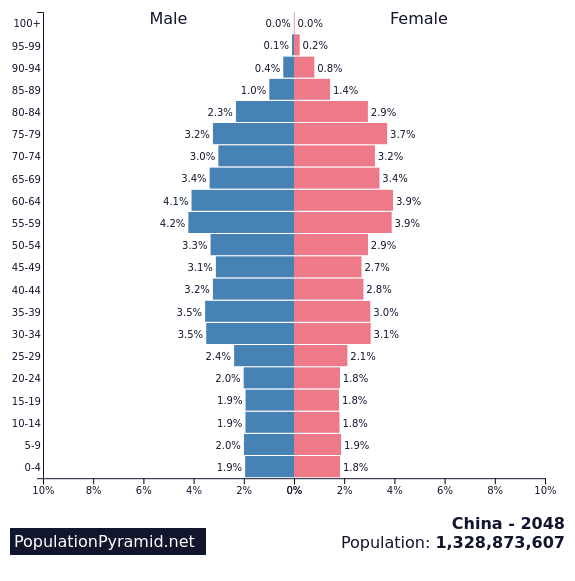

Oczywiście kraj ma swoje problemy. Dyżurnym tematem jest sytuacja demograficzna. Wprowadzenie polityki jednego dziecka spowodowała pogorszenie się piramidy demograficznej w kraju. Powoli zmienia się także model rodziny. Posiadanie dwójki czy trójki dzieci to luksus. Przecież rodziny muszą zapewnić jak najlepsze wykształcenie na konkurencyjnym rynku pracy oraz pomóc w zakupie drogiego mieszkania. Niska dzietność będzie skutkować koniecznością reform systemu świadczeń socjalnych. Tak może wyglądać piramida demograficzna Chin za 25 lat:

Jak widać pokolenie, które rodziło się w 1988 roku będzie odchodzić na emeryturę. Jednak to pokolenie nie rodziło zbyt dużo dzieci, ponieważ skupiało się na karierze. Coraz mniej ludzi pracujących będzie przypadać na jednego emeryta. O ile część problemów będzie rozwiązywać robotyzacja, to znacznie gorzej będzie wyglądać sytuacja na rynku nieruchomości poza miastami Tier 1 i Tier 2. Miast w kategorii Tier 1 i Tier 2 jest łącznie 40. Z tego 4 są najważniejszymi ośrodkami gospodarczymi. Chodzi o takie miasta jak Pekin, Szanghaj, Shenzen i Kanton gdzie żyje łącznie około 75 milionów mieszkańców. To właśnie „Wielka Czwórka” będzie zasysać ludzi ze wsi oraz mniejszych miast.

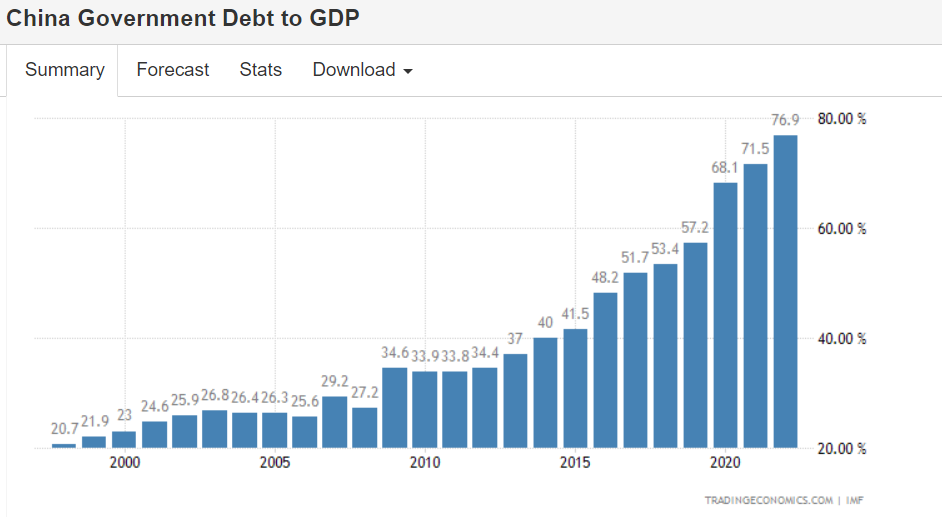

Warto również wspomnieć o zadłużeniu w Chinach. Udział długu do PKB samego długu rządowego wynosi około 77%. Jest to bardzo wysoki wskaźnik jak na kraj rozwijający się. Warto jeszcze pamiętać o całkowitym długu. Zgodnie z artykułem z 8 maja 2023 roku zamieszczonym na portalu Bloomberg, chiński dług do PKB wyniósł prawie 280%. Powodem wzrostu tego wskaźnika jest rosnące zadłużenie gospodarstw domowych oraz chińskiego rządu. Warto powiedzieć, że jeszcze w 2009 roku ten wskaźnik znajdował się na poziomie poniżej 150%.

Kolejnym problemem jest z pewnością sytuacja na rynku pracy wśród młodych. Nastąpiło niedopasowanie oczekiwań młodych adeptów szkół (praca jako biały kołnierzyk) do oferty na rynku (prace dla niebieskich kołnierzyków). W czerwcu liczba bezrobotnych wśród Chińczyków w wieku od 16 do 24 lat przekroczyła poziom 21%.

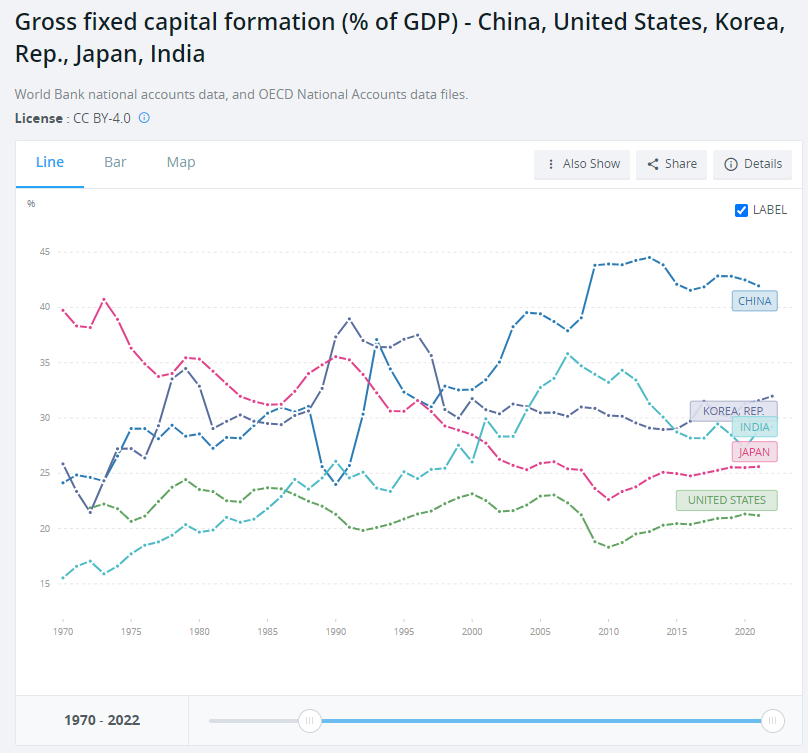

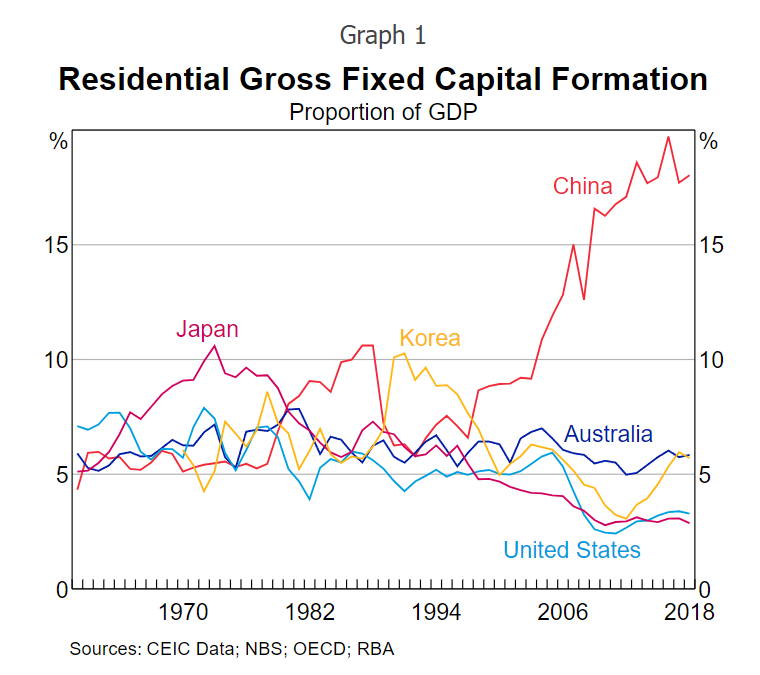

Warto dodać, że jednym z silników wzrostu były duże wydatki infrastrukturalne, które osiągnęły bardzo duży poziom od 2008 roku. Świetnym wskaźnikiem, który to mierzy jest tak zwany GFCF (Gross Fixed Capital Formation). Wskaźnik mierzy nakłady brutto na aktywa trwałe (m.in. mosty, drogi itp). W Chinach osiąga wartości większe niż w przypadku Korei Południowej czy Japonii w okresie dynamicznego wzrostu gospodarczego.

Warto zaznaczyć, że duży udział w inwestycjach ma sektor mieszkaniowy. Bardzo ciekawą publikację dotyczącą chińskiego rynku nieruchomości opracował RBA (Reserve Bank of Australia). Według opracowania z 2020 roku udział inwestycji gospodarstw domowych (czyli zakup nieruchomości) był w Chinach przez wiele lat znacznie wyższy niż podczas hossy na japońskim rynku nieruchomości.

Źródło: RBA.gov „China's Residential Property Sector” 2020

Źródło: RBA.gov „China's Residential Property Sector” 2020

Warto również pamiętać o tym, że nieruchomości są dla Chińczyków głównym źródłem lokowania nadwyżek oszczędności. Ewentualne pogorszenie się nastrojów na tym rynku będzie bardzo niebezpieczne zarówno dla chińskiej jak i światowej gospodarki (m.in. z powodu mniejszego chińskiego popytu).

Tajwan – beneficjent boomu w CHRL

Stosunki między Tajwanem, a Chińską Republiką Ludową przechodzą różne fazy. Od nadziei na pokojowe zjednoczenie (pierwsza dekada XXI wieku), po ćwiczenia wojskowe w pobliżu wyspy.

Gospodarki Tajwanu i Chin są ze sobą mocno połączone. Tajwańczycy otwierają firmy w Chinach kontynentalnych i czerpią garściami z dynamicznego wzrostu Chin. Sam Tajwan ma bardzo zaawansowaną gospodarkę. Region przebył długą drogę od dostawcy tanich urządzeń po zaawansowane produkty. Perłą w koronie tajwańskiej gospodarki jest TSMC, który jest jednym z liderów produkcji chipów na świecie. Oprócz tego jest masa firm z sektora wysokich technologii, które swoją produkcję nie mają na wyspie, ale na kontynencie. Z tego powodu jest silne lobby na scenie politycznej, które dąży do współpracy z CHRL.

Sam Tajwan jako region ma wyższe PKB na osobę (w PPP) niż wiele rozwiniętych europejskich krajów. To też jest wskazówka, że skoro Tajwanowi, Japonii i Korei Południowej się udało, to samo CHRL również może osiągnąć wysoki poziom rozwoju gospodarczego i społecznego.

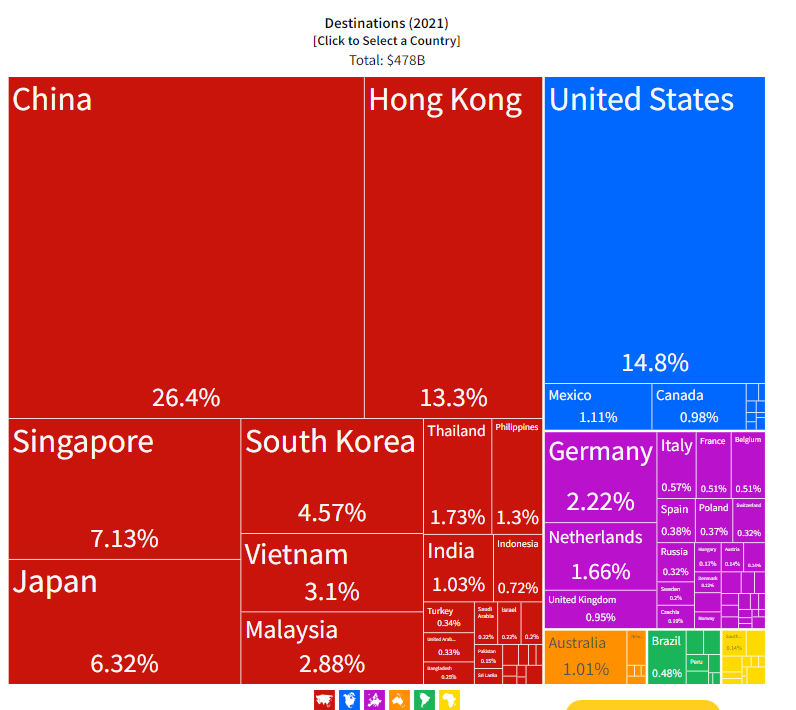

Gospodarka kraju jest zorientowana na eksport. Jest to 11 największy kraj pod względem wielkości eksportu oraz 18 kraj pod względem wielkości importu. Dla porównania Tajwan jest to 21 kraj pod względem wielkości nominalnego PKB. Jednym z najważniejszych produktów eksportowych są układy scalone, które odpowiadały w 2021 roku za 36,6% eksportu. Głównymi odbiorcami eksportu Tajwanu były CHRL (26,4%), Stany Zjednoczone (14,8%) oraz Hong Kong (13,3%). Zatem gospodarka Tajwanu jest silnie zorientowana na CHRL. Z tego powodu jakiekolwiek polityczne napięcia między tymi dwoma obszarami gospodarczymi (np. sankcje) uderzą mocno w gospodarkę wyspy.

Tajwan ma ogrom spółek, które pełnią istotną rolę w światowej gospodarce. Wielu wie o producencie chipów TSCM, ale tajwańską firmą jest także Ho Hai Technology Group, która szerzej znana jest jako Foxconn. Jest to producent sprzętu dla wielu zagranicznych marek (m.in. Apple).

Ryzyk jest wiele. Kluczowym wydają się napięte stosunki między CHRL a obecnym rządem w Tajwanie. Dla Chińskiej Republiki Ludowej połączenie polityczne z Tajwanem na wzór przyłączenia Hong Kongu jest jednym z celów na osiągnięcie „renesansu chińskiej nacji”. Drugim ryzykiem jest uzależnienie Tajwanu od koniunktury w Chinach kontynentalnych. W przypadku zrealizowania się scenariusza spowolnienia gospodarczego w CHRL również Tajwan doświadczy problemów z tempem wzrostu gospodarczego.

Indie – wciąż poniżej potencjału

Indie przez wieki słynęły ze swoich bogactw. To właśnie chęć odkrycia drogi morskiej do Indii skłoniła kraje europejskie do eksploracji Ziemi. W efekcie przypadkiem „odkryto” obie Ameryki. W XIX wieku Indie stały się „perłą w koronie brytyjskiej”. Po II Wojnie Światowej kraj odzyskał niepodległość. Jednak pierwsze dekady niepodległości nie przyniosły Indiom spektakularnego wzrostu PKB.

Indie jeszcze w latach 80-tych był na poziomie rozwoju zbliżonym do Chin. Wydawało się, że Indie są w o wiele lepszej pozycji startowej od Chin. Duża część populacji znała angielski, co teoretycznie mogło ułatwić inwestycje w Indiach. Co więcej, kraj miał młodą populację, czyli dużą dywidendę demograficzną. Niskie koszty pracy dawały dużą szansę do przeniesienia produkcji przemysłowej do Indii. Teoretycznie położenie geograficzne również było interesujące. Drogo morska z Indii do Europy jest znacznie krótsza niż z Chin. Jednak Indiom nie udała się ścieżka rozwoju podobna do Chin. Różnica w potencjale gospodarczym obu gigantów ludnościowych jest kolosalna.

Indie to różnorodny kraj. Istnieje w nim wiele języków i nie wszyscy obywatele znają urzędowy język hindi oraz pomocniczy angielski. Rozwój społeczny utrudnia także system kastowy który, chociaż prawnie zakazany nadal jest w niektórych częściach Indii praktykowany.

Kasty są nabywane w chwili urodzenia i nie mogą być zmienione podczas życia. W efekcie nie można pracowitością, zaradnością czy sprytem awansować w hierarchii społecznej. Kasty hamują rozwój Indii oraz rozwój terenów wiejskich. Oczywiście powoli się to zmienia. Jest wielu ludzi, którzy osiągnęli sukces, mimo że wywodzili się z niskiej kasty. Świetnym przykładem jest były prezydent Indii Ram Nath Kovind. Wywodził się on z kasty Dalit zwanych także pariasami. Pariasi to tak zwani niedotykalni, których jest w Indiach ponad 150 mln. Część niedotykalnych, aby wyrwać się ze swojej kasty, przechodzi na inne religie takie jak buddyzm, islam czy chrześcijaństwo.

Warto zauważyć, że Indie mają bardzo dobrą sytuację demograficzną. Widać to po piramidzie wiekowej. Przez najbliższe 20-30 lat Indie będą pełne młodych ludzi, którzy będą chcieli konsumować więcej i przenosić się do miast. W efekcie najprawdopodobniej będzie kontynuowany boom na rynku nieruchomości w największych indyjskich miastach. Wszystko, czego Indie potrzebują to uwolnić potencjał, jaki tkwi w tym kraju. Szczególnie dotyczy to ludności wiejskiej oraz statusu kobiet w społeczeństwie.

Dla Indii kluczowe jest zapewnienie pracy dla młodego pokolenia. Jest to więc zupełnie inna sytuacja niż starzejące się Chiny. Potencjał ludzki w Indiach jest ogromny, a trzymanie się tradycji spowalnia rozwój społeczeństwa.

Co ciekawe, hinduscy emigranci często znacznie poprawiają swój standard życia. Świetnym przykładem są Stany Zjednoczone, gdzie wiele osób o hinduskich korzeniach osiąga sukcesy na polu zawodowym i prywatnym. W Stanach Zjednoczonych średnie zarobki hinduskich gospodarstw domowych są dwukrotnie wyższe niż średnia krajowa.

Ciekawym przykładem sukcesu Hindusów w USA jest „kolonia” hinduskich managerów wyższego szczebla w amerykańskich korporacjach. Najbardziej znanym przykładem jest Satya Nadella, który jest CEO (Dyrektorem Generalnym) w Microsoft. Kolejnym Hindusem na eksponowanym stanowisku jest Sundar Pichai, który jest CEO w Google. Lista jest naprawdę długa. Hindustan Times wylicza kilkanaście nazwisk w tym CEO znanej firmy Adobe. Rolę Dyrektora Zarządzającego pełni tam Shantanu Narayen.

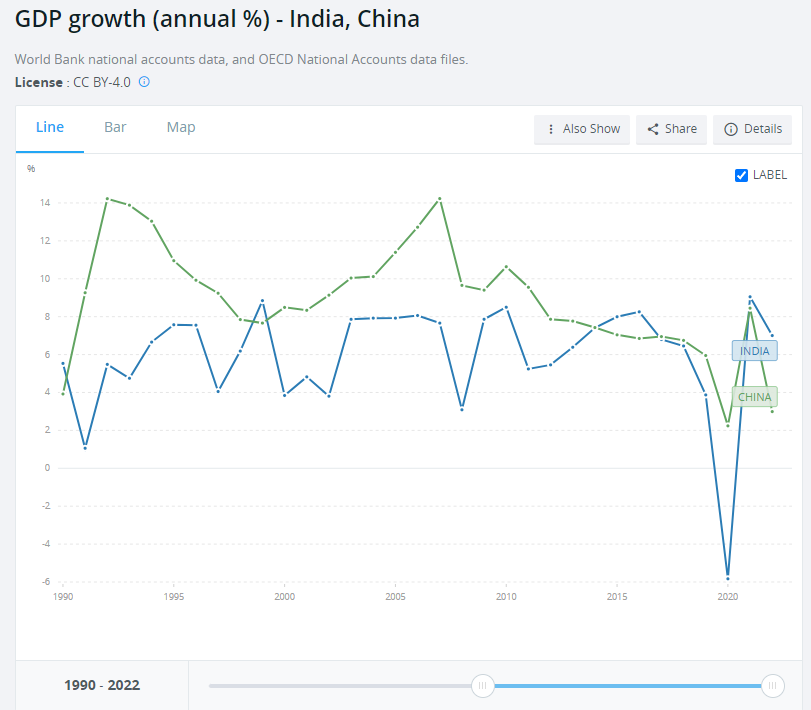

Jednak jeśli spojrzymy na tempo wzrostu gospodarczego to mimo tego, że Indie są mniej rozwinięte od Chin, to rozwijają się wolniej. Graham Allson Profesor Harvard Kennedy Schooll na łamach Foreing Policy wspomniał, że Indie nie osiągnęły szybkiego rozwoju gospodarczego z wielu powodów. Jednym z nich były zbyt niskie wydatki na badania i rozwój oraz niestworzenie przez rząd indyjski odpowiednich warunków do rozwoju gospodarczego. W efekcie Indie, które w 1990 roku były uznawane za jeden z najbardziej perspektywicznych rynków na świecie nie rozwinęło się tak szybko jak Chiny. Brakowało też jednej, konsekwentnie realizowanej wizji rozwoju Indii. Obecnie Indie, mimo że są bardziej ludne od Chin, to mają znacznie mniejsze PKB.

Chiny wyprzedzają o kilka długości Indie zarówno w rozwoju elektromobilności, OZE jak i rozwoju sztucznej inteligencji. Co więcej, Indie nadal zmagają się ze znacznym analfabetyzmem, który dotyka co piątego obywatela Indii. Szczególnie duży analfabetyzm jest na wsi. Powoduje to, że ludzie mieszkający na wsi nawet po migracji do miasta nie będą w stanie wykorzystać swojego potencjału.

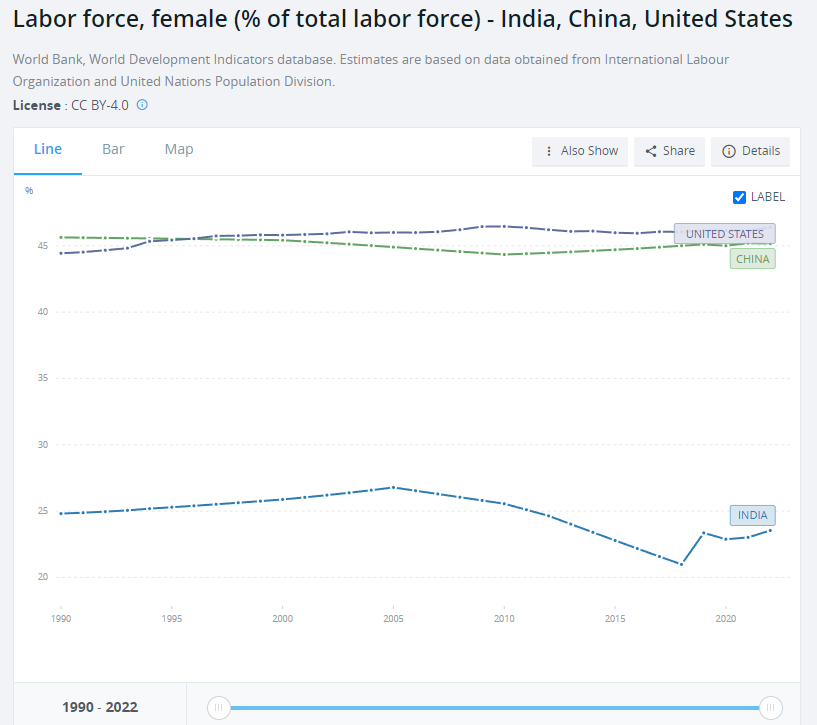

Problemem jest także niski odsetek kobiet, które pracują. Indie pod tym względem są daleko w tyle za Chinami czy Stanami Zjednoczonymi.

Mimo tego, że Indie na razie są bardzo słabo rozwinięte, to dzięki ogromnej populacji są jedną z największych gospodarek na świecie. Oczywiście obecnym władzom Indii nie wystarcza obecny status ich kraju. Politycy mówią o ambitnych wizjach Indii za kilka dekad, kiedy kraj ma stać się liderem „Globalnego Południa”. Obecne napięcia między Stanami Zjednoczonymi, a Chinami spowodowały, że pojawiały się teorie o szybkim przeniesieniu produkcji z Państwa Środka do Indii. Jednak proces odbywa się bardzo powoli.

Ostatnio o Indiach znowu było głośno. Jeden z najbogatszych ludzi na świecie Gautam Adani okazał się oszustem. Zgodnie z informacjami amerykańskiej firmy analitycznej Hindenburg Research spółki należące do Adaniego manipulowały danymi finansowymi, aby wprowadzać w błąd inwestorów.

Powyższy obraz może wydawać się pesymistyczny, jednak jest też druga strona medalu. Indie również mogą pochwalić się sukcesami na polu globalnym. Jest wiele indyjskich firm, które osiągnęły sukces. Jedną z nich jest koncern Tata, Genpact czy Infosys. Warto również wspomnieć o Reliance Industires, który jest jedną z najważniejszych firm dla indyjskiej gospodarki. Jest to konglomerat, który działa w wielu sektorach, od petrochemicznego, po telekomunikacyjny.

Kolejnym sygnałem świadczącym o modernizacji kraju oraz dużych ambicjach jest najnowsza wiadomość o lądowaniu na południu księżyca przez indyjski lądownik Vikram. Kilka dni wcześniej ta sztuka nie udała się Rosjanom. Indie są więc 4 krajem, który wylądował na księżycu. Wcześniej ta sztuka udała się Stanom Zjednoczonym, ZSRR oraz Chinom.

Jaki wybrać ETF dający ekspozycję na rynki rozwijające się?

Inwestując na rynku EEM można w szerokie spektrum funduszy ETF, które dają ekspozycję na rynek krajów rozwijających się. Większość ETF-ów, które są dostępne dla polskiego inwestora odwzorowują indeks MSCI lub FTSE. Zatem mimo dużego wyboru w praktyce decydujemy, czy wolimy indeks skonstruowany przez MSCI czy FTSE. O różnicach dotyczących indeksów wspomniałem na początku artykułu.

iShares Emerging Markets Dividend UCITS ETF

Indeks Dow Jones Emerging Markets Select Dividend śledzi spółki wypłacające dywidendy z rynków wschodzących, które mogą utrzymać odpowiedni program dywidendowy w czasie. Jest to o tyle ciekawy indeks, że jest skonstruowany zupełnie inaczej niż większość pozostałych ETF-ów, które zostały opisane w tej analizie.

W przypadku dywidendowego ETF-a na rynki rozwijające się jest bardzo ciekawy podział geograficzny. Dominują spółki brazylijskie (23,6% udziału w ETF-ie). Na kolejnym miejscu są spółki chińskie (21,0%) oraz tajwańskie (14,6%). Co ciekawe na stronie iShares znajduje się informacja, że w skład ETF-a wchodzą jeszcze spółki amerykańskie (1,3%). Jest to jednak mylące. Wynika to z tego, że tą spółką jest Star Bulk Carries Corporation, której siedziba mieści się w Grecji. Spółka jest jednak notowana w US.

Co ciekawe w pierwszej piątce ETF-u znajduje się polska spółka. Jest nią firma Kęty, której akcje mają 1,8% udziału w ETF-ie. Jest to jedyny przedstawiciel Polski w tym funduszu. Poniżej przedstawię 5 największych pozycji w tym ETF-ie:

- Petroleo Brasileiro (Brazylia) – 2,1%

- Asustek Computer (Tajwan) – 2,0%

- Companhia De Saneamento de Minas (Brazylia) – 2,0%

- REC (Indie) – 1,9%

- Kęty (Polska) – 1,8%

|

Założenie ETF |

2011 |

|

Średnioroczna stopa zwrotu od założenia |

+0,68% |

|

Roczny całkowity koszt funduszu (TER) |

0,65% |

|

Aktywa pod zarządzaniem |

531 mln€ |

Sam fundusz nie ma zbyt dobrych rezultatów. Od 2011 roku znajduje się w trendzie spadkowym. Na osłodę pozostaje sowita dywidenda, która rekompensuje ten spadek. Warto jednak zaznaczyć, że były już sytuacje, kiedy ten ETF znajdował się na niskich poziomach. Tak było w 2016 i 2020 roku.

Źródło: TradingView

Inwestor może nabyć ten ETF za pośrednictwem licznych podmiotów. Wśród nich wymienić można m.in. Bossa, mBank, Pekao, Portu, XTB, Santander, Diff Broker.

SPDR MSCI Emerging Markets UCITS ETF

Jest to jeden z najbardziej popularnych ETF-ów na rynek krajów rozwijających się. ETF odwzorowuje indeks MSCI Emerging Markets. Można zatem spodziewać się, że znajdziemy podobny skład portfela. Pod względem geograficznym Top 5 portfela wygląda następująco:

- Chiny – 30,5%

- Tajwan – 14,7%

- Indie – 14,6%

- Korea Południowa – 12,2%

- Brazylia – 5,5%

Polska ma 0,85% udziału w portfelu ETF-a. Jest zatem pomiędzy Kuwejtem (0,82%) a Katarem (0,95%). Można zatem powiedzieć, że udział polskich spółek jest pomijalny. Mimo to w indeksie znajduje się 14 spółek z Polski. Największy udział mają Orlen (0,15%), PKO BP (0,13%) oraz PZU (0,09%). Najmniejsze udziały ma Pepco (0,02%) oraz Cyfrowy Polsat (0,02%). Tak wygląda skład największych pozycji w portfelu ETF-a:

- Taiwan Semiconductor Manufacturing Co. Ltd.(Tajwan) – 6,3%

- Tencent Holdings Ltd. (Chiny) – 4,0%

- Samsung Electronics Co. Ltd. (Korea Południowa) – 3,6%

- Alibaba Group Holding Limited (Chiny) – 2,9%

- Reliance Industries Limited (Indie) – 1,4%

Źródło: TradingView

|

Założenie ETF |

2011 |

|

Średnioroczna stopa zwrotu od założenia |

+1,48% |

|

Roczny całkowity koszt funduszu (TER) |

0,18% |

|

Aktywa pod zarządzaniem |

327 mln€ |

Wspomniany ETF można nabyć u takich brokerów jak Bossa, mBank, DiF

Vanguard FTSE Emerging Markets UCITS ETF Distributing

Jak widać w nazwie wspomniany fundusz naśladuje indeks FTSE Emerging Makrkets. Tak jak pozostałe daje możliwość uzyskania ekspozycji na rynki wschodzące. Oczywiście skupia się na azjatyckiej części rynków rozwijających się.

Pod względem geograficznym Top 5 portfela wygląda następująco:

- Chiny – 32,7%

- Indie – 17,9%

- Tajwan – 17,1%

- Brazylia – 6,6%

- Arabia Saudyjska – 4,8%

Jak wiemy, nie ma spółki z Polski, która jest notowana w tym ETF-ie. Powodem jest to, że FTSE zalicza polski rynek do kategorii „rozwiniętej”. Największe pozycje w portfelu to:

- Taiwan Semiconductor Manufacturing Co. Ltd. (Tajwan) – 7,0%

- Tencent Holdings Ltd. (Chiny) – 4,2%

- Alibaba Group Holding Ltd. (Chiny) – 2,8%

- Reliance Industries Ltd. (Indie) – 1,6%

- Meituan Dianping Class B (Chiny) – 1,3%

Źródło: TradingView

|

Założenie ETF |

2012 |

|

Średnioroczna stopa zwrotu od założenia |

1,85% |

|

Roczny całkowity koszt funduszu (TER) |

0,22% |

|

Aktywa pod zarządzaniem |

2 066 mln€ |

ETF jest dostępny m.in. dla inwestorów Alior, Bossa, DIF Broker, XTB, Saxo Bank.

Xtrackers MSCI Emerging Markets UCITS ETF 1C

Rozwiązanie Deutsche Bank naśladuje indeks MSCI Total Return Net Emerging Markets Index. Jest więc to produkt trochę inny niż SPDR. Polska ma 0,78% udziału w portfelu ETF-a. Udział polskiego rynku w ETF-ie jest niewielki. Mimo to w indeksie znajduje się 14 spółek z Polski. Największy udział mają Orlen (0,14%), PKO BP (0,13%) oraz PZU (0,09%). Najmniejsze udziały ma Pepco (0,02%) oraz Cyfrowy Polsat (0,01%). Pod względem geograficznym Top 5 portfela wygląda następująco:

- Chiny – 27,7%

- Indie – 14,5%

- Tajwan – 14,6%

- Korea Południowa – 12,2%

- Brazylia – 5,4%

Największe pozycje w portfelu to:

- Taiwan Semiconductor Manufacturing Co. Ltd. (Tajwan) – 6,2%

- Tencent Holdings Ltd. (Chiny) – 4,0%

- Samsung (Korea Południowa) – 3,6%

- Alibaba Group Holding Ltd. (Chiny) – 2,9%

- Reliance Industries Ltd. (Indie) – 1,4%

- Meituan Dianping Class B (Chiny) – 1,3%

Źródło: TradingView

|

Założenie ETF |

2017 |

|

Średnioroczna stopa zwrotu od założenia |

2,98% |

|

Roczny całkowity koszt funduszu (TER) |

0,18% |

|

Aktywa pod zarządzaniem |

4 324 mln€ |

ETF jest dostępny m.in. dla inwestorów Alior, Bossa, mBank, DIF Broker.

Top 6, czyli 6 najpopularniejszych komponentów w ETF-ach

Taiwan Semiconductor Manufacturing

Jest to jedna z ważniejszych firm w sektorze półprzewodników. TSMC razem ze spółkami zależnymi zajmuje się produkcją, testowaniem oraz sprzedażą układów scalonych, oraz innych półprzewodników na zlecenie firm z całego świata.

Odbiorcami produktów są zarówno producenci smartfonów (w tym iPhonów) jak i samochodów. Oprócz tego z produktów spółki korzystają zarówno w Internet of Things czy HPC (High-performance computing). HPC to używanie superkomputerów i klastrów komputerowych do rozwiązywania zaawansowanych problemów. TSMC może być jednym z beneficjentów rozwoju sztucznej inteligencji, która zwiększy zapotrzebowanie na usługi spółki. Oprócz tego kolejnym megatrendem, z jakiego może skorzystać spółka, jest rozwój sieci 5G.

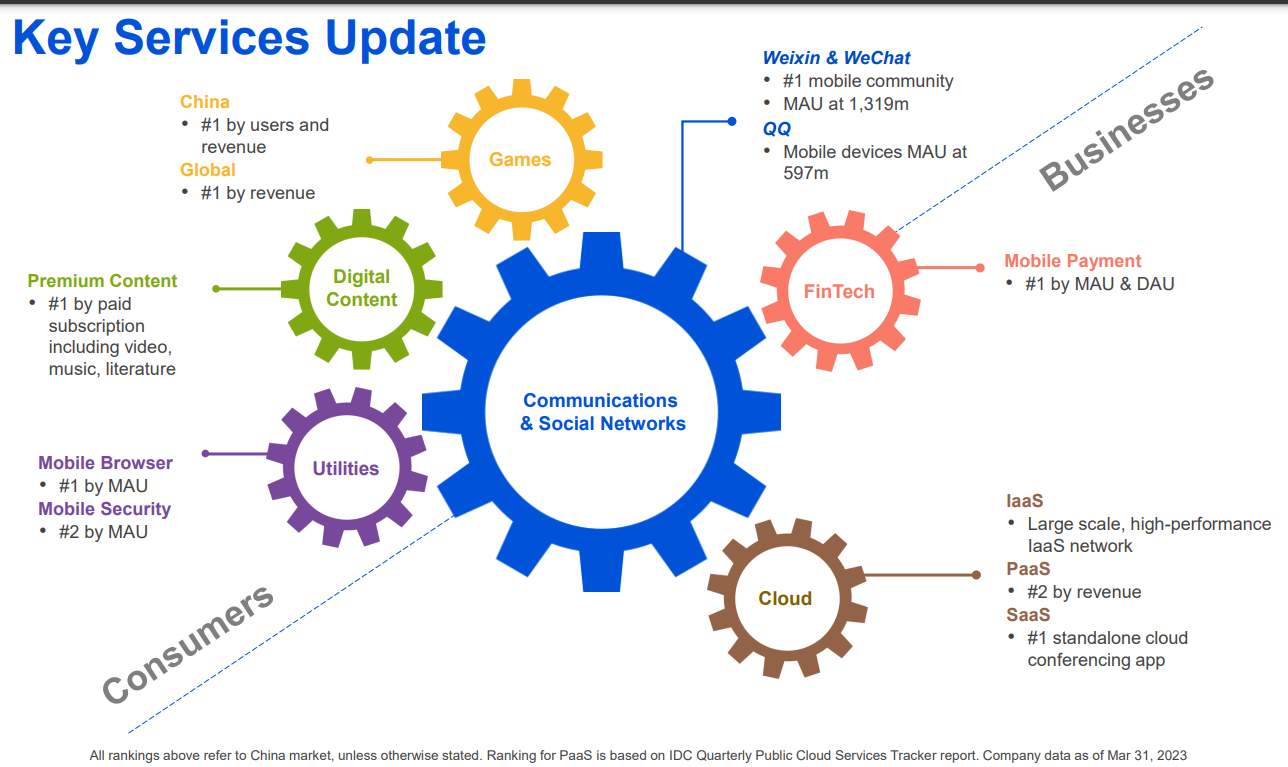

Tencent Holdings Ltd

Tencent jest jedną z najważniejszych spółek technologicznych w Chinach. Jest właścicielem największej platformy społecznościowej w Państwie Środka (WeChat). Dzięki temu spółka ma dostęp do zachowań ponad 1,3 mld użytkowników, których stara się monetyzować. Nie dziwi więc, że jednym ze znaczących źródeł przychodów są reklamy online. WeChat staje się powoli superaplikacją, która ma oferować wiele usług. Jednym z rozwiązań są mini programy innych firm, które działają wewnątrz aplikacji WeChat. W 2023 roku liczba miesięcznych aktywnych użytkowników (MAU) wyniosła 928 mln. Dzięki mini programom można zamawiać online produkty i jedzenie wewnątrz środowiska WeChat.

Warto pamiętać, że WeChat działa także w segmencie płatności dzięki WeChat Pay, który jest jednym z najbardziej popularnych sposobów płatności mobilnych. Oprócz tego Tencent rozwija także segment płatnych funkcji takich jak streaming video, dostęp do muzyki online czy e-booków. Tencent ma także ekspozycję na rynku chmury w Chinach gdzie konkuruje m.in. z Alibabą.

Jednym z najważniejszych źródeł przychodów jest gaming. Tencent jest największym wydawcą gier w Chinach oraz jest właścicielem wielu studiów deweloperskich w Chinach i na rynkach zagranicznych (m.in. ma 40 % udziałów w Epic Games).

Źródło: Tencent

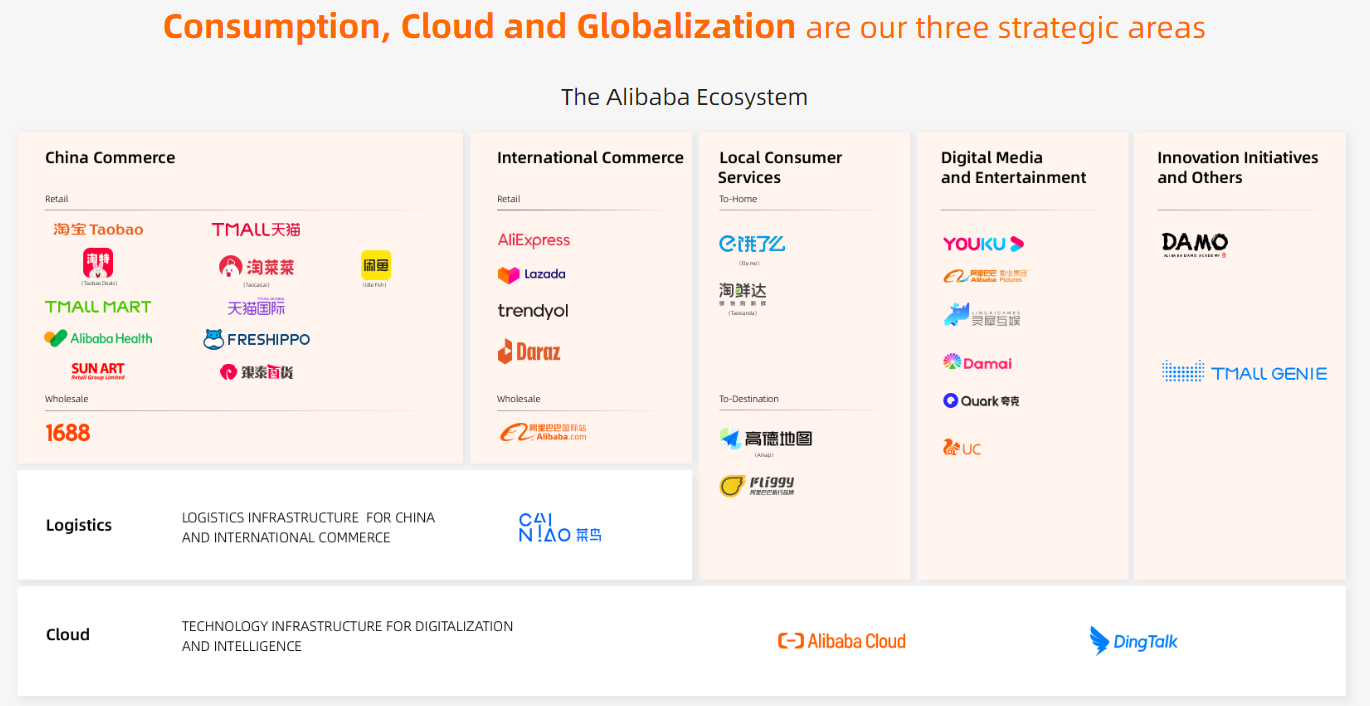

Alibaba Group Holding

Alibaba to kolejny gigant z Państwa Środka. W Polsce Alibaba jest znana z platformy Aliexpress. W Chinach Alibaba jest właścicielem najpopularniejszej platform e-commercowych. Są nimi Taobao oraz Tmall. Taobao jest platformą e-commerce działającej w modelu C2C (Customer to Customer), z kolei Tmall to platforma B2C (Business to Customer). Oprócz tego Alibaba posiada sklep stacjonarny Freshippo. Kolejnym ważnym segmentem działalności jest platforma do zakupów hurtowych, jaką jest 1688.com. Alibaba posiada także udziały w platformie Lazada, która działa na rynkach Azji Południowo-Wschodniej.

Źródło: Alibaba

Alibaba w przeciwieństwa do konkurenta JD.com nie posiada własnej logistyki. Opracowała natomiast platformę CaiNiao, do której jest podłączonych wiele firm logistycznych.

Kolejną istotną działalnością są usługi chmurowe działające pod marką Alibaba Cloud. Oprócz tego Alibaba posiada także rozwiązanie DingTalk, które jest platformą chmurową do komunikacji wewnątrz firmy.

Alibaba posiada także udziały w Ant Group (około 33%), do którego należy system płatności Alipay. AliPay dokonało rewolucji w systemie płatności w Chinach. Dzięki niemu wielu ludzi uzyskało możliwość płatności bezgotówkowych bez konieczności posiadania kart debetowych czy kredytowych.

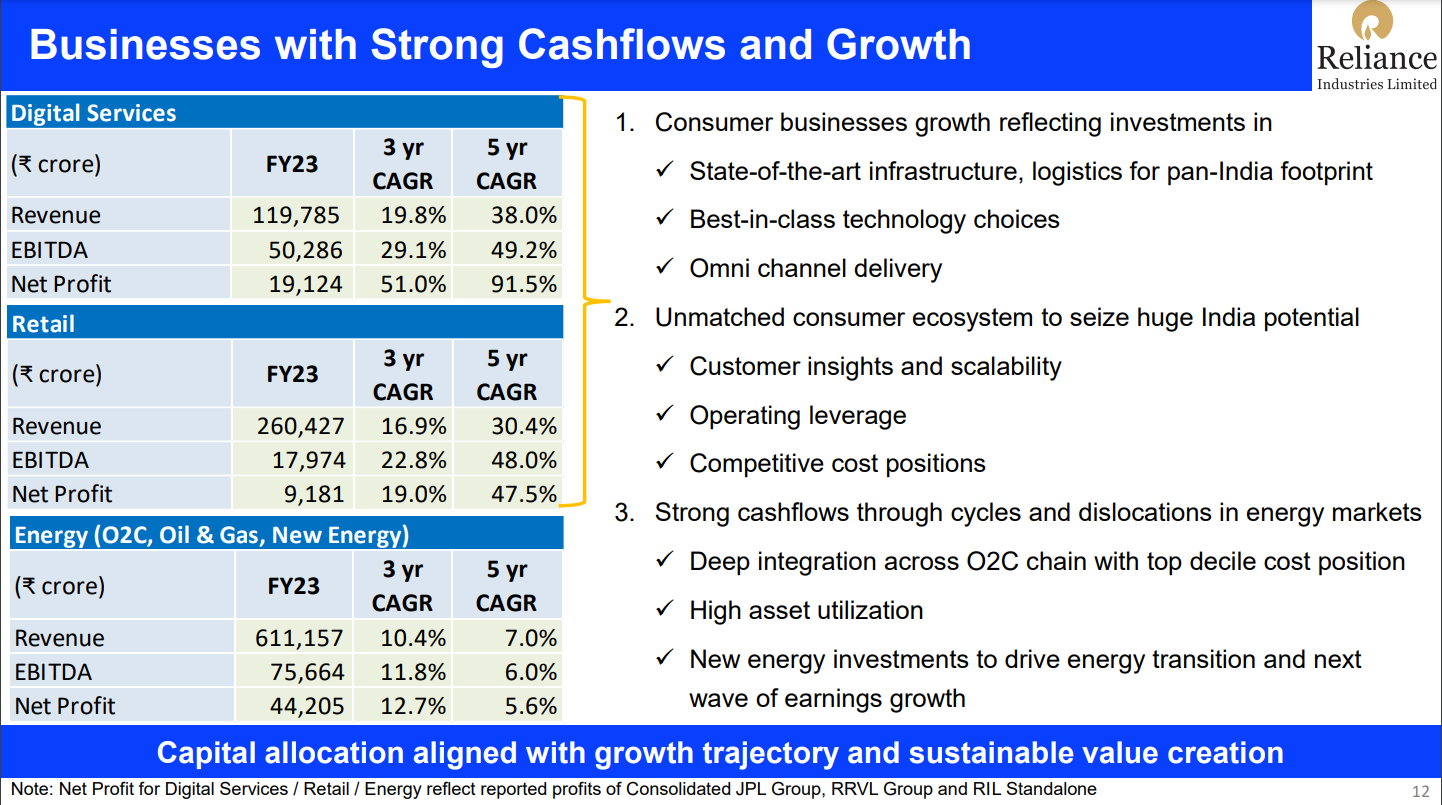

Reliance Industries Ltd

Reliance Industries jest jedną z najważniejszych korporacji w Indiach. Jest to konglomerat, który działa w różnych sektorach działalności. Firmę zarządza Mukesh Ambani, którego majątek jest szacowany na około 90 mld$.

Źródło: Reliance Industries

Spółka dzieli swoją działalność na trzy segmenty: energia, handel oraz usługi cyfrowe. Najszybciej rosną segmenty handlowe oraz usługi cyfrowe. Najważniejszą częścią przychodów jest działalność związana z sektorem petrochemicznym oraz rafineryjnym. Reliance jest właścicielem jednej z największych rafinerii ropy naftowej, która mieści się w Jamnagarze w Indiach. Firma działa także w segmencie OZE.

Reliance Industires działa na rynku handlowym poprzez rozwój sieci Reliance Retail. W swoich sklepach żywność, odzież czy elektronikę. Razem z rozwojem handlu stacjonarnego, firma rozwija także kanał sprzedaży online. Kolejną istotną działalnością jest Reliance Jio, która jest największą spółką telekomunikacyjną w Indiach i jedna z największych tego typu firm na świecie. Reliance Industries jest największym eksporterem w Indiach oraz największą firmą w Indiach pod względem kapitalizacji.

Meituan Dianping Class B

Meituan jest firmą technologiczną, która oferuje m.in. usługi dostawy jedzenia. Klienci mają dostęp zarówno do lokalnych straganów jak i restauracji. Firma korzysta z efektu sieci. Im więcej jest dostępnych klientów na platformie, tym łatwiej zachęcić sklepy, restauracje i sprzedawców do korzystania z platformy. Im więcej jest dostępnej oferty na platformie, tym więcej klientów będzie chciało korzystać z platformy.

Oprócz tego Meituan oferuje również możliwość rezerwacji miejsce w hotelach oraz oferuje dostęp do usług transportowych. Meituan generuje przychody również z usług finansowych oferując dostęp do mikro-pożyczek.

Samsung Electronics

Samsung Electronics to jedna z największych i najbardziej znanych firm na świecie. Jest to także jedna z najważniejszych części czebolu Samsung.

Jest także czołową firmą Korei Południowej. Samsung jest najbardziej znany ze smartfonów (m.in. seria Galaxy), sprzętu audio, AGD czy telewizorów. Jednak produkcja sprzętu nie jest jedyną działalnością spółki.

Kolejnym ważnym segmentem działalności są półprzewodniki. Firma jest dostawcą chipów, układów scalonych oraz pamięci NAND i DRAM. Warto również zauważyć, że Samsung produkuje także kamery, panele wyświetlaczy OLED oraz LCD.

Podsumowanie

Azja ma coraz większy udział w światowym PKB. Naturalne wydaje się, że również rynek kapitałowy tych krajów powinien rozwijać się i doganiać pod względem infrastrukturalnym i prawnym rynek amerykański i innych rozwiniętych gospodarek. Teoretycznie wzrost gospodarczy powinien przełożyć się na wzrost wartości indeksów. Jednak nie zawsze jest to prawda. Wystarczy porównać wzrost gospodarczy Polski w ciągu ostatnich 15 lat i wzrost indeksu WIG20.

Dlaczego inwestowanie za pomocą ETF-a może być dobre dla zwykłego inwestora? Powodem może być dywersyfikacja oraz dostęp do rynków. Liczba brokerów, którzy udostępniają klientom dostęp do spółek z Chin, Indii czy Tajwanu jest niewielka. Z tego powodu wybór ETF-u może być dobrym pomysłem. Innym pozytywem ze skorzystania z ETF-u jest bariera językowa. Znajomość chińskiego, indonezyjskiego czy malezyjskiego nie jest zbyt dobra u Europejczyków. Bez znajomości języka znacznie trudniej jest zweryfikować informacje podawane przez spółkę. To zwiększa ryzyko nietrafionych inwestycji. Oczywiście wciąż wiele wysokojakościowych opracowań jest przygotowywana w języku angielskim, ale mimo to nie zawsze są to dane aktualne albo darmowe.

Pamiętać należy, że inwestując w ETF, ma się ekspozycję tylko na wybrane spółki i kraje. Bardzo często udział tych najmniejszych krajów jest pomijalny. Z tego powodu jak ktoś chce zainwestować w rumuńskie spółki, to najprawdopodobniej będzie musiał poszukać innego rozwiązania. Zarówno w przypadku indeksu MSCI jak i FTSE udział tego rynku w portfelu jest niewielki. Jeśli dla kogoś ten przykład nie przemawia, to można pokazać to na przykładzie spółek indonezyjskich. Indonezja to jedna z największych gospodarek na świecie. Jednak udział jej w indeksie FTSE wynosi zaledwie 2,25%, czyli kilka razy mniej niż znacznie mniejszy gospodarczo Tajwan.

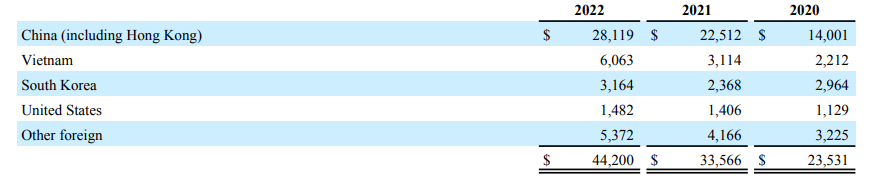

Warto również pamiętać, że inwestować w na rynkach rozwiniętych można także poprzez zakup spółek z rynków rozwiniętych. Wiele z zachodnich firm sprzedaje swoje produkty głównie na rynkach zagranicznych. W efekcie mimo, że są spółkami amerykańskimi, to większość sprzedaży mogą osiągać w krajach rozwijających się. Jako przykład można podać Qualcomm, który większość przychodów generuje w Azji:

Źródło: Raport roczny spółki

Ciekawe linki

- Opracowanie na temat krajów EM

- Klasyfikacja rynków wg FTSE

- Liczba użytkowników mini-programów WeChat

- O mini-programach na WeChat

- Zarobki w Chinach

- Opracowanie dotyczące ile EM w portfelu

- Zarobki w Chinach

- Artykuł z Bloomberg o chińskim długu

- Analiza dotycząca sytuacji na chińskim rynku pracy

- Zarobki diaspory hinduskiej w USA

- PKB poszczególnych chińskich prowincji

- Rynek pracy w Indiach

- Will India Surpass China to Become the Next Superpower?

- Cykliczność na rynku EM vs DM

- Emerging Markets Equities – Emerging Investment Performance

- List of highest-paid CEOs in the United States who are of Indian origin

- China's Residential Property Sector

- Chiński system klasyfikacji miast

© 2012-2023 Stowarzyszenie Inwestorów Indywidualnych

Stowarzyszenie Inwestorów Indywidualnych zastrzega, iż wszystkie materiały dostępne w serwisie sii.org.pl są objęte ochroną prawa autorskiego. Kopiowanie, zwielokrotnianie, rozpowszechnianie i inne formy korzystania z materiałów umieszczonych w ww. serwisie wykraczające poza granice dozwolone prawem jest zabronione.

Zastrzeżenie

Treść powyższego materiału analitycznego jest wyłącznie subiektywną opinią autora i nie stanowi „rekomendacji inwestycyjnej” w rozumieniu przepisów art. 3 ust. 1 pkt 35) Rozporządzenia Parlamentu Europejskiego i Rady (UE) NR 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE (Dz.U.UE.L.2014.173.1 z dnia 2014.06.12) ani „informacji rekomendującej” w rozumieniu ww. przepisów, jak również nie stanowi jakiejkolwiek oferty instrumentów finansowych. Stowarzyszenie Inwestorów Indywidualnych oraz autorzy nie ponoszą żadnej odpowiedzialności za szkody poniesione w wyniku decyzji inwestycyjnych podjętych na podstawie lektury treści publikowanych w ramach niniejszego projektu. Należy pamiętać, że informacje i badania oparte o historyczne dane lub wyniki nie gwarantują zysków w przyszłości.