Upadek Silicon Valley Bank zwrócił oczy świata na kondycję amerykańskich banków spoza czołowej dziesiątki. Przypadek SVB pod niektórymi względami jest szczególny, jednak nie znaczy to, że w sektorze nie czają się potencjalne problemy, którym przyjrzeć powinien się nie tylko nadzór, ale i inwestorzy.

W piątek 10 marca 2023 ETF na sektor bankowy zamknął dzień ze spadkiem o ponad 4%. W trakcie sesji spadki sięgały nawet 5%. Ogólnoświatowe media od razu zaczęły porównywać bieżące wydarzenia do upadku Lehman Brothers z 2008 roku. Zobaczmy zatem, czy dzisiaj grozi nam podobny kryzys, jak ten z którym mieliśmy do czynienia w latach 2007-2009, czy też mamy do czynienia z sytuacją zupełnie innego kalibru i nie ma się czym martwić.

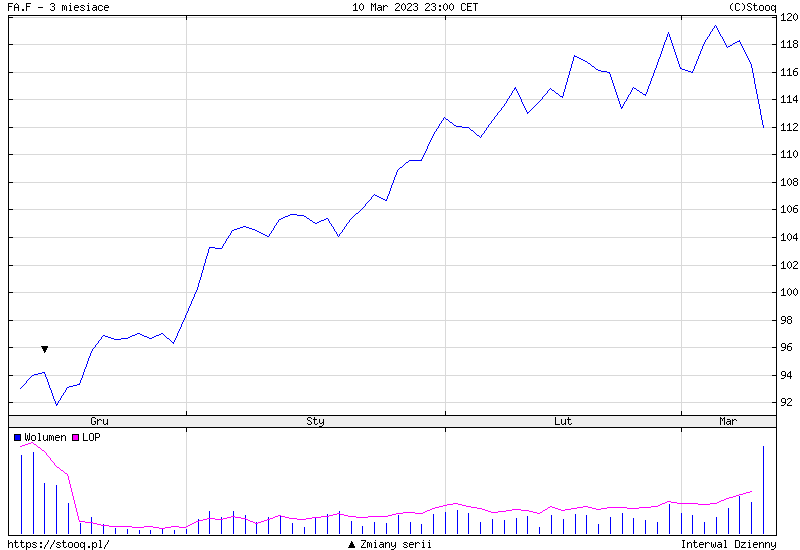

Podobnych spadków doświadczył indeks banków europejskich:

Fala wyprzedaży została spowodowana informacją o zamknięciu przez FIDC (Federal Deposit Insurance Corporation) wszystkich oddziałów Silicon Valley Banku. Do zamknięcie doprowadził problem banku z realizowaniem wypłat. Skala problemów jest duża, bo SVB posiada ponad 170 mld USD depozytów, z czego w większości od klientów korporacyjnych, którzy trzymali w banku środki wyższe niż 250 tysięcy dolarów (wartość, do której depozyty są gwarantowane przez amerykański system ochrony). Biorąc powyższe pod uwagę można spokojnie założyć, że problem będzie miał nie tylko bank, ale przede wszystkim jego klienci. Brak dostępu do gotówki oznacza wprost problemy płynnościowe i potencjalne bankructwa całkiem sporych spółek technologicznych. Środki w Silicon Valley Banku trzymały m.in.:

- ROKU (26% wszystkich środków gotówkowych zostało ulokowane w Silicon Valley Banku),

- Roblox (5% środków gotówkowych – ok. 150 mln USD),

- AcuityAds Holding (55 mln USD ulokowane w SVB, 4,8 mln USD w innych bankach),

- BlockFi (227 mln ulokowane w Silicon Valley Bank),

- Rocket Lab (ok. 8% środków gotówkowych, co przekłada się na 38 mln USD, ulokowane w SVB).

Upadek SVB jest drugim największym bankructwem instytucji finansowej w historii tego kraju.

|

🔴 Aktualizacja

Tematem problemów w sektorze bankowym w weekend zajmowały się Departament Skarbu USA, Rezerwy Federalna i Federalna Korporacja Gwarantowania Depozytów (FDIC).

Amerykańskie władze ogłosiły, że wszyscy klienci, którzy zdeponowali pieniądze wSilicon Valley Bank otrzymają swoje środki. Dotyczy to również deponentów, których aktywa przekraczały w pełni gwarantowany przez prawo pułap 250 000 dolarów. To o tyle istotne, że ponad 90% krajowych depozytów SVB nie było objętych ubezpieczeniem. Dodatkowo, amerykański system bankowy ma otrzymać wsparcie płynnościowe. |

W piątek akcje spółki holdingowej posiadającej w swoim portfelu SVB (SVB Financial Group – NASDAQ:SIVB) spadały o ponad 60%.

Od kilku dni pojawiały się doniesienia, że fundusze venture capital sugerują swoim spółkom portfelowym wycofywanie gotówki z SVB. Aby ratować płynność, Silicon Valley Bank został zmuszony do wyprzedaży AFSów (available for sale securities) za kwotę 21 mld USD, na której zanotował stratę w wysokości 1,8 mld USD.

Wpływ sprzedaży AFSów na wynik SIVB. Źródło: spółka.

Wpływ sprzedaży AFSów na wynik SIVB. Źródło: spółka.

AFS to najczęściej instrumenty dłużne, które w zamyśle nie mają być trzymane aż do wygaśnięcia. Amerykańskie korporacje powinny zaliczać swoje inwestycje w papiery wartościowe do jednej z trzech grup:

- Held to maturity (w uproszczeniu inwestycja długoterminowa),

- Held for trading (inwestycja krótkoterminowa),

- Available for sale (inwestycja średnioterminowa)

Sprzedane przez bank papiery to głównie obligacje skarbowe Stanów Zjednoczonych. Zanotowana strata wzięła się z podwyżek stóp procentowych (obligacje o niższym oprocentowaniu tanieją w trakcie podwyżek stóp, tak aby rentowność obligacji starych i nowych serii była identyczna).

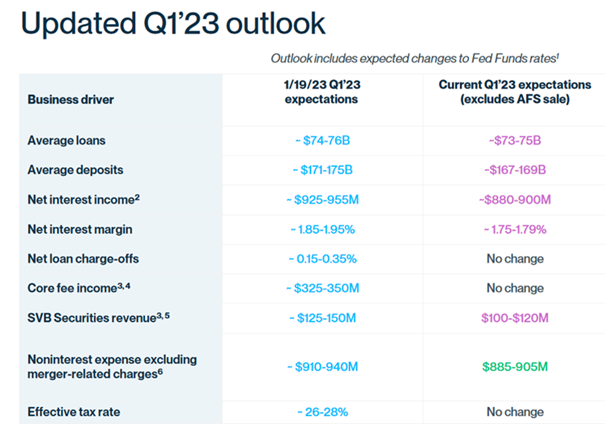

Z drugiej strony nie wydaje się, żeby dotychczasowe wyniki biznesowe SVB uzasadniały obawy o jego wypłacalność:

Szacunki zarządu dotyczące wyniku SIVB przed zamknięciem banku SVB przez regulatora. Źródło: spółka

Szacunki zarządu dotyczące wyniku SIVB przed zamknięciem banku SVB przez regulatora. Źródło: spółka

Bank udzielił ok 76 mld USD kredytów, miał 175 mld USD depozytów, dodatnie przychody odsetkowe (ok 1 mld USD w pierwszym kwartale 2023), marżę odsetkową na nienajgorszym poziomie 1,95% i niskie odpisy na portfelu kredytowym (0,35%).

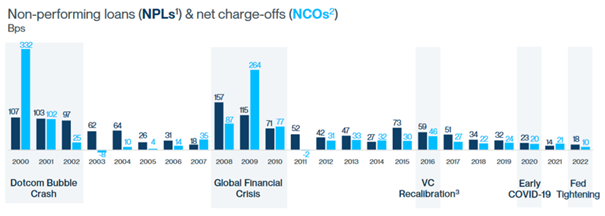

Wskaźniki bezpieczeństwa NPL (odsetek niespłacanych na czas kredytów) oraz NCO (odpisy na portfelu kredytowym), były na bardzo przyzwoitych poziomach:

Z zachowania NPL i NCO widać wyraźnie, że jest to bank specjalizujący się w obsłudze startapów i spółek technologicznych. Najgorsze wyniki osiąga on wtedy, gdy sytuacja rynkowa jest niesprzyjająca dla sektora technologicznego (np. 2000 - 2002). Zaskakujące jest to, że zarówno NPL, jak i NCO, po podwyżkach stóp w 2022 roku były na jednych z najniższych poziomów.

Co więcej, patrząc na marżę odsetkową (NIM – net interest margin) widać wyraźnie, że zacieśnianie polityki monetarnej powinno bankom służyć:

|

Bank |

Ticker |

NIM – Q4 2022 |

NIM – Q3 2022 |

NIM – Q2 2022 |

NIM – Q1 2022 |

NIM- Q4 2021 |

|

|

|

|

|

|

|

|

|

SVB Financial Group |

SIVB |

2.00% |

2.28% |

2.24% |

2.13% |

1.91% |

Od Q1 2021 do Q3 2022 NIM banku rosło. Problem zaczął się pojawiać dopiero w Q4 2022 (i jak widzieliśmy w Q1 2023 – spadek NIM do 1.85-1.95%). Rozsądny poziom stóp procentowych (3-5%) raczej sprzyja bankom, ponieważ nie uruchamiają się jeszcze problemy ze spłatami kredytów, a jednocześnie mogą one pożyczać środki drożej niż przy zerowych stopach – innymi słowy rośnie spread pomiędzy przychodami odsetkowymi a kosztami pozyskania depozytów.

Przyglądając się szerzej sektorowi bankowemu widzimy, że 10 najgorszych pod względem NIM banków, zanotowało pogorszenie wskaźnika w okresie Q4 21-Q4 22, lub w najlepszych razie w okresie Q3 22-Q4 22.

|

Bank |

Ticker |

Miasto |

Przychody odsetkowe netto/ średnie aktywa – Q4 2022 |

Przychody odsetkowe netto/ średnie aktywa – Q3 2022 |

Przychody odsetkowe netto/ średnie aktywa – Q4 2021 |

Zmiana r/r |

|

Customers Bancorp Inc. |

West Reading, Pa. |

2.61% |

3.10% |

4.03% |

-1.42% |

|

|

First Republic Bank |

San Francisco, Calif. |

2.28% |

2.53% |

2.50% |

-0.22% |

|

|

Sandy Spring Bancorp Inc. |

Olney, Md. |

3.10% |

3.34% |

3.29% |

-0.19% |

|

|

New York Community Bancorp Inc. |

Hicksville, N.Y. |

2.10% |

2.06% |

2.20% |

-0.11% |

|

|

First Foundation Inc. |

Dallas, Texas |

2.35% |

2.98% |

2.41% |

-0.07% |

|

|

Ally Financial Inc. |

Detroit, Mich. |

4.04% |

4.20% |

4.09% |

-0.05% |

|

|

Dime Community Bancshares Inc. |

DCOM |

Hauppauge, N.Y. |

2.98% |

3.20% |

2.95% |

0.03% |

|

Pacific Premier Bancorp Inc. |

Irvine, Calif. |

3.34% |

3.34% |

3.27% |

0.07% |

|

|

Prosperity Bancshares Inc. |

Houston, Texas |

2.72% |

2.78% |

2.65% |

0.07% |

|

|

Columbia Financial Inc. |

Fair Lawn, N.J. |

2.69% |

2.78% |

2.60% |

0.09% |

Może to sugerować potencjalne problemy – albo jest mniej chętnych na nowe kredyty (ew. pojawiają się problemy ze spłatą dotychczasowych), albo pozyskanie depozytów jest droższe. Skalę tychże problemów powinien unaocznić stosunek potencjalnych strat ze sprzedaży AFSów do kapitałów własnych banków. Ważna uwaga – AFSy wyceniane są po cenach zakupu, a ewentualne zyski / straty możemy zobaczyć w sprawozdaniach pod pozycją Accumulated Other Comprehensive Income (AOCI).

W poniższej tabelce widać stosunek zakumulowanych strat w relacji do kapitałów własnych 10 banków plus SVB:

|

Bank |

Ticker |

Miasto |

AOCI ($mil) |

Kapitały własne ($mil) |

AOCI/ KW – AOCI |

Suma aktywów ($mil) |

|

Customers Bancorp Inc. |

CUBL |

West Reading, Pa. |

-$163 |

$1,403 |

-10.4% |

$20,896 |

|

First Republic Bank |

FRC |

San Francisco |

-$331 |

$17,446 |

-1.9% |

$213,358 |

|

Sandy Spring Bancorp Inc. |

Olney, Md. |

-$132 |

$1,484 |

-8.2% |

$13,833 |

|

|

New York Community Bancorp Inc. |

Hicksville, N.Y. |

-$620 |

$8,824 |

-6.6% |

$90,616 |

|

|

First Foundation Inc. |

Dallas |

-$12 |

$1,134 |

-1.0% |

$13,014 |

|

|

Ally Financial Inc. |

Detroit |

-$4,059 |

$12,859 |

-24.0% |

$191,826 |

|

|

Dime Community Bancshares Inc. |

Hauppauge, N.Y. |

-$94 |

$1,170 |

-7.5% |

$13,228 |

|

|

Pacific Premier Bancorp Inc. |

Irvine, Calif. |

-$265 |

$2,798 |

-8.7% |

$21,729 |

|

|

Prosperity Bancshare Inc. |

Houston |

-$3 |

$6,699 |

-0.1% |

$37,751 |

|

|

Columbia Financial, Inc. |

CLBK |

Fair Lawn, N.J. |

-$179 |

$1,054 |

-14.5% |

$10,408 |

|

SVB Financial Group |

Santa Clara, Calif. |

-$1,911 |

$16,295 |

-10.5% |

$211,793 |

Warto jeszcze na chwilę zatrzymać się w tym miejscu i zastanowić, dlaczego relacja potencjalnej straty do kapitałów własnych jest tak ważna dla banków. Dzieje się tak ze względu na to, że czyli kredyty i obligacje finansowane są z pasywów, czyli depozytów i kapitału własnego. W sektorze bankowym stosunek kapitału własnego do pasywów to zazwyczaj około 10%. Co oznacza, że jeśli bank posiadałby tylko obligacje, to 10% strata na tych papierach powoduje, że bank pozostaje bez kapitałów własnych, a to już prosta droga do bankructwa.

Na pewno sporo zarzucić można Rezerwie Federalnej. Skoro bank centralny decyduje się na podwyżkę stóp procentowych, to powinien dokładnie monitorować kondycję banków (zresztą firm ubezpieczeniowych również, bo i te podmioty zazwyczaj posiadają sporo obligacji). Obecna sytuacja jest o tyle zaskakująca, że obecna sekretarz skarbu, a wcześniej przewodnicząca Fedu, Janet Yellen twierdziła, że Silicon Valley Bank był jedną z tych instytucji finansowych, którym uważnie się przyglądała. Cóż, pozostaje mieć nadzieję, że nadzór wyciągnął odpowiednie wnioski i więcej tego typu sytuacji nie zobaczymy. Osobną kwestią pozostaje odpowiedź na pytanie, jak zostanie załatwiona sprawa klientów instytucjonalnych, którzy korzystali z usług SVB, a którzy obecnie mogą utracić płynność. Dosypanie pieniędzy podatników będzie bardzo niebezpiecznym precedensem i osobiście mam nadzieję, że taka decyzja nie zostanie podjęta. A przynajmniej nie bez wyciągnięcia odpowiedzialności wobec urzędników Fedu.

🟢 O bankructwie SVB i jego skutkach podyskutujesz też na Forum Stowarzyszenia Inwestorów Indywidualnych

Kupując akcje banków należy mieć na uwadze, że poza stricte biznesowymi czynnikami ryzyka problemem, który „rozłoży” każdy bank może okazać się tzw. bank run, czyli sytuacja, w której klienci utracą zaufanie do banku i masowo rzucą się do wycofywania gotówki. W dzisiejszych czasach ze względu na tzw. rezerwę cząstkową, żaden bank nie będzie w stanie od ręki oddać klientom wszystkich pieniędzy. Co prowadzi nas do konkluzji, że o ile na dzisiaj zagrożenia dla amerykańskiego systemu bankowego nie ma, o tyle jeżeli pojawi się więcej takich upadłości, a konsumenci stracą zaufanie do sektora bankowego, to możemy zobaczyć efekt domina.

Treść powyższego materiału analitycznego jest wyłącznie subiektywną opinią autora i nie stanowi „rekomendacji inwestycyjnej” w rozumieniu przepisów art. 3 ust. 1 pkt 35) Rozporządzenia Parlamentu Europejskiego i Rady (UE) NR 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE (Dz.U.UE.L.2014.173.1 z dnia 2014.06.12) ani „informacji rekomendującej” w rozumieniu ww. przepisów, jak również nie stanowi jakiejkolwiek oferty instrumentów finansowych. Stowarzyszenie Inwestorów Indywidualnych oraz autorzy nie ponoszą żadnej odpowiedzialności za szkody poniesione w wyniku decyzji inwestycyjnych podjętych na podstawie lektury treści publikowanych w ramach niniejszego projektu. Należy pamiętać, że informacje i badania oparte o historyczne dane lub wyniki nie gwarantują zysków w przyszłości.