Bierzemy pod lupę kolejne trzy spółki, których wyniki przyprawiły inwestorow o szybsze bicie serc. Niespodzianek w raportach nie zabrakło.

Ubiegły tydzień przyniósł inwestorom raporty wielu ciekawych spółek. W ostatnim artykule: „Apple, Amazon i Meta po wynikach. Oto najciekawsze wątki z raportów” omówiliśmy największe spółki – Apple, Amazona oraz Meta Platforms. W niniejszym opracowaniu pochylimy się na Alphabetem (dawniej Google), Exxonem oraz Pfizerem. Wydaje się, że większość ciekawych raportów już za nami, więc powoli będziemy tym samym zamykać bieżący sezon wynikowy. Oczywiście o ile nie pojawią się jakieś absolutnie szalone niespodzianki.

Z reklamą w chmurach (NASDAQ:GOOG, NASDAQ:GOOGL)

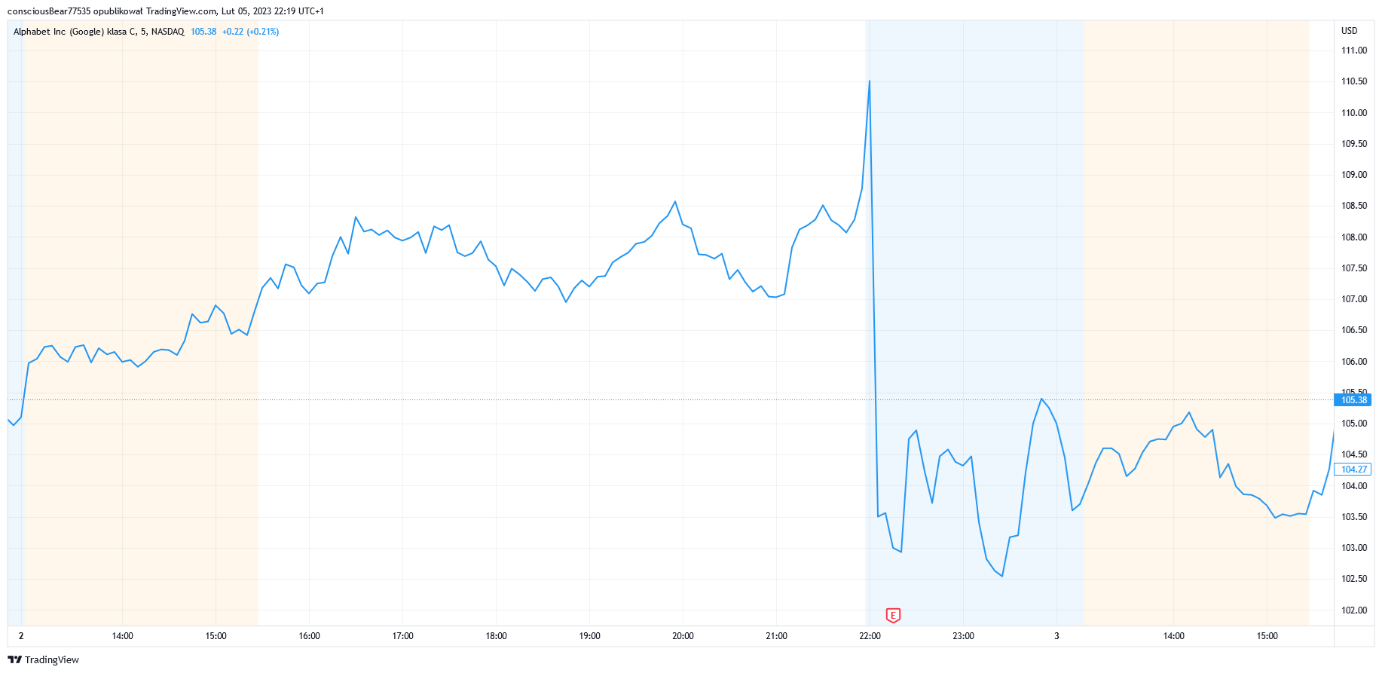

Rysunek 1 Kurs akcji Aplhabet Inc.: w dniach 30.01.2023 - 01.02.2023. Niebieskim kolorem oznaczono handel posesyjny, a żółtym przed sesyjny. Źródło: tradingview.com

Drugiego lutego wynikami podzielił się z rynkiem Alphabet Inc., czyli właściciel popularnej wyszukiwarki Google oraz serwisu YouTube. Wyniki należy uznać w najlepszym razie za mieszane. Same finanse okazały się mocno rozczarowujące:

- EPS GAAP wyniósł 1,05 USD (15c mniej od oczekiwań)

- Zaraportowane przychody ze sprzedaży osiągnęły 76,05 mld USD (441 mln USD mniej od oczekiwań)

Za cały rok 2022 Alphabet zarobił 4,56 USD na akcję. EPS spadł o 31% w Q4 2022 vs Q4 2021, natomiast w ujęciu rocznym spadek sięga 19%. Przychody ze sprzedaży za cały rok 2022 wyniosły 282,84 mld USD. W analogicznym kwartale rok wcześniej przychody osiągnęły poziom 75,33 mld USD. Bieżący wynik oznacza wzrost sprzedaży 1% Q4 2022 vs Q4 2021 lub o 9,7% za cały rok 2022 w stosunku do roku 2021.

Rok 2022 był dla spółki ciężki i w każdym kwartale Alphabet negatywnie zaskakiwał rynek swoimi wynikam. Z jednej strony tłumaczy to przecenę na akcjach z drugiej należy mieć na uwadze bardzo wysokie, pozytywne niespodzianki w latach 2020 – 2021 związane z okresem pandemicznym co tworzy efekt bardzo wysokiej bazy.

|

Earnings Date |

EPS Estimate |

EPS Actual |

Surprise |

Surprise % |

|

Dec 2022 |

1.20 |

1.05 |

-0.15 |

-12.33% |

|

Sep 2022 |

1.26 |

1.06 |

-0.20 |

-16.01% |

|

Jun 2022 |

1.29 |

1.21 |

-0.08 |

-6.05% |

|

Mar 2022 |

1.28 |

1.23 |

-0.05 |

-3.67% |

|

Dec 2021 |

1.36 |

1.53 |

0.17 |

12.52% |

|

Sep 2021 |

1.16 |

1.40 |

0.24 |

20.44% |

|

Jun 2021 |

0.96 |

1.36 |

0.41 |

42.70% |

|

Mar 2021 |

0.78 |

1.31 |

0.53 |

67.88% |

|

Dec 2020 |

0.80 |

1.12 |

0.31 |

39.28% |

|

Sep 2020 |

0.56 |

0.82 |

0.26 |

46.48% |

|

Jun 2020 |

0.41 |

0.51 |

0.10 |

23.40% |

|

Mar 2020 |

0.54 |

0.49 |

-0.04 |

-8.29% |

|

Dec 2019 |

0.63 |

0.77 |

0.14 |

21.89% |

|

Sep 2019 |

0.64 |

0.55 |

-0.09 |

-14.08% |

|

Jun 2019 |

0.57 |

0.71 |

0.14 |

23.88% |

|

Mar 2019 |

0.52 |

0.60 |

0.08 |

14.43% |

Tabela 1 Alphabet Inc.: Zaskoczenie wynikowe w okresie 2019-2022. Źródło: seekingalpha.com

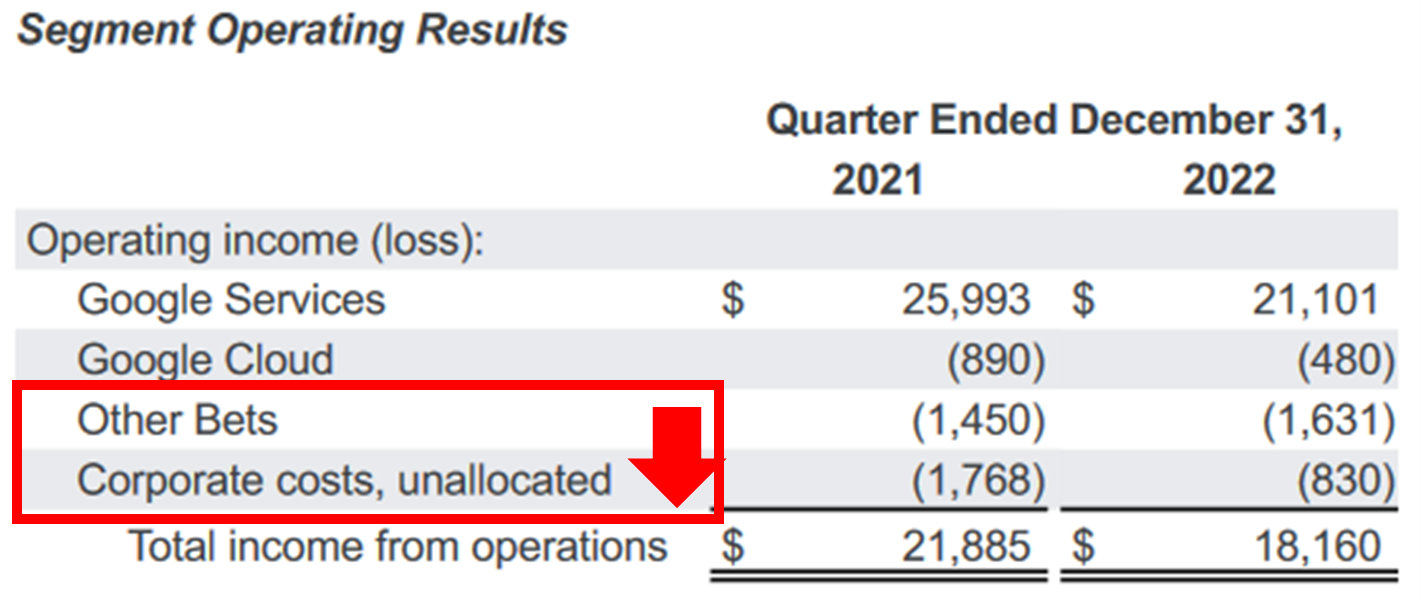

Rozczarowaniem okazał się segment Services (głównie reklamy) – sprzedaż spadła o ok 2%, natomiast zysk operacyjny skurczył się o 19%. Na plus mamy wzrost przychodów segmentu Google Cloud o ponad 30% (dużo lepszy wynik niż w przypadku Microsoftu, czy Amazona). Od bieżącego kwartału ulega też zmianie sposób raportowania wydatków na prace nad sztuczną inteligencją (m.in. Deep Mind). Zostaną one przesunięte z segmentu Other Bets do Corporate costs, co zaznaczono na rysunku poniżej.

Rysunek 2 Alphabet Inc.: Zysk operacyjny za Q4 2022 w poszczególnych segmentach oraz zmiany księgowania kosztów rozwoju projektów związanych ze sztuczną inteligencją. Źródło: spółka.

Rysunek 2 Alphabet Inc.: Zysk operacyjny za Q4 2022 w poszczególnych segmentach oraz zmiany księgowania kosztów rozwoju projektów związanych ze sztuczną inteligencją. Źródło: spółka.

W nadchodzącym kwartale spółka spodziewa się zaksięgować większość kosztów związanych z redukcją około 12 tysięcy stanowisk. Koszty te powinny wynieść między 1,9 a 2,3 mld USD. Dodatkowo, w konsekwencji redukcji zatrudnienia, Alphabet zamierza zmniejszyć ilość wynajmowanej powierzchni biurowej. Oszczędności z tego tytułu mają wynieść 500 mln USD.

Spółka zamierza iść w podobnym kierunku, jak omawiany ostatnio Intel i wydłuża czas życia poszczególnych składników majątku trwałego. Doprowadzi to do zmniejszenia odpisów amortyzacyjnych w całym 2023 roku w stosunku do 2022 roku. Dzięki temu spółka w „sztuczny” sposób obniży koszty o 3,4 mld USD. Dla porządku przypomnę, że koszty amortyzacji nie stanowią wydatków gotówkowych.

Jednym z największych zagrożeń dla spółki zdaje się obecnie być bohater „internetów” – ChatGPT, a dokładniej model sztucznej inteligencji służący do generowania odpowiedzi na pytania wprowadzane przez użytkownika. Więcej o zmianach, jakie niesie machine learning oraz sztuczna inteligencja napiszemy wkrótce, zatem dzisiaj tylko skrótowo przypomnę, że ChatGPT został udostępniony publicznie w listopadzie 2022 roku i w ciągu zaledwie pięciu dni zdobył ponad milion użytkowników. Dla porównania o ten sam milion użytkowników Netflix musiał starać się 41, Facebook 10, a Instagram 2,5 miesiąca. Problemem wyszukiwarki Google są gorsze jakościowo wyniki jakie może uzyskać użytkownik w porównaniu do tych, jakich udziela ChatGPT. Oczywiście Google zarabia na reklamach, jakie są umieszczane wśród wyników wyszukiwania, natomiast ChatGPT (przynajmniej na razie) reklam nie wyświetla. Stąd też nerwowe ruchy Alphabet Inc. w zakresie prac nad własną sztuczną inteligencją.

Lekkie przeziębienie Pfizera (NYSE:PFE)

Kolejną spółką, której wyniki wywołały żywsze bicie serca akcjonariuszy był Pfizer.

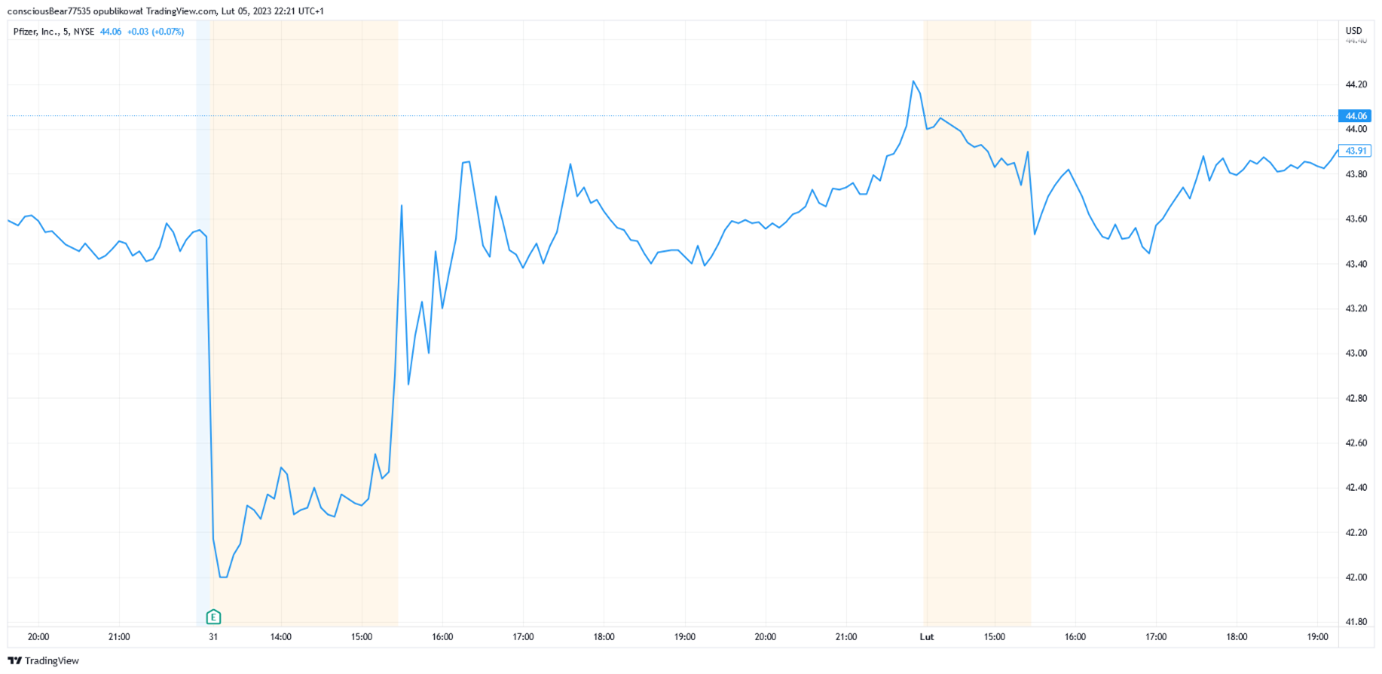

Rysunek 3 Kurs akcji Pfizer Inc.: w dniach 30.01.2023 - 01.02.2023. Niebieskim kolorem oznaczono handel posesyjny, a żółtym przed sesyjny. Źródło: tradingview.com

Spółce udało się przebić oczekiwania rynkowe na poziomie zysku na akcję, chociaż niestety sprzedaż okazała się lekkim rozczarowaniem:

- EPS wyniósł 1,14 USD (10c więcej od oczekiwań). Porównujący zyski skorygowane, po korekcie o zdarzenia jednorazowe, spółka wypracowała zysk na akcję w wysokości 0,87 USD (o 18c więcej od oczekiwań)

- Przychody ze sprzedaży osiągnęły 24,29 mld USD (98,08 mln USD mniej od oczekiwań)

W porównaniu do minionego roku przychody ze sprzedaży wzrosły o 23%, a skorygowany zysk na akcję o 49%. Natomiast porównując Q4 2022 do Q4 2021 wzrost sprzedaży wyniósł 1,9%, a dynamika zysku na akcję to 5,6%.

Po wyłączeniu wpływu Paxlovid oraz Comirnaty, spółka zaraportowała 5% wzrost przychodów ze sprzedaży. Paxlovid oraz Comirnaty to:

- Paxolovid: pierwszy doustny lek stosowany w leczeniu ambulatoryjnym COVID-19 o łagodnym lub umiarkowanym przebiegu, którego skuteczność szacuje się na ok 88%.

- Comirnaty: szczepionka przeciw COVID-19 opracowana we współpracy z BioNTech.

Oba specyfiki były w roku 2022 kołem zamachowym przychodów spółki. W całym 2022 roku wygenerowały one przychody w wysokości:

- Paxolovid: 18,9 mld USD

- 10,5 mld w USA

- 8,4 mld reszta świata

- Comirnaty: 37,8 mld USD

- 8,8 mld w USA

- 29,0 mld reszta świata

Pozostałe produkty spółki, które wygenerowały sprzedaż powyżej 1 mld dolarów, to:

- Prevnar 20 (szczepionka przeciw zapaleniu płuc i chorobie inwazyjnej wywoływanej przez serotypy S. pneumoniae stosowana u osób w wieku 18 lat i starszych): 1,7 mld USD

- Eliquis (jest to lek o działaniu przeciwzakrzepowym, w którym substancja czynna jest wybiórczym inhibitorem miejsca aktywnego czynnika Xa o bardzo silnym, odwracalnym i bezpośrednim działaniu): 6,5 mld USD

- Vyndaqel (Vyndaqel jest wskazany w leczeniu amyloidozy transtyretynowej u dorosłych pacjentów z objawową polineuropatią stopnia 1. w celu opóźnienia wystąpienia obwodowych zaburzeń neurologicznych): 2,4 mld USD

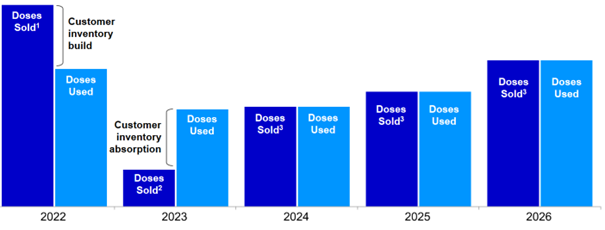

Pfizer spodziewa się spadku sprzedaży szczepionki na COVID-19 ze względu na wysokie zapasy, jakie zostały w minionym roku zbudowane przez rządy. Sprzedaż Comirnaty do 2026 nie powinna przekroczyć poziomu z roku 2022.

Rysunek 4 Pfizer Inc.: Sprzedaż szczepionki przeciwko COVID-19 w latach 2022 - 2026. Źródło: spółka.

Rysunek 4 Pfizer Inc.: Sprzedaż szczepionki przeciwko COVID-19 w latach 2022 - 2026. Źródło: spółka.

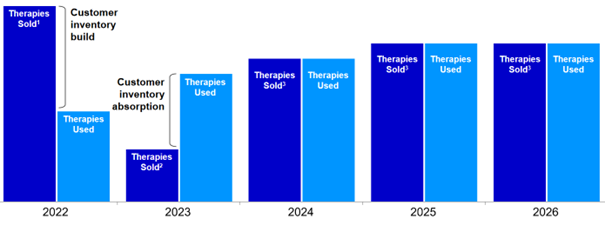

Bardzo podobnie wyglądać ma sytuacja związana z Paxolovid:

Rysunek 5 Pfizer Inc.: Sprzedaż leku stosowanego w łagodnych i średnich przebiegach choroby wywołanej wirusem COVID-19 w latach 2022 - 2026. Źródło: spółka.

Rysunek 5 Pfizer Inc.: Sprzedaż leku stosowanego w łagodnych i średnich przebiegach choroby wywołanej wirusem COVID-19 w latach 2022 - 2026. Źródło: spółka.

Prognozy na cały rok 2023 kształtują się następująco:

- Spółka spodziewa się wygenerować przychody ze sprzedaży w przedziale 67 – 71 mld USD (wobec oczekiwanych 74,32 mld USD). Oznacza to spadek ok 29 – 33% w stosunku do roku 2022.

- Non-GAAPowy zysk na akcję powinien wynieść między 3,25 a 3,45 USD, podczas gdy rynek oczekiwał EPSu na poziomie 4,38 USD. Spadek o 47 – 50% w stosunku do roku 2022.

- Wzrost przychodów ze sprzedaży po wyłączeniu produktów związanych z COVID-19 ma wynieść między 7 a 9% w stosunku do roku 2022.

- Przychody ze sprzedaży poszczególnych leków i szczepionek stosowanych w profilaktyce COVID-19, powinny wyglądać następująco:

- Comirnaty (szczepionka): ok 13,5 mld USD,

- Paxlovid (lek): 8 mld USD

Pfizer planuje „znaczące” nakłady na badania i rozwój, które mają wspierać ich „Długoterminowe Ambicje Wzrostowe”. Jak można domniemywać po konferencji wynikowej – owe „znaczące” nakłady wyniosą ok 1,5 mld USD.

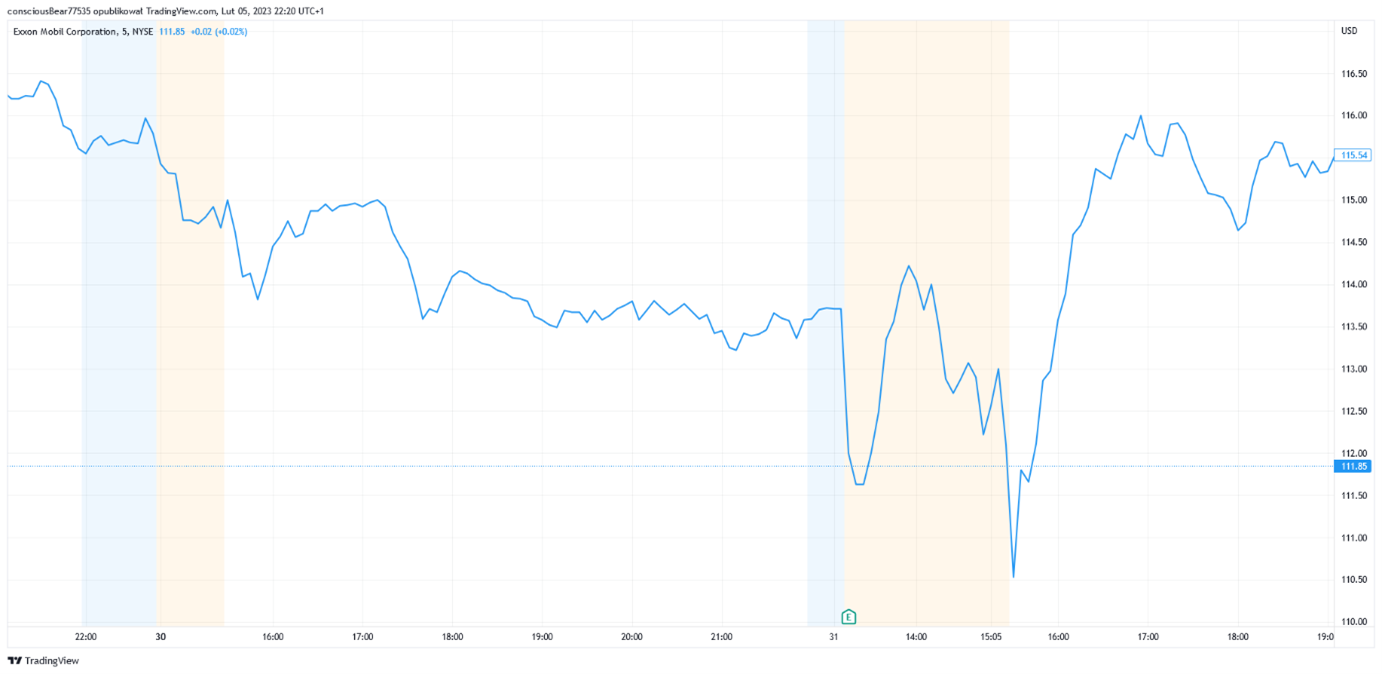

Energetyczny rajd Exxona (NYSE:XOM)

Exxon Mobil okres po wrześniu 2020 roku może zaliczyć do bardzo udanych. W tym czasie spółka miała tendencję do pozytywnego zaskakiwania inwestorów swoimi wynikami, poza jednym wyjątkiem – pierwszym kwartałem 2022 roku. Najświeższe wyniki spółki również okazały się lepsze od oczekiwań analityków – EPS wyniósł 3,4 USD (oczekiwano 3,28), a przychody ze sprzedaży wyniosły 95,43 mld USD i były lepsze o ponad 4,6 mld USD od oczekiwań. Porównując Q4 2022 do Q4 2021, Exxon Mobil Corporation poprawił zyskowność o 66%, a przychody ze sprzedaży wzrosły o 12,3%. Z kolei dynamiki za cały rok 2022 w porównaniu do roku 2021 wyniosły aż 261% w przypadku zysku na akcję i 145% w przypadku przychodów ze sprzedaży!

Rysunek 6 Kurs akcji Exxon Mobil Corp.: w dniach 30.01.2023 - 01.02.2023. Niebieskim kolorem oznaczono handel posesyjny, a żółtym przed sesyjny. Źródło: tradingview.com

W ostatnich trzech latach spółka ma dobrą passę, jeżeli chodzi o przebijanie oczekiwań rynkowych:

|

Earnings Date |

EPS Estimate |

EPS Actual |

Surprise |

Surprise % |

|

Dec 2022 |

3.28 |

3.40 |

0.12 |

3.65% |

|

Sep 2022 |

3.82 |

4.45 |

0.63 |

16.48% |

|

Jun 2022 |

3.85 |

4.14 |

0.29 |

7.53% |

|

Mar 2022 |

2.22 |

2.07 |

-0.15 |

-6.96% |

|

Dec 2021 |

1.93 |

2.05 |

0.12 |

6.27% |

|

Sep 2021 |

1.52 |

1.58 |

0.06 |

3.79% |

|

Jun 2021 |

0.99 |

1.10 |

0.11 |

10.57% |

|

Mar 2021 |

0.60 |

0.65 |

0.05 |

8.17% |

|

Dec 2020 |

0.02 |

0.03 |

0.01 |

50.00% |

|

Sep 2020 |

-0.25 |

-0.18 |

0.07 |

27.80% |

|

Jun 2020 |

-0.60 |

-0.70 |

-0.10 |

-17.05% |

|

Mar 2020 |

0.05 |

0.53 |

0.48 |

988.30% |

|

Dec 2019 |

0.45 |

0.41 |

-0.04 |

-9.58% |

|

Sep 2019 |

0.66 |

0.68 |

0.02 |

2.56% |

|

Jun 2019 |

0.71 |

0.61 |

-0.10 |

-13.59% |

|

Mar 2019 |

0.73 |

0.55 |

-0.18 |

-24.51% |

Rysunek 7 Exxon Mobil Corp.: Zaskoczenie wynikowe w okresie 2019-2022. Źródło: seekingalpha.com

W rozbiciu na poszczególne segmenty, zysk netto kształtował się następująco:

- Upstream: 36,5 mld USD vs 15,8 mld USD rok wcześniej

- Energy Products: 15 mld USD vs -0,35 mld USD rok wcześniej

- Chemical Products: 3,5 mld USD vs 7 mld USD w 2021 roku

- Specialty Products: 2,4 mld USD vs 3,6 mld USD rok wcześniej

W 2022 roku spółka zwiększyła poziom wolnych przepływów pieniężnych do 62 mld USD wobec 37,9 mld w 2021 roku.

Exxonowi bardzo pomogła sytuacja na Ukrainie i konflikt na linii Zachód – Federacja Rosyjska, które przełożyły się na wysokie ceny ropy naftowej. Obecnie utrzymują się one w okolicach szczytów z roku 2021, natomiast są znacząco niższe niż w miesiącach następujących po inwazji Rosji na Ukrainę.

W kolejnych kwartałach należy spodziewać się wyhamowania tempa wzrostu wyników spółki ze względu na efekt wysokiej bazy.

Rysunek 8 Ceny ropy Brent oraz WTI w latach 2021 - 2023. Źródło: stooq.com

Rysunek 8 Ceny ropy Brent oraz WTI w latach 2021 - 2023. Źródło: stooq.com

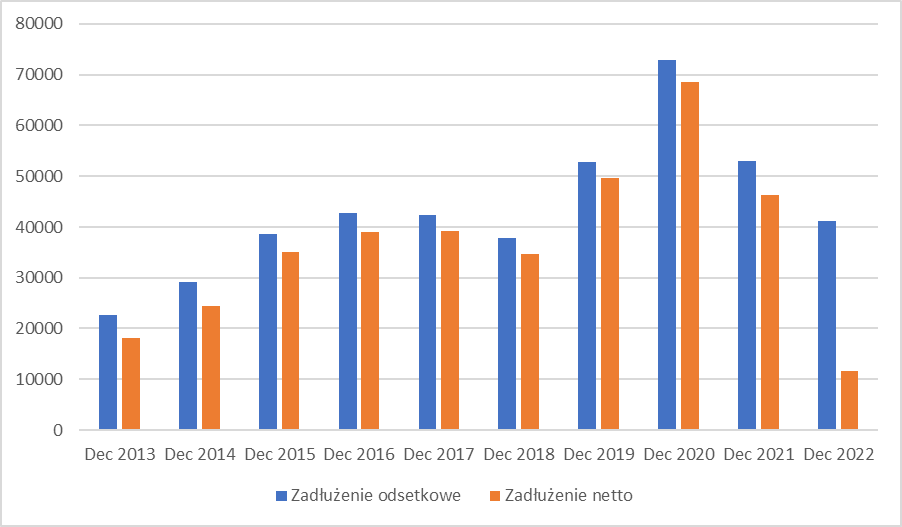

Problemem z jakim mierzył się Exxon po roku 2020 było wysokie zadłużenie odsetkowe związane z gigantyczną przeceną ropy naftowej w covidowym roku 2020. Od grudnia 2020 roku spółce udało się zbić poziom zadłużenia o blisko 40% (z ok 73 mld USD do dzisiejszych ok 41 mld). Jeszcze większe wrażenie robi poziom zadłużenia netto – ten jest najniższy od 2013 roku! Zdecydowanie widać, że zarząd wziął sobie do serca problemy, jakie napotkał w roku 2020 i postanowił uodpornić spółkę na kolejne tego typu niespodzianki.

Rysunek 9 Exxon Mobil Corp.: Zadłużenie odsetkowe oraz zadłużenie netto w okresie 2013 - 2023. Źródło: opracowanie własne.

Rysunek 9 Exxon Mobil Corp.: Zadłużenie odsetkowe oraz zadłużenie netto w okresie 2013 - 2023. Źródło: opracowanie własne.

Dywidenda spółki pozostała na niezmienionym poziomie 91 centów na akcję, natomiast Exxon ogłosił skup akcji własnych za maksymalną kwotę 35 miliardów dolarów do końca 2024 roku.

Zastrzeżenie:

Przedstawione w niniejszym opracowaniu treści posiadają wyłącznie charakter informacyjny oraz edukacyjny. Wszelkie opinie, analizy, wyceny oraz prezentowane materiały nie stanowią usługi doradztwa inwestycyjnego, ani rekomendacji ogólnej w rozumieniu ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi. Autor ani SII nie ponoszą żadnej odpowiedzialności za decyzje podjęte na ich podstawie, ani za potencjalnie poniesione szkody lub zyski, które mogą wynikać z bezpośredniego, czy też pośredniego wykorzystania powyższych informacji.

Należy pamiętać, że informacje i badania oparte o historyczne dane lub wyniki nie gwarantują zysków w przyszłości.