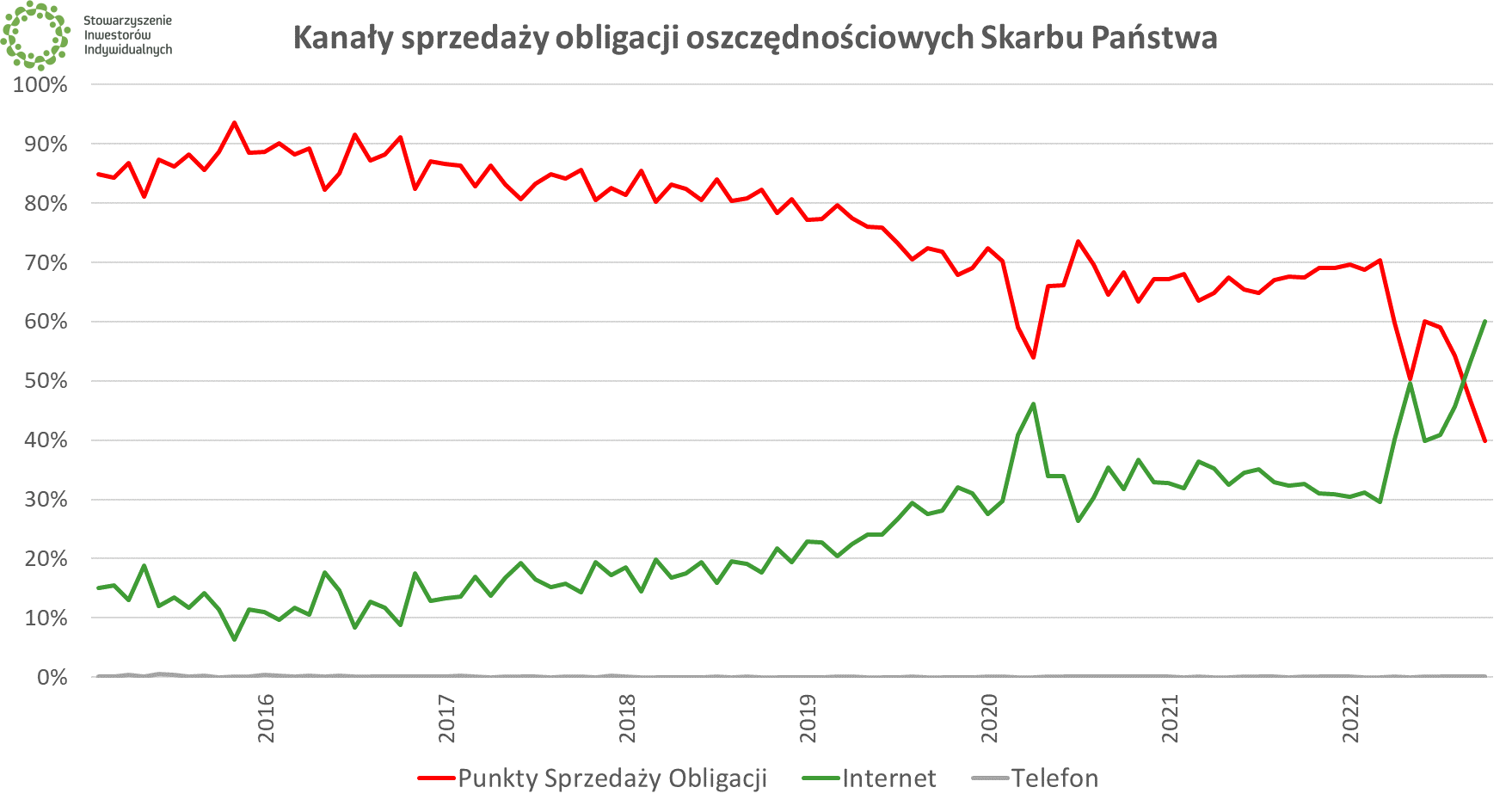

Obligacje oszczędnościowe Skarbu Państwa sprzedają się słabiej niż latem, jednak coraz częściej kupowane są przez internet. Ten kanał sprzedaży wsparło też uruchomienie oferty dla klientów Banku Pekao, co przełamało dotychczasowy monopol PKO BP.

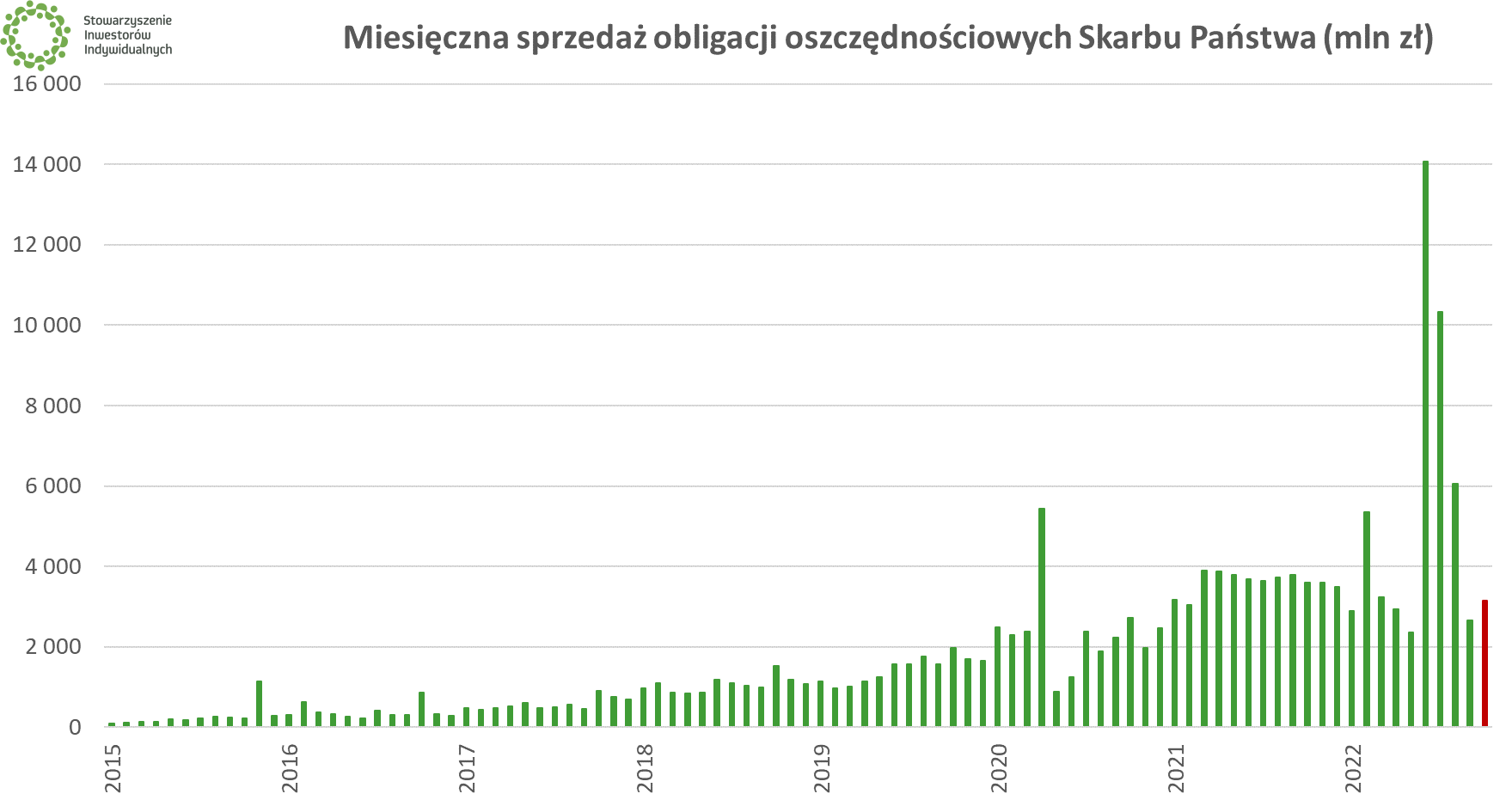

Jak poinformowało Ministerstwo Finansów, w październiku 2022 r. sprzedaż obligacji oszczędnościowych opiewała 3,153 mld zł. To wynik nieco wyższy niż miesiąc wcześniej (2,653 mld zł), ale mocno ustępujący rekordom odnotowanym w czerwcu (14,073 mld zł) i lipcu (10,333 mld zł) tego roku. Eliminując te dwa wyjątkowe miesiące, sprzedaż obligacji w październiku była niewiele wyższa od długookresowej średniej z okresu rozpoczętego w styczniu 2020 r. (3,1366 mld zł).

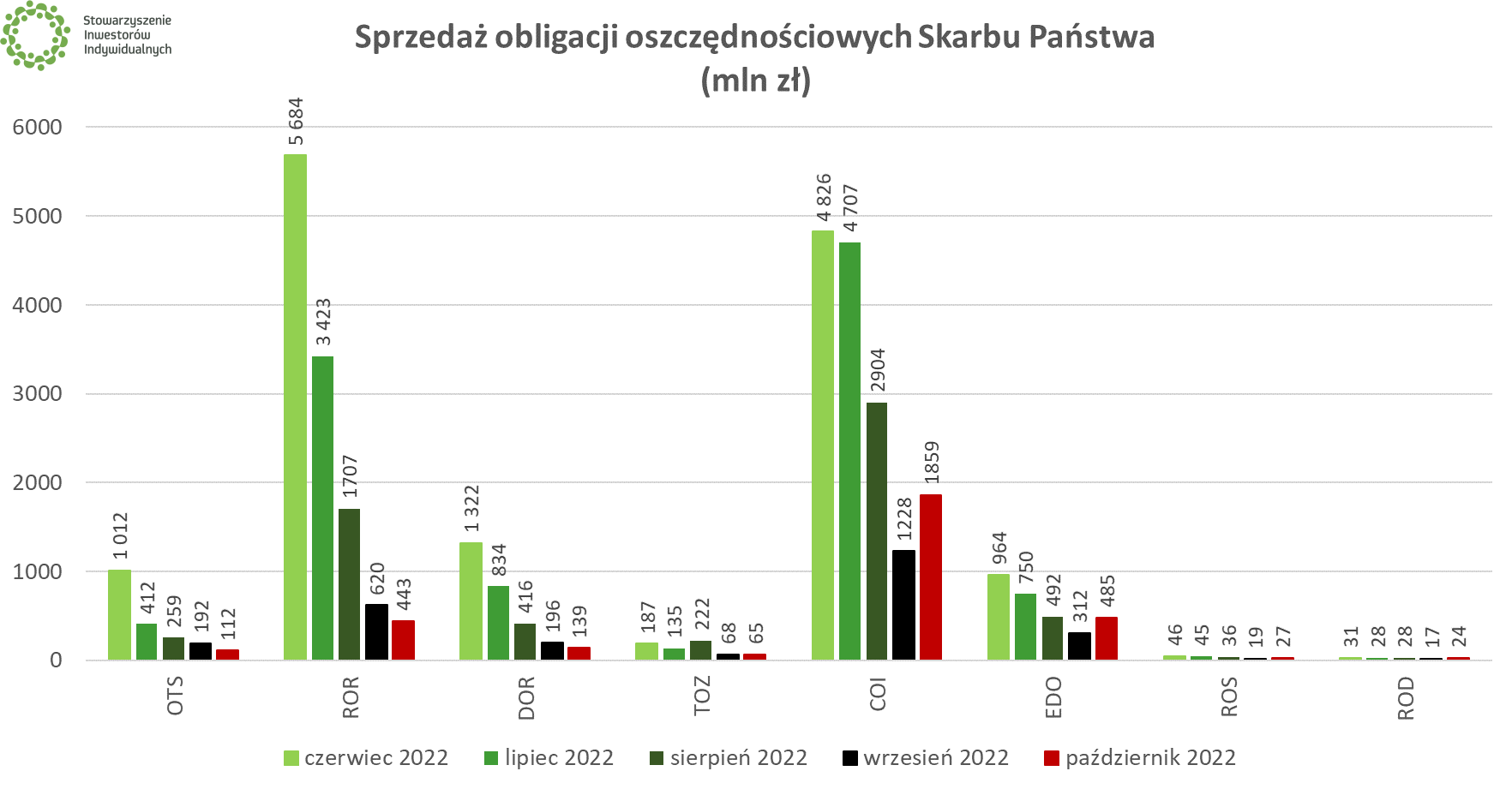

Najpopularniejszymi papierami są obligacje indeksowane inflacją, które łącznie odpowiadają za trzy czwartek październikowej sprzedaży. W komunikacie MF wyszczególniono, że najchętniej kupowanymi papierami były czteroletnie obligacje indeksowane inflacją (59% udziału w sprzedaży), które dystansowały obligacje dziesięcioletnie (15,4%). Miejsce numer trzy w strukturze sprzedaży zajęły obligacje jednoroczne o oprocentowaniu zmiennym uzależnionym od wysokości stopy procentowej NBP (14,1%). Jest to relatywnie nowy typ obligacji, wprowadzony przez resort finansów do sprzedaży dopiero od czerwca tego roku. Znacznie mniejszą popularnością cieszą się również nowe dwulatki (4,4%) czy trzylatki (2,1%).

Śladowy udział mają papiery przeznaczone wyłącznie dla beneficjentów programu 500+ (łącznie 1,5% czyli 50 mln zł).

Pekao podbija sprzedaż przez internet

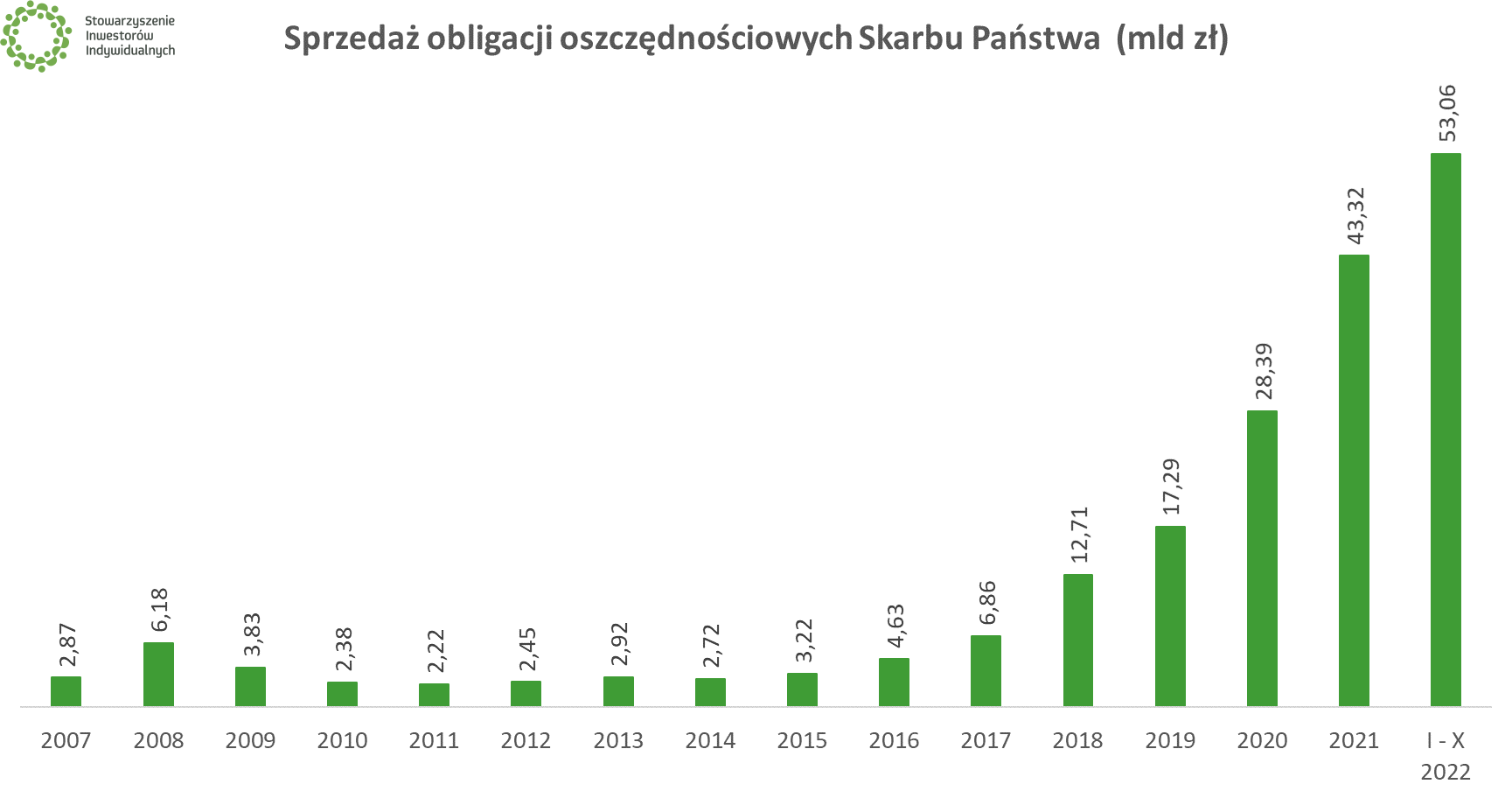

Łącznie w 2022 r. sprzedaż skarbowych obligacji oszczędnościowych przekracza 53 mld zł. Oznacza to, że po trzech kwartałach obecny rok już jest rekordowy pod względem sprzedaży obligacji oszczędnościowych SP. Względem całego 2021 r. sprzedaż jest już wyższa o 10 mld zł, a względem 2020 r. jest blisko dwukrotnie wyższa.

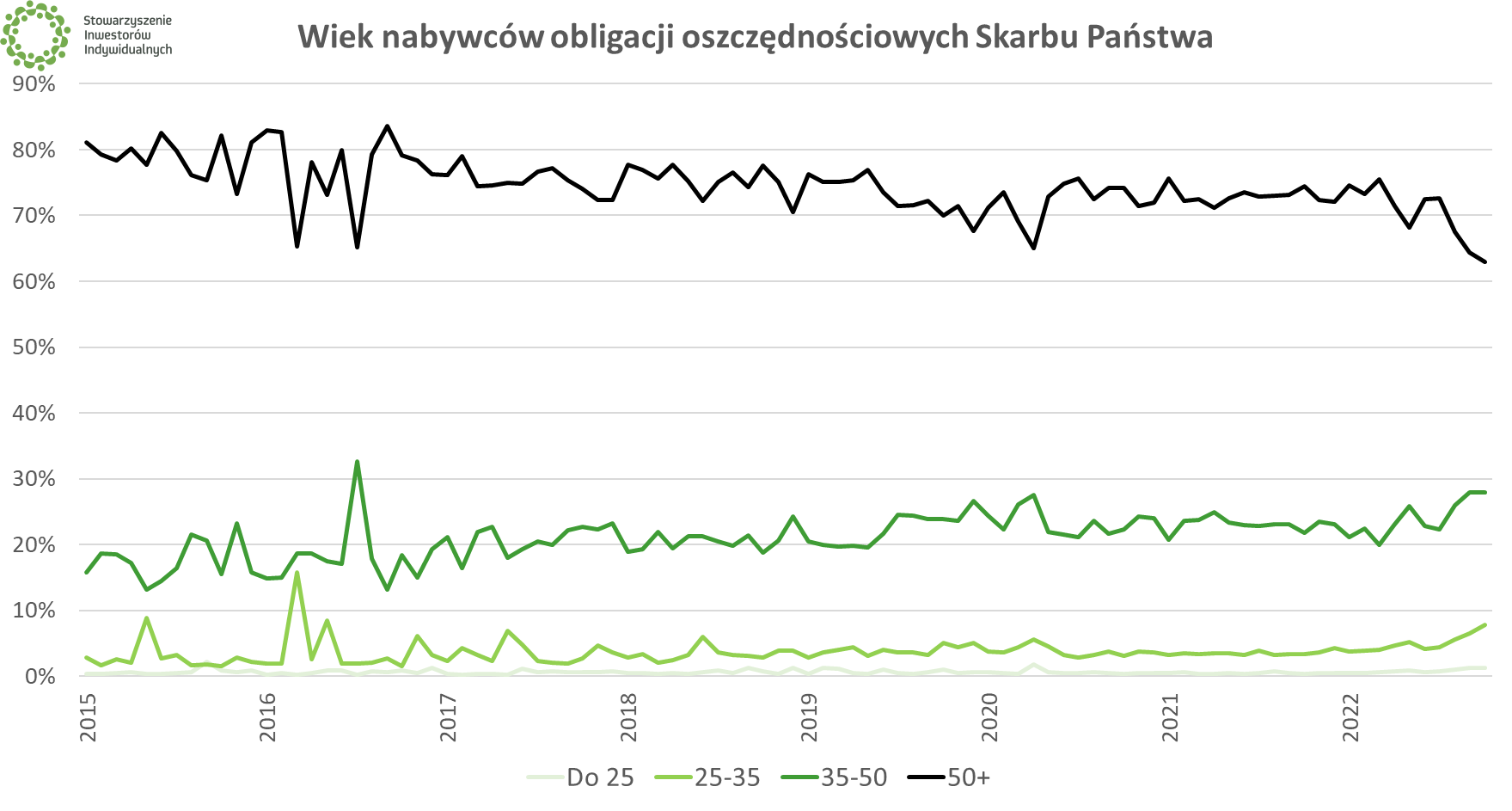

W danych Ministerstwa Finansów znajdziemy dane informację o strukturze wiekowej nabywców obligacji. Utrzymał się trend „odmładniania” nabywców: 63% kupujących stanowiły osoby w wieku 50+, co jest najniższym wynikiem przynajmniej od początku 2015 r. (dokąd sięgają dane MF). Do grupy wiekowej 35-50 należało 27,9% kupujących obligacje, 7,8% reprezentowało przedział 25-35, a 1,3% miał mniej niż 25 lat.

Struktura wiekowa powiązana jest ze sposobem, w jaki nabywcy kupują obligacje Skarbu Państwa. W październiku kanał internetowy odpowiadał za 60,1%, co jest najwyższym wynikiem w dotychczasowej historii. Fakt ten analizować należy w kontekście uruchomienia sprzedaży obligacji oszczędnościowych przez Bank Pekao, który umożliwia otwarcie konta i nabywanie papierów przez internet (sprzedaż w oddziałach uruchomiona ma być w 2023 r.). Jak wynika z prezentacji inwestorskiej za III kwartał 2022 r., w październiku BM Pekao sprzedało obligacje za 285 mln zł, wszystkie w kanale internetowym.

Do tej pory monopol na rządowe papiery oszczędnościowe miał PKO BP, gdzie proces kupna przez sieć też jest możliwy, ale nieco utrudniony jeśli nie jest się klientem największego banku w Polsce. Dla porównania, jeszcze na początku roku proporcje sięgały 70 do 30 na korzyść sprzedaży w oddziałach PKO BP.

Należy też przypomnieć, że trwa sprzedaż listopadowej oferty obligacji oszczędnościowych SP. Jest ona identyczna jak w październiku, co wiąże się z brakiem podwyżek stóp procentowych w wykonaniu Rady Polityki Pieniężnej.

Oprocentowanie obligacji oszczędnościowych Skarbu Państwa w listopadzie 2022 r:

- Trzymiesięczne oszczędnościowe obligacje skarbowe o oprocentowaniu stałym (OTS): 3% w stosunku rocznym

- Roczne oszczędnościowe obligacje skarbowe oparte o stopę referencyjną NBP (ROR): w pierwszym miesiącu 6,75% w stosunku rocznym, później stopa referencyjna NBP

- Dwuletnie oszczędnościowe obligacje skarbowe oparte o stopę referencyjną NBP (DOR): w pierwszym miesiącu 6,85%, później stopa referencyjna NBP + marża 0,1%

- Trzyletnie oszczędnościowe stałoprocentowe obligacje skarbowe (TOS): 6,85% w skali roku

- Czteroletnie indeksowane oszczędnościowe obligacje skarbowe (COI): W pierwszym roku 7% w skali roku, w kolejnych latach inflacja roczna podawana przez GUS + marża 1%

- Emerytalne dziesięcioletnie oszczędnościowe obligacje skarbowe (EDO): W pierwszym roku 7,25% w skali roku, w kolejnych latach inflacja roczna podawana przez GUS + marża 1,25%

- Rodzinne oszczędnościowe sześcioletnie obligacje skarbowe (ROS): W pierwszym roku 7,2% w skali roku, w kolejnych latach inflacja roczna podawana przez GUS + marża 1,5%

- Rodzinne oszczędnościowe dwunastoletnie obligacje skarbowe (ROD): W pierwszym roku 7,5% w skali roku, w kolejnych latach inflacja podawana przez GUS + marża 1,75%

Oczywiście od wszelkich zysków z tytułu zakupu obligacji oszczędnościowych Skarbu Państwa odprowadzony zostanie za nas podatek Belki. Jedynym sposobem na jego uniknięcie, jest zakup obligacji w ramach konta IKE-Obligacje.

Kolejnego komunikatu MF dotyczącego oferty obligacji oszczędnościowych na grudzień możemy spodziewać się w ostatnim tygodniu października. Jeśli, idąc w ślad za RPP, która w listopadzie również nie zmieniła stóp procentowych, także emitent obligacji oszczędnościowych Skarbu Państwa nie podniesie oprocentowania.

|

💡 Czy w takim razie nie ma znaczenia, czy kupię obligację z serii październikowej czy listopadowej?

Nie.

Od tego, którą serię obligacji kupisz, zależeć będzie oczywiście nie tylko to, kiedy otrzymasz odsetki i kapitał. W przypadku obligacji indeksowanych inflacją, moment zakupu ma wpływ na to, który wskaźnik inflacji zostanie wykorzystany do podwyższenia oprocentowania. Generalna zasada brzmi: interesuje Cię wskaźnik inflacji za 10 miesięcy. W przypadku obligacji kupionych w październiku będzie to więc sierpień 2023 r., w przypadku kupionych w listopadzie będzie to wrzesień 2023 r. |

🟢 Wszelkie informacje dotyczące inwestowania w obligacje oszczędnościowe Skarbu Państwa znajdziesz w naszym obszernym poradniku.

Obligacje antyinflacyjne: czym są, gdzie kupić i czy warto? [Poradnik]