Popularność InPostu rośnie w zawrotnym tempie, a mimo to akcje spółki tanieją na potęgę. Rok od debiutu na giełdzie w Amsterdamie, operator paczkomatów jest o 60% tańszy.

Nie tak wyobrażali sobie pierwszy rok na amsterdamskiej giełdzie inwestorzy, którzy obejmowali akcje w IPO InPostu. Cena emisyjna wynosiła 16 euro, a popyt był na tyle duży, że oferta publiczna (mająca trwać od 21 do 28 stycznia) została skrócona do 26 stycznia, przez co już 27 stycznia 2021 r. InPost mógł zadebiutować na Euronext Amsterdam. Jak wynika z raportu EY, był to 6. największy debiut giełdowy na świecie w 2021 r.

Giełdowe miłe złego początki

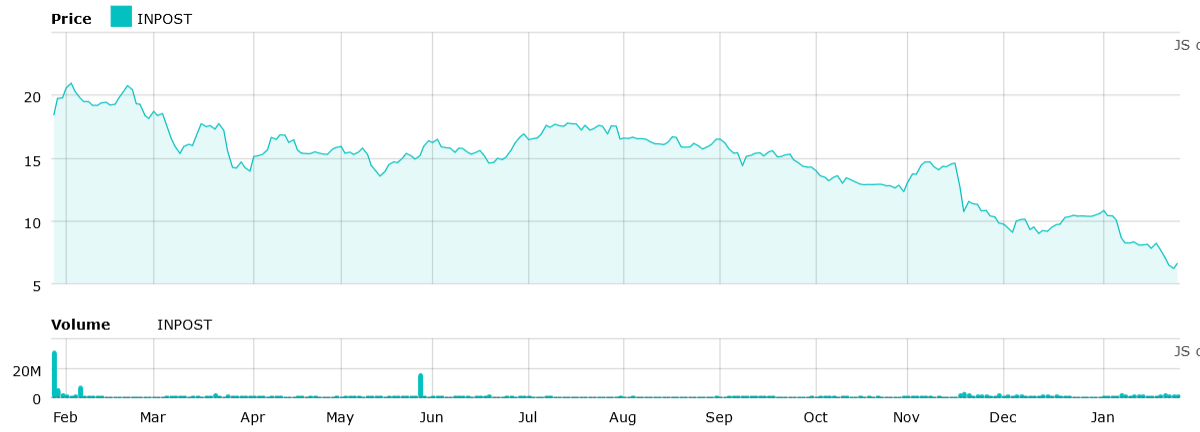

Pierwsze chwile na holenderskiej giełdzie były całkiem udane – dzień debiutu zakończył się wzrostem o 15%, zaś w szczycie z lutego InPost wyceniany był na 21,39 euro czyli o 34% wyżej od ceny z IPO. Rozpoczęty wówczas zjazd, z krótszymi lub dłuższymi przerwami, trwa do dziś. Na wtorkowym zamknięciu akcje InPostu wyceniano na 6,65 euro. To 58,4% poniżej ceny z IPO oraz 69% mniej od maksimum.

|

| Źródło: Euronext |

Słabość kursu kontrastuje z danymi operacyjnymi prezentowanymi przez spółkę. Na koniec 2021 r. liczba paczkomatów InPostu w Polsce przekroczyła 16 000 wobec 10 000 rok wcześniej. Ponadto spółka wzmacnia segment międzynarodowy (3600 paczkomatów w Wielkiej Brytanii i Włoszech oraz ponad 300 we Francji, pod marką Mondial Relay). Z kolei liczba paczek w Polsce wolumen paczek zwiększyła się o 38% do 424,3 mln, a wolumen przesyłek w paczkomatach wzrósł o 44% do 354,8 mln.

Już tu jest! Paczkomat #16000 wyposażony w czujnik powietrza stanął w Gorzowie Wielkopolskim - mieście partnerskim programu Green City. Mamy nadzieję, że do nowej maszyny trafi mnóstwo prezentów dla Was i Waszych bliskich 🎁 pic.twitter.com/VlYNN9wkPw

— PaczkomatyPL (@PaczkomatyPL) December 21, 2021

Odpowiedzi na pytanie, dlaczego kurs InPostu dołuje szukać należy zatem w wynikach finansowych oraz perspektywach rozwoju. W listopadzie 2021 r. spółka obniżyła prognozy sprzedaży dla całego roku, co związane było z wolniejszym od oczekiwań wzrostem rynku e-commerce, To właśnie wtedy kurs doznał mocnej obniżki, z 14,6 do 10,75 euro za akcję. InPostowi nie pomaga też rosnąca konkurencja – swoje paczkomaty uruchamiają Allegro, PKN Orlen i Poczta Polska. Nie bez znaczenia jest też sam rozwój pandemii (perspektywa powszechnych lockdownów oddala się), zmiana nastrojów inwestorów względem covidowych gwiazd czy ryzyko spowolnienia tempa wzrostu gospodarczego oraz niższej konsumpcji gospodarstw domowych (na skutek wyższych cen energii, wyższych rat kredytowych, droższego kredytu itp.).

Szczegółową analizę kondycji InPostu oraz perspektyw dla kursu opublikowała niedawno Ewa Pogodzińska z PAP Biznes – artykuł dostępny jest na stronie biznes.pap.pl. Raport roczny za 2021 r. InPost opublikuje 31 marca.

W ostatnich tygodniach akcje InPostu kupowali jego menadżerowie, w tym prezes i założyciel Rafał Brzoska. Jak wyliczyły wirtualnemedia.pl, w styczniu na cel ten przeznaczono 5,7 mln euro z czego 4,5 mln euro wyłożył Brzoska.

InPost na giełdzie po raz drugi

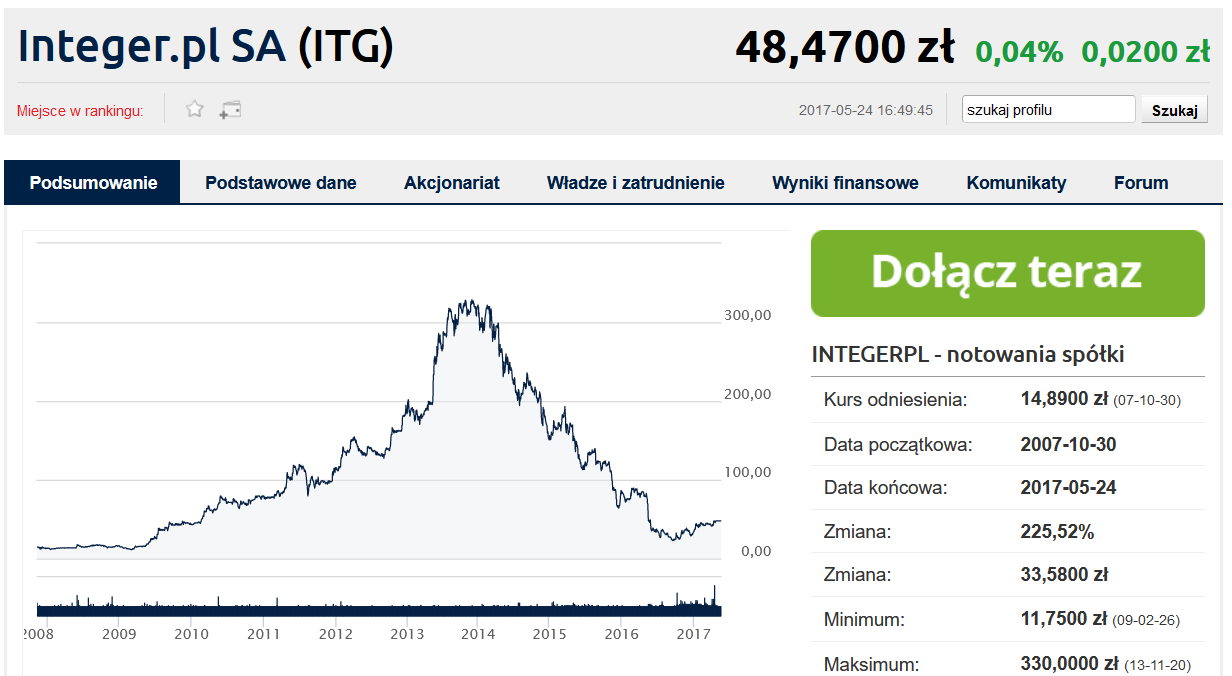

Wspominając pierwszą rocznicę debiutu InPostu na Euronext Amsterdam, warto przypomnieć o pierwszej przygodzie spółki z giełdą. Już w 2007 r. na GPW pojawiłsię Integer (ówczesny właściciel InPostu), który rzucił wyzwanie Poczcie Polskiej w obszarze listów (słynne listy z blaszką, które pomagały ominąć monopol państwowego operatora na dostawę przesyłek o określonej wadze) oraz rozwijał sieć paczkomatów. W szczycie z przełomu 2013 i 2014 r. Integer wyceniany był na 330 zł za akcję, a kapitalizacja spółki przekraczała 2 mld zł.

|

| Źródło: Bankier.pl |

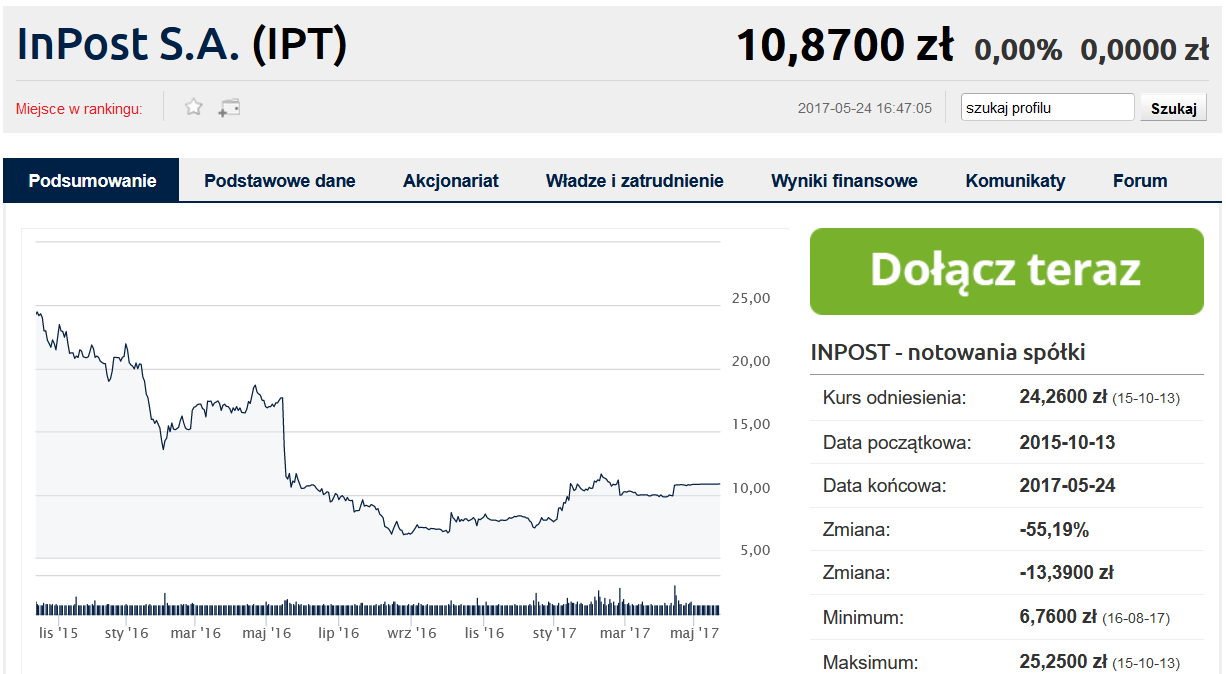

Druga część poprzedniej dekady była jednak zdecydowanie gorsza. Porażka z Pocztą Polską w konkursie na tzw. „pocztowego operatora wyznaczonego”, rezygnacja z dostarczania listów, spore odpisy – wszystko to poprzedziło wezwanie ogłoszone w 2017 r. przez Rafała Brzoskę i Advent International na 100% akcji Integera i InPostu. Jak często w takich przypadkach bywa, akcjonariusze dowiadywali się o licznych ryzykach związanych z funkcjonowaniem spółki, w tym o groźbie upadłości. Kontrowersyjne wezwanie („Integer przykłada akcjonariuszom nóż do gardła", pisał Bankier.pl) zakończyło się sukcesem. InPost zdjęto z giełdy za 11 zł za akcję (podczas gdy w IPO sprzedawano je po 25 zł), a Integer za 49 zł za akcję (o wiele mniej od szczytów i na poziomie wyceny z 2010 r.).

|

| Źródło: Bankier.pl |

Burzliwą historię obu spółek, po której pozostał spory niesmak, rok temu opisał Adam Torchała z Bankier.pl w artykule „InPost - wielki sukces, który stał się koszmarem inwestorów”.