Po wymagającym 2022 roku wyniki Grupy Esotiq poprawiły się w 2023 roku. Spółka ma plan na dalszy wzrost biznesu.

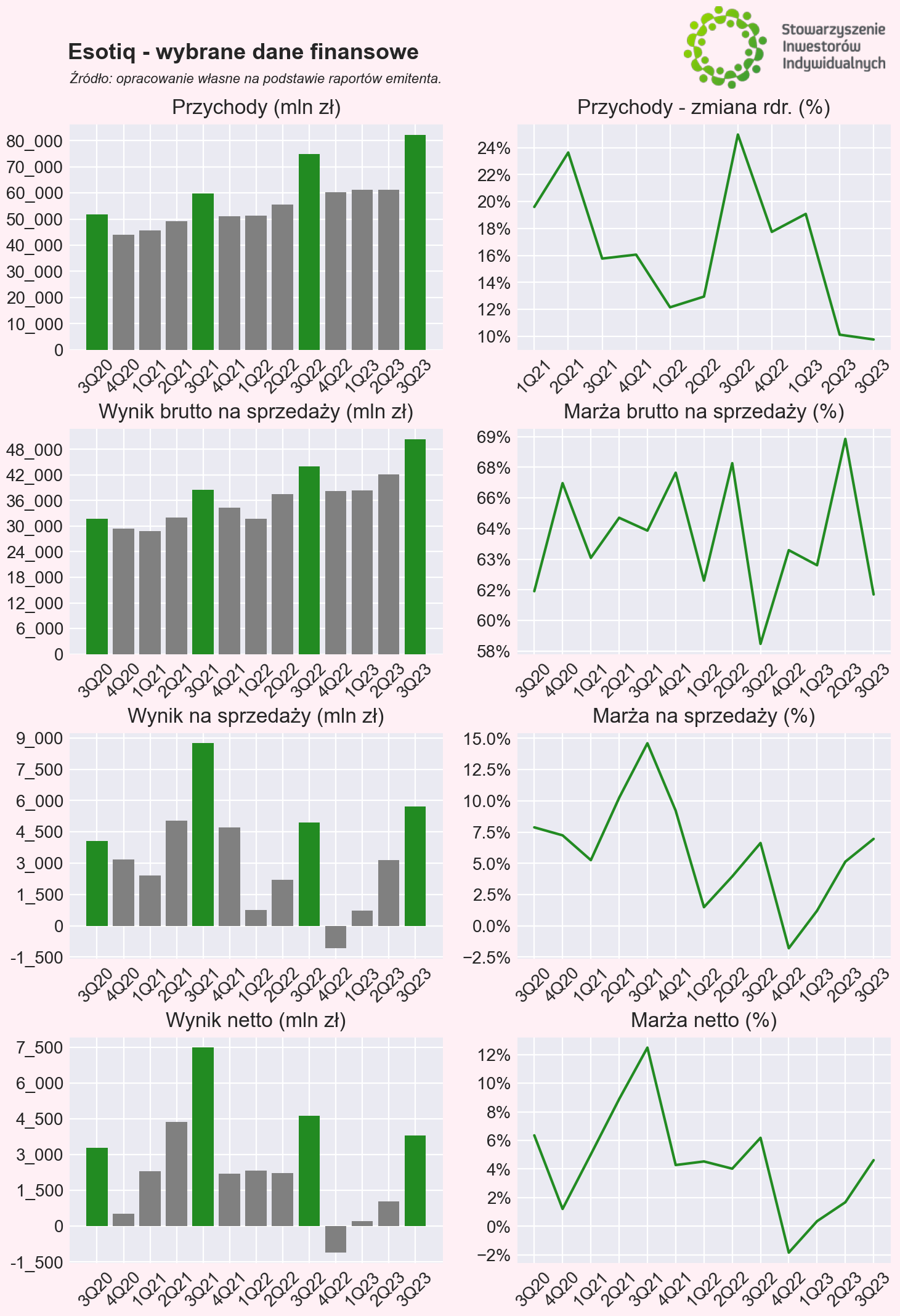

Poniżej w tabeli prezentujemy wybrane dane finansowe Grupy Esotiq za ostatnie kwartały.

| Wybrane dane finansowe (tys. zł) | 3Q21 | 4Q21 | 1Q22 | 2Q22 | 3Q22 | 4Q22 | 1Q23 | 2Q23 | 3Q23 |

| Przychody ze sprzedaży | 59 883 | 51 087 | 51 308 | 55 494 | 74 836 | 60 153 | 61 098 | 61 110 | 82 142 |

| Wynik brutto na sprzedaży | 38 564 | 34 346 | 31 786 | 37 568 | 44 047 | 38 162 | 38 311 | 42 096 | 50 332 |

| Wynik na sprzedaży | 8 745 | 4 705 | 765 | 2 192 | 4 957 | -1 079 | 738 | 3 136 | 5 713 |

| Wynik operacyjny | 8 862 | 5 154 | 1 002 | 4 188 | 6 194 | 1 592 | 1 545 | 3 712 | 6 252 |

| Wynik brutto | 8 553 | 4 391 | 2 783 | 2 940 | 5 111 | -846 | 337 | 1 605 | 4 834 |

| Wynik netto | 7 479 | 2 187 | 2 325 | 2 234 | 4 628 | -1 108 | 217 | 1 026 | 3 796 |

| Marża brutto na sprzedaży | 64,4% | 67,2% | 62,0% | 67,7% | 58,9% | 63,4% | 62,7% | 68,9% | 61,3% |

| Marża na sprzedaży | 14,6% | 9,2% | 1,5% | 3,9% | 6,6% | -1,8% | 1,2% | 5,1% | 7,0% |

| Marża operacyjna | 14,8% | 10,1% | 2,0% | 7,5% | 8,3% | 2,6% | 2,5% | 6,1% | 7,6% |

| Marża brutto | 14,3% | 8,6% | 5,4% | 5,3% | 6,8% | -1,4% | 0,6% | 2,6% | 5,9% |

| Marża netto | 12,5% | 4,3% | 4,5% | 4,0% | 6,2% | -1,8% | 0,4% | 1,7% | 4,6% |

Źródło: opracowanie własne na podstawie raportów Emitenta.

Rok 2022 stał pod znakiem istotnej erozji marż względem bardzo mocnego 2021 roku. Dodatkowo grupa odczuwała presję kosztową, co tłumaczyła m.in. podwyższoną inflacją. W efekcie sam 4Q22 zakończył się stratą już na poziomie sprzedaży, która wyniosła 1,1 mln zł. W 2023 roku grupa poprawiła procentowe marże, co wraz z dalszym wzrostem przychodów pozwoliło zwiększać zysk na sprzedaży w dwucyfrowym tempie rdr. Jednak ze względu na wyższe koszty finansowe oraz relatywnie wysokie obciążenie podatkowe zysk netto wykazywał spadkową dynamikę. W samym 3Q23 Grupa Esotiq osiągnęła 82,1 mln zł przychodów (+9,8% rdr.), 50,3 mln zł zysku brutto na sprzedaży (+14,3% rdr.), 5,7 mln zł zysku na sprzedaży (15,3% rdr.) i 3,8 mln zł zysku netto (-18% rdr.).

Przychody

Grupa Esotiq podaje miesięczne szacunki przychodów wraz z procentową wartością pierwszej marży. Odczyty za 4Q23 wskazują na istotną poprawę. W październiku przychody wyniosły 19,5 mln zł, rosnąc o 14% rdr., (w tym e-commerce +18% rdr.), a marża zysku brutto na sprzedaży poprawiła się o rdr. o około 2,5 p.p. W listopadzie było to odpowiednio +13% rdr. (+21% rdr. w e-commerce) i +5 p.p., a w grudniu +25% rdr. (w tym +55% w e-commerce) i +2 p.p. Dane te pokazują, że grudzień był bardzo udany sprzedażowo z najwyższą miesięczną dynamiką wzrostu w 2023 roku.

Udział przychodów online w łącznych przychodach Grupy Esotiq utrzymuje się na poziomie około 19%. W 2022 roku spadł do 16,4%, jednak na koniec września 2023 roku wzrósł do 19,4% w ujęciu za ostatnie cztery kwartały. Spółka posiada 4 własne sklepy internetowe, w tym jedną platformę outletową. Spółka korzysta także z platform multibrandowych. Esotiq pochwalił się mocnym wzrostem sprzedaży internetowej w Niemczech, +85% rdr. w okresie 1-3Q23, m.in. dzięki poszerzeniu sieci e-commerce. Ponadto, rozwijana jest aplikacja mobilna, która na koniec września 2023 roku została pobrana przez około 197 ty. użytkowników.

Grupa Esotiq w każdym sezonie systematycznie podnosi ceny asortymentu.

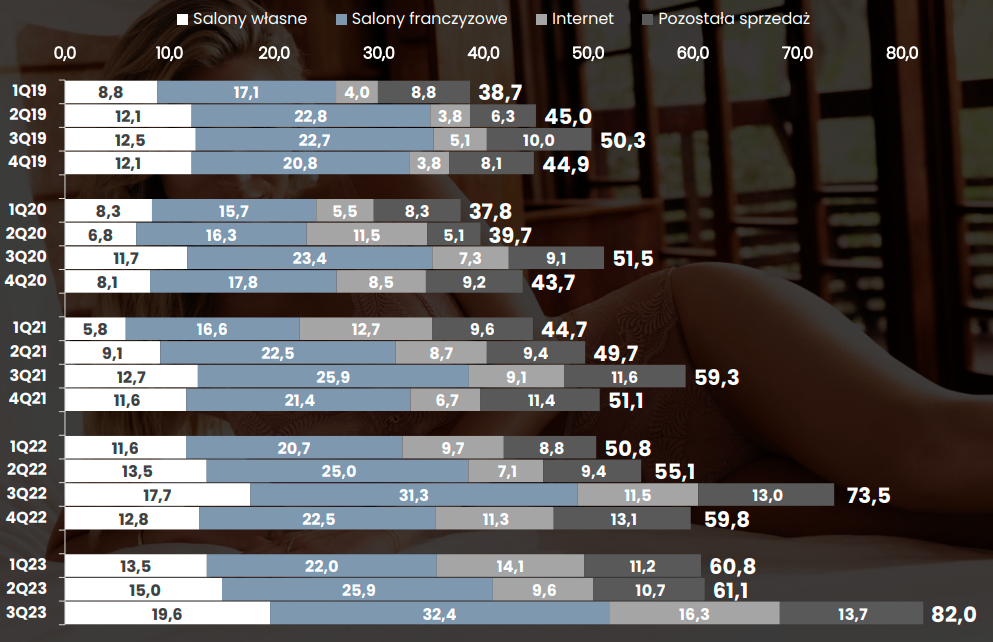

Poniższy slajd z prezentacji spółki pokazuje, że sprzedaż sieci stacjonarnej co do zasady systematycznie rośnie. W 2022 roku gorzej radził sobie segment e-commerce, jednak już w 2023 roku notuje kolejne rekordy sprzedaży.

Esotiq – struktura sprzedaży

Źródło: Emitent.

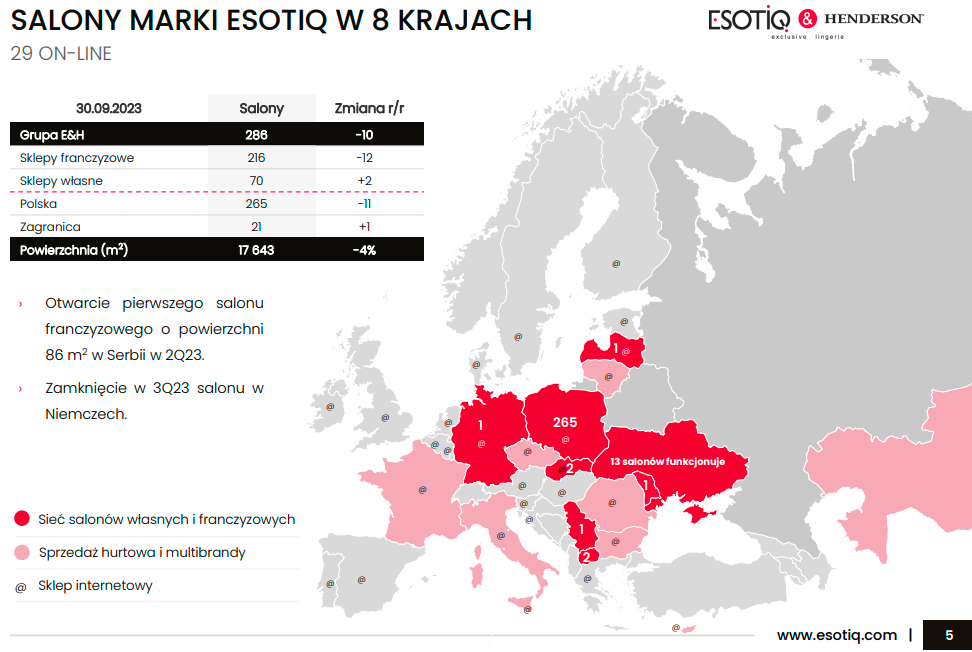

Z kolei poniższa grafika przedstawia geograficzną obecność Grupy Esotiq na poszczególnych rynkach.

Źródło: Emitent.

Koszty i wyniki

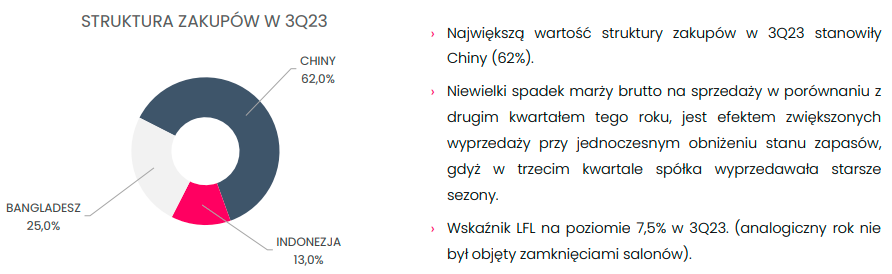

W 3Q23 ponad połowę materiałów grupa kupiła w Chinach, 25% w Bangladeszu i 13% w Indonezji. Warto zwrócić uwagę na realizowane obniżenie stanu zapasów, gdzie spółka upatruje oszczędności w przyszłości. Sezonowo trzeci kwartał roku jest dla spółki najlepszy sprzedażowo, a na poziom pierwszej marży wpływ ma m.in. realizowana polityka promocyjna. Jedyną grupą asortymentową podatną na sezonowość są stroje kąpielowe, w przypadku których zamówienia ustala się na poziomie 10% poniżej szacowanego potencjału sprzedaży, co pozwala na uzyskanie dłuższego okresu oferowania produktu w regularnej cenie i zmarginalizowanie ryzyka wystąpienia nadmiernych zapasów.

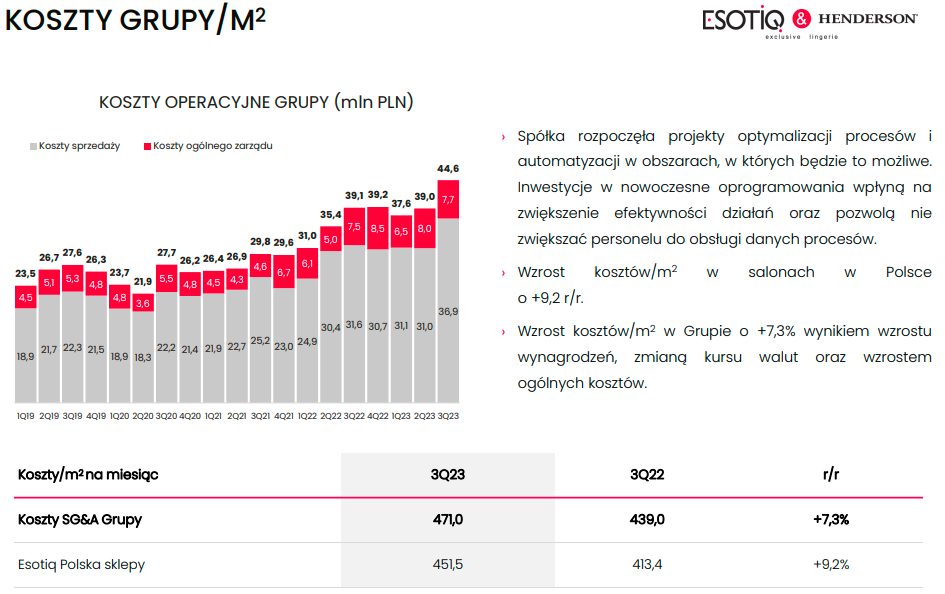

Źródło: Emitent.

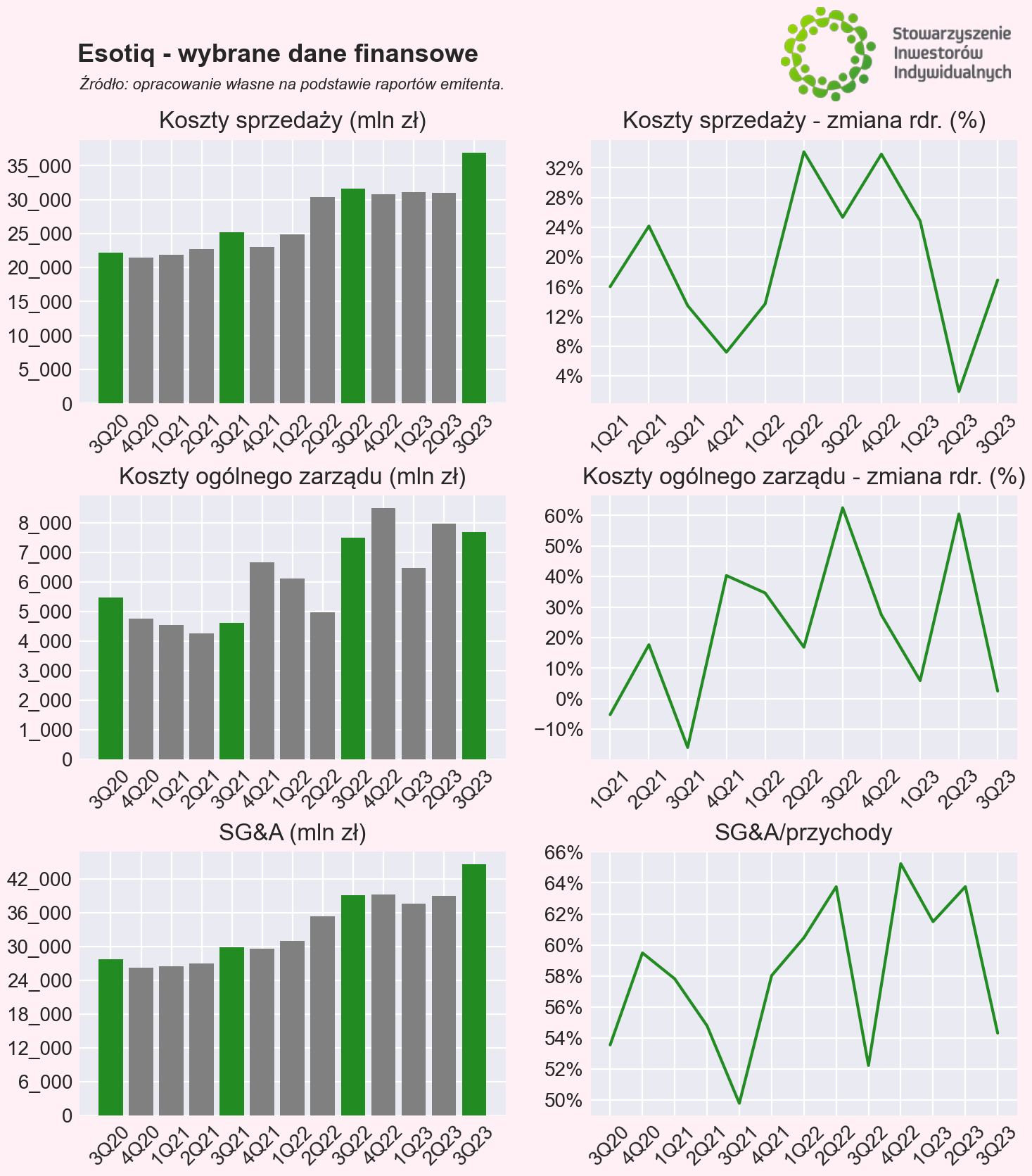

Koszty operacyjne Grupy Esotiq rosną mocniej od przychodów w ostatnich kwartałach, co było szczególnie widoczne w 2022 roku. Wskaźnik SG&A do przychodów wzrósł z 49,8% w 3Q21 do 52,2% w 3Q22 i 54,3% w 3Q23. Szczególnie wysoką dynamikę było widać na poziomie kosztów ogólnego zarządu, które potrafiły rosnąć z dynamiką nawet +60% rdr. w wybranych kwartałach. Jednak koszty sprzedaży również rosły szybciej od sprzedaży. Z tej racji istotną informacją jest rozpoczęcie przez grupę projektów optymalizacji procesów i automatyzacji.

Źródło: Emitent.

W ostatnich kwartałach istotny, pozytywny wpływ na wynik operacyjny miał bilans pozostałej działalności operacyjnej. Potrafił on zwiększyć kwartalne zyski nawet o milion złotych i więcej. Pozostałe przychody operacyjne wynikały głównie z rozliczania dotacji (poniesione w ubiegłych latach nakłady na środki trwałe i wartości niematerialne zostały sfinansowane częściowo dotacjami; dotacja jest rozliczana proporcjonalnie do okresu amortyzacji w pozostałe przychody operacyjne). Efekt ten jednak wygasa – w 1H23 dotacje wyniosły około 0,7 mln zł, podczas gdy rok wcześniej było to 1,5 mln zł.

Grupa notuje także mniej korzystny bilans operacji finansowych w 2023 roku. Po stronie przychodów finansowych w okresie 1-3Q22 grupa wykazała 2,4 mln zł zysku ze sprzedaży akcji własnych, podczas gdy w obecnym okresie przychody finansowe są nieistotne. Jednocześnie po stronie kosztowej w 2023 roku widać wyższe odsetki (2,1 mln zł wobec 2,2 mln zł) oraz 0,76 mln zł kosztów sprzedaży akcji z programu motywacyjnego).

Na poziomie podatku widać wysokie, kwartalne obciążenie. Efektywna stopa podatkowa w okresie 1-3Q23 oscylowała w przedziale 22-36%, co negatywnie wpływało na ostateczny wynik.

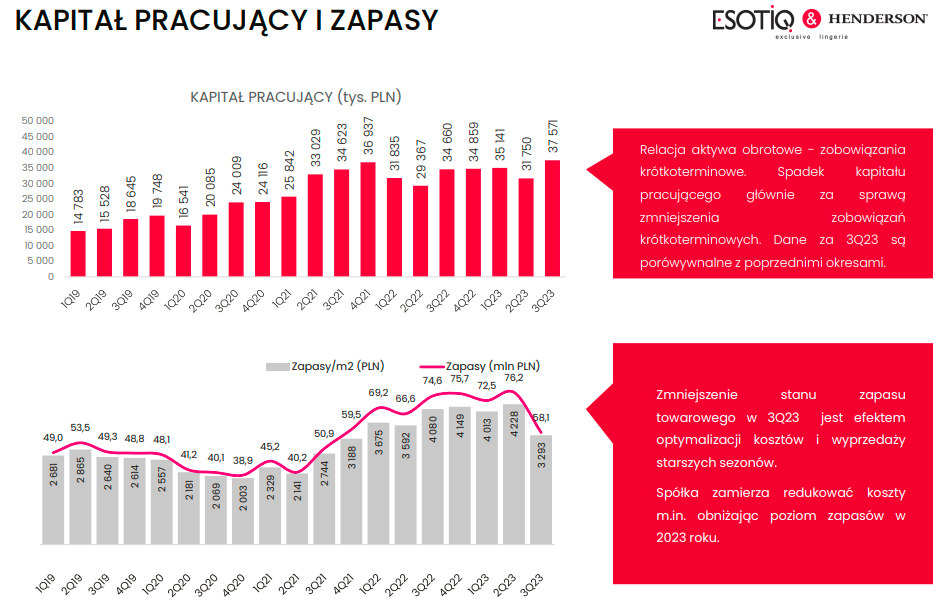

Zapasy i dług

W aktywach Grupy Esotiq dominują zapasy, które na koniec września 2023 roku wynosiły 58,1 mln zł i stanowiły ponad 40% sumy bilansowej. Warto zwrócić uwagę na kształtowanie się poziomu zapasów, ponieważ ich optymalizacja jest jednym z działań, które ma pozwolić na poprawę wskaźnika kosztów. Widać istotny spadek zapasów na m2 na koniec 3Q23 – 3.293 zł/m2 wobec 4.228 zł/m2 kwartał wcześniej i 4.080 zł/m2 rok wcześniej. Inne wyróżniające się pozycje w bilansie to należności (18,5 mln zł), aktywa niematerialne (19,9 mln zł) i aktywa z tytułu prawa użytkowania lokali (21,8 mln zł).

Źródło: Emitent.

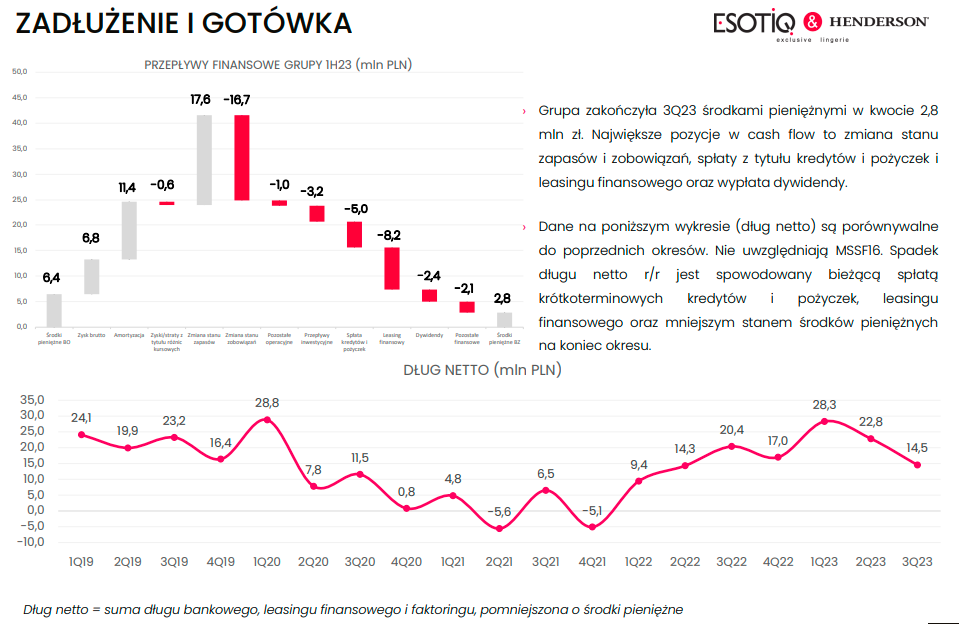

Kapitał własny wyniósł 61 mln zł na koniec 3Q23 i stanowił nieco ponad 40% sumy bilansowej. Dług netto grupy wrócił do poziomów z 2019 roku i wyniósł on 14,5 mln zł na koniec września 2023 roku, jest to jednak wartość bez uwzględnienia MSSF 16. Z uwzględnieniem zobowiązań z tytułu leasingu dług netto wyniósłby około 45,7 mln zł na koniec 3Q23. Z kolei wskaźnik długu netto do EBITDA oscylował wokół 2,2.

Źródło: Emitent.

Przepływy pieniężne

Poniżej w tabeli prezentujemy wybrane dane na temat przepływów pieniężnych w Grupie Esotiq.

| Wybrane dane finansowe (tys. zł) | 3Q21 | 4Q21 | 1Q22 | 2Q22 | 3Q22 | 4Q22 | 1Q23 | 2Q23 | 3Q23 |

| Przepływy operacyjne | -2 275 | 13 824 | -6 437 | 1 348 | 1 063 | 8 970 | -8 005 | 13 813 | 11 605 |

| Przepływy inwestycyjne | -630 | -612 | -2 583 | -2 073 | -1 762 | -481 | -3 | -3 430 | 190 |

| Przepływy finansowe | -8 732 | -6 591 | 5 243 | -731 | 2 011 | -6 874 | 3 182 | -9 868 | -11.047 |

| Razem | -11.637 | 6 621 | -3 777 | -1 456 | 1 312 | 1 615 | -4 826 | 515 | 748 |

Źródło: opracowanie własne na podstawie raportów Emitenta.

Grupa Esotiq wykazuje dodatnie przepływy z działalności operacyjnej. W 2022 roku były relatywnie słabe, bo wyniosły niecałe 5 mln zł, jednak był to też trudniejszy rok dla spółki pod kaem wypracowywanych marż i zysków. Przepływy istotnie poprawiły się w okresie 1-3Q23, kiedy to narastająco od początku roku wyniosły 17,4 mln zł. Przepływy inwestycyjne nie są specjalnie wysokie w porównaniu do przepływów operacyjnych i dotyczą głównie inwestycji w rzeczowe aktywa trwałe. W 2023 roku mocno zwiększyły się wypływy finansowe, co było związane głównie ze spłatą kredytów i obligacji, a w mniejszym stopniu także z wypłatą dywidendy (2,4 mln zł).

Podsumowanie

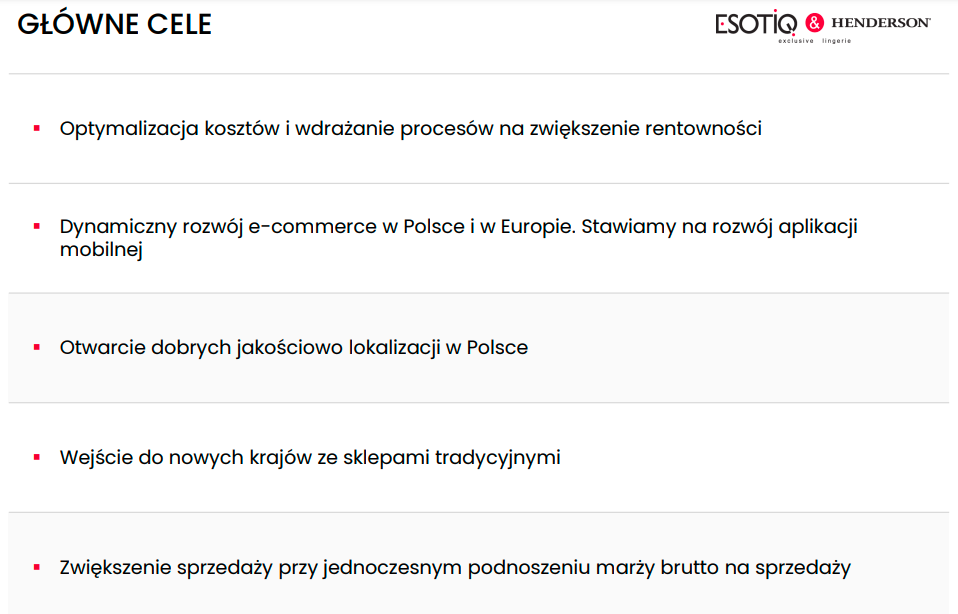

Grupa Esotiq systematycznie zwiększa przychody. Kontynuacja ekspansji geograficznej, czy rozwój aplikacji mobilnej powinien wspierać dalszy rozwój biznesu. Większym wyzwaniem wydaje się być strona kosztowa w ostatnich kwartałach. Z jednej strony otoczenie powinno nieco wesprzeć pierwszą marżę, chociażby przez bardziej korzystny kurs USD/PLN. Z drugiej spółka zakomunikowała, że optymalizacja kosztów i wdrażanie procesów na zwiększenie rentowności to jeden z głównych celów. Choć grupa poprawiła nieco marżę na sprzedaży w 2023 roku, to wydaje się, że baza porównawcza nie jest bardzo wysoka, szczególnie jeśli chodzi o najbliższy kwartał – 4Q22 zakończył się stratami.

Źródło: Emitent.

Przy kursie akcji w okolicach 37 zł kapitalizacja spółki wynosi około 83 mln zł. Dodając dług netto na poziomie 45,7 mln zł wartość przedsiębiorstwa (EV) wynosi około 129 mln zł. Zysk netto za ostatnie cztery kwartały to 5 mln zł, przy czym warto zwrócić uwagę na pozytywny bilans pozostałej działalności operacyjnej na wyniki. Dla takiego poziomu zysku historyczny wskaźnik C/Z oscyluje wokół 17. Z kolei wskaźnik EV/EBITDA wynosi około 6. Zakładając poprawę wyników w 4Q23 wskaźniki powinny ulec poprawie. Jeśli grupa zrealizuje plany dalszego wzrostu biznesu przy poprawie rentowności, to obecne wskaźniki wyceny powinny dawać przestrzeń do pozytywnego zachowania kursu akcji.

©2012-2024 Stowarzyszenie Inwestorów Indywidualnych

Stowarzyszenie Inwestorów Indywidualnych zastrzega, iż wszystkie materiały dostępne w serwisie sii.org.pl są objęte ochroną prawa autorskiego. Kopiowanie, zwielokrotnianie, rozpowszechnianie i inne formy korzystania z materiałów umieszczonych w ww. serwisie wykraczające poza granice dozwolone prawem jest zabronione.

Zastrzeżenie

Treść powyższego materiału analitycznego jest wyłącznie subiektywną opinią autora i nie stanowi „rekomendacji inwestycyjnej” w rozumieniu przepisów art. 3 ust. 1 pkt 35) Rozporządzenia Parlamentu Europejskiego i Rady (UE) NR 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE (Dz.U.UE.L.2014.173.1 z dnia 2014.06.12) ani „informacji rekomendującej” w rozumieniu ww. przepisów, jak również nie stanowi jakiejkolwiek oferty instrumentów finansowych. Stowarzyszenie Inwestorów Indywidualnych oraz autorzy nie ponoszą żadnej odpowiedzialności za szkody poniesione w wyniku decyzji inwestycyjnych podjętych na podstawie lektury treści publikowanych w ramach niniejszego projektu. Należy pamiętać, że informacje i badania oparte o historyczne dane lub wyniki nie gwarantują zysków w przyszłości.