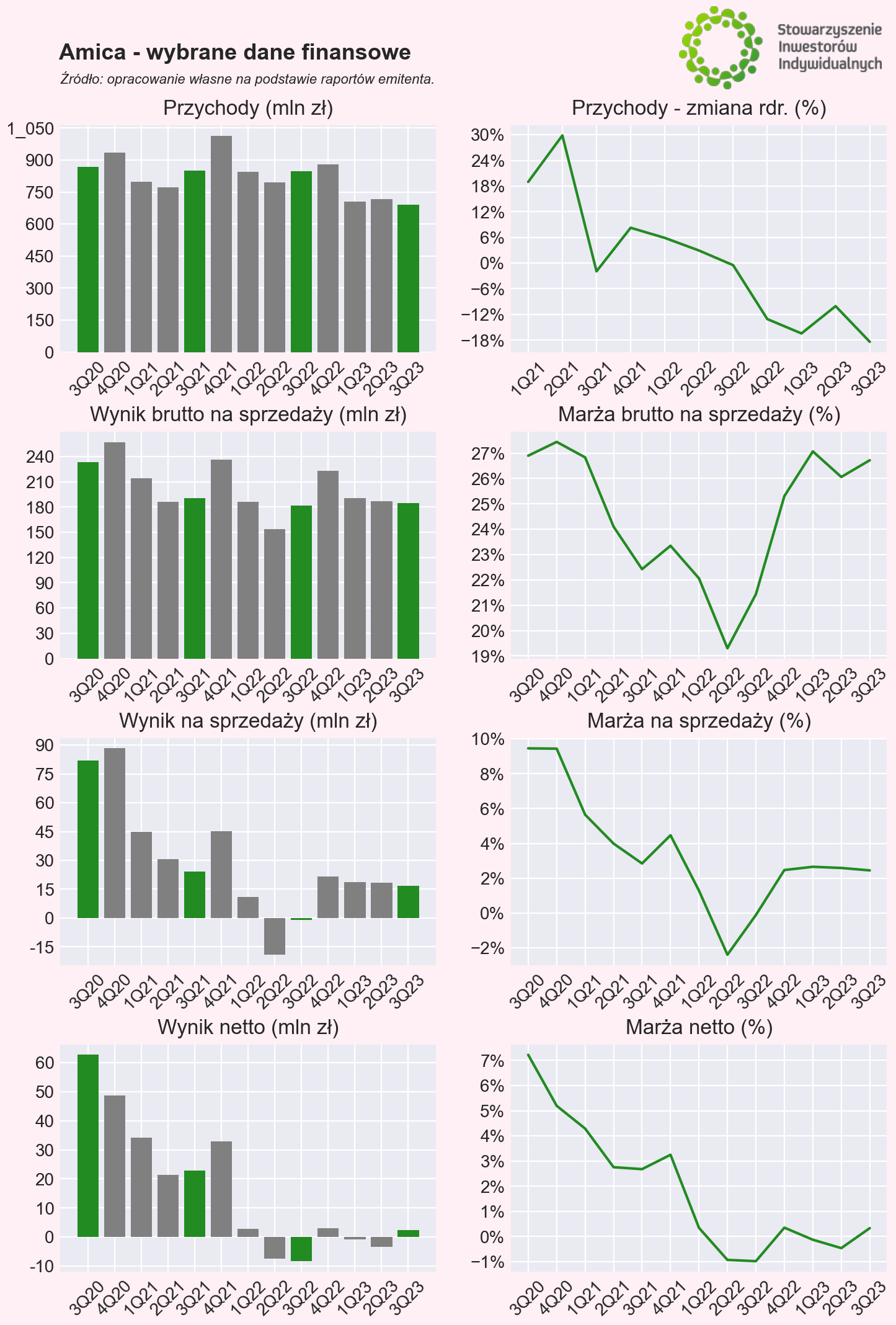

Wyniki Grupy Amica nie zachwycają w ostatnich kwartałach. Już na poziomie przychodów spółka notuje dwucyfrowe dynamiki spadkowe. Odwrócenie tej tendencji powinno przynieść pozytywne efekty kryjące się w dźwigni operacyjnej.

Poniżej w tabeli prezentujemy wybrane dane finansowe Grupy Amica za ostatnie kwartały.

| Wybrane dane finansowe (mln zł) | 3Q21 | 4Q21 | 1Q22 | 2Q22 | 3Q22 | 4Q22 | 1Q23 | 2Q23 | 3Q23 |

| Przychody ze sprzedaży | 851,3 | 1.012,5 | 844,0 | 795,7 | 847,1 | 880,0 | 705,2 | 715,6 | 691,2 |

| Wynik brutto na sprzedaży | 190,9 | 236,4 | 186,2 | 153,6 | 181,6 | 222,7 | 190,9 | 186,5 | 184,7 |

| Wynik na sprzedaży | 24,2 | 45,2 | 10,8 | -19,1 | -1,0 | 21,7 | 18,7 | 18,5 | 16,9 |

| Wynik operacyjny | 30,2 | 44,8 | 10,7 | -20,0 | -0,5 | 27,9 | 18,3 | 19,2 | 18,5 |

| Wynik brutto | 28,6 | 41,4 | 3,9 | 1,4 | -6,4 | 4,9 | 5,4 | -2,7 | 6,1 |

| Wynik netto | 22,8 | 32,9 | 2,9 | -7,4 | -8,3 | 3,1 | -0,9 | -3,3 | 2,3 |

| Marża brutto na sprzedaży | 22,4% | 23,3% | 22,1% | 19,3% | 21,4% | 25,3% | 27,1% | 26,1% | 26,7% |

| Marża na sprzedaży | 2,8% | 4,5% | 1,3% | -2,4% | -0,1% | 2,5% | 2,7% | 2,6% | 2,4% |

| Marża operacyjna | 3,5% | 4,4% | 1,3% | -2,5% | -0,1% | 3,2% | 2,6% | 2,7% | 2,7% |

| Marża brutto | 3,4% | 4,1% | 0,5% | 0,2% | -0,8% | 0,6% | 0,8% | -0,4% | 0,9% |

| Marża netto | 2,7% | 3,2% | 0,3% | -0,9% | -1,0% | 0,4% | -0,1% | -0,5% | 0,3% |

Źródło: opracowanie własne na podstawie raportów Emitenta.

Od czterech kwartałów przychody Grupy Amica spadają rdr. w tempie powyżej 10%. Największa dynamika spadkowa została odnotowana w 3Q23 i wyniosła -18,4% rdr. Jednak już na poziomie zysku brutto na sprzedaży widać duży pozytyw – grupa była w stanie odbudować marżę. Pierwsza marża wróciła w okolice 26-27%, co w połączeniu z efektem niskiej bazy pozwoliło na wzrosty zysku brutto na sprzedaży. Tym samym zeszłoroczne straty operacyjne udało się zamienić na zyski, które w okresie 1-3Q23 były dość stabilne. Jednak wysokie koszty finansowe, w tym różnice kursowe, oraz relatywnie wysokie obciążenie podatkowe spowodowały, że narastająco od początku roku grupa notuje stratę.

Przychody

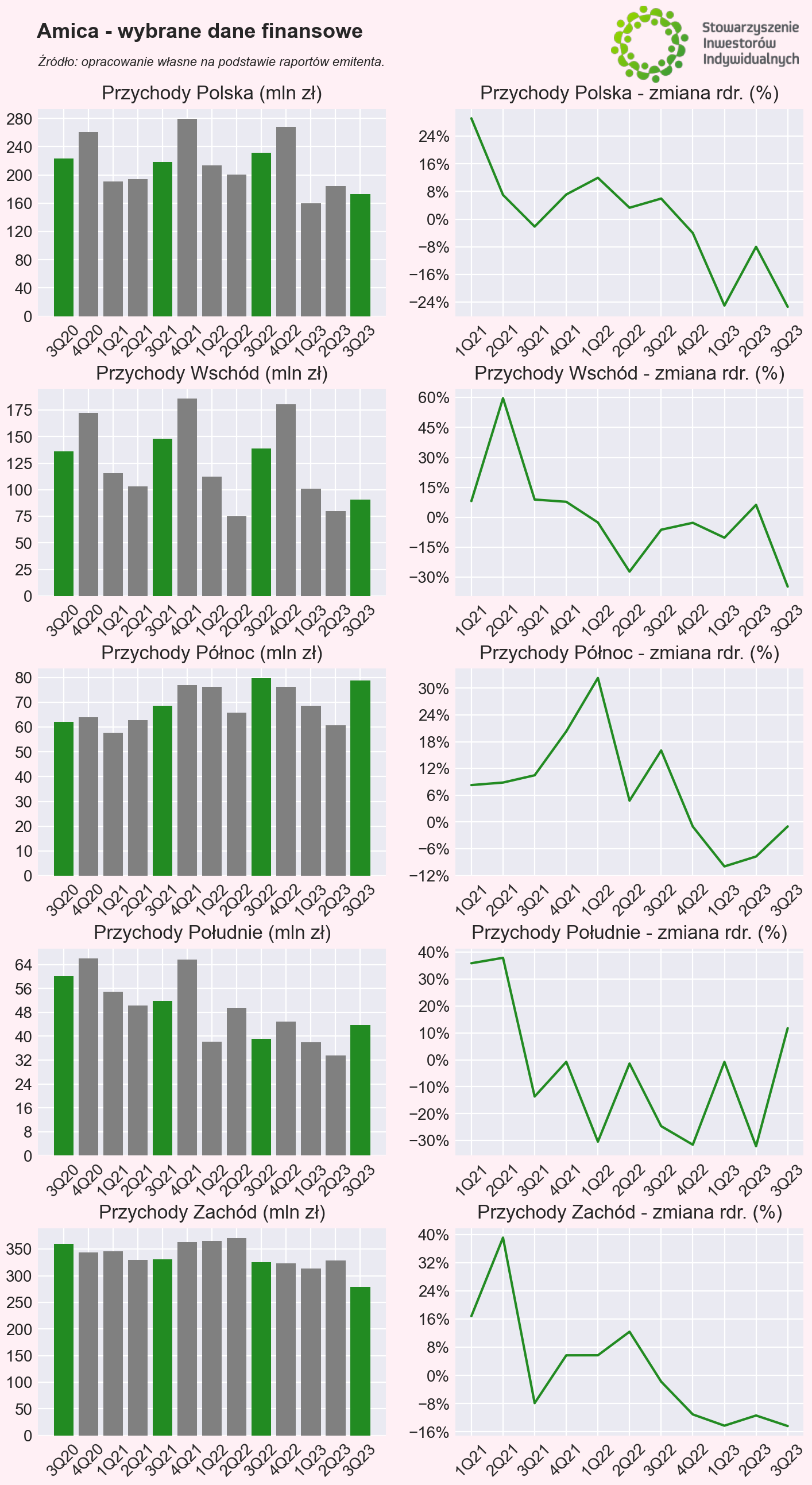

Grupa prezentuje rozkład przychodów w ujęciu geograficznym. Największym kierunkiem sprzedaży jest Zachód Europy, który po trzech kwartałach 2023 roku odpowiadał za około 45% przychodów ze sprzedaży produktów i towarów. Drugim rynkiem jest Polska z udziałem około 25%. Następnie jest to wschód (14%), północ (10%) i południe (6%).

Pod kątem dynamik sprzedaży najlepiej radziła sobie sprzedaż na Północy Europy. Dynamika spadkowa pozostawała jednocyfrowa, a w samym 3Q23 sprzedaż była porównywalna rdr. W 3Q23 największe odbicie odnotowano na Południu Europy, gdzie przychody wzrosły o 11,8% rdr., jednak ten kierunek już wcześniej słabo sobie radził, a spadki zaczęły się wcześniej niż w innych kierunkach geograficznych, więc jest to też efekt niskiej bazy (w 3Q22 przychody spadły o 24,7% rdr.). Najmocniejszy spadek sprzedaży w 3Q23 został odnotowany w kierunku Wschodnim, gdzie dynamika sięgnęła 34,7%. Jeśli chodzi o największe kierunku sprzedaży to Europa Zachodnia radzi sobie lepiej od Polski. Dynamika spadkowa w Europie Zachodniej oscyluje w przedziale 11-15%, podczas gdy w Polsce spadki sięgają nawet 25%.

Jeśli chodzi o sprzedaż w kierunku Europy Wschodniej to w sprawozdaniu podano, że przychody z Ukrainy i Rosji wyniosły 152,1 mln zł w okresie 1-3Q23 i stanowiły około 7,1% łącznej sprzedaży produktów i towarów. Wartość bilansowa spółek zależnych na tym terenie wyniosła 2 mln zł, a posiadane zapasy na koniec września 2023 roku miały wartość 15,7 mln zł. Należności od spółki rosyjskiej wyniosły 40,6 mln zł, a od ukraińskiej 17,9 mln zł Nie stwierdzono zwiększenia ryzyka nie otrzymania płatności od klientów. Działalność produkcyjna na potrzeby zaopatrzenia rynków wschodnich jest prowadzona na ograniczonym poziomie. Grupa Amica przestrzega wszystkich sankcji nałożonych na Federację Rosyjską przez Unię Europejską oraz nie współpracuje z podmiotami, które zostały objęte restrykcjami. W kontekście rynków wschodnich bazowym celem Spółki pozostaje odbudowa sprzedaży na rynku ukraińskim przy zachowaniu bezpieczeństwa finansowego transakcji handlowych, jak również dalszy rozwój sprzedaży w regionie wschodnim, szczególnie poprzez spółkę Hansa Central Asia.

Segmenty – przychody i wyniki

Grupa wyróżnia pięć segmentów operacyjnych:

- Sprzęt grzejny wolnostojący – produkcja kuchni wolnostojących,

- Sprzęt grzejny do zabudowy – produkcja kuchni oraz piekarników do zabudowy,

- Sprzęt grzejny pozostały – produkcja płyt grzejnych do zabudowy,

- Towary – handel sprzętem grzejnym, pralkami, lodówkami, mikrofalówkami, zmywarkami, okapami, małym sprzętem AGD,

- Pozostałe – usługi (m.in. wynajem powierzchni, usługi serwisowe) oraz sprzedaż części zamiennych i materiałów.

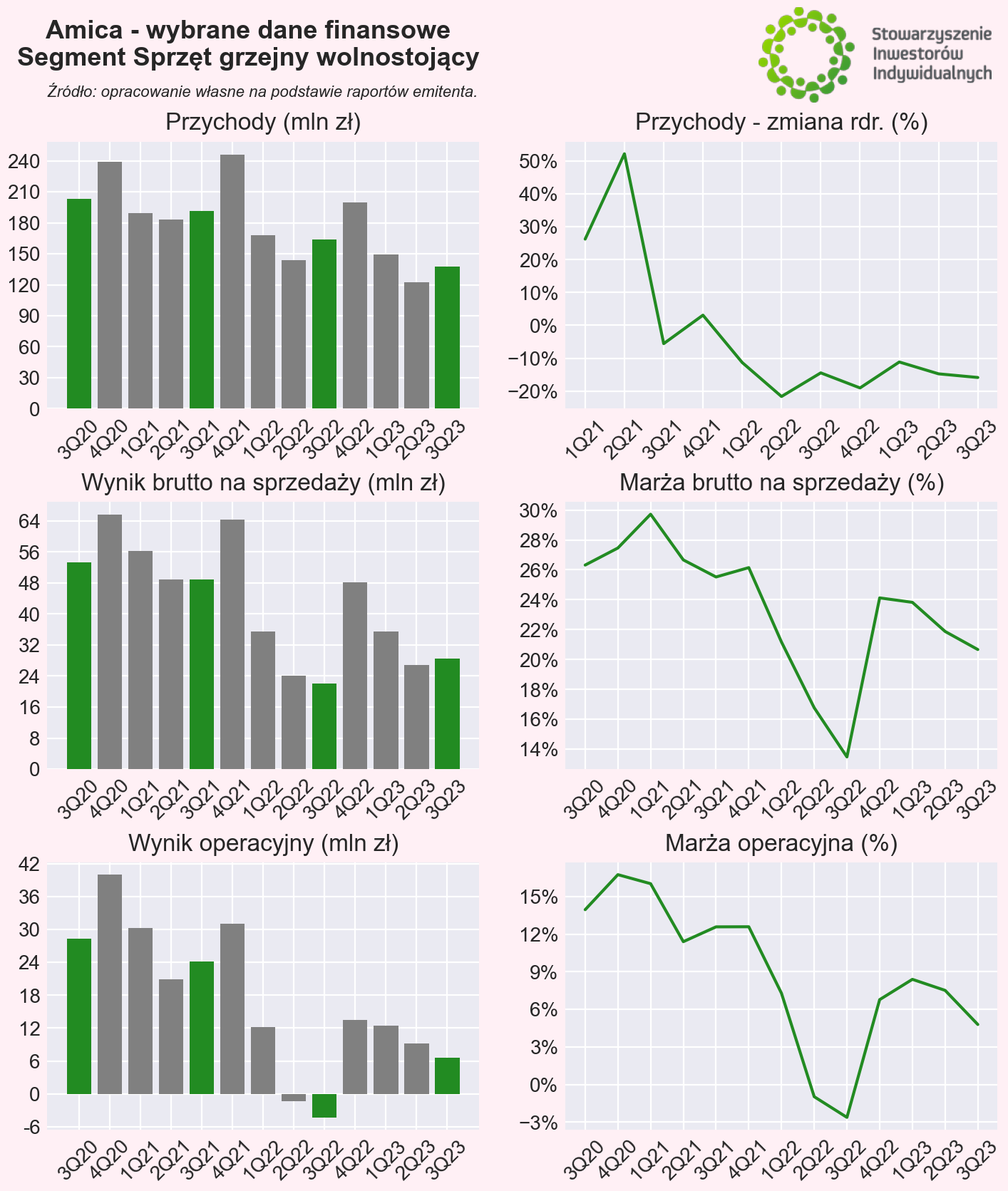

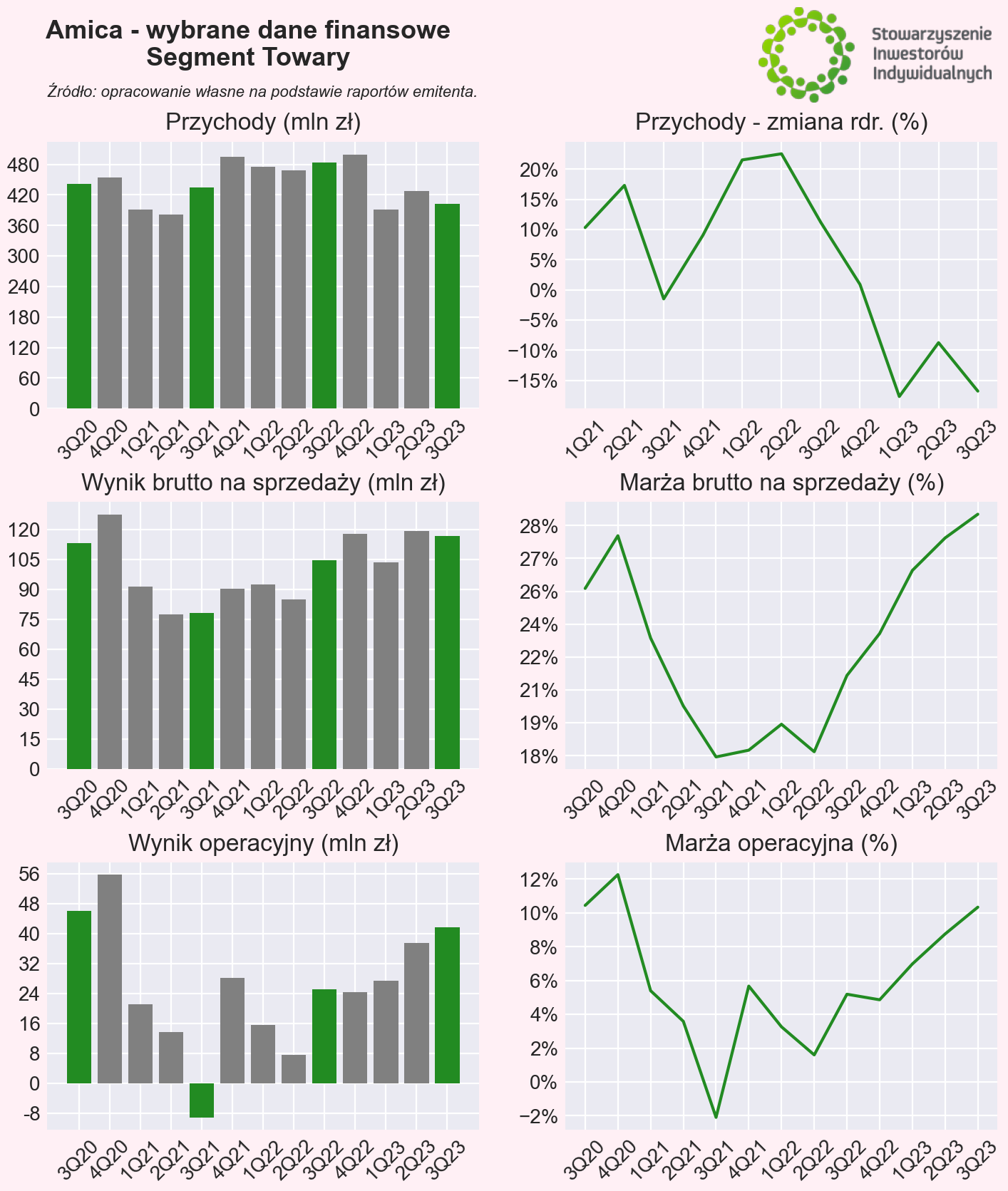

Za ponad połowę przychodów i zysków odpowiada segment Towary, drugim pod tym względem jest sprzęt grzejny wolnostojący. W okresie 1-3Q23 spadkowa dynamika przychodów w segmencie Towary oscylowała w przedziale 9-17% rdr., jednak odnotowano mocny wzrost pierwszej marży, do 29% w samym 3Q23, co jest najwyższą wartością co najmniej od 1Q20. Z kolei procentowa marża operacyjna wyniosła 10,3% – wcześniej jej dwucyfrowe poziomy grupa notowała w 2020 roku. Pod względem procentowych marż odbudowa jest zatem bardzo duża, mankamentem pozostaje dynamika przychodów.

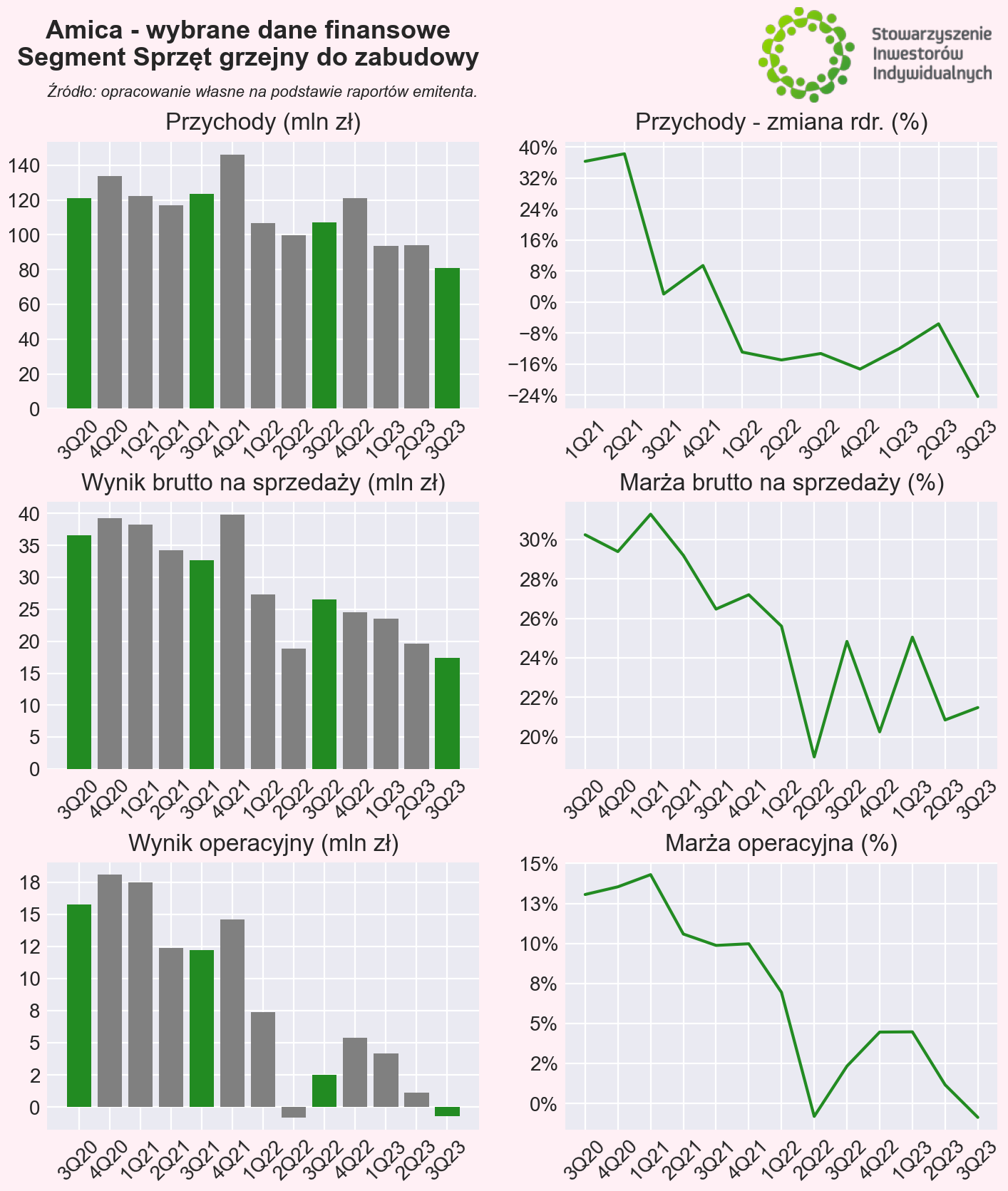

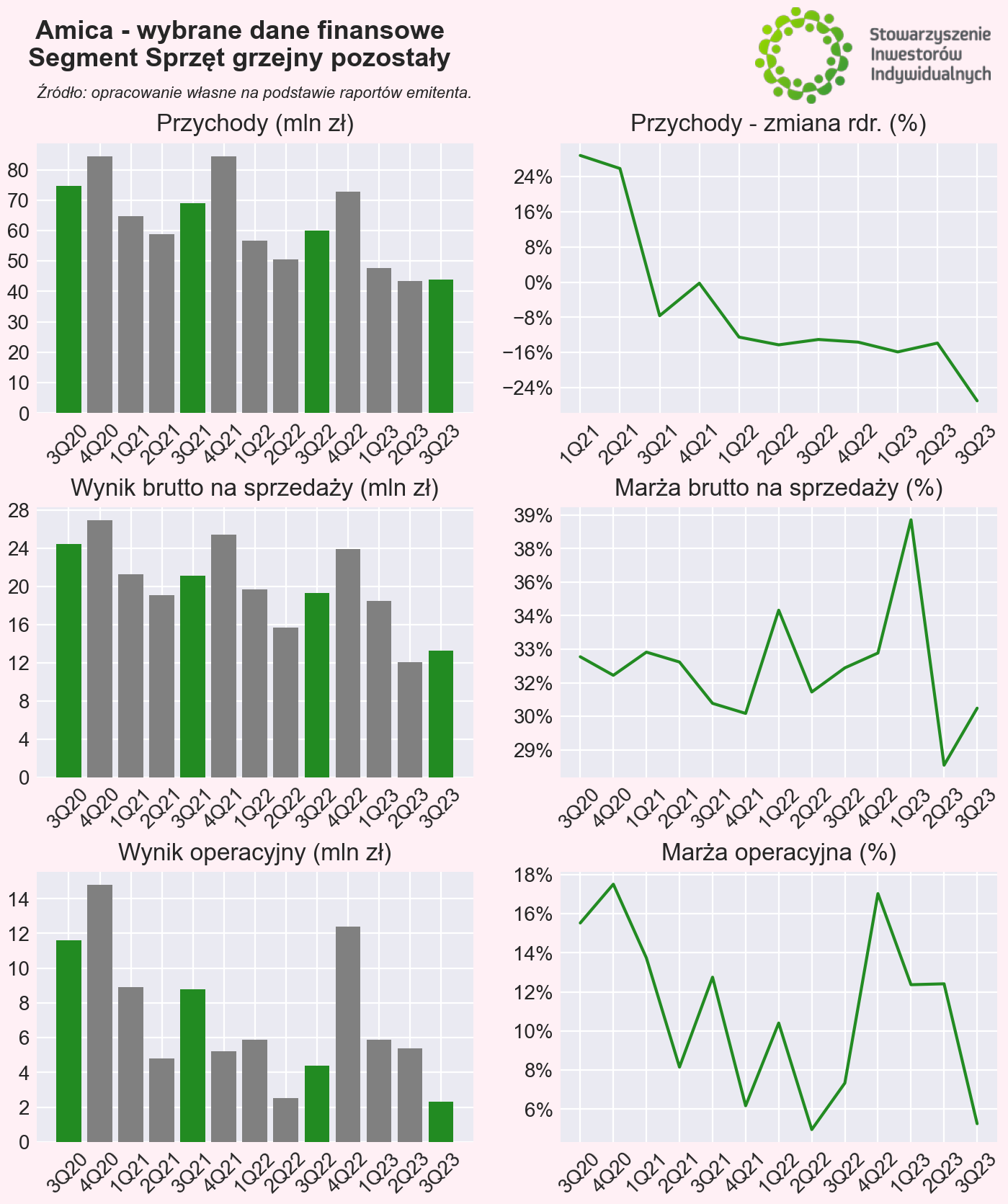

W segmencie Sprzęt grzejny wolnostojący grupa notuje ujemne dwucyfrowe dynamiki sprzedaży od 1Q22. Podobnie jak na poziomie całej grupy, 2023 rok przyniósł odbudowę pierwszej marży, jednak wciąż jest ona niższa niż 2020 czy 2021 roku. Podobne tendencje odnotowane zostały w segmencie Sprzęt grzejny do zabudowy. Z kolei w segmencie Sprzęt grzejny pozostały odbudowa procentowych marż była o wiele większa, jednak w samym 3Q23 mocny docisk kosztów operacyjnych spowodował mocny spadek marży operacyjnej.

Przy spadkowej tendencji z ostatnich kwartałów segment operacyjny Pozostałe zaczął więcej ważyć w wynikach, szczególnie zyskach, będąc w 3Q23 drugim segmentem pod względem nominalnej wielkości zysku operacyjnego. Wyniósł on 8,8 mln zł. W tym segmencie grupa również notuje ujemne dynamiki rzędu 5-20% rdr. W pozytywnym scenariuszu odbudowy popytu na rynku sprzętu AGD istotność tego segmentu w wynikach grupy powinna spaść.

Koszty i wyniki

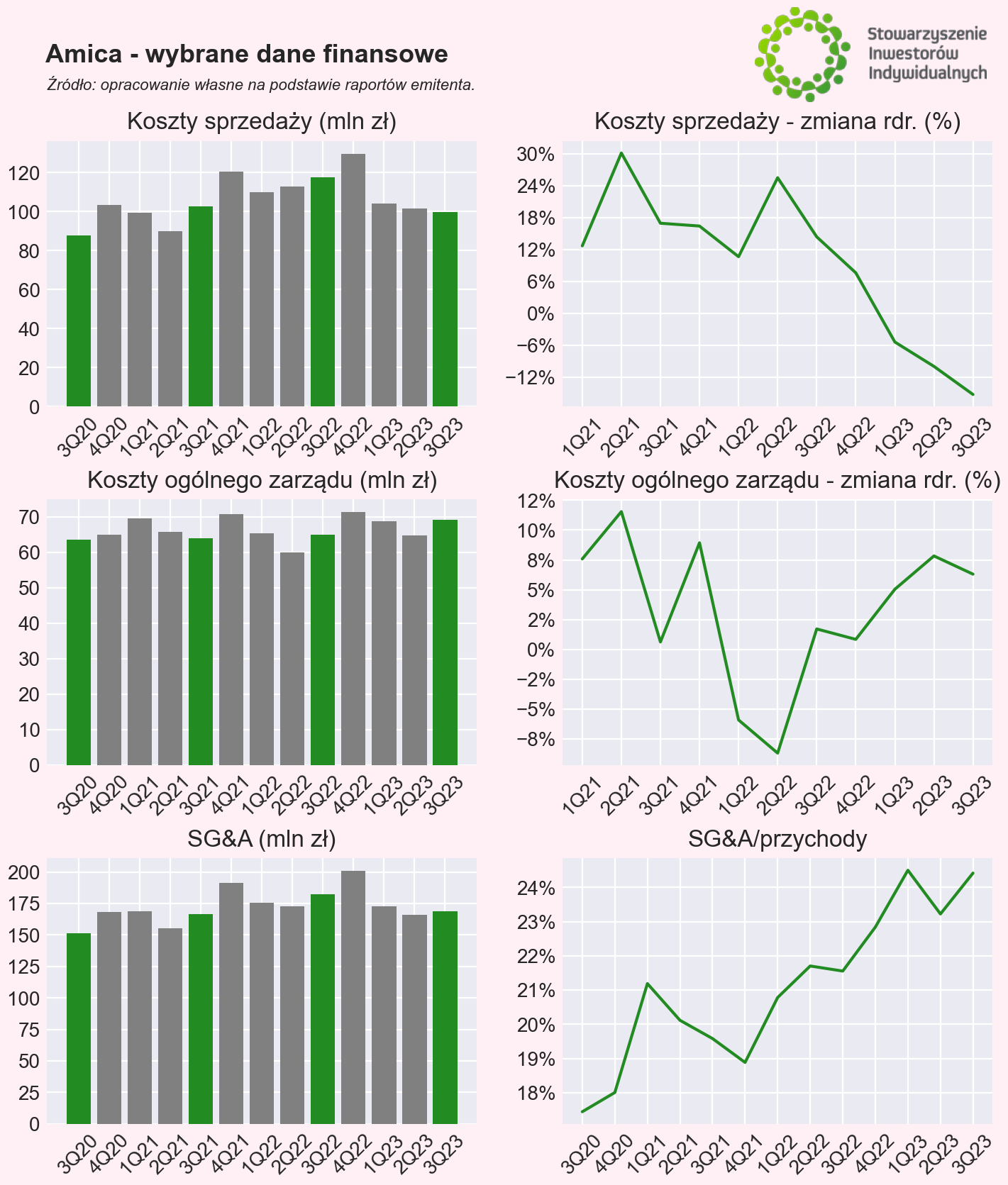

W 2023 roku koszty sprzedaży spadają w relacji rdr., jednak wolniej od przychodów. Podobnie było w 2022 roku – koszty rosły szybciej od przychodów. Koszty ogólnego zarządu oscylują wokół 60-70 mln zł kwartalnie. Zważywszy na te tendencje na poziomie kosztów operacyjnych oraz na poziomie przychodów wskaźnik SG&A do przychodów mocno urósł na przestrzeni ostatnich kwartałów, do 24,4% w 3Q23. W pozytywnym scenariuszu odbudowy popytu i wzrostu przychodów wskaźnik powinien maleć.

Ostatnie kwartały co do zasady nie były w istotny sposób zaburzone pozostałą działalnością operacyjną. Bardziej istotny bilans pozostałych przychodów i kosztów operacyjnych został odnotowany w 3Q23 (+1,6 mln zł) i w 4Q22 (-6,2 mln zł). Jeśli chodzi o operacje finansowe to w 2022 roku grupa odnotowała istotny pozytywny wpływ różnic kursowych na poziomie 63,8 mln zł przy jednoczesnym koszcie finansowym z tytułu instrumentów pochodnych w wysokości 46,7 mln zł. Po trzech kwartałach 2023 roku grupa notuje ujemne różnice kursowe w wysokości 8,9 mln zł i koszty instrumentów pochodnych rzędy 4,8 mln zł. Przy nieco wyższym poziomie kredytów oraz podwyżce stóp procentowych wzrosły także koszty obsługi zadłużenia – koszy odsetek wyniosły 28,9 mln zł w 1-3Q23 wobec 22,4 mln zł rok wcześniej.

Zwracamy także uwagę, że na dzień 31 grudnia 2022 roku spółka dominująca posiadała aktywo na odroczony podatek dochodowy związany z działalnością w Specjalnej Strefie Ekonomicznej w wysokości 8,4 mln zł. W trakcie 9 miesięcy 2023 roku spółka dominująca poniosła stratę na działalności strefowej, w związku z czym aktywo nie zostało wykorzystane.

Bilans

Poniżej w tabeli prezentujemy wybrane dane bilansowe Grupy Amica za ostatnie kwartały.

| Wybrane dane finansowe (mln zł) | 3Q21 | 4Q21 | 1Q22 | 2Q22 | 3Q22 | 4Q22 | 1Q23 | 2Q23 | 3Q23 |

| Aktywa trwałe | 765 | 774 | 773 | 786 | 803 | 796 | 806 | 822 | 818 |

| Rzeczowe aktywa trwałe | 491 | 519 | 513 | 514 | 188 | 531 | 536 | 540 | 538 |

| Wartości niematerialne i prawne | 165 | 172 | 176 | 178 | 526 | 186 | 191 | 199 | 204 |

| Aktywa obrotowe | 1 719 | 1 812 | 1 668 | 1 621 | 1 641 | 1 402 | 1 487 | 1 435 | 1 362 |

| Zapasy | 721 | 812 | 797 | 826 | 784 | 654 | 698 | 664 | 607 |

| Należności | 810 | 816 | 689 | 608 | 653 | 513 | 580 | 550 | 551 |

| Środki pieniężne i ekwiwalenty | 73 | 60 | 63 | 89 | 132 | 166 | 131 | 149 | 138 |

| Kapitał własny | 1 119 | 1 143 | 1 136 | 1 138 | 1 134 | 1 107 | 1 096 | 1 074 | 1 092 |

| Zobowiązania dłg. | 187 | 215 | 213 | 217 | 214 | 184 | 179 | 166 | 163 |

| Kredyty, pożyczki | 78 | 107 | 103 | 103 | 102 | 92 | 90 | 72 | 71 |

| Zob. z tyt. leasingu | 49 | 56 | 47 | 44 | 43 | 39 | 36 | 39 | 36 |

| Zobowiązania krt. | 1 178 | 1 228 | 1 092 | 1 052 | 1 096 | 907 | 1 019 | 1 018 | 926 |

| Zob. handlowe i inne | 879 | 921 | 725 | 796 | 822 | 707 | 711 | 660 | 615 |

| Kredyty, pożyczki | 159 | 153 | 211 | 108 | 126 | 63 | 176 | 220 | 194 |

| Zob. z tyt. leasingu | 26 | 40 | 27 | 28 | 49 | 45 | 48 | 54 | 34 |

| Suma bilansowa | 2 484 | 2 586 | 2 441 | 2 407 | 2 445 | 2 198 | 2 293 | 2 257 | 2 181 |

Źródło: opracowanie własne na podstawie raportów Emitenta.

Aktywa Grupy Amica to w większości aktywa obrotowe, tj. zapasy i należności. Co do zasady w ostatnich dynamika zmiany tych pozycji jest zbliżona do tendencji obserwowanych na poziomie przychodów. W aktywach trwałych dominują rzeczowe aktywa trwałe oraz wartości niematerialne i prawne (z 204 mln zł na koniec września 2023 roku wartość firmy to 43,8 mln zł).

Po stronie pasywów kapitały własne wyniosły 1,09 mld zł na koniec 3Q23, stanowiąc około połowy sumy bilansowej. Oprocentowany dług wyniósł 264 mln zł wobec 228 mln zł rok wcześniej. Z kolei dług netto, z uwzględnieniem zobowiązań z tytułu leasingu) wyniósł 196 mln zł. Warto zwrócić uwagę, że pomimo znacznego pogorszenia rezultatów finansowych na przestrzeni ostatnich kwartałów wskaźnik długu netto do EBITDA oscyluje w granicy 1-2.

Przepływy pieniężne

Poniżej w tabeli prezentujemy wybrane dane na temat przepływów pieniężnych w Grupie Amica.

| Wybrane dane finansowe (mln zł) | 3Q21 | 4Q21 | 1Q22 | 2Q22 | 3Q22 | 4Q22 | 1Q23 | 2Q23 | 3Q23 |

| Przepływy operacyjne | -72,2 | 18 | -13,7 | 177,1 | 91,3 | 124,2 | -101,2 | 42,2 | 58,9 |

| Przepływy inwestycyjne | -19,2 | -40,7 | -25,1 | -18,7 | -27,6 | -1,9 | -23,9 | -15,9 | -17 |

| Przepływy finansowe | 56,8 | 9,8 | 41,3 | -135 | -25,8 | -81,4 | 92 | 11,5 | -49,2 |

| Razem | -34,6 | -12,9 | 2,5 | 23,4 | 37,9 | 40,9 | -33,1 | 37,8 | -7,3 |

Źródło: opracowanie własne na podstawie raportów Emitenta.

Co do zasady grupa notuje dodatnie przepływy z działalności operacyjnej. Wysoki, ujemny odczyt w 1Q23 na poziomie 101,2 mln zł związany był głównie ze zmianami w kapitale obrotowym (wzrost zapasów i należności). Przepływy inwestycyjne dotyczą głównie rzeczowych aktywów trwałych. Z koleiu przepływy finansowe związane są z zaciąganiem i obsługą zadłużenia oraz wykorzystaniem faktoringu dłużnego.

Podsumowanie

Wydaje się, że obecnie głównym problemem Grupy Amica jest spadający popyt na sprzęt AGD praktycznie we wszystkich kierunkach geograficznych sprzedaży. Z pozytywów warto zauważyć, że jeszcze w 2022 roku dużym problemem były także wysokie koszty surowców i materiałów, co objawiało się istotnym spadkiem pierwszej marży. Jednak podwyżki cen oraz unormowanie sytuacji rynkowej pozwoliły na szybką i dynamiczną odbudowę marż. Kolejnym atutem grupy w tej sytuacji jest dość dobra kondycja finansowa – pomimo dużej dynamiki spadku przychodów i zysków grupa posiada sporo gotówki (138 mln zł na koniec 3Q23), a wskaźnik dług netto do EBITDA oscyluje w przedziale 1-2.

Trudno powiedzieć, kiedy negatywne tendencje na rynku AGD zatrzymają się, a następnie odwrócą i branża zacznie rosnąć. Raczej nie będzie to 4Q23, sama spółka komunikowała, że oczekuje kontynuowania spadkowej tendencji przychodów rdr. z poprzednich kwartałów. Jednak liczy, że ze względu na sezonowość ostatni kwartał roku okaże się lepszy przychodowo niż 3Q23. W pozytywnym scenariuszu odbudowy popytu powinniśmy obserwować pozytywny efekt dźwigni operacyjnej, co powinno być dodatkowym wsparciem dla poprawy zysków grupy. Zatem główne pytanie na dzisiaj to pytanie o moment odwrócenia negatywnej tendencji na rynku AGD, na czym również Grupa Amica powinna skorzystać.

Przy kursie akcji w okolicach 80 zł kapitalizacja spółki to około 620 mln zł. Przy obecnej tendencji na poziomie wyniku netto wyliczenie historycznego wskaźnika C/Z jest niemożliwe. Natomiast patrząc na wskaźnik EV/EBITDA to oscyluje on wokół 6. Wydaje się, że ten poziom daje przestrzeń do dobrego zachowania kursu akcji w przypadku realizacji pozytywnego scenariusza dla spółki.

©2012-2024 Stowarzyszenie Inwestorów Indywidualnych

Stowarzyszenie Inwestorów Indywidualnych zastrzega, iż wszystkie materiały dostępne w serwisie sii.org.pl są objęte ochroną prawa autorskiego. Kopiowanie, zwielokrotnianie, rozpowszechnianie i inne formy korzystania z materiałów umieszczonych w ww. serwisie wykraczające poza granice dozwolone prawem jest zabronione.

Zastrzeżenie

Treść powyższego materiału analitycznego jest wyłącznie subiektywną opinią autora i nie stanowi „rekomendacji inwestycyjnej” w rozumieniu przepisów art. 3 ust. 1 pkt 35) Rozporządzenia Parlamentu Europejskiego i Rady (UE) NR 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE (Dz.U.UE.L.2014.173.1 z dnia 2014.06.12) ani „informacji rekomendującej” w rozumieniu ww. przepisów, jak również nie stanowi jakiejkolwiek oferty instrumentów finansowych. Stowarzyszenie Inwestorów Indywidualnych oraz autorzy nie ponoszą żadnej odpowiedzialności za szkody poniesione w wyniku decyzji inwestycyjnych podjętych na podstawie lektury treści publikowanych w ramach niniejszego projektu. Należy pamiętać, że informacje i badania oparte o historyczne dane lub wyniki nie gwarantują zysków w przyszłości.