Za nami sezon publikacji wyników za okres od lipca do września br. W okresie tym znalazło się wiele firm, które pochwaliły się dobrymi rezultatami finansowymi. Pięć z tych spółek na warsztat wziął Aleksander Borzęcki, Analityk rynku akcji SII.

ZEPAK

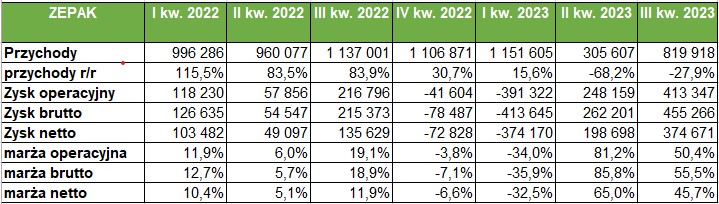

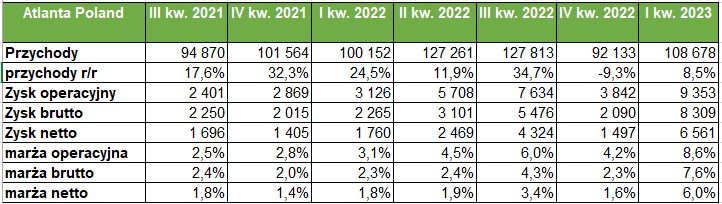

Źródło: opracowanie własne na podstawie raportów Emitenta.

ZEPAK opublikował bardzo dobry raport za III kw. 2023 roku. Spółka miała znacznie wyższy nominalny wynik EBITDA mimo spadku rozpoznanych przychodów. Poprawa marży EBITDA była spowodowana m.in. zdarzeniem jednorazowym, którym była sprzedaż spółki zależnej PAK - Polska Czysta Energia na rzecz Cyfrowego Polsatu. Kolejnym powodem była także wysoki wzrost zysku brutto na sprzedaży, który wyniósł 376,38 mln zł (+58,2% r/r).

Przychody ZEPAK wyniosły w III kw. 2023 roku 819,92 mln zł, co oznacza ich spadek o 317,08 mln zł r/r, tj. o 27,9% r/r. Złożyło się na to szereg czynników. Po pierwsze zmniejszyła się produkcja energii elektrycznej w bloku 9 oraz 1,2 i 5. Zgodnie z danymi opublikowanymi przez spółkę. W III kw. 2023 roku produkcja w bloku 9 wyniosła 0,16 TWh, co było wynikiem o 67,35% niższym niż rok wcześniej. W przypadku bloku 1,2 i 5 produkcja spadła o 42,31% r/r do 0,15 TWh. Kolejnym powodem było sprzedanie pakietu kontrolnego PAK PCE do Cyfrowego Polsatu.

W III kwartale 2023 roku zanotowano spadek wolumenu sprzedaży ogółem o 69,13%, zarówno energii własnej i zakupionej. Do zmniejszenia sprzedaży energii własnej przyczyniła się mniejsza ilość dostępnego do wydobycia węgla w kopalniach zaopatrujących Spółkę, co wpłynęło na możliwości produkcyjne, natomiast do dużego wykazanego w kwartale spadku sprzedaży energii zakupionej przyczyniło się nie ujmowanie sprzedaży realizowanej dotychczas przez spółki PAK – Volt SA i PAK – PCE Biopaliwa i Wodór sp. o.o. Spadki wolumenów, pomimo wzrostu ceny sprzedawanej energii wpłynęły na spadek sprzedaży energii elektrycznej w wysokości 372 332 tysięcy złotych, tj. o 36,93%.

Co jest warte odnotowania ZEPAK sprzedał w III kw. br. 10,1% udziałów w PAK-PCE. W efekcie kontrolę nad spółką przejął Cyfrowy Polsat. Zarówno ZEPAK jak i Cyfrowy Polsat są kontrolowane przez Zygmunta Soloża Żaka.

Notowany spadek przychodów w 3Q 2023 w stosunku do 3Q 2022 wynika w głównej mierze z braku przychodów realizowanych przez spółki ze struktury PAK – Polska Czysta Energia sp. z o.o., (w głównej mierze dotyczy to PAK – Volt SA i PAK – PCE Biopaliwa i Wodór sp. o.o.) po sprzedaży pakietu kontrolnego udziałów w PAK PCE.

3 lipca 2023 roku Spółka sprzedała udziały reprezentujące około 10,1% kapitału zakładowego PAK – PCE oraz około 10,1% głosów na zgromadzeniu wspólników PAK – PCE na rzecz Cyfrowego Polsatu SA (CP). Przed zamknięciem transakcji, udziały Przedsiębiorstwa Remontowego PAK Serwis sp. z o.o. oraz PCE – OZE 5 sp. z o.o. zostały przeniesione na Spółkę i wobec tego nie były przedmiotem transakcji. W wyniku przeprowadzonej transakcji, Spółka posiada około 49,5% udziałów w PAK – PCE, natomiast CP posiada około 50,5% udziałów w PAK – PCE.

Jeśli spojrzymy na wynik brutto na sprzedaży, to widać znaczną poprawę w stosunku do ubiegłego roku. Wzrósł on o 138,52 mln zł r/r do poziomu 376,38 mln zł, co oznacza jego zwiększenie r/r o 58,2%. Spowodowane to było niższymi kosztami własnymi sprzedaży, które spadły mocniej od przychodów. Dzięki temu możliwa była poprawa marży brutto na sprzedaży do poziomu 45,9%. Jest to wynik lepszy aż o 25 punktów procentowych względem marży osiągniętej w analogicznym kwartale poprzedniego roku.

Koszt własny sprzedaży w III kwartale 2023 roku wyniósł 443 535 tysięcy złotych i w stosunku do poniesionego w III kwartale 2022 roku zmniejszył się o 455 604 tysiące złotych, tj. o 50,67%. Na zmniejszenie kosztu własnego w największym stopniu wpłynęło zmniejszenie wartości sprzedanych towarów i materiałów związane z mniejszą ilością zakupionej energii elektrycznej przeznaczonej do obrotu, a także niższe koszty emisji dwutlenku węgla za sprawą niższego wolumenu emisji w wyniku zmniejszenia produkcji energii elektrycznej, a także niższe koszty zużycia materiałów i niższe koszty świadczeń pracowniczych. Na zwiększenie kosztu własnego wpłynęła wprowadzona w 2023 roku opłata na fundusz wypłaty różnicy ceny.

To co jeszcze rzuca się w oczy to wysoki poziom pozostałych przychodów operacyjnych, które wyniosły w ostatnim kwartale 88,24 mln zł. Oznacza to wzrost o 59,21 mln zł r/r czyli o 204% r/r. W notach zawarta jest informacja, że pozostałe przychody operacyjne to w głównej mierze zaksięgowanie zysku na transakcji sprzedaży spółki zależnej do Cyfrowego Polsatu.

W pozycji zysk ze zbycia niefinansowych aktywów trwałych została ujęta zrealizowana marża na sprzedaży środków trwałych w kwocie 79 497 tysięcy złotych w związku z transakcją sprzedaży udziałów PAK – PCE, która wcześniej została eliminowana jako marża na sprzedaży pomiędzy spółkami GK ZE PAK

Koszty ogólnego zarządu w relacji do przychodów wyniosły w minionym kwartale 3,7%, co jest wynikiem o 0,5 punktu procentowego wyższym niż rok wcześniej. Spowodowane to było tym, że ta grupa kosztów spadała wolniej od przychodów.

Koszty ogólnego zarządu w III kwartale 2023 roku wyniosły 30 688 tysięcy złotych i były niższe od poniesionych w analogicznym kwartale ubiegłego roku o 5 184 tysiące złotych, tj. o 14,45%. Spadek kosztów zarządu wynikał z braku w III kwartale 2023 roku działalności, która wcześniej była prowadzona w obszarze odnawialnych źródeł energii.

Warto jeszcze rzucić okiem na linię finansową. Wynik na działalności finansowej wyniósł 41,97 mln zł, co było spowodowane w głównej mierze wynikiem na różnicach kursowych, które m.in. spowodowały, że ksozty finansowe były w III kw. 2023 roku dodatnie na kwotę 16,07 mln zł.

W III kwartale 2023 roku na osiągnięte wyniki pozytywnie wpłynął dodatni wynik działalności finansowej ogółem w wysokości 41 974 tysięcy złotych, do osiągnięcia którego przyczyniły się większe zrealizowane przychody odsetkowe oraz pozytywny wynik na różnicach kursowych. Wpływ działalności finansowej w analogicznym okresie ubiegłego roku obniżył wynik o 1 423 tysięcy złotych.

Wysoka marża brutto na sprzedaży w połączeniu z efektem transakcji jednorazowej wpłynęła na wynik netto, który wyniósł 374,67 mln zł i oznacza wzrost r/r o 239,04 mln zł (+176,2% r/r).

Poprawa wyników finansowych zarówno na poziomie EBITDA i zysku netto to zasługa lepszej relacji pomiędzy ceną sprzedaży energii i kosztem uprawnień do emisji CO2 oraz zdarzeń jednorazowych związanych z transakcją sprzedaży udziałów PAK PCE oraz częściowego rozwiązania rezerwy rekultywacyjnej.

W przypadku przepływów pieniężnych z działalności operacyjnej (OCF) tradycyjnie w III kwartale pojawiły się duże napływy środków. OCF wyniósł w minionym kwartale +178,53 mln zł, co jest wynikiem o 0,5% niższym niż rok wcześniej. Jednymi z powodów były dodatnie przepływy z tytułu rezerw i rozliczeń międzyokresowych w kwocie 81,02 mln zł oraz wynik na działalności inwestycyjnej (+73,52 mln zł). Przepływy pieniężne z działalności inwestycyjnej w działalności kontynuowanej wyniosły +117,1 mln zł, co było głównie spowodowane sprzedażą rzeczowych aktywów trwałych.

|

|

|

|

Atlanta Poland

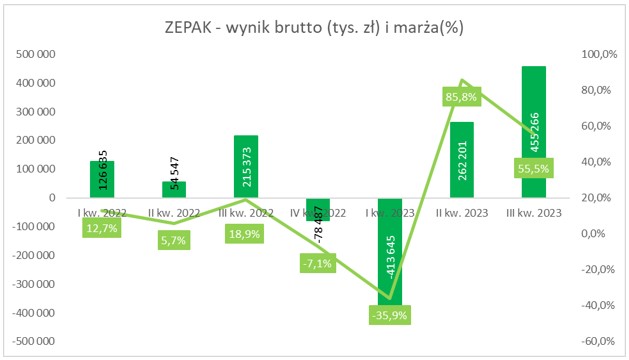

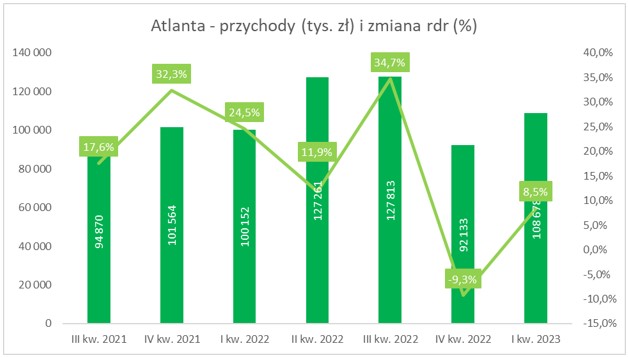

Źródło: opracowanie własne na podstawie raportów Emitenta.

Producent bakalii pochwalił się bardzo dobrymi wynikami za I kw. roku obrotowego 2023/2024. Przychody spółki wyniosły w I kw. roku obrotowego 108,68 mln zł, co oznacza wzrost o 8,5% r/r. Pod względem nominalnym przychody wzrosły o 8,53 mln zł r/r. Nieco więcej można dowiedzieć się z informacji dodatkowej umieszczonej w raporcie. Widać spadek sprzedaży eksportowej oraz wzrost w segmencie sprzedaży detalicznej.

W segmencie sprzedaży detalicznej osiągnięty został 22,5% wzrost sprzedaży, natomiast w segmencie hurtowym sprzedaż zrealizowana została na poziomie I kwartału poprzedniego roku obrotowego. Sprzedaż eksportowa, która w ponad 90% realizowana jest w segmencie hurtowym, zmniejszyła się o 4,4%.

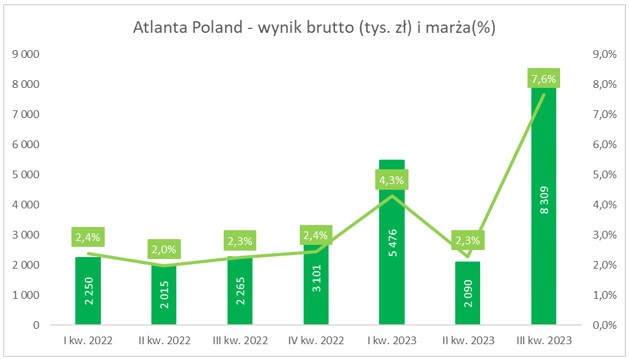

W ostatnim kwartale nastąpił wzrost zysku brutto ze sprzedaży o 56% r/r, osiągając poziom 21,21 mln zł. Marża brutto na sprzedaży wyniosła aż 19,5%, co jest najwyższym wynikiem od III kw. 2011 roku. Powodem tak wysokiej rentowności była korzystna zmiana kursów walutowych oraz cen surowców. Biorąc pod uwagę historię raczej ciężko oczekiwać, aby wysoka marża utrzymała się na dłużej.

W pierwszym kwartale roku obrotowego 2023/2024 nastąpił wzrost marży brutto ze sprzedaży do 19,5% z 13,6% w pierwszym kwartale roku obrotowego 2022/2023. Wahania wskaźnika marży brutto ze sprzedaży, które charakterystyczne są dla działalności Spółki wynikają przede wszystkim ze zmian cen surowców oraz kursów walutowych. Znaczny wzrost rentowności, przy jednoczesnym zwiększeniu przychodów ze sprzedaży, skutkował 56,0% wzrostem zysku brutto ze sprzedaży w porównaniu z analogicznym okresem poprzedniego roku obrotowego

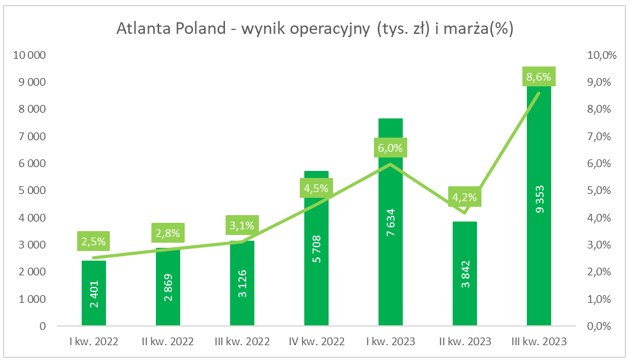

W minionym kwartale nie było istotnych pozostałych przychodów i kosztów operacyjnych. Zysk operacyjny wyniósł w I kw. 2023/2024 około 9,35 mln zł, co jest wynikiem o 199% wyższym niż w analogicznym okresie poprzedniego roku obrotowego. Marża operacyjna wyniosła 8,6%, co jest również bardzo dobrym rezultatem w porównaniu do historycznej wartości. Z kolei przychody finansowe wyniosły w I kw 23’/24’ około 435 tys. zł, natomiast koszty finansowe osiągnęły poziom 1,48 mln zł. Patrząc na wysoki zysk operacyjny i umiarkowaną stratę na działalności finansowej nie może dziwić, że wysoki zysk netto. Wynik netto wyniósł w ostatnim kwartale 6,56 mln zł, co oznacza wzrost o 4,80 mln zł r/r (tj. + 272,6% r/r).

Po uwzględnieniu zdarzeń na działalności finansowej, na które składały się przede wszystkim koszty w postaci odsetek od kredytów, faktoringu i leasingów w wysokości 1.397 tys. zł (1.228 tys. zł w poprzednim roku obrotowym) oraz dodatnie różnice kursowe w wysokości 433 tys. zł (w poprzednim roku obrotowym również dodatnie różnice kursowe - w wysokości 422 tys. zł) a także po uwzględnieniu obciążeń z tytułu podatku dochodowego, zysk netto wypracowany przez Spółkę w pierwszym kwartale roku obrotowego 2023/2024 wyniósł 6.561 tys. zł i był 3,7-krotnie wyższy w porównaniu z analogicznym okresem poprzedniego roku obrotowego.

Ciekawy będzie następny kwartał, który odpowiada za dużą część przychodów rocznych spółki. Nie ma co się dziwić okres świąteczny to czas kiedy bakalie są używane do wypieków czy deserów. Spółka zauważa, że w ostatnich latach widoczny jest spadek sezonowości z powodu większego spożycia bakali w okresie poza świętami Bożego Narodzenia i Wielkanocy.

Działalności ATLANTA POLAND S.A. towarzyszy zjawisko sezonowości. Sezonowość sprzedaży Spółki pokrywa się z sezonowością rynków zbytu. Wyższa sprzedaż bakalii przypada na IV oraz I kwartał roku tj. na okres przed świętami Bożego Narodzenia i Wielkanocy. Przy czym w segmencie sprzedaży detalicznej sezonowość ta jest bardziej widoczna, gdyż w IV kwartale roku kalendarzowego realizowane jest do 40% rocznych obrotów, natomiast w segmencie sprzedaży hurtowej na IV kwartał roku kalendarzowego przypada do 30% rocznej sprzedaży. Na przestrzeni ostatnich lat znacznie wzrosło spożycie bakalii jako zdrowych przekąsek, ponadto są one wykorzystywane przy sporządzaniu różnego rodzaju potraw w sposób ciągły a nie tylko w okresie Bożego Narodzenia i Wielkanocy do świątecznych wypieków. W związku z powyższym sezonowość sprzedaży nie jest już obecnie tak znacząca jak w minionych latach, gdy w segmencie sprzedaży detalicznej w IV kwartale roku kalendarzowego realizowane było do 50% rocznych obrotów. Niemniej jednak, latem, ze względu na dostępność świeżych owoców, sprzedaż bakalii spada.

Przepływy z działalności operacyjnej w ostatnim kwartale wyniosły 0,71 mln zł, co było wynikiem o 2,53 mln zł gorszym niż w tamtym roku. Jednymi z głównym powodów tak słabych przepływów operacyjnych były: wzrost stanu zapasów k/k o 3,97 mln zł oraz zwiększenie stanu należności o 6,79 mln zł k/k. Przepływy z działalności inwestycyjnej były niewielkie i w III kw. 2023 roku osiągnęły poziom -0,74 mln zł. Atlanta w III kw. 23’ miała dodatnie przepływy z działalności finansowej na poziomie 5,44 mln zł, głównym powodem był wzrost poziomu kredytów i pożyczek o 7,28 mln zł k/k.

|

|

|

|