Miniony rok był bardzo trudny dla Vigo Photonics. Presja kosztowa, czy braki komponentów, a przez to przesunięcie realizacji niektórych zleceń na przyszły rok, spowodowały, że zyski spółki drastycznie stopniały. Jednak 2023 rok ma zadatki na odwrócenie negatywnych tendencji.

Vigo Photonics jest producentem niechłodzonych, fotonowych detektorów podczerwieni. Spółka posiada status oficjalnego dostawcy podzespołów dla amerykańskiej agencji kosmicznej NASA, a jej detektory pracują na pokładzie łazika Curiosity eksplorującego powierzchnię Mars. Produkty Vigo mają zastosowanie w największych na świecie ośrodkach badawczych oraz przy tworzeniu zaawansowanych urządzeń technicznych, w takich aplikacjach jak:

- bezpieczeństwo ruchu kolejowego (systemy wykrywania awarii w układach jezdnych kolei dużych prędkości oraz systemy wykrywania pożarów),

- ochrona środowiska (pomiary zagrożenia środowiska szkodliwymi substancjami chemicznymi, monitoring emisji substancji niebezpiecznych do powietrza, monitoring jakości powietrza),

- zastosowania przemysłowe (skanery przemysłowe do badania rozkładu temperatury, urządzenia automatyki przemysłowej),

- zastosowania militarne (systemy naprowadzania pocisków, ostrzegacze przed namierzaniem pojazdów przy pomocy wiązki laserowej),

- bezpieczeństwo (wykrywanie substancji wybuchowych i niebezpiecznych, systemy prewencji przed działalnością terrorystyczną, systemy kontroli zawartości bagażu pasażerów),

- badania i nauka (pomiary parametrów wysokotemperaturowej plazmy w badaniach nad syntezą termojądrową, pomiary ultrakrótkich impulsów promieniowania podczerwonego emitowanego przez lasery i synchrotrony, spektrometry do pomiaru skrajnie niskich stężeń substancji),

- przemysł kosmiczny (łączność laserową w otwartej przestrzeni kosmicznej, urządzenia pomiarowe do zastosowań kosmicznych).

Poniżej prezentujemy wybrane dane finansowe Grupy Kapitałowej Vigo Photonics.

| Wybrane dane finansowe (tys. zł) | 3Q20 | 4Q20 | 1Q21 | 2Q21 | 3Q21 | 4Q21 | 1Q22 | 2Q22 | 3Q22 |

| Przychody ze sprzedaży | 12 888 | 14 264 | 14 582 | 18 011 | 16 651 | 22 253 | 11 728 | 18 995 | 16 820 |

| Wynik brutto na sprzedaży | 7 788 | 10 800 | 9 360 | 11 500 | 11 589 | 12 659 | 8 627 | 9 985 | 8 032 |

| Wynik na sprzedaży | 3 662 | 5 399 | 4 204 | 5 400 | 5 839 | 5 300 | 951 | 101 | 279 |

| Wynik operacyjny | 4 294 | 6 545 | 5 203 | 6 555 | 7 212 | 5 443 | 1 556 | 1 736 | 1 625 |

| Wynik brutto | 3 801 | 6 056 | 4 904 | 6 991 | 6 784 | 5 734 | 1 016 | 1 655 | 279 |

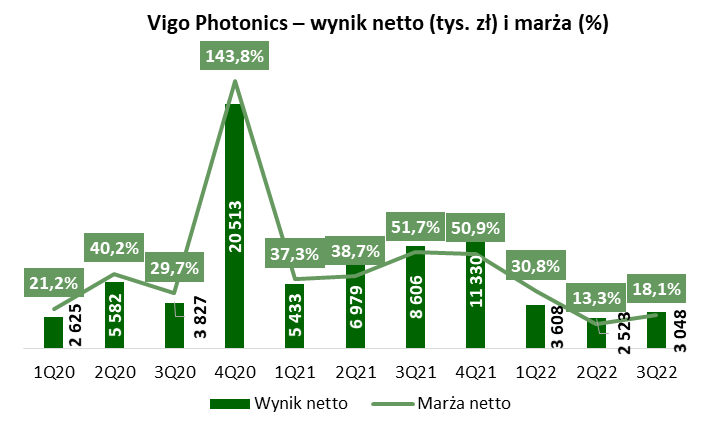

| Wynik netto | 3 827 | 20 513 | 5 433 | 6 979 | 8 606 | 11 330 | 3 608 | 2 523 | 3 048 |

| Marża brutto na sprzedaży | 60,4% | 75,7% | 64,2% | 63,8% | 69,6% | 56,9% | 73,6% | 52,6% | 47,8% |

| Marża na sprzedaży | 28,4% | 37,9% | 28,8% | 30,0% | 35,1% | 23,8% | 8,1% | 0,5% | 1,7% |

| Marża operacyjna | 33,3% | 45,9% | 35,7% | 36,4% | 43,3% | 24,5% | 13,3% | 9,1% | 9,7% |

| Marża brutto | 29,5% | 42,5% | 33,6% | 38,8% | 40,7% | 25,8% | 8,7% | 8,7% | 1,7% |

| Marża netto | 29,7% | 143,8% | 37,3% | 38,7% | 51,7% | 50,9% | 30,8% | 13,3% | 18,1% |

Źródło: opracowanie własne na podstawie raportów Emitenta.

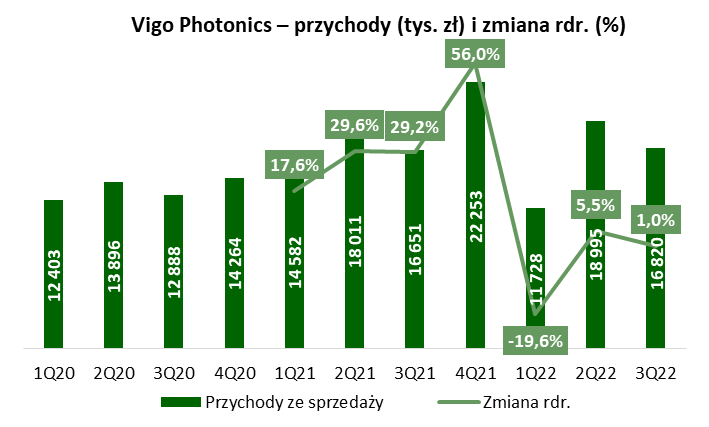

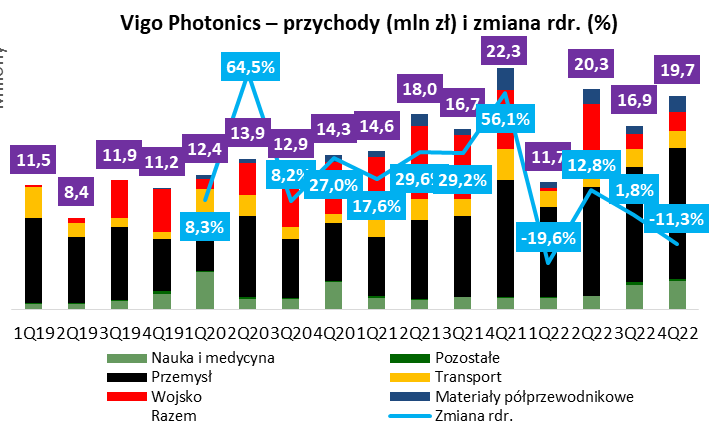

W I kw. 2022 roku przychody Vigo Photonics wyniosły 11,7 mln zł i były o 19,6% niższe rdr. Było to efektem inwestycji w cleaning room, co przejściowo zmniejszyło moce produkcyjne spółki. Jednak odbicie przychodów w kolejnych kwartałach nie było spektakularne, w relacji rdr. dynamiki były jednocyfrowe i relatywnie niskie. Spółka zmagała się z brakiem komponentów do produkcji, szacując, że utrudnienia wpływają na około 10-20% całości wolumenu produkcji (dotyczą tylko części produkcji modułów detekcyjnych, a produkcja detektorów bez elektroniki oraz materiałów dla fotoniki przebiega bez zakłóceń).

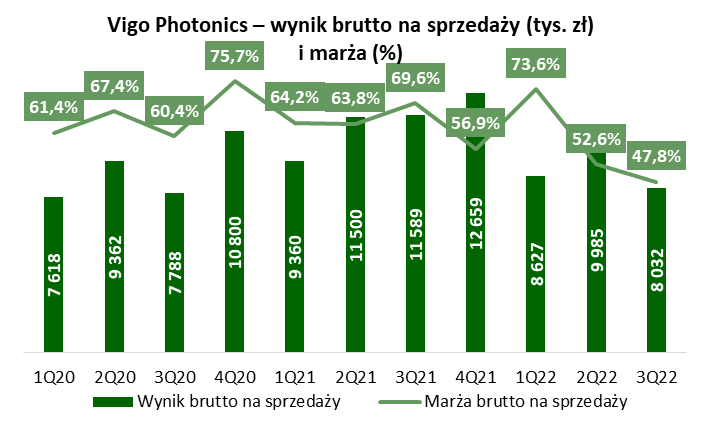

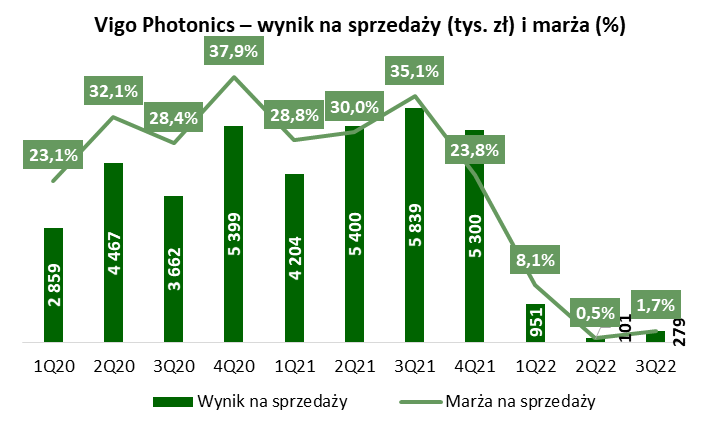

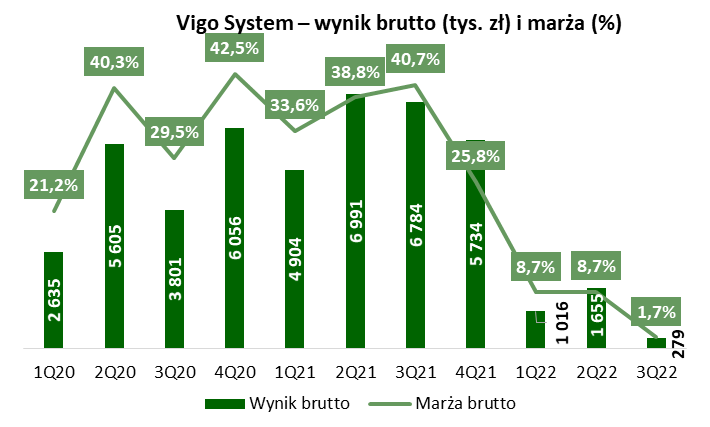

Presja kosztowa była obserwowana już na poziomie zysku brutto na sprzedaży. Procentowa marża spadła poniżej 50% w III kw. 2022 roku, poziomu niewidzianego od wielu kwartałów. Wzrost odnotowały także inne koszty operacyjne, co spowodowało spadek zysku na sprzedaży z 5-6 mln zł kwartalnie w 2021 roku do 0-1 mln zł w okresie trzech kwartałów 2022 roku. Zysk operacyjny jest jednak wyższy, gdyż pozytywnie na jego wysokość wpływają pozostałe przychody operacyjne, które dotyczą głównie otrzymywanych dotacji.

Wyniki spółki były w istotny sposób obciążone wyższymi kosztami finansowymi. W III kw. 2022 roku wyniosły one 1,4 mln zł wobec 0,4 mln zł rok temu. Po trzech kwartałach 2022 roku było to 2,1 mln zł wobec 0,5 mln zł rok wcześniej. Spółka wskazała, że różnice kursowe wynikające z wyceny kredytów walutowych wyniosły 1,5 mln zł. W efekcie grupa zamknęła III kw. 2022 roku z zyskiem brutto na poziomie zaledwie 0,3 mln zł. Zysk netto spółki był wyższy ze względu na ujęcia aktywa z tytułu podatku odroczonego (działalność w SSE). Ppo trzech kwartałach 2022 roku skorygowany zysk netto (bez uwzględnienia wpływu odroczonego podatku) wyniósł 2,9 mln zł wobec 18,7 mln zł w analogicznym okresie roku poprzedniego.

Ważne informacje

- Spółka miała trudny rok, co stworzyło niską bazę porównawczą na 2023 rok. Na wynikach odcisnęły się wyższe koszty produkcji (wzrost cen komponentów), braki komponentów (przesunięcie realizacji części zamówień na 2023 rok), a także wzrots kosztów operacyjnych (obserwowana inflacja, intensywny rozwój sieci sprzedaży w USA, przygotowanie kolejnych projektów rozwojowych, wzrost wynagrodzeń).

- W III kw. 2022 roku spółka podjęła działania mające na celu optymalizację kosztów.

- Spółka zwiększyła ceny sprzedaży o 20-30% w odpowiedzi na rosnące koszty działalności. Efekt podwyżek ma być widoczny od 2023 roku.

- Spółka poinformowała o rosnącym poziomie zamówień (76,3 mln zł, +11% rdr. na koniec grudnia 2022 roku). Spółka podtrzymała cel przychodowy na poziomie 100 mln zł w 2023 roku, jednak patrząc na obecny portfel zamówień cel ten wydaje się być na razie odległy.

- Wyniki IV kw. 2022 roku cały czas mogą pozostawać pod presją wyższych kosztów i trudnego otoczenia.

- W I kw. 2023 roku spółka będzie miała niską bazę porównawczą ze względu na inwestycję w cleaning room i okresowy spadek mocy produkcyjnych. Przychody w I kw. 2022 roku wyniosły 11,7 mln zł i były o blisko 20% niższe rdr. Jednak zamiast patrzeć na dynamiki wzrostowe rdr. inwestorzy mogą być skupieni na nominalnym odczycie poziomu przychodów w I kw. 2023 roku.

Przychody

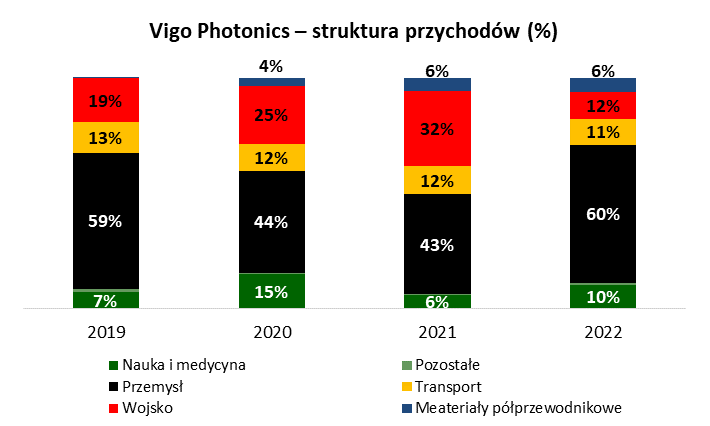

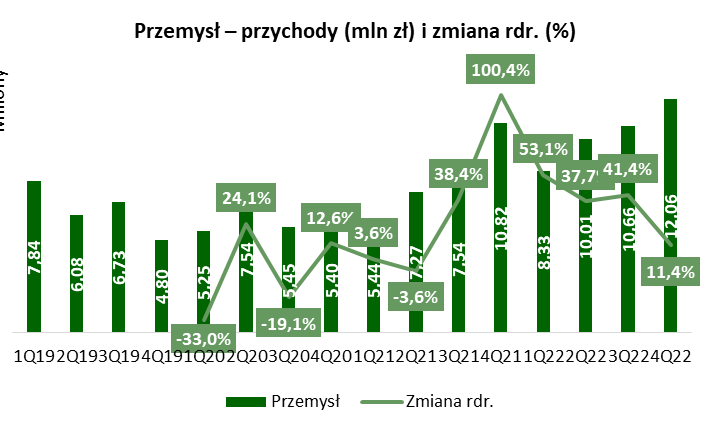

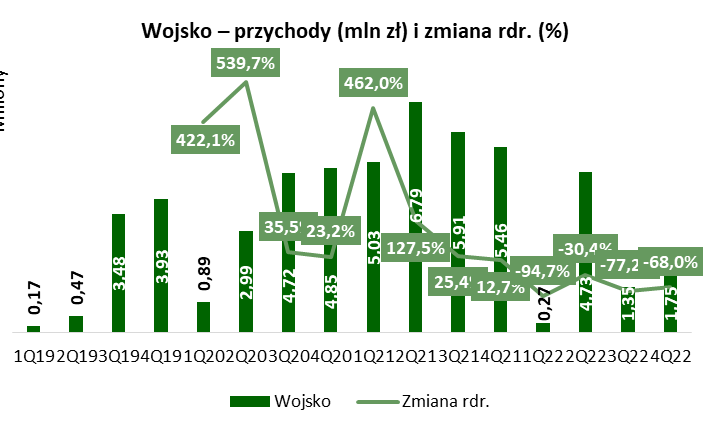

Vigo Photonics opublikowało szacunkowe dane przychodowe za IV kw. 2022 roku. Wyniosły one 19,7 mln zł, spadając o 11,3% rdr. Zważywszy na sygnalizowane problemy w poprzednich kwartałach i efekt wysokiej bazy można uznać, że dynamika spadku przychodów nie jest aż tak duża. Dodatkowo wchodząc w szczegóły widać, że istotnym obciążeniem były słabsze wyniki segmentu wojskowego, było obserwowane również w pozostałych kwartałach. Dobrze radził sobie przemysł z kolejnym rekordem na poziomie 12 mln zł, choć dynamika wzrostu spadła do 11,4% rdr. w IV kw. 2022 roku (wciąż dwucyfrowy wzrost pomimo wysokiej bazy z poprzedniego roku).

W całym 2022 roku największa dynamika wzrostu sprzedaży została wygenerowała w segmencie Nauka i medycyna z dynamiką 74,3% rdr., choć nominalnie było to 7,1 mln zł (udział w łącznych przychodach rzędu 10%). Przemysł w skali całego roku wypracował 41,1 mln zł, wzrost o 32,1% rdr. i odpowiadał za ponad połowę przychodów (około 60%). Pozostałe segmenty odnotowały ujemne dynamiki. Transport spadł o 10,5% rdr., do 7,8 mln zł. Półprzewodniki pokazały porównywalny wynik (-0,8% rdr.) na poziomie 8,1 mln zł. Wojsko spadło z 23,2 mln zł do 8,1 mln zł, wcześniej spółka mówiła o oczekiwaniach wyniku rzędu 10 mln zł w 2022 roku.

W układzie geograficznym w III kw. 2022 roku blisko 62% przychodów pochodziło z Europy, a 2,1% z Polski. Kierunki te odnotowały jednak spadki w relacji rdr. Prawie dwukrotny wzrost został wypracowany na rynku azjatyckim (blisko 22% przychodów), a w Ameryce Północnej o 78% rdr. (blisko 15% przychodów). Spółka w drugiej połowie 2021 roku utworzyła spółkę zależną na rynku amerykańskim, a w 2022 roku koncentrowała się m.in. na budowaniu zespołu oraz strategii sprzedażowej, dystrybucyjnej i marketingowej.

W sprawozdaniu za III kw. 2022 roku Vigo zaczęło podawać dane o zamówieniach. Narastająco na koniec października 2022 roku wyniosły one 67,1 mln zł i były o około 20% wyższe rdr. Warto jednak zauważyć, że skok w zamówieniach wystąpił w czerwcu (zmiana z 32,6 mln zł na koniec maja do 44,9 mln zł na koniec czerwca). W komentarzu do szacunkowych przychodów za IV kw. 2022 roku wskazano, że portfel zamówień na koniec grudnia wyniósł 76,3 mln zł i był o około 11% wyższy rdr. Dynamika zatem istotnie spowolniła względem tego, co spółka pokazała dwa miesiące wcześniej, na koniec października.

Źródło: Emitent.

Koszty

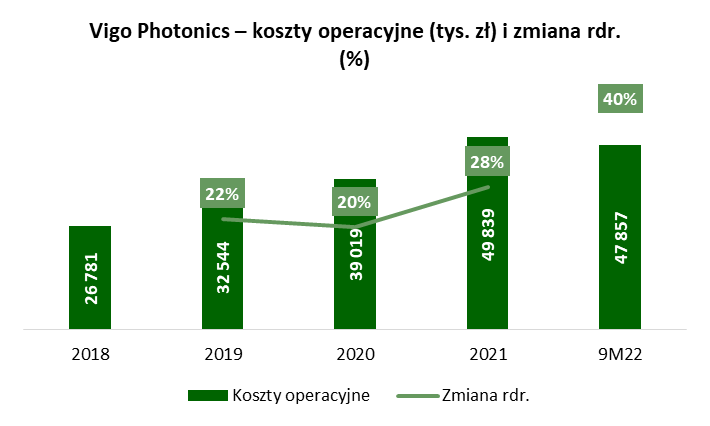

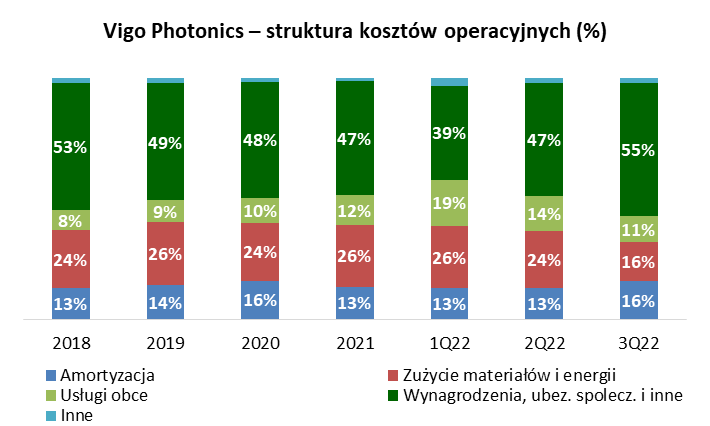

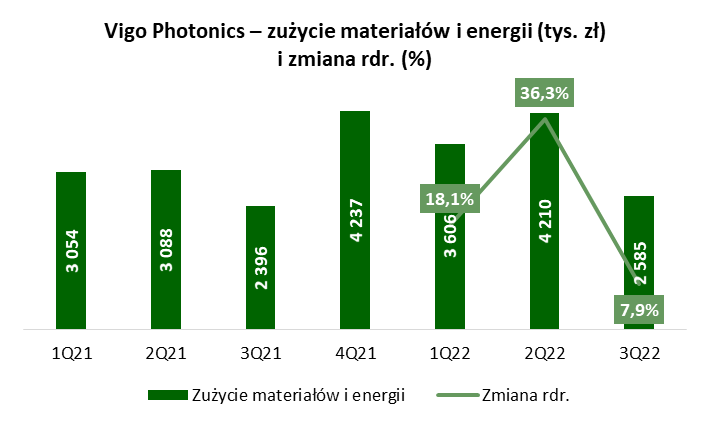

W okresie trzech kwartałów 2022 roku koszty operacyjne Vigo zwiększyły się do 47,9 mln zł, tj. o 40% rdr., co było dynamiką wyższą niż w poprzednich okresach. Największy udział w kosztach mają wynagrodzenia (47% w 2021 roku i po trzech kwartałach 2022 roku) oraz zużycie materiałów i energii (od powiednio 26% i 22%). Jeśli chodzi o dynamikę zmiany to warto zwrócić uwagę na szybki wzrost usług obcych i amortyzacji w 2022 roku.

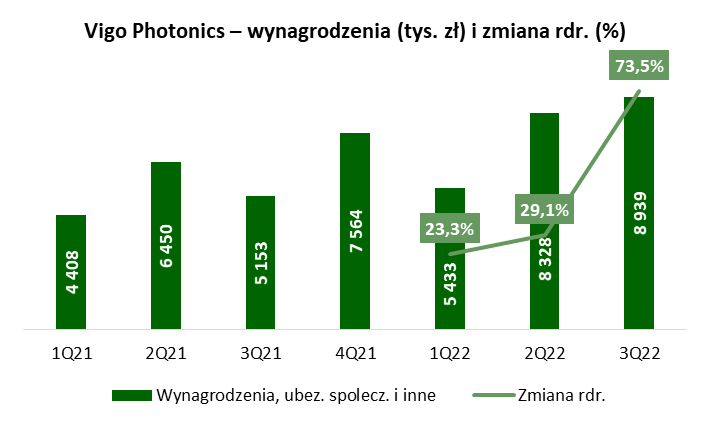

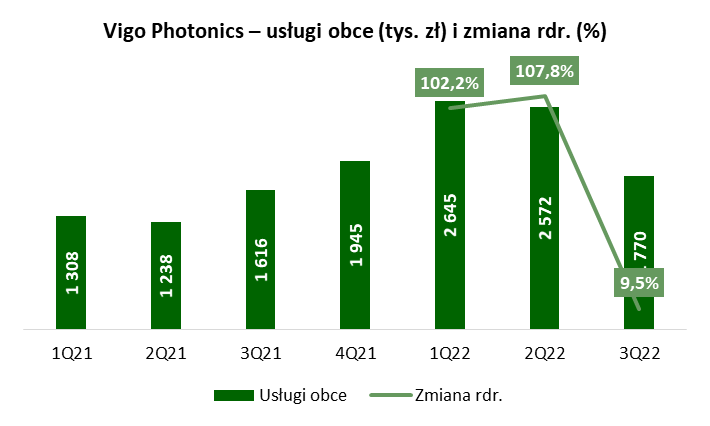

Koszty związane z wynagrodzeniami wyniosły 22,7 mln zł w trzech kwartałach 2022 roku rosnąc o 41,8% rdr. Najwyższa dynamika została odnotowana w samym III kw. 2022 roku na poziomie 73,5% rdr., a koszty te sięgnęły blisko 9 mln zł. Spółka wskazała, że był to efekt wzrostu zatrudnienia oraz wynagrodzeń. Usługi obce wyniosły 7 mln zł po trzech kwartałach 2022 roku rosnąc o 67,9% rdr. Wynikały głównie z intensywnego rozwoju sieci sprzedaży oraz większej aktywności marketingowej i sprzedażowej, zwłaszcza na rynku i amerykańskim, jak również przygotowaniem nowych projektów rozwojowych. Koszty te mocno rosły w pierwszym półroczu – podwoiły się rdr., oscylując wokół 2,6 mln zł, a w samym III kw. spadły do 1,8 mln zł (+9,5% rdr.). Dokonane oszczędności w istotnej mierze dotyczyły właśnie kosztów usług obcych.

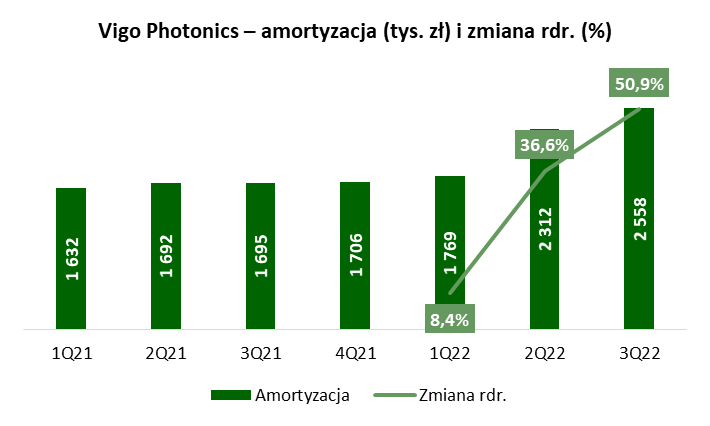

W II kw. 2022 rok umiał miejsce istotny wzrost amortyzacji, do 2,3 mln zł wobec 1,8 mln zł kwartał wcześniej. Było to związane z oddaniem do użytkowania i rozpoczęciem amortyzowania zakończonych inwestycji. Z kolei koszty zużycia materiałów i energii wyniósł 10,4 mln zł po trzech kwartałach rosnąc o 21,8% rdr.

Przepływy pieniężne

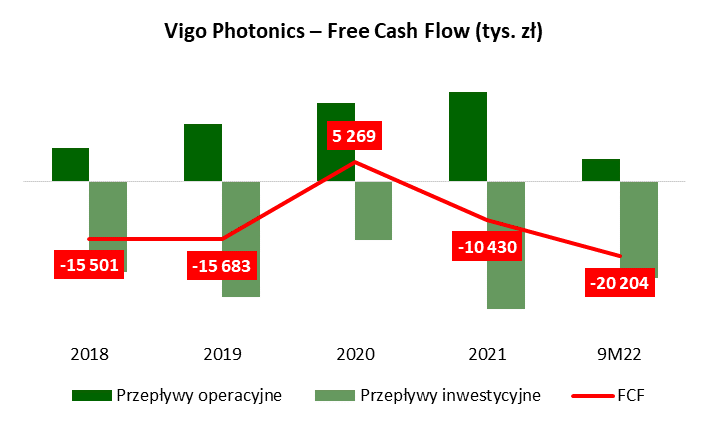

Poniżej prezentujemy wybrane dane finansowe Grupy Kapitałowej Vigo Photonics.

| Wybrane dane finansowe (tys. zł) | 2018 | 2019 | 2020 | 2021 | 9M22 |

| Przepływy operacyjne | 9 074 | 15 446 | 21 192 | 24 131 | 6 007 |

| Przepływy inwestycyjne | -24 575 | -31 129 | -15 923 | -34 561 | -26 211 |

| FCF | -15 501 | -15 683 | 5 269 | -10 430 | -20 204 |

| Przepływy finansowe | 13 253 | 19 222 | -5 119 | 3 065 | 16 069 |

| Razem | -2 248 | 3 539 | 150 | -7 365 | -4 135 |

Źródło: opracowanie własne na podstawie raportów Emitenta.

Vigo Photonics generuje dodatnie przepływy pieniężne z działalności operacyjnej. Nie są one jednak wystarczające do pokrycia potrzeb inwestycyjnych, co obrazuje ujemny wskaźnik FCF (przepływy operacyjne pomniejszone o przepływy inwestycyjne). Zwracamy uwagę, że w przepływach inwestycyjnych uwzględnione są dotacje, czyli istotne źródło finansowania spółki. W 2020 roku było to 10,1 mln zł, w 2021 roku 15,1 mln zł, a po trzech kwartałach 2022 roku 15,3 mln zł. Działalność finansowa związana jest z finansowaniem dłużnym oraz jego obsługą. Ostatnią dywidendę spółka wypłaciła w 2017 roku.

Źródło: opracowanie własne na podstawie raportów Emitenta.

Bilans

Poniżej prezentujemy wybrane dane finansowe Grupy Kapitałowej Vigo Photonics.

| Wybrane dane finansowe (tys. zł) | 2018 | 2019 | 2020 | 2021 | 9M22 |

| Aktywa trwałe | 67 417 | 98 786 | 129 106 | 184 684 | 221 500 |

| Rzeczowe aktywa trwałe | 45 031 | 67 453 | 70 749 | 99 219 | 113 941 |

| Nakłady na projekty rozwojowe | 14 368 | 16 650 | 24 667 | 42 652 | 54 030 |

| Aktywa z tytułu długoterminowego podatku odroczonego | 0 | 0 | 14 460 | 22 395 | 28 671 |

| Aktywa obrotowe | 22 796 | 28 933 | 37 955 | 34 314 | 31 221 |

| Środki pieniężne | 9 345 | 12 797 | 13 249 | 5 659 | 2 056 |

| Kapitał własny | 54 221 | 68 063 | 100 582 | 133 067 | 140 463 |

| Zobowiązania długoterminowe | 17 885 | 47 111 | 49 630 | 56 660 | 73 707 |

| Kredyty i pożyczki | 5 474 | 26 791 | 24 121 | 21 368 | 27 861 |

| Rozliczenia międzyokresowe przychodów | 12 026 | 19 594 | 25 255 | 35 066 | 45 050 |

| Zobowiązania krótkoterminowe | 18 107 | 12 544 | 16 850 | 29 270 | 38 550 |

| Kredyty i pożyczki | 7 847 | 5 971 | 6 439 | 12 441 | 25 193 |

| Zobowiązania handlowe i inne | 6 993 | 1 571 | 1 735 | 8 103 | 4 969 |

| Rozliczenia międzyokresowe przychodów | 1 314 | 1 354 | 2 937 | 2 363 | 2 236 |

| Suma bilansowa | 90 213 | 127 718 | 167 062 | 218 997 | 252 721 |

Źródło: opracowanie własne na podstawie raportów Emitenta.

Suma bilansowa Vigo zwiększyła się trzykrotnie w przeciągu czterech lat. Na koniec 2018 roku wynosiła 90,2 mln zł, podczas gdy na koniec września 2022 roku było to 252,7 mln zł. Wśród aktywów dominują aktywa trwałe, a wśród nich rzeczowe aktywa trwałe (45% sumy bilansowej na koniec III kw. 2022 roku) oraz nakłady na projekty rozwojowe (odpowiednio 21,4%). Od 2020 roku spółka wykazuje w bilansie także aktywo z tytułu odroczonego podatku dochodowego. Udział aktywów obrotowych systematycznie malał w bilansie, z 25,3% na koniec 2018 roku do 12,4% na koniec września 2022 roku. W ostatnich kwartałach obserwowany jest takze dość istotny ubytek wykazywanych środków pieniężnych, których wartość stopniała do 2,1 mln zł na koniec III kw. 2022 roku wobec 5,7 mln zł na koniec 2021 roku i 13,2 mln zł na koniec 2022 roku.

Po stronie pasywów przeważa kapitał własny z wartością 140,4 mln zł na koniec września 2022 roku, tj. 55,6% sumy bilansowej. Istotną pozycją bilansową są także rozliczenia międzyokresowe przychodów. Pozycja ta dotyczy środków otrzymanych z dotacji na środki trwałe i realizację prac rozwojowych. Ze względu na skalę inwestycji w relacji do generowanych przepływów operacyjnych grupa korzysta także z zewnętrznych źródeł finansowania. Wartość kredytów zwiększyła się z 13,3 mln zł na koniec 2018 roku do 53,1 mln zł na koniec III kw. 2022 roku. Analogicznie dług netto zwiększył się z 4 mln zł do 51 mln zł.

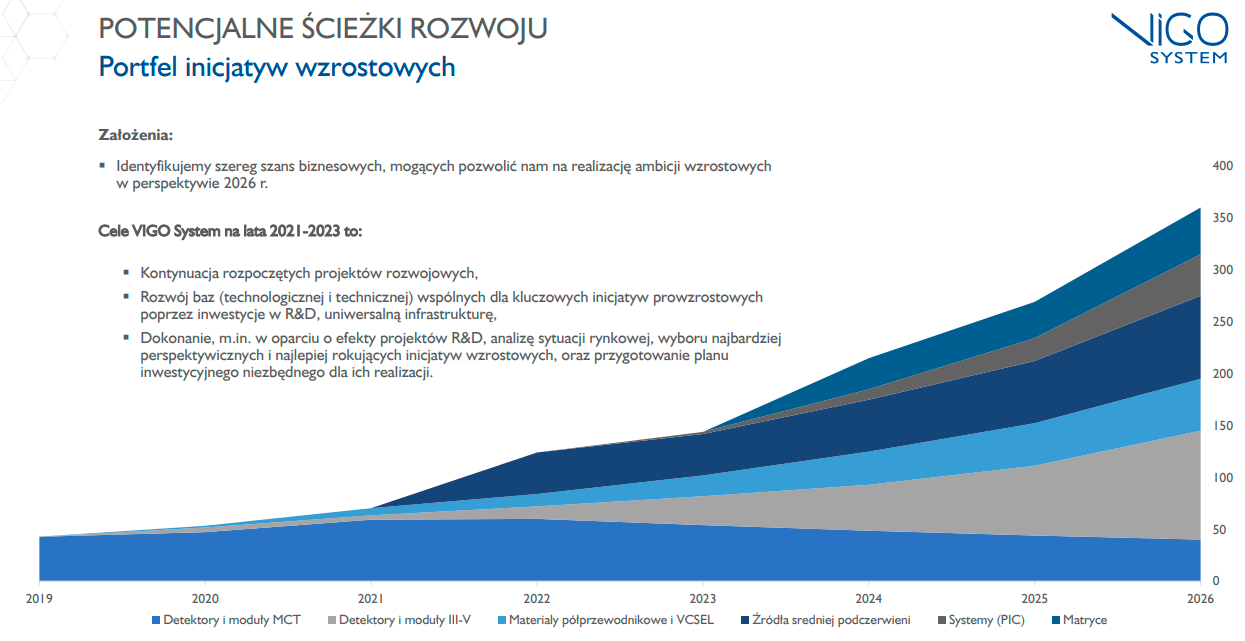

Strategia

W czerwcu 2021 roku spółka przyjęła strategię na lata 2021-2026. Zakłada on dalszy wzrost realizowany poprzez kontynuację rozwoju na globalnym rynku fotoniki, w tym wspieranie rozwoju segmentów rynku w których Spółka jest obecna oraz poszerzenie zakresu działalności Spółki o nowe obszary. Za najbardziej perspektywiczne z potencjalnych inicjatyw wzrostowych zarząd Vigo uznaje:

- eksplorację rynku detektorów MCT (HgCdTe), w tym ekspansję (geograficzną, segmentową) w obszarach rynku nieobjętych regulacjami wyłączającymi stosowanie rtęci i kadmu w detektorach,

- rozwój technologii detektorów i modułów podczerwieni z materiałów powstałych na bazie związków z III i V grupy układu okresowego pierwiastków, zgodnych ze wspólnotową dyrektywą Restriction of Hazardous Substances (RoHS),

- rozwój epitaksji materiałów półprzewodnikowych III-V oraz produkcji źródeł bliskiej podczerwieni (laserów VCSEL),

- rozwój technologii źródeł podczerwieni,

- rozwój technologii systemów optoelektronicznych i fotonicznych układów scalonych dla średniej oraz krótkiej podczerwieni,

- rozwój technologii matryc detektorów podczerwieni.

Realizacja Strategii VIGO 2026 podzielona jest na dwa etapy. W I etapie, obejmującym lata 2021-2023, spółka zamierza się koncentrować na:

- kontynuacji rozpoczętych projektów rozwojowych, w tym technologii fotonicznych układów scalonych, detektorów z materiałów III-V, epitaksji materiałów półprzewodnikowych, technologii źródeł podczerwieni,

- rozwoju bazy technologicznej i technicznej, wspólnych dla kluczowych inicjatyw prowzrostowych poprzez inwestycje w R&D oraz uniwersalną infrastrukturę,

- dokonaniu, m.in. w oparciu o efekty projektów R&D, analizę sytuacji rynkowej, wyboru najbardziej perspektywicznych i najlepiej rokujących inicjatyw wzrostowych, oraz przygotowanie planu inwestycyjnego niezbędnego dla ich realizacji.

W II etapie spółka będzie koncentrować się na wdrożeniu najbardziej perspektywicznych inicjatyw wzrostowych. Ponadto, spółka zamierza kontynuować ekspansję na nowe rynki geograficzne i produktowe, w tym inwestować w rozwój własnych struktur sprzedaży na kluczowych rynkach.

Realizację strategii oraz działań rozwojowych spółka podsumowuje w publikowanych prezentacjach wynikowych. Z ostatnią dostępną (w momencie publikacji to omówienie wyników za III kw. 2022 roku) można zapoznać się w serwisie korporacyjnym spółki.

Źródło: Emitent.

Ambicją spółki jest utrzymanie tempa wzrostu przychodów na poziomie 20-30% rocznie oraz wysokiej rentowności podstawowej działalności operacyjnej, w tym marży brutto na sprzedaży powyżej 60% oraz rentowności EBITDA powyżej 40%. Potencjał wzrostu przychodów ze sprzedaży oraz EBITDA znormalizowana (skorygowana m.in. o wpływ dotacji) w okresie 2021-2023 szacowany jest odpowiednio na 67 mln zł przychodów i 29,5 mln zł EBITDA w 2021 roku, 80 mln zł przychodów i 33,5 mln zł EBITDA w 2022 roku oraz 100 mln zł przychodów i 40 mln zł EBITDA w 2023 roku.

W 2021 roku Vigo osiągnęło 71,5 mln zł przychodów i 29,12 mln zł znormalizowanej EBITDA. Oznacza to przekroczenie celu przychodowego, a celu związanego z EBITDA zrealizowanie w niemal 99%. Na bazie opublikowanych szacunków w 2022 roku przychody wyniosły 67,3 mln zł, a więc były o około 16% niższe od celu na poziomie 80 mln zł. Skorygowana EBITDA po trzech kwartałach 2022 roku wyniosła 9,5 mln zł wobec celu 33,5 mln zł, a więc stopień realizacji wyniósł zaledwie 28,4%. W ostatnich komentarzach spółka podtrzymała cel przychodowy 100 mln zł na 2023 rok.

Podsumowanie

Podwyżka cen rzędu 20-30% od 2023 roku powinna pozytywnie przełożyć się na przychody i spowodować odbudowę realizowanych marż przez Vigo Photonics. Należy pamiętać, że część zamówień z 2022 roku spółka nie była w stanie zrealizować w 2022 roku i przesunęła je na początek 2023 roku, więc pełny efekt powyżek cen powinien być widoczny dopiero w kolejnych kwartałach. Pozosataje także pytanie jaki poziom marż pozwolą wygenerować rzeczone podwyżki. Rosnący portfel zamówień pokazuje, że spółka dalej obserwuje wzrost popytu, jednak dynamika wzrostu może pozostawiać pewien niedosyt (+20% rdr. na koniec października wobec +11% rdr. na koniec grudnia 2022 roku).

Spółka podtrzymała plan przychodowy na poziomie 100 mln zł na 2023 rok. Wydaje się, że należy podchodzić do tych zapowiedzi z odpowiednim dystansem. Niestety, spółce już nie raz zdażyło się nie dowieźć składanych zapowiedzi. Przykładem może być chociażby oczekiwana sprzedaż materiałów półprzewodnikowych, która miała sięgnąć 2 mln euro, tj. około 9-10 mln zł, tymczasem zarówno w 2021, jak i w 2022 roku przychody wyniosły 4 mln zł. Jednocześnie wypracowanie 100 mln zł przychodów oznaczałoby wzrost o 46% rdr. i byłoby to o 31% więcej niż portfel zamówień na koniec 2022 roku (76,3 mln zł). Wydaje się, że osiągnięcie tego celu może być wyzwaniem, a pierwsza połowa 2023 roku powinna dać istotną podpowiedź. Niemniej, wyniki przyszłego roku powinny się poprawić, a pytaniem pozostaje skala tej poprawy.

Spółka podjęła szereg inicjatyw w 2022 roku, które mogą spowodować dalszy wzrost kosztów działalności. Widać istotny wzrost kosztów wynagrodzeń, czy amortyzacji, co może być obserwowane również w przyszłym roku. We wrześniu 2022 roku spółka przekształciła inkubator inwestycyjny Vigo WE Innovation w alternatywną spółkę inwestycjną Vigo Ventures ASI. Ujęcie kosztów działalności inkubatora metodą praw własności obniżyło wyniki 2022 roku o blisko 0,5 mln zł.

W krótkim i średnim terminie przed Vigo Systems jest wiele wyzwań, jak chociażby realizacja celu przychodowego 100 mln zł na 2023 rok, poradzenie sobie z presją kosztową, kontynuacja inicjatyw wzrostowych i wprowadzanie na rynek nowych produktów, czy obsługa rosnącego długu. W długim terminie cały czas podtrzymujemy wiarę w sukces spółki i kontynuację wzrostu skali biznesu, choć droga może być wyboista, co dobrze pokazał 2022 rok.

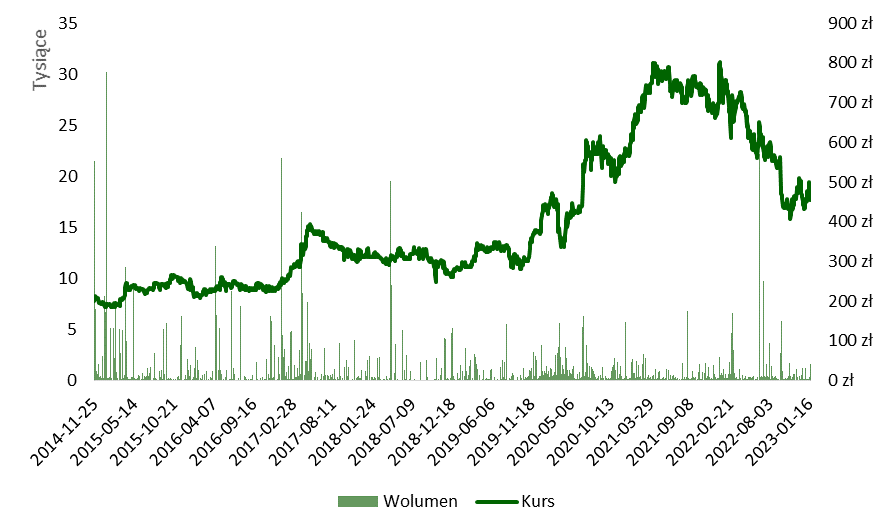

Vigo Photonics – wykres kursu akcji

Źródło: opracowanie własne.

--

Treść powyższego materiału analitycznego jest wyłącznie subiektywną opinią autora i nie stanowi „rekomendacji inwestycyjnej” w rozumieniu przepisów art. 3 ust. 1 pkt 35) Rozporządzenia Parlamentu Europejskiego i Rady (UE) NR 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE (Dz.U.UE.L.2014.173.1 z dnia 2014.06.12) ani „informacji rekomendującej” w rozumieniu ww. przepisów, jak również nie stanowi jakiejkolwiek oferty instrumentów finansowych. Stowarzyszenie Inwestorów Indywidualnych oraz autorzy nie ponoszą żadnej odpowiedzialności za szkody poniesione w wyniku decyzji inwestycyjnych podjętych na podstawie lektury treści publikowanych w ramach niniejszego projektu.