Legimi, czyli technologiczna firma oferująca e-książki i audiobooki w modelu abonamentowym, przygotowuje się do debiutu na rynku NewConnect. W tym celu przeprowadzi publiczną emisję akcji, oferując jednocześnie swoim akcjonariuszom dodatkowe korzyści w postaci m.in. darmowych, okresowych dostępów do swojego serwisu.

Zapraszamy do zapoznania się z raportem analitycznym SII podsumowującym najważniejsze informacje dotyczące działalności i perspektyw Emitenta oraz trwającej oferty publicznej.

Spis treści:

- Podsumowanie i harmonogram oferty

- Profil działalności i model biznesowy

- Akcjonariat przed i po emisji akcji

- Otoczenie rynkowe

- Analiza wyników i sytuacji finansowej

- Strategia i plany rozwoju

- Wybrane czynniki ryzyka

- Podsumowanie raportu

|

1. Podsumowanie i harmonogram oferty

|

Liczba oferowanych akcji: |

250 tys. |

|

Cena emisyjna: |

16 zł |

|

Wartość oferty: |

4 mln zł |

|

Próg emisji: |

100 tys. euro (26.820 akcji) |

|

Kapitalizacja Emitenta w przypadku przydzielenia wszystkich akcji: |

24,13 mln zł |

|

Terminy zapisów: |

od 25 marca 2019 r. do 12 kwietnia 2019 r. |

|

Planowany debiut giełdowy: |

IV kwartał 2019 r. |

|

Oferujący: |

Legimi S.A. |

|

Kanały informacyjne Emitenta: |

www: www.legimi.pl, www.legimi.de Twitter: www.twitter.com/legimi Facebook: www.facebook.com/legimi Instagram: www.instagram.com/czytamzlegimi |

Źródło: opracowanie własne na podstawie materiałów Emitenta.

Oferta publiczna Legimi obejmuje do 250.000 akcji. Przy cenie emisyjnej ustalonej na poziomie 16 zł daje to wartość maksymalną oferty na poziomie 4 mln zł brutto, a zakładając, że przydzielone zostaną wszystkie akcje, wycena Spółki na potrzeby oferty publicznej sięga 24,1 mln zł.

Zapisy na akcje Legimi w ofercie publicznej składać można od 25 marca do 12 kwietnia 2019 roku, kontaktując się w tym celu bezpośrednio ze Spółką. Planowany dzień przydziału akcji to 16 kwietnia 2019 roku. Debiut na rynku NewConnect powinien natomiast nastąpić w IV kwartale 2019 roku (poza oferowanymi akcjami serii G do obrotu mają zostać wprowadzone również serie B, C i F).

Dla inwestorów, którzy wezmą udział w ofercie publicznej, Emitent przygotował dodatkowe korzyści w postaci okresowych dostępów do usług Legimi, darmowych czytników e-booków czy wizyty na planie tworzonego przez Spółkę magazynu Prolog i spotkania z bohaterem odcinka programu.

| Liczba objętych akcji | Świadczenie |

| 20-99 | kwartalny dostęp do usług Legimi bez limitu |

| 100-199 | półroczny dostęp do usług Legimi bez limitu |

| 200-499 | roczny dostęp do usług Legimi bez limitu |

| 500-999 | dwuletni dostęp do usług Legimi bez limitu |

| 1.000-2.999 | czytnik e-booków PocketBook TouchLux 4 + dwuletni dostęp do usług Legimi bez limitu |

|

3.000-4.999 |

czytnik e-booków PocketBook Touch HD 3 + dwuletni dostęp do usług Legimi bez limitu |

|

5.000-9.999 |

czytnik e-booków PocketBook InkPad 3 + dwuletni dostęp do usług Legimi bez limitu |

| 10.000 i więcej | czytnik e-booków PocketBook InkPad 3 + dożywotni dostęp do usług Legimi bez limitu + wizyta na planie programu Prolog oraz obiad z autorem (bohaterem odcinka) i Zarządem Legimi |

Źródło: opracowanie własne na podstawie materiałów Emitenta.

2. Profil działalności i model biznesowy

Legimi to firma technologiczna, której misją jest dostarczanie najlepszych rozwiązań na rynku publikacji elektronicznych. Jej historia działalności sięga 2007 roku, gdy z inicjatywy założycieli firmy – Mikołaja Małaczyńskiego i Mateusza Frukacza – powstały pierwsze szkice systemu. Spółka formalnie założona została jednak w styczniu 2009 roku, po tym jak dynamicznie rozwijający się projekt zyskał zainteresowanie inwestora – funduszu VC SpeedUP. Nieco później do grona inwestorów dołączył także kolejny fundusz – FIZAN Venture Capital Satus.

Początkowo Spółka Legimi skupiała się na działalności technologicznej w zakresie oprogramowana antypirackiego, obsługując największych wydawców i firmy z branży e-commerce z Polski i zagranicy, w tym Grupę Allegro, Empik czy Lagardere. Od 2012 roku, jako pierwszy podmiot w Polsce, rozpoczęła jednak oferować abonamentowy dostęp do e-booków (usługa ta często określana jest przez Zarząd Spółki jako „Spotify dla e-książek”) i w tym obszarze rozwija się do dzisiaj.

Oferowane przez Spółkę abonamenty, poza ceną, różnią się między sobą miesięcznym limitem stron (300, 1000, 1500 lub bez limitu), dostępem do audiobooków i odsłuchu e-booków (przez syntezator mowy), liczbą urządzeń, na jakich można używać aplikacji (od 2 do 4 urządzeń), liczbą własnych e-booków, które można umieścić na wirtualnej półce (od 1 do 4 miesięcznie), a także długością trwania umowy (umowa na czas nieokreślony lub na 12 miesięcy). Ponadto od 2015 roku Legimi wprowadziło unikalną na polskim rynku ofertę abonamentów razem z e-czytnikami – przy nieco wyższych niż standardowo miesięcznych opłatach abonamentowych klienci wraz z dostępem do aplikacji Legimi otrzymują w promocyjnej cenie e-czytniki PocketBook lub InkBook (przy umowie zawieranej na 24 miesiące cena za e-czytnik to 1 zł). W praktyce takie rozwiązanie zachęca do skorzystania z oferty Emitenta między innymi tych użytkowników, którzy wcześniej nie używali cyfrowych książek, bo nie posiadali e-czytników, a do ich zakupu mogła zniechęcać dość wysoka cena takich urządzeń – w przypadku oferty Legimi koszt czytników nie jest dla klienta mocno odczuwalny ze względu na fakt, że jest on wliczony w koszt abonamentu i rozłożony na wiele miesięcy w czasie trwania umowy. Osobną ofertę Spółka ma także dla posiadaczy urządzeń Kindle, w zależności od wybranego pakietu, umożliwiając pobieranie od 7 do 10 e-booków miesięcznie. Dodatkowo klienci, którzy nie korzystają z oferty abonamentowej, mają możliwość zakupu i pobierania pojedynczych e-książek poza abonamentem.

Z aplikacji Legimi korzystać można na wszystkich urządzeniach przenośnych (komputer, smartfon, e-czytnik, tablet) z dowolnym systemem operacyjnym przy zapewnieniu pełnej synchronizacji urządzeń (zmieniając urządzenie można kontynuować od momentu, gdzie się ostatnio skończyło). Jednocześnie Spółka oferuje tzw. synchrobooki, które umożliwiają płynne przełączanie trybu czytania na słuchanie książek (i na odwrót), a także możliwość czytania e-booków „pobranych na półkę”, bez konieczności bieżącego połączenia z Internetem. Aplikacja prowadzi także statystyki, dzięki którym użytkownik może dowiedzieć się kiedy, jak i ile czyta.

Zaczynając od około 800 oferowanych tytułów w 2009 roku, dzięki współpracy z największymi wydawcami i dystrybutorami na rynku, oferta Legimi dynamicznie w ostatnich latach rosła – na koniec 2018 roku obejmując już ponad 61 tys. książek w dostępie abonamentowym (z ogółem blisko 79 tys. dostępnych tytułów). Jednocześnie szybko zwiększa się liczba klientów korzystających z płatnych usług dostępu do e-booków i audiobooków, która na koniec 2018 roku przekroczyła 48 tys. użytkowników (wśród nich przeważają stali klienci z wykupioną usługą abonamentowego dostępu do platformy Legimi, stanowiący około 70%). Rozszerzając kanały dotarcia do klienta, Emitent współpracuje także z operatorami komórkowymi T-Mobile, Play i Plus (operatorzy promują usługę Legimi, otrzymując w zamian prowizję od sprzedaży) czy Samsungiem (firma dokonuje preinstalacji aplikacji Spółki na swoich urządzeniach i promuje ją w swoim sklepie, a Legimi dostarcza członkom Samsung Members darmowe synchrobooki – jeden wybrany tytuł dla jednego użytkownika). W przypadku operatora Play współpraca realizowana jest również w ramach projektu Play360 stopni, którego użytkownicy, poza zwrotem kosztu naprawy telefonu, nawigacją od NaviExpert czy dostępem do Audioteki otrzymują także nielimitowany dostęp do ponad 25 tys. książek z wirtualnej biblioteki Legimi. Dzięki takim działaniom aplikacja Legimi pobrana została już 2 miliony razy, co może świadczyć, że istnieje jeszcze duży potencjał do zwiększenia liczby regularnych użytkowników.

|

Legimi – podsumowanie działalności (stan na grudzień 2018 r.) |

|

|

Źródło: Emitent. |

Ponadto doliczyć do tego należy kilku znaczących klientów biznesowych (firmy te udostępniają swoim pracownikom dostęp do platformy Legimi jako pozapłacowe świadczenie), a także współpracę z ponad 200 bibliotekami, które oferują swoim czytelnikom (poprzez udostępnianie specjalnego kodu) bezpłatny dostęp do książek poprzez platformę Legimi.

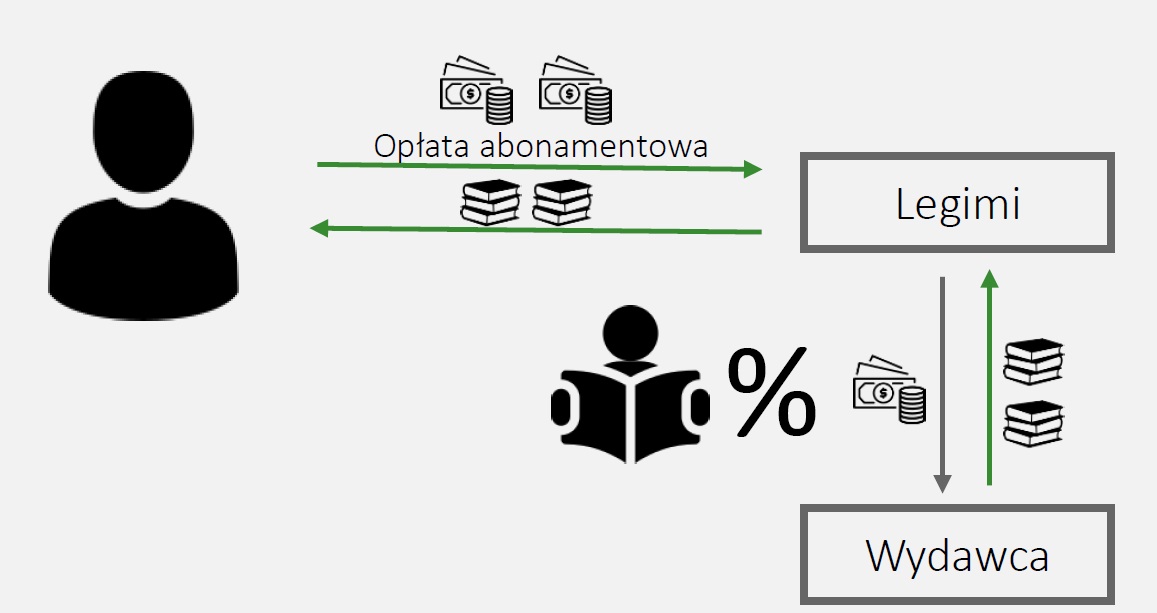

Dla wydawców Spółka oferuje współpracę w zakresie sprzedaży e-booków poprzez hosting na serwerze Legimi (prosty model prowizyjny, w którym wydawca otrzymuje za sprzedane publikacje pewien procent od ustalonej ceny) oraz wdrożenie księgarni e-booków u dużych partnerów (w tej opcji przygotowywany jest system obejmujący całość procesu sprzedaży e-booków wraz z rozliczeniem). W przypadku modelu subskrypcyjnego rozliczenia z wydawcą odbywają się na podobnych zasadach jak w tradycyjnym modelu detalicznym – wydawca co miesiąc otrzymuje za każdy tytuł wynagrodzenie, tj. kwotę stanowiącą iloczyn pełnej ustalonej przez siebie ceny katalogowej i liczby przeczytanych egzemplarzy (e-book zostaje uznany za przeczytany w momencie, gdy czytelnik przekroczy darmowy jej fragment, tj. ustalony odsetek ogólnej liczby stron książki, gdzie strona uznana zostaje za przeczytaną po 3 sekundach od jej otwarcia).

|

Legimi – schemat rozliczeń |

|

| Źródło: Emitent. |

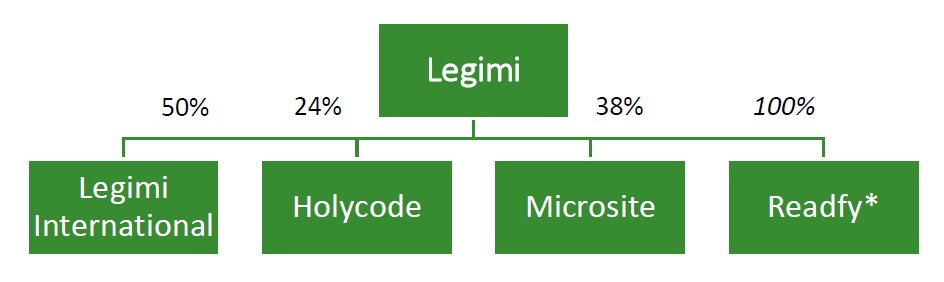

Poprzez jednostkę zależną Legimi International sp. z o.o. Grupa Legimi działa także w Niemczech, gdzie utworzyła niemiecką wersję swojej platformy. Dodatkowo w październiku 2018 roku Emitent podpisał umowę prowadzącą do przejęcia 100% udziałów w niemieckiej firmie Readfy GmbH, będącej właścicielem wiodącej w tym kraju aplikacji do czytania e-booków w modelu freemium. Jak podaje Spółka Legimi, serwis ten posiada 400 tys. zarejestrowanych użytkowników, z czego z aplikacji korzysta regularnie 60 tys. użytkowników miesięcznie. Readfy dysponuje przy tym umowami z ponad 300 wydawcami, oferując 180 tys. tytułów w modelu reklamowym. Zgodnie z raportem bieżącym Emitenta, na koniec stycznia zrealizowane zostały płatności obejmujące blisko 79% łącznej wynegocjowanej kwoty transakcji, która obejmuje zarówno kwotę za udziały Readfy, jak i wysokość udzielonej tej spółce pożyczki.

Ponadto w skład Grupy Kapitałowej Legimi wchodzą także dwa podmioty powiązane: Holycode sp. z o.o. (zapewnia zaplecze technologiczne, zajmuje się tworzeniem i wprowadzaniem nowych rozwiązań technicznych) oraz Microsite sp. z o.o. (dostarcza marketingowe rozwiązania do współpracujących z Legimi wydawców, w tym np. usługi tworzenia indywidualnych stron internetowych dla promowanych tytułów czy dystrybuowanie darmowych e-booków dla wybranej grupy czytelników), w których Spółka posiada odpowiednio 24% i 38% udziałów.

|

Legimi – schemat Grupy Kapitałowej |

|

|

*Stan po finalizacji przejęcia firmy Readfy, przewidzianej na koniec I kwartału 2019 r. Źródło: Emitent. |

3. Akcjonariat przed i po emisji akcji

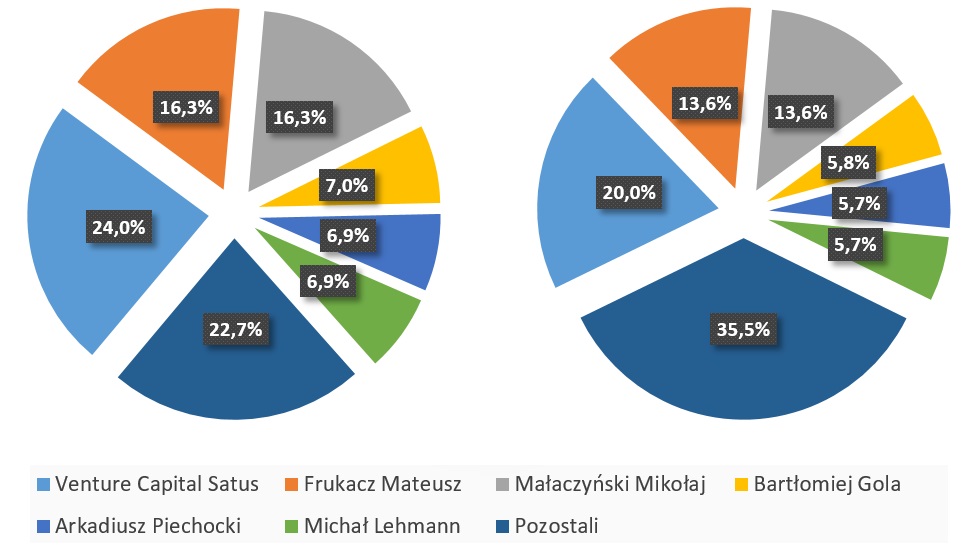

Według stanu z lutego 2019 roku największym akcjonariuszem Emitenta jest Venture Capital Satus, którego udział w kapitale zakładowym wynosi 24%. Dwaj założyciele Legimi – Mikołaj Małaczyński oraz Mateusz Frukacz, pełniący jednocześnie funkcję odpowiednio Prezesa Zarządu i członka Zarządu Spółki – posiadają akcje stanowiące po 16,3%. Ponadto wśród znaczących akcjonariuszy wymienić można jeszcze Bartłomieja Golę (7%), który pełni funkcję członka Rady Nadzorczej Legimi, a także Arkadiusza Piechockiego (6,9%) i Michała Lehmanna (6,9%). Udział pozostałych inwestorów to natomiast 22,7%.

Zakładając, że wszystkie oferowane akcje w ofercie publicznej zostaną objęte, a dotychczasowi znaczący akcjonariusze nie wezmą udziału w tej emisji, udział pozostałych inwestorów wzrośnie do 35,5% (a wszystkich dotychczasowych akcjonariuszy nieco się obniży).

4. Otoczenie rynkowe

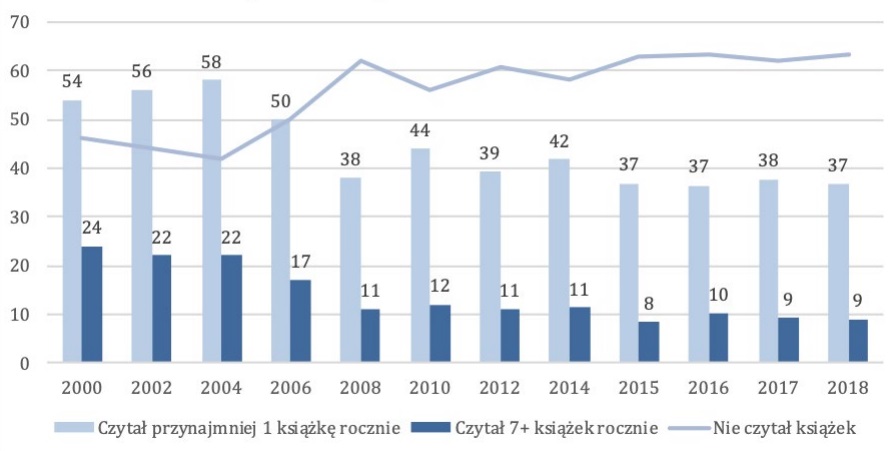

Jak wynika ze wstępnych badań Biblioteki Narodowej przedstawiającej cyklicznie stan czytelnictwa w Polsce, w 2018 roku udział respondentów (losowa próba reprezentatywna dla ogółu ludności Polski w wieku 15 lat i więcej), którzy w ciągu poprzedzających 12 miesięcy przeczytali w całości lub fragmencie (albo przeglądali) jakieś książki, wyniósł 37%[1].

Był to wynik mniej więcej taki, jaki przedstawiały sondaże z lat 2008-2017, jednak wyraźne niższy w porównaniu z początkiem XXI wieku, kiedy to udział deklarujących lekturę co najmniej jednej książki w ciągu roku kształtował się na poziomach 54-58%. Jednocześnie znacząco zmalał też odsetek tzw. czytelników intensywnych, którzy czytali 7 i więcej książek w ciągu roku, tj. z poziomu 22-24% w latach 2000-2004 do około 8-12% w ostatnich latach. Jak wskazują autorzy raportu, wśród przyczyn tych zmian należy wymienić m.in.: przemiany technologii komunikacyjno-informacyjnych i podążające za nimi zmiany form przekazu wiedzy i informacji, popularyzację rozrywki cyfrowej, przemiany stylu życia i sposobów spędzania czasu wolnego, a także niewielkie przełożenie praktyki czytania książek w dorosłym życiu na powodzenie na rynku pracy.

|

Poziom czytelnictwa w Polsce w latach 2000-2018 (dane w procentach) |

|

|

Źródło: Stan czytelnictwa w Polsce, Biblioteka Narodowa. |

Udział czytelników wskazujących na książki pobrane z Internetu wciąż pozostaje relatywnie niewielki – według badania przeprowadzonego przez Bibliotekę Narodową wynosi on 6%. W ostatnich latach widoczny jest jednak wzrost liczby osób korzystających z tego źródła (choć odsetek ten waha się w granicach błędu statystycznego). Jednocześnie, patrząc na wyniki badań z 2017 roku zauważyć można, że formaty elektroniczne cieszą się dużym zainteresowaniem w grupie osób w wieku 15-24 lat (11% wskazań) i w wieku 25-39 lat (18% wskazań), a jeśli oprócz e-booków wziąć pod uwagę inne dłuższe teksty w formacie cyfrowym, okazuje się, że w najmłodszej kategorii wiekowej ze źródeł elektronicznych korzysta niemal 4 na 10 respondentów. Formaty cyfrowe coraz popularniejsze stają się między innymi wśród uczniów zapoznających się w tej formie z lekturami szkolnymi lub klasyką literatury czy w grupie badanych, którzy choć twierdzą, że nie czytają książek i czytać nie lubią, to jednak dzięki audiobookom śledzą pozycje zyskujące miano wydarzeń czytelniczych. E-booki czytane są przede wszystkim na laptopach (53%), telefonach komórkowych (18%) oraz e-czytnikach (17%), natomiast do audiobooków wykorzystywane są głównie laptopy (47%) i telefony komórkowe (31%).

Jak podkreślają autorzy opracowania Stan czytelnictwa w Polsce w 2016 roku, korzystanie z książek w formatach cyfrowych może zredukować niektóre z kosztów związanych z koniecznością osobistego odwiedzania bibliotek (choć pozbawia też związanych z tym korzyści, jak np. sensualnych doznań towarzyszących lekturze papierowych egzemplarzy). Nie musi się również odbywać kosztem lub w opozycji do zinstytucjonalizowanych bibliotek, gdyż – jak wskazują wyniki badań – co dziesiąta wymieniona książka w formacie cyfrowym pochodziła z biblioteki publicznej lub szkolnej. Z kolei w pewnych sytuacjach, np. na terenach wiejskich i w małych miastach, e-booki i audiobooki uzupełniają skromny asortyment okolicznych księgarni, bibliotek i księgozbiorów znajomych, o ile w ogóle takie istnieją.

Osobną kwestią pozostaje fakt, że duża część książek w formatach cyfrowych w naszym kraju wciąż nie pochodzi z legalnego źródła, tzn. jest pobierana z Internetu nielegalnie. Jak pokazywały wyniki przeprowadzonego w 2014 roku badania internetowej księgarni Virtualo i Instytutu GRAPE Wydziału Nauk Ekonomicznych UW, nawet co trzecia osoba kupująca e-booki ściąga także ich nielegalne wersje. Według przewidywań firmy Virtualo może się to przekładać na straty równe rocznej wartości polskiego rynku e-booków, szacowanej w 2015 roku na 60 mln zł, a Biblioteka Analiz nieco wcześniej wyliczyła, że roczne straty wydawców mogą sięgać nawet 250 mln zł[2]. Jednocześnie, jak wynika z badań Deloitte z 2017 roku, przedstawionych w raporcie Piractwo w Internecie – straty dla kultury i gospodarki, najwyższy odsetek wśród internautów płacących za dostęp do nielegalnych treści występuje w grupie słuchaczy audiobooków (28 proc.) oraz wśród czytelników książek (31 proc.).

Mimo to wartość polskiego rynku e-booków dynamicznie rośnie, a ze względu na fakt, że jest on jeszcze we wczesnej fazie rozwoju i baza porównawcza jest niska, można się spodziewać, że wysokie tempo wzrostu utrzymane zostanie także w kolejnych latach. Według szacunków firmy Virtualo w 2017 roku wartość rynku e-booków wynosiła 85 mln zł, tj. niecałe 5% całego polskiego rynku książek, przy szacowanym rocznym tempie wzrostu na poziomie około 50%[3].

Tym pozytywnym trendom powinna sprzyjać utrzymująca się bardzo dobra sytuacja gospodarcza w naszym kraju i dalszy wzrost zamożności konsumentów, coraz większa podaż tytułów wydawanych w wersjach cyfrowych, upowszechnienie się tabletów i smartfonów (w tym w szczególności tych o nieco większej przekątnej ekranu) czy poprawa zasięgu i prędkości mobilnego Internetu w Polsce. Poza tym, jest szansa, że Polacy, którzy coraz chętniej korzystają z legalnych serwisów udostępniających w Internecie odpłatnie filmy (Netflix, HBO GO) czy muzykę (Spotify), z czasem będą bardziej skłonni akceptować również podobne opłaty za korzystanie z e-booków i audiobooków. Co więcej, od czerwca tego roku stawka podatku VAT na książki elektroniczne ma zostać obniżona do tej, jaka obowiązuje obecnie dla papierowych wydań, tj. z 23% do 5%, co może wpłynąć na obniżenie cen sprzedawanych e-booków.

Choć w Polsce nie działa bezpośrednio światowy gigant Amazon, konkurencji na rynku e-booków i tak nie brakuje, a portali sprzedających elektroniczne książki znaleźć można w sieci bardzo dużo. Poza Legimi wśród nich wymienić można między innymi: ebook, e-Kiosk, Ebookpoint, Empik, Gandalf, Helion, Ibuk, Ink Books, Muza, Muve, Nexto, Onepress, Publio, Ravelo, Sensus, Świat Ebooków, Świat Książki, Tania Książka, Woblink czy Virtualo. Ponadto istnieją również internetowe serwisy, które legalnie udostępniają niektóre publikacje za darmo. W przypadku audiobooków wymienić za to należy przede wszystkim Storytel i Audiotekę, a w mniejszym lub większym stopniu w tym obszarze działa również większość wymienionych wyżej serwisów internetowych z e-bookami. W konsekwencji dla obecnych na tym rynku firm ważne staje się wyróżnienie swojej oferty na tle konkurencji, np. poprzez cenę, liczbę i unikalność dostępnych tytułów, kampanie marketingowe i promocje (w tym z udziałem zewnętrznych partnerów) czy dodatkowe udogodnienia, jak np. aplikacje mobilne, możliwość czytania w chmurze i synchronizacji ostatniej przeczytanej strony na wszystkich urządzeniach, oferowanie nieograniczonego dostępu do zasobów w ramach abonamentów. W przypadku Legimi dodatkowym wyróżnikiem na rynku mogą być tzw. synchrobooki (umożliwiają płynną zmianę trybu czytania na słuchanie, również offline), a także pakiety abonamentowe oferowane razem z e-czytnikami za 1 zł[4].

Patrząc na rynek niemiecki, gdzie rozwijać zamierza się Grupa Legimi, według szacunków GfK Entertainment podawanych przez Związek Księgarzy i Wydawców Niemieckich (Börsenverein) w 2018 roku sprzedaż e-booków zwiększyła się rdr o 12,7% do 32,8 mln sztuk, liczba nabywców wzrosła z 3,5 mln do 3,6 mln osób (wzrost odnotowano po raz pierwszy od 5 lat), a przychody w tym okresie były wyższe o 9,3% w porównaniu z 2017 rokiem, wynosząc około 200 mln euro. Widoczny jest przy tym trend systematycznie spadającej średniej ceny za książkę elektroniczną – w 2018 roku było to 6,19 euro, tj. o 3% mniej niż rok wcześniej[5]. Wśród najważniejszych graczy działających na niemieckim rynku wymienić można natomiast między innymi: konsorcjum Tolino, Amazon, Skoobe, Apple, Google czy Aldi.

5. Analiza wyników finansowych

|

Wybrane dane finansowe (tys. zł) |

2015 r. |

2016 r. |

2017 r. |

2018 r. |

16/15 |

17/16 | 18/17 |

|

Przychody ze sprzedaży |

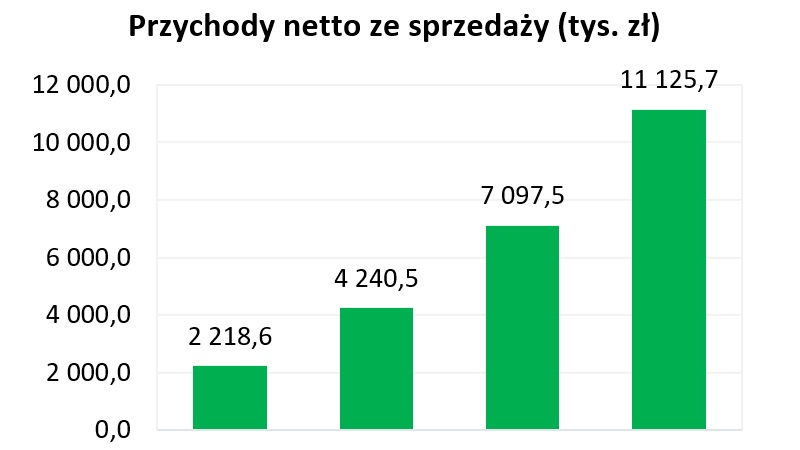

2 218,6 | 4 240,5 | 7 097,5 | 11 125,7 | 91% | 67% | 57% |

|

Wynik EBITDA |

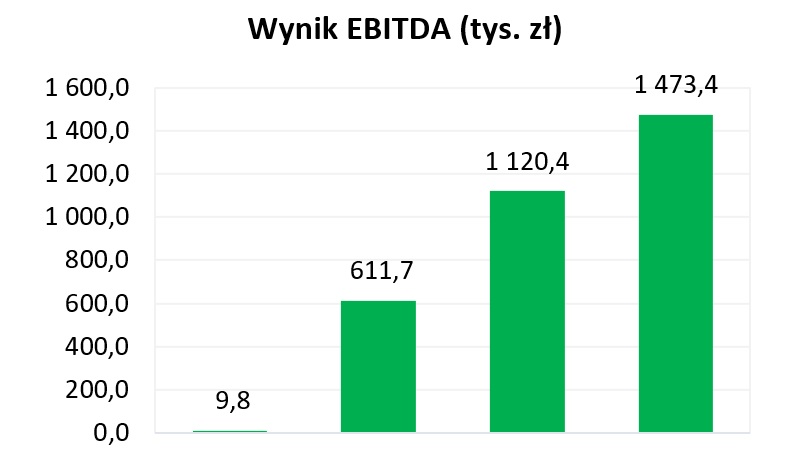

9,8 | 611,7 | 1 120,4 | 1 473,4 | 6155% | 83% | 32% |

|

Wynik EBIT |

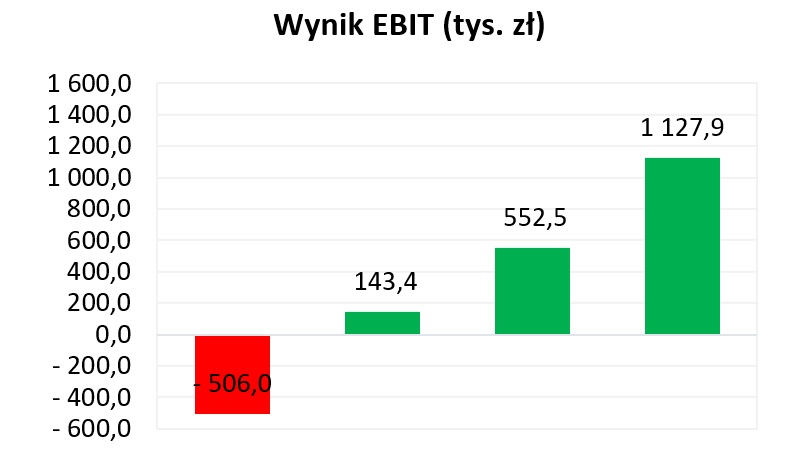

-506,0 | 143,4 | 552,5 | 1 127,9 | - | 285% | 104% |

|

Wynik netto |

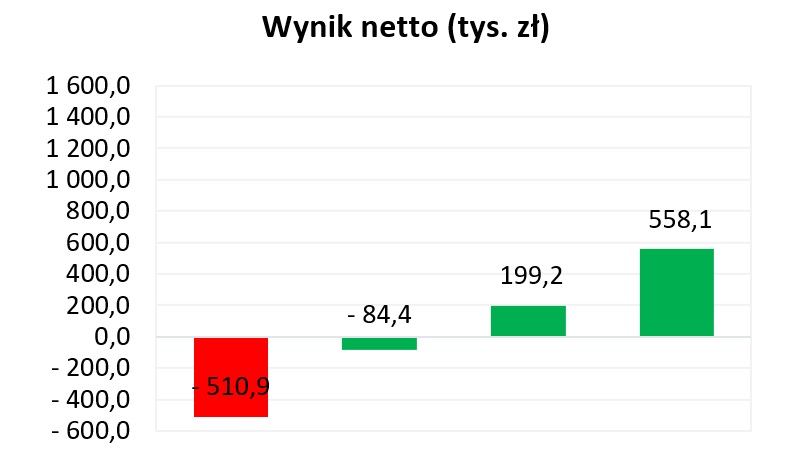

-510,9 | -84,4 | 199,2 | 558,1 | - | - | 180% |

Źródło: opracowanie własne na podstawie materiałów Emitenta.

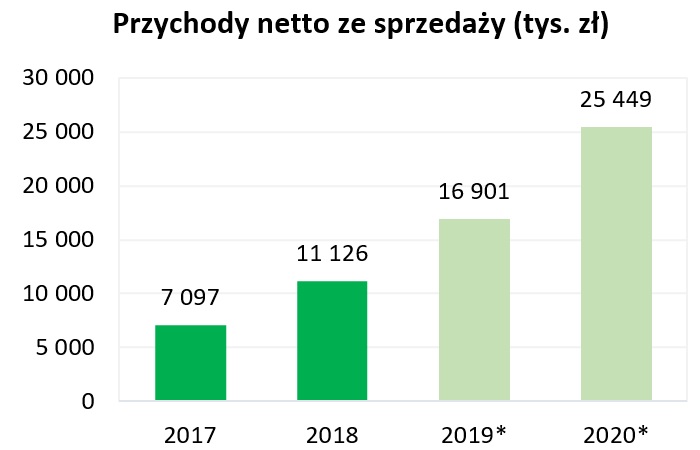

Na przestrzeni ostatnich lat przychody netto ze sprzedaży Spółki dynamicznie rosły. W 2018 roku wyniosły one 11,1 mln zł wobec 7,1 mln zł rok wcześniej, co oznacza wzrost o 57%. Od 2015 roku, czyli w zaledwie 3 lata, przychody netto ze sprzedaży zwiększyły się natomiast pięciokrotnie. Tłumaczyć to można szybkim tempem rozwoju Emitenta, w tym przede wszystkim istotnym wzrostem liczby klientów w tym okresie. Przy tej okazji warto również zauważyć, że duża część umów Spółki zawieranych jest na okres 12 lub 24 miesięcy, a jednocześnie, jak podaje Emitent, pakiety bez umowy odnawiane są przez 90% użytkowników każdego miesiąca, co sprawia, że przychody Legimi są względnie stabilne i przewidywalne.

|

|

|

|

| Źródło: opracowanie własne na podstawie materiałów Emitenta. | |

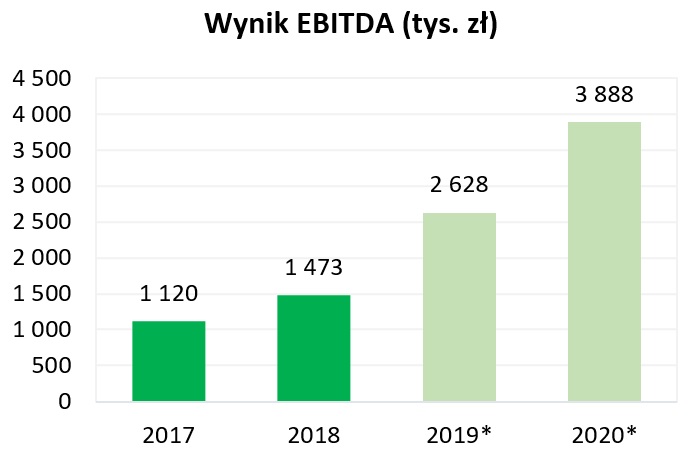

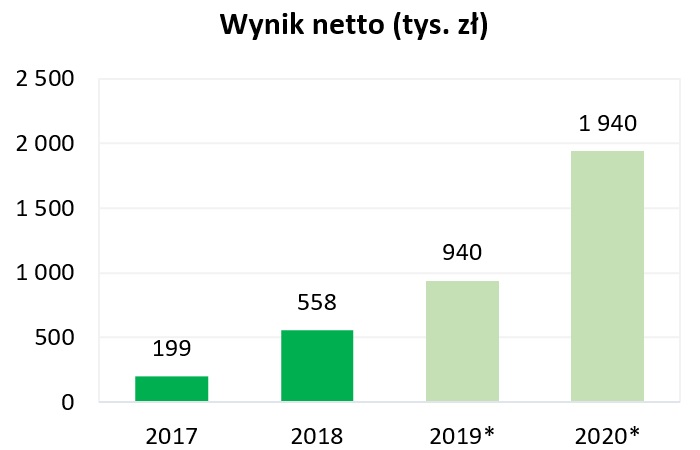

Wraz ze zwiększającą się sprzedażą rośnie również wynik EBITDA i wynik operacyjny Spółki. Ten pierwszy wyniósł w 2018 roku blisko 1,5 mln zł wobec 1,1 mln zł rok wcześniej i około 10 tys. zł w 2015 roku. Wynik EBIT sięgnął natomiast w 2018 roku 1,1 mln zł wobec 0,6 mln zł rok wcześniej i straty równej 0,5 mln zł w 2015 roku. Warto przy tym zauważyć, że poprawa ta została osiągnięta pomimo relatywnie wysokich kosztów ponoszonych przez Spółkę na działania marketingowe i pozyskanie kapitału (przygotowanie emisji obligacji i akcji), a także wciąż dość wczesny etap działalności firmy (wraz ze wzrostem skali działalności dźwignia operacyjna powinna sprawić szybszy przyrost wyniku operacyjnego w stosunku do przychodów). Co więcej, pomimo relatywnie wysokich kosztów finansowych, jakie obciążają Spółkę w związku z wyemitowanymi obligacjami, pozytywna tendencja widoczna jest także w przypadku wyniku netto, który w ubiegłym roku zbliżył się do poziomu 0,6 mln zł w porównaniu do 0,5 mln zł straty 3 lata wcześniej. Z drugiej strony, trzeba jednak też zauważyć, że wcześniejsze oczekiwania Zarządu Spółki co do poziomu wyniku EBIT i netto Legimi za 2018 rok były znacznie odważniejsze (ostatecznie koszty operacyjne okazały się w tym okresie istotnie wyższe od wstępnie prognozowanych).

| Wybrane dane finansowe (tys. zł) | 2016 r. | 2017 r. | IH 2017 r. | IH 2018 r. |

| Przepływy pieniężne z działalności operacyjnej | -130,1 | 604,1 | -145,9 | 435,0 |

| Przepływy pieniężne z działalności inwestycyjnej | -1 210,7 | -3 518,4 | -1 594,4 | -1 848,7 |

| Przepływy pieniężne z działalności finansowej | 733,2 | 2 962,7 | 2 111,5 | 1 425,9 |

| Przepływy pieniężne razem | -607,6 | 48,4 | 371,3 | 12,2 |

Źródło: opracowanie własne na podstawie materiałów Emitenta.

Patrząc na dane dotyczące przepływów pieniężnych z lat 2016-2017 oraz I półrocza 2017 i 2018 roku (póki co brak jest takich danych za cały 2018 rok), widać że Spółka notuje relatywnie wysokie ujemne przepływy z działalności inwestycyjnej (-1,2 mln zł w 2016 roku, -3,5 mln zł w 2017 roku oraz -1,8 mln zł po I półroczu 2018 roku), które związane są głównie z rozwojem platformy Legimi i ekspansją zagraniczną. Obecnie przepływy z działalności operacyjnej nie są jeszcze wystarczająco duże, aby pokryć wydatki inwestycyjne Emitenta. Głównym źródłem ich finansowania jest działalność finansowa, w tym przede wszystkim wpływy z emisji obligacji i akcji.

| Wybrane wskaźniki rentowności | 2015 r. | 2016 r. | 2017 r. | 2018 r. | 16/15 | 17/16 | 18/17 |

| Rentowność EBITDA | 0,4% | 14,4% | 15,8% | 13,2% | 14,0 p.p. | 1,4 p.p. | -2,5 p.p. |

| Rentowność EBIT | -22,8% | 3,4% | 7,8% | 10,1% | 26,2 p.p. | 4,4 p.p. | 2,4 p.p. |

| Rentowność netto (ROS) | -23,0% | -2,0% | 2,8% | 5,0% | 21,0 p.p. | 4,8 p.p. | 2,2 p.p. |

Źródło: opracowanie własne na podstawie materiałów Emitenta.

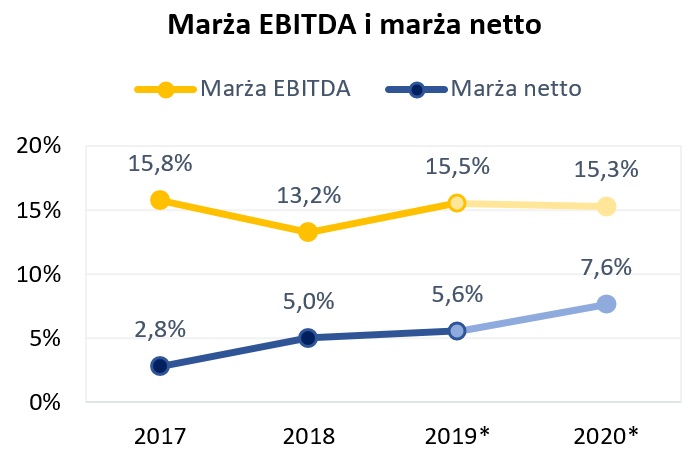

Inną zauważalną pozytywną tendencją jest poprawa rentowności Spółki Legimi na przestrzeni ostatnich lat. Patrząc od 2015 roku, marża EBITDA zwiększyła się z poziomu 0,4% do 13,2% w 2018 roku. W tym samym okresie rentowność EBIT wzrosła z -22,8% do 10,1%, a rentowność netto (ROS) z -23% do 5%.

|

Wybrane pozycje bilansu (tys. zł) |

2016 r. |

Udział |

2017 r. |

Udział |

2018 r. |

Udział |

|

Aktywa trwałe |

1 609,6 |

29,9% |

3 436,3 |

35,1% |

5 739,7 |

40,9% |

|

Wartości niematerialne i prawne |

959,8 |

17,8% |

841,1 |

8,6% |

1 905,8 |

13,6% |

|

Rzeczowe aktywa trwałe |

0,0 |

0,0% |

1 865,9 |

19,1% |

3 301,6 |

23,5% |

|

Inwestycje długoterminowe |

8,8 |

0,2% |

8,8 |

0,1% |

8,8 |

0,1% |

|

Długoterm. rozliczenia międzyokresowe |

641,1 |

11,9% |

720,5 |

7,4% |

523,5 |

3,7% |

|

Aktywa obrotowe |

3 775,7 |

70,1% |

6 350,6 |

64,9% |

8 308,9 |

59,1% |

|

Zapasy |

113,1 |

2,1% |

277,9 |

2,8% |

244,9 |

1,7% |

|

Należności krótkoterminowe |

1 006,4 |

18,7% |

1 562,7 |

16,0% |

1 870,1 |

13,3% |

|

Inwestycje krótkoterminowe |

767,4 |

14,3% |

2 399,0 |

24,5% |

3 949,7 |

28,1% |

|

Krótkoterm. rozliczenia międzyokresowe |

1 888,8 |

35,1% |

2 111,1 |

21,6% |

2 244,2 |

16,0% |

|

Kapitał własny |

412,2 |

7,7% |

530,5 |

5,4% |

2 454,7 |

17,5% |

|

Kapitał podstawowy |

27,9 |

0,5% |

111,4 |

1,1% |

120,6 |

0,9% |

|

Zobowiązania i rezerwy na zobowiązania |

4 973,2 |

92,3% |

9 256,4 |

94,6% |

11 594,0 |

82,5% |

|

Zobowiązania długoterminowe |

3 327,3 |

61,8% |

3 242,7 |

33,1% |

0,0 |

0,0% |

|

Zobowiązania krótkoterminowe |

1 626,3 |

30,2% |

5 992,0 |

61,2% |

11 579,4 |

82,4% |

|

Rozliczenia międzyokresowe |

19,6 |

0,4% |

21,8 |

0,2% |

14,6 |

0,1% |

|

AKTYWA / PASYWA RAZEM |

5 385,3 |

100% |

9 787,0 |

100% |

14 048,6 |

100% |

Źródło: opracowanie własne na podstawie materiałów Emitenta.

W strukturze aktywów Spółki dominują aktywa obrotowe, a wśród nich przede wszystkim inwestycje krótkoterminowe (głównie pożyczki udzielone spółce zależnej Legimi International), należności krótkoterminowe oraz krótkoterminowe rozliczenia międzyokresowe (dotyczą kosztów emisji obligacji rozliczanych w czasie w okresie wykupu obligacji oraz kosztów zakupu czytników rozliczanych w czasie w okresie trwania poszczególnych umów abonamentowych). W przypadku aktywów trwałych istotną pozycję stanowią rzeczowe aktywa trwałe oraz wartości niematerialne i prawne, które są przede wszystkim efektem rozwoju platformy Legimi.

Zobowiązania i rezerwy na zobowiązania zdecydowanie przeważają w strukturze pasywów Legimi. W dużej mierze powstały one na skutek emisji obligacji przeprowadzonych w latach 2017-2018, a w mniejszym stopniu są to również zobowiązania z tytułu dostaw i usług. W ostatnich latach dość znacząco zwiększyła się także kwota kapitału własnego Legimi – z jednej strony ze względu na przeprowadzone emisje akcji, a z drugiej strony ze względu na odnotowany dodatni wynik netto w 2017 i 2018 roku.

| Wybrane wskaźniki płynności i zadłużenia | 2015 r. | 2016 r. | 2017 r. | 2018 r. |

| Płynność bieżąca | 7,83 | 2,32 | 1,06 | 0,72 |

| Wskaźnik ogólnego zadłużenia | 0,85 | 0,92 | 0,95 | 0,83 |

Źródło: opracowanie własne na podstawie materiałów Emitenta.

Konsekwencją utrzymywania się znacznego udziału zobowiązań w strukturze pasywów Legimi jest relatywnie wysoka wartość wskaźnika ogólnego zadłużenia Spółki, który kształtuje się powyżej poziomu 0,8. Ze względu na przeprowadzoną w styczniu 2019 roku konwersję obligacji serii P na akcje serii F, planowaną ofertę publiczną i emisję nowych akcji serii G, a także biorąc pod uwagę prognozy Zarządu wskazujące na poprawę wyniku netto w kolejnych latach, spodziewać się można, że wskaźnik ten w niedalekiej przyszłości powinien wyraźniej się obniżyć. Jak dodatkowo podaje Legimi, relacja długu netto do wyniku EBITDA, która w 2018 roku wynosiła 6,2x, w 2019 i 2020 roku powinna zmniejszyć się odpowiednio do 2,0x i 1,3x.

Wskaźnik płynności bieżącej Emitenta w ostatnich latach uległ istotnemu pogorszeniu, tj. obniżył się z poziomu 7,8 w 2015 roku do 0,7 na koniec 2018 roku. Jest to efekt znaczącego wzrostu wartości zobowiązań krótkoterminowych (szybszego od tempa wzrostu aktywów obrotowych) – głównie na skutek emitowanych obligacji, których terminy wykupu przypadają na czerwiec, wrzesień i listopad 2019 roku (a więc ujmowanych na koniec 2018 roku w zobowiązaniach krótkoterminowych). Przy tej okazji warto też wspomnieć o przewidywanych przyszłych płatnościach z tytułu umów zawartych na czas nieokreślony oraz kontynuowanych umów terminowych. Nie są one ujmowane w bilansie Emitenta, jednak ich wartość według szacunków przeprowadzonych przez zewnętrzny podmiot na potrzeby emitowanych przez Legimi obligacji sięgać może około 10 milionów złotych (wartość ta jest szacowana na podstawie danych dotyczących m.in. statystycznego przychodu miesięcznego z umowy, średniego okresu kontynuacji umowy oraz statystycznego zmniejszenia ilości abonamentów miesięcznych z tytułu rozwiązania umowy).

6. Strategia i plany rozwoju

Zaktualizowana strategia Legimi na lata 2018-2022 opiera się na następujących celach strategicznych:

- utrzymanie dynamicznego trendu przyrostu abonentów na rynku polskim i tym samym proporcjonalne zwiększanie przychodów Spółki;

- dalszy przyrost klientów biznesowych oraz bibliotecznych;

- koncentracja na rynku polskim oraz sukcesywna realizacja planów ekspansji zagranicznej (na rynku niemieckim) w przypadku pozyskania źródeł finansowania i generowania przez Spółkę stabilnych nadwyżek finansowych;

- wprowadzenie akcji Legimi na rynek NewConnect, budowa stabilnych relacji inwestorskich, odblokowanie możliwości pozyskania finansowania na szybszy rozwój w kolejnych latach;

- poprawa sytuacji bilansowej Spółki.

Jednocześnie w lutym 2019 roku podana została zaktualizowana prognoza wyników finansowych Legimi. Zgodnie z nią przychody ze sprzedaży netto Spółki mają sięgnąć w 2019 roku 16,9 mln zł, a w 2020 roku 25,4 mln zł. W tym samym okresie wynik EBITDA ma wzrosnąć odpowiednio do 2,6 mln zł i 3,9 mln zł, a wynik netto odpowiednio do 0,9 mln zł i 1,9 mln zł. Trzeba przy tym jednak zauważyć, że początkowo prognozy Spółki, podawane w maju 2018 roku, były znacznie odważniejsze. Przewidywano bowiem wówczas, że wynik netto może w 2019 roku przekroczyć 3,1 mln zł, a w 2020 roku 6,6 mln zł. Ostatecznie jednak, ze względu na niedoszacowanie kosztów operacyjnych, prognozy zostały obniżone.

|

|

|

|

| Źródło: opracowanie własne na podstawie materiałów Emitenta. | |

Wśród założeń do aktualnej prognozy podano: dynamiczny wzrost bazy klientów w związku z oferowaną usługą abonamentowego dostępu do książek elektronicznych, wzrost przychodów z tytułu sprzedaży oferty „e-czytnik za 1 zł ebooki bez limitu”, rozwój projektu „Play 360 stopni”, niepogorszenie warunków handlowych z dostawcami, tempo rozwoju rynku na poziomie około 25-30% rdr, optymalizację kosztów działalności operacyjnej, w tym kosztów pozyskania licencji, a także kontrolę kosztów przesyłu danych, płatności elektronicznych oraz wzrostu użytkowników.

W realizacji powyższych celów pomóc ma trwająca oferta publiczna, w ramach której Legimi zamierza pozyskać do 4 mln zł. Część tej kwoty przeznaczona ma zostać na przejęcie spółki Readfy GmbH, która jest właścicielem wiodącej na rynku niemieckim aplikacji do czytania e-booków w modelu freemium (daje użytkownikom możliwość darmowego korzystania z e-booków w zamian za wyświetlane reklamy), oferując około 180 tys. tytułów w modelu reklamowym. Serwis ten posiada 400 tys. zarejestrowanych użytkowników, z czego z aplikacji korzysta regularnie 60 tys. użytkowników miesięcznie. Wśród przewidywanych synergii z tej transakcji Emitent wymienia uzyskanie dostępu do szerokiej bazy użytkowników Readfy i możliwość zwiększenia monetyzacji tej bazy poprzez sprawdzone na polskim rynku rozwiązania abonamentowe – klientom Readfy zaproponowana zostanie flagowa oferta Legimi „Czytnik za 1 EUR”. Ponadto przejęcie niemieckiej spółki może poprawić siłę negocjacyjną Legimi w relacjach z wydawcami na tamtym rynku – obecnie Readfy dysponuje umowami z ponad 300 wydawcami, a twórcy i udziałowcy tej firmy są dobrze znani na lokalnym rynku książki. Jednocześnie Spółka rozważa też wprowadzenie do Polski modelu freemium na bazie doświadczeń i know-how pozyskanych z Readfy.

Kwota transakcji przejęcia Readfy nie została podana do publicznej wiadomości. Mając na uwadze jednak fakt, że pod koniec stycznia tego roku Spółka poinformowała o zrealizowaniu już blisko 79% płatności łącznej wynegocjowanej kwoty transakcji (obejmuje zarówno kwotę za udziały, jak i wysokość udzielonej pożyczki inwestycyjnej dla Readfy), można się spodziewać, że z potencjalnie 4 mln zł dodatkowo pozyskanego kapitału w ramach oferty publicznej zostałaby jeszcze spora część środków na realizację pozostałych celów emisyjnych. Do takich należy uruchomienie na rynku polskim i niemieckim „Legimi 3.0”, czyli nowej wersji platformy Spółki, co zgodnie z planami ma nastąpić w drugiej połowie 2019 roku. Również w tym przypadku prace rozpoczęły się jednak już wcześniej, przez co duża część wydatków została już poniesiona. Jak podaje Spółka, platforma „Legimi 3.0” ma być odpowiedzią na najnowsze standardy w branży technologii mobilnych i platform internetowych. Jej wdrożenie wiązać się ma natomiast z kompletną przebudową strony www i aplikacji mobilnych, a efektem ma być zwiększona przyjazność użytkowania i obniżenie wskaźnika churn rate (udziału klientów rezygnujących z usług Legimi).

Jednocześnie część środków pozyskanych z planowanej emisji akcji ma zostać przeznaczona na finansowanie i refinansowanie kapitału obrotowego. Wraz ze zwiększeniem kapitałów własnych znacząco zmniejszyć powinien się także udział zobowiązań w pasywach oraz relacja długu netto do EBITDA (docelowo do poziomu 2,0x w 2019 roku i 1,3x w 2020 roku).

Po przeprowadzeniu oferty publicznej Legimi zamierza także zadebiutować na rynku NewConnect. Do takiego kroku Spółka przymierzała się już wcześniej, czyli w marcu ubiegłego roku. Ostatecznie, m.in. ze względów proceduralnych, plany zostały jednak odłożone na później. Zgodnie z zapowiedziami Zarządu Legimi, ich realizacja nastąpić ma wreszcie w IV kwartale 2019 roku. Dzięki temu Emitent chce zbudować stabilne relacje inwestorskie, a w ten sposób ułatwić sobie także możliwość pozyskania finansowania na szybszy rozwój w przyszłości.

7. Wybrane czynniki ryzyka

Opierając się na dokumencie informacyjnym Spółki, wymienić można między innymi następujące czynniki ryzyka, związane z działalnością i otoczeniem Legimi (poniższa lista jest subiektywna i niepełna):

- ryzyko związane z koniunkturą gospodarczą w Polsce i za granicą – pogorszenie sytuacji gospodarczej może negatywnie wpłynąć na nastroje i wydatki konsumentów, a przez to na poziom planowanych przychodów Spółki lub na zwiększenie kosztów jej działalności;

- ryzyko wypowiedzenia lub zmiany umów z wydawnictwami – wypowiedzenie umów przez niektóre wydawnictwa lub zmiana warunków współpracy z nimi mogłyby wpłynąć na ograniczenie dostępu do niektórych pozycji, a przez to na atrakcyjność oferty Legimi;

- ryzyko niedoszacowania wysokości abonamentów – Emitent ponosi wydatki w wysokości ceny okładkowej za każdą przeczytaną książkę w abonamencie, zatem im wyższa aktywność użytkowników, tym niższa marża dla Legimi;

- ryzyko wypowiedzenia umów przez partnerów (Play, T-Mobile, Plus) – zakończenie współpracy z operatorami komórkowymi mogłoby skutkować spowolnieniem rozwoju firmy i negatywnie wpłynąć na wyniki finansowe;

- ryzyko konkurencji – ze względu na dość silną pozycję na rynku polskim (bogata baza e-booków, rosnąca świadomość marki) Spółka największe ryzyko konkurencji dostrzega na rynku niemieckim, za największych konkurentów uważając Skoobe i Amazon (obie firmy oferują abonament na e-booki, ale nie oferują czytników w modelu subskrypcyjnym). Zwiększona konkurencja może wpływać negatywnie na wyniki Spółki lub wiązać się z koniecznością ponoszenia wyższych wydatków inwestycyjnych;

- ryzyko związane z ekspansją zagraniczną – niewłaściwa strategia wejścia na nowe rynki lub błędna ocena celów akwizycji może się wiązać z utratą znacznych środków finansowych;

- ryzyko związane z systemem informatycznym i rozwiązaniami technologicznymi – ewentualne problemy techniczne mogą zakłócić pracę aplikacji i doprowadzić do utraty części klientów oraz pogorszenia wyników finansowych Spółki. Ponadto Emitent może nie nadążać za zmianami technologicznymi, co mogłoby skutkować podobnymi konsekwencjami.

Jednocześnie dość ważne wydaje się ryzyko związane z pozyskiwaniem kapitału przez Spółkę Legimi na dalszy rozwój, w tym ryzyko związane z brakiem możliwości przeprowadzenia kolejnych emisji obligacji lub akcji na satysfakcjonujących warunkach. Jego materializacja mogłaby bowiem opóźnić plany rozwoju Spółki, a w skrajnym przypadku, równoległego wystąpienia innych negatywnych czynników (np. znacznego pogorszenia sytuacji makroekonomicznej, zwiększonej konkurencji, a w konsekwencji rezygnacji wielu klientów oraz istotnego pogorszenia wyników i sytuacji finansowej Spółki) Emitent mógłby mieć problemy ze spłatą długu, który stanowi obecnie główne źródło finansowania jego działalności. W przypadku obecnie trwającej oferty publicznej pewnym ryzykiem może być także brak wprowadzenia emitowanych w jej ramach akcji na rynek NewConnect lub opóźnienie tego procesu, co wiązałoby się z utrudnioną sprzedażą objętych przez inwestorów akcji na satysfakcjonujących warunkach.

8. Podsumowanie raportu

Legimi to wiodąca na polskim rynku firma oferująca swoim użytkownikom dostęp do e-booków i audiobooków, w tym przede wszystkim w modelu abonamentowym. Jej 10-letnia historia rozwoju może być pod wieloma względami imponująca – w tym okresie Spółka zdołała przyciągnąć około 50 tys. aktywnych klientów detalicznych, nawiązać współpracę z ponad 200 bibliotekami i dużymi podmiotami biznesowymi, a dzięki współpracy z największymi wydawnictwami w Polsce poszerzyć łączną liczbę oferowanych tytułów do niemal 79 tys. Poza bogatą ofertą e-booków i audiobooków Legimi wyróżnić się może na rynku także nowoczesną aplikacją z możliwością czytania w chmurze czy udostępnianiem synchrobooków, które umożliwiają płynną zmianę trybu czytania na słuchanie. Kluczową jej przewagą ma być jednak unikatowe połączenie w ramach abonamentów nieograniczonego dostępu do cyfrowych zasobów Legimi z oferowanymi w promocyjnych cenach e-czytnikami (w tym flagowa oferta Spółki „e-czytnik za 1 zł”).

Wraz z dynamicznym rozwojem w ostatnich latach następowała wyraźna poprawa wyników finansowych notowanych przez Legimi. Od 2015 do 2018 roku przychody netto ze sprzedaży Spółki wzrosły z poziomu 2,2 mln zł do 11,1 mln zł. Jednocześnie wynik EBITDA z poziomu bliskiego zera zwiększył się do 1,5 mln zł, a wynik netto wyniósł w 2018 roku blisko 0,6 mln zł wobec straty równej 0,5 mln zł w 2015 roku. Znacząca poprawa wyników ma także nastąpić w kolejnych latach (choć wcześniejsze oczekiwania Zarządu były pod tym względem jeszcze odważniejsze) – zgodnie z najnowszą prognozą Emitenta, do 2020 roku jego przychody mają wzrosnąć do 25,4 mln zł, wynik EBITDA do 3,9 mln zł, a wynik netto do 1,9 mln zł.

Na lata 2018-2022 Emitent zaplanował między innymi utrzymanie dynamicznego trendu przyrostu abonentów oraz zwiększenie liczby klientów biznesowych i bibliotecznych. Jednocześnie Legimi ma koncentrować się na rynku polskim oraz sukcesywnie realizować plany ekspansji zagranicznej w przypadku pozyskania źródeł finansowania i generowania przez Spółkę stabilnych nadwyżek finansowych. W rozwoju na rynku niemieckim ma pomóc przejęcie firmy Readfy, która jest właścicielem wiodącej na rynku niemieckim aplikacji do czytania e-booków w modelu freemium. Transakcja ta powinna zostać sfinalizowana w najbliższym czasie (pod koniec stycznia zrealizowane zostało blisko 79% łącznej wynegocjowanej kwoty transakcji).

Celem Spółki jest również wprowadzenie akcji Legimi na rynek NewConnect, w tym walorów oferowanych w obecnie trwającej ofercie publicznej. Środki pozyskane z emisji, poza sfinansowaniem przejęcia Readfy, mają zostać również przeznaczone na rozwój nowej platformy Legimi („Legimi 3.0”), a także na finansowanie i refinansowanie kapitału obrotowego. W obecnej strukturze pasywów zdecydowanie przeważają zobowiązania. Zakładając sukces obecnej oferty publicznej, ich udział powinien jednak istotnie się zmniejszyć – zgodnie z założeniami Spółki relacja długu netto do EBITDA powinna w 2020 roku wynieść 1,3x wobec 6,2x w 2018 roku.

Oczywiście, jak przy każdej tego typu inwestycji, inwestorzy powinni brać również czynnika ryzyka, jakie mogą się z nią wiązać. Wśród nich wymienić można między innymi potencjalne pogorszenie sytuacji makroekonomicznej, wzrost konkurencji, wypowiedzenie lub zmiany umów z wydawnictwami i innymi partnerami biznesowymi, niedoszacowanie wysokości abonamentów, problemy technologiczne, problemy z pozyskaniem finansowania czy przeciągający się proces wprowadzenia akcji do obrotu giełdowego. Mimo to wydaje się, że przestrzeń do dalszego dynamicznego rozwoju Spółki wciąż pozostaje duża. Poza tym, pomimo nieco ostrożniejszego niż wcześniej podejścia Zarządu, duży potencjał tkwić może także w ekspansji zagranicznej, w tym w wejściu na rynek niemiecki, a w odleglejszej przyszłości do Chin lub innych krajów.

Paweł Juszczak, CFA

Główny analityk SII

--

[1] www.bn.org.pl/download/document/1553438768.pdf.

[3] www.polskieradio.pl/42/273/Artykul/1711084,Rynek-ebookow-rosnie-w-tempie-50-proc-rocznie.

[4] Cena 1 zł za e-czytnik dotyczy umów zawieranych na 24 miesiące. Miesięczne opłaty w ramach pakietów abonamentowych z e-czytnikami są przy tym nieco wyższe od opłat w pakietach oferowanych bez e-czytników, co w praktyce sprawia, że klient systematycznie spłaca koszt e-czytnika w okresie trwania umowy.

[5] www.boersenverein.de/de/portal/Presse/158382?presse_id=1599860.

--

Autor niniejszej Analizy nie jest powiązany w żaden sposób z Emitentem. Niniejsza Analiza powstała w związku z umową zawartą z Legimi S.A., obejmującą swoim zakresem przygotowanie raportu analitycznego. W ciągu ostatnich 12 miesięcy SII świadczyło również inne usługi z zakresu relacji inwestorskich Spółce Legimi S.A.. Ponadto Stowarzyszenie nie wyklucza złożenia kolejnych ofert świadczenia takich usług Emitentowi w przyszłości.

Treść powyższej Analizy jest tylko i wyłącznie wyrazem osobistych poglądów jej autora i nie stanowi „rekomendacji inwestycyjnej” w rozumieniu przepisów art. 3 ust. 1 pkt 35) Rozporządzenia Parlamentu Europejskiego i Rady (UE) NR 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE (Dz.U.UE.L.2014.173.1 z dnia 2014.06.12) ani „informacji rekomendującej” w rozumieniu art. 3 ust. 1 pkt 34) ww. Rozporządzenia Ministra Finansów z dnia 19 października 2005 r. w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, lub ich emitentów (Dz.U. z 2005 r. Nr 206, poz. 1715), lub jakiejkolwiek porady. Stąd Stowarzyszenie Inwestorów Indywidualnych oraz autorzy nie ponoszą żadnej odpowiedzialności za szkody poniesione w wyniku decyzji inwestycyjnych podjętych na podstawie lektury treści publikowanych w ramach niniejszego projektu. W inwestowaniu należy korzystać z wielu źródeł i konfrontować je przed podjęciem decyzji.