W piątek rano firma Hitachi Capital Polska ogłosiła wezwanie do zapisywania się na sprzedaż akcji Prime Car Management. Jest to już drugie tego typu wezwanie w ostatnim czasie. Na początku listopada do sprzedaży akcji PCM wezwało PKO Leasing.

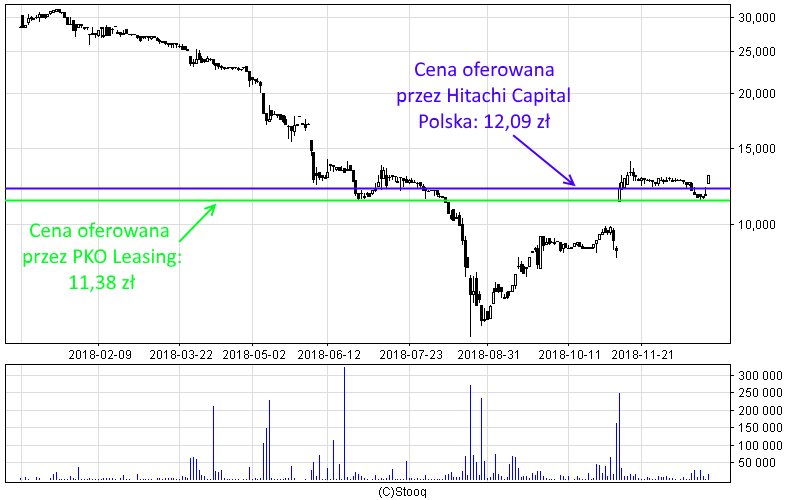

Przedmiotem wezwania ogłoszonego przez Hitachi Capital Polska (podmiot zależny od firmy Hitachi Capital Corporation z siedzibą w Tokio) są wszystkie wyemitowane akcje PCM, tj. dokładnie 11.908.840 walorów. Proponowana cena to 12,09 zł za jedną akcję wobec czwartkowej ceny zamknięcia ustalonej na poziomie 11,75 zł.

Wzywający zobowiązał się do nabycia akcji po złożeniu zapisów na minimum 7.859.834 walorów, uprawniających do 66 proc. ogólnej liczby głosów na walnym zgromadzeniu. Zapisy do sprzedaży akcji będą przyjmowane od 18 stycznia do 18 lutego 2019 roku, a przewidywany dzień zawarcia transakcji na GPW i rozliczenia transakcji przez KDPW to odpowiednio 21 i 26 lutego 2019 roku.

Jak napisano w opublikowanym ogłoszeniu, wzywający nabywa akcje PCM jako długoterminową inwestycję strategiczną. Jednocześnie jego intencją jest to, aby po przeprowadzeniu wezwania, w przypadku osiągnięcia wystarczającej liczby głosów na walnym zgromadzeniu, przeprowadzić przymusowy wykup akcji spółki będących w posiadaniu akcjonariuszy mniejszościowych. Ponadto, jeśli w wyniku wezwania wzywający będzie posiadać nie mniej niż 90% akcji spółki oraz głosów na jej walnym zgromadzeniu, zamierza podjąć działania ukierunkowane na docelowe zniesienie dematerializacji akcji PCM oraz wycofanie ich z obrotu na rynku regulowanym prowadzonym przez GPW.

Co ciekawe, jest to już drugie w ostatnim czasie wezwanie do sprzedaży wszystkich akcji PCM. Na początku listopada 2018 roku wezwanie ogłosiło bowiem PKO Leasing, oferując za jedną akcję 11,38 zł – również z zamiarem przeprowadzenia procedury przymusowego wykupu akcjonariuszy mniejszościowych oraz zniesienia dematerializacji akcji i wycofania ich z obrotu giełdowego (zapisy mają rozpocząć się 3 stycznia, a zakończyć 15 lutego 2019 roku).

W reakcji na opublikowane wezwanie przez Hitachi Capital Polska w piątek od rana notowania akcji PCM wyraźnie rosną. Około południa ich kurs wynosił 12,95 zł, tj. był wyższy od kursu odniesienia (11,75 zł) o 10,2%. Obecna cena giełdowa jest przy tym istotnie wyższa od cen zaproponowanych przez obu wzywających, co może oznaczać, że inwestorzy liczą na reakcję PKO Leasing i podniesienie cen oferowanych w wezwaniu.

| Prime Car Management – wykres kursu akcji i ceny oferowane przez wzywających |

|

| Źródło: opracowanie własne na podstawie wykresu wygenerowanego w serwisie Stooq.pl. |

Aktualnie w akcjonariacie Prime Car Management dominują fundusze emerytalne. Według ostatnich dostępnych danych największym z nich jest Aviva Powszechne Towarzystwo Emerytalne Aviva BZ WBK SA z 15% udziałem, a następnie Powszechne Towarzystwo Emerytalne PZU SA i AEGON Powszechne Towarzystwo Emerytalne SA, posiadające odpowiednio 11,79% i 11,36% w ogólnej liczbie głosów PCM.