- Obecny kurs nie ma nic wspólnego z fundamentami - mówił o cenie akcji AB podczas czatu inwestorskiego zorganizowanego wspólnie ze Stowarzyszeniem Inwestorów Indywidualnych Andrzej Przybyło, prezes Grupy AB. Głównym tematem rozmowy z inwestorami było omówienie perspektyw wzrostu spółki oraz podsumowanie jej działalności w 2018 roku. Prezes porównał również wartość kapitału własnego AB z jej kapitalizacją giełdową.

Pierwsze pytanie, jakie padło ze strony inwestorów dotyczyło powodów późnego terminu przeprowadzenia przez spółkę czatu inwestorskiego. Ostatni raport kwartalny został opublikowany 21 listopada.

- Planowaliśmy czat poprzez platformę SII dobre pół roku, ale trudno było nam zgrać terminy i nie mieliśmy od Państwa sygnałów, że jest taka pilna potrzeba. Ostatnio takie sygnały zaczęły się pojawiać, dlatego cieszymy się, że możemy spotkać się z Państwem - mówił podczas czatu inwestorskiego, prezes AB. Wspomniał również o spotkaniach z inwestorami podczas konferencji Wall Street oraz nagrodzie, którą spółka otrzymała z racji dobrze prowadzonych relacji inwestorskich.

W odniesieniu do wyników, następne pytanie inwestora dotyczyło trzech ostatnich miesięcy roku oraz wpływu Black Friday i okresu przedświątecznego na wyniki AB.

- Mogę potwierdzić, że czarny piątek mocno zyskuje na popularności. Grudzień jeszcze się nie skończył, dlatego nie chcę spekulować i dzielić skóry na niedźwiedziu. Co do poszczególnych segmentów, to dobrą wskazówką będą trendy widoczne już w trzecim kwartale - cloud, digital signage, gaming, VAD czy RTV/AGD - mówił Andrzej Przybyło.

Na pytanie dotyczące wpływu kursów walutowych na wyniki spółki, prezes stwierdził, że firma stosuje efektywny hedging wobec czego czynnik ten jest dla niej neutralny.

Padło również ogólne pytanie o sytuację finansową spółki, co było przyczynkiem do ciekawej wypowiedzi prezesa. Stwierdził, że sytuacja AB jest bardzo dobra.

- Akumulujemy gotówkę i konserwatywnie zarządzamy finansami. W rezultacie mamy kilkukrotnie wyższe kapitały własne (738 mln zł) niż najbliższa konkurencja, podobnie jak wyniki finansowe. Najniższy wskaźnik SG&A w branży, zatem najwyższa efektywność. Dodatnie przepływy operacyjne, stabilne i bezpieczne wskaźniki. Biznes finansujemy w sposób zrównoważony i zdywersyfikowany (kredyty bankowe, obligacje długoterminowe). Mamy dobrze zaadresowane wszystkie rodzaje ryzyka, m.in. ryzyko walutowe, ryzyko stopy procentowej i ryzyko kredytowe (bardzo niska szkodowość, ubezpieczenie limitów kupieckich) - mówił Przybyło.

Dodał też, odpowiadając na kolejne pytanie, że AB jest w stanie utrzymać udział kosztów SG&A w odniesieniu do obrotów poniżej 3 procent.

Zobacz, jak czat inwestorski ze spółkę AB zapowiadaliśmy na twitterze

Zapraszamy na kolejny czat inwestorski ????. Tym razem będziecie mogli przepytać Andrzeja Przybyło, Prezesa Zarządu AB S.A.

— Stow. Inwest. Ind. (@inwestorzy) 17 grudnia 2018

Temat czatu: Podsumowanie roku 2018 i omówienie perspektyw wzrostu Grupy AB

???? wtorek, 18 grudnia ⏰ 12:00https://t.co/J3i2lOYfmF pic.twitter.com/5BEVqWsoZ7

Jeden z inwestorów zwrócił uwagę na nieco niższy niż rok wcześniej zysk wypracowany przez spółkę w pierwszym kwartale roku obrotowego 2018/2019.

- Błyszczymy na tle branży i pokazujemy silne wyniki w okresie wymagającej sytuacji rynkowej. To, że przejściowo w Polsce marże są pod presją, to nie jest dla nas pierwszy raz. Zawsze wychodziliśmy z takich sytuacji wzmocnieni, gdyż słabsi konkurenci nie wytrzymywali takiej sytuacji. Wojna cenowa na pewnej części rynku w Polsce nie będzie trwała w nieskończoność. Rośniemy sprzedażowo i w udziałach rynkowych, miażdżąco deklasujemy rywali w badaniach wśród resellerów, czyli klientów. Budujemy właśnie jeszcze mocniejszą pozycję na kolejne lata, a jednocześnie cały czas dobrze zarabiamy - tłumaczył prezes AB.

Obawy wzbudził również cykl konwersji gotówki, jaki posiada AB. Wynosi on 30-40 dni, jednakże jak podkreślił prezes spółki, jest to czymś oczywistym dla tego biznesu. Wspomniano też o stosunkowo niskiej marży. - Grupa AB jest dystrybutorem, a nie pierwszym lepszym handlarzem, który próbuje okazyjnie kupić towar od kogokolwiek i jak najszybciej komukolwiek go odsprzedać. W oparciu o autoryzowane umowy z producentami dostarczamy ich produkty na rynek, w ten sposób realizujemy dla nich dystrybucję w pełnym tego słowa znaczeniu. To właśnie bycie dystrybutorem zapewnia stabilność marż. I chociaż realizujemy małe marże, to umowy z producentami zawierają zapisy, dzięki którym co do zasady to nie my ponosimy koszty promocji, wyprzedaży. W efekcie realizujemy niewielkie marże, ale nadrabiamy to skalą działalności. Nie rozpoznajemy ryzyka dużych wahań marży - tłumaczył prezes AB.

Wpływ cen energi i koszty wynagrodzeń

Kolejną kwestią był wpływ ewentualnego wzrostu cen energii na wyniki spółki, a także sprawa presji na wzrost wynagrodzeń.

Według Andrzeja Przybyło, wydatki na prąd w spółce to około 1 mln zł rocznie, zatem ewentualne podwyżki w przyszłości będą stanowić kilkaset tys. zł, co jest właściwie pomijalne przy skali działalności AB. Firma zawarła również umowy zabezpieczające niższe ceny energii elektrycznej.

W przypadku wynagrodzeń prezes AB mówił, że firma dba o cały zespół. - Nigdy nie płaciliśmy najniższych stawek, gdyż u nas liczy się efektywność, a za dobrą pracę płacimy adekwatne wynagrodzenie. Jeśli chodzi o sam magazyn, to tutaj sytuacja jest również taka jak wspomniałem, a dodatkowo stawiamy na automatykę, aby jeszcze mocniej zwiększyć efektywność naszych pracowników - mówił Andrzej Przybyło.

Jedna z uczestniczek czatu pytała o możliwość porównania firmy AB do Amazona, którego wskaźnik P/E jest kilkunastokrotnie wyższy. Amazon posiada wskaźnik ten na poziomie 93, a AB na poziomie 4.

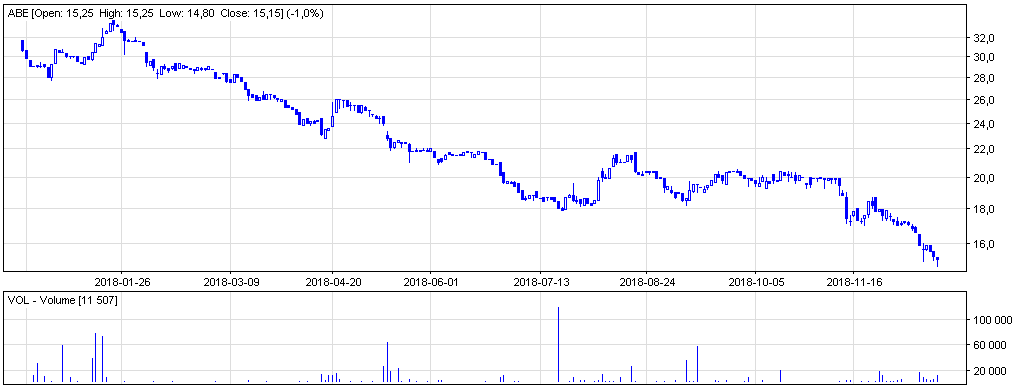

- Nawet nie sądziłem, że to aż taka dysproporcja! Sama Pani widzi jaka przepaść jest pomiędzy wycenami innowacyjnych, technologicznych biznesów opartych na e-commerce, automatyce itd. Przy naszej stabilności, kładzeniu nacisku na bezpieczeństwo w każdym obszarze, przy wspinaniu się coraz wyżej w TOP10 w skali całej Europy, przy naszych perspektywach, nowych technologiach, dywersyfikacji biznesu, to inwestując na GPW pewnie bym przemyślał to wszystko. Nawet na tle spółek z GPW powinniśmy inaczej być wyceniani, co zresztą widzą np. analitycy, zajmujący się rynkiem IT. Ostatnie rekomendacje wskazują, że AB powinno być bardzo dobrą inwestycją giełdową, a wyceny na poziomie mocno powyżej 30 zł (Trigon 37,9 zł, DM BOŚ – 33,4 zł) sytuują AB w gronie topowych inwestycji w 2019 roku. I tak jak powiedziałem, także w mojej ocenie obecny kurs nie ma nic wspólnego z fundamentami - stwierdził prezes.

| AB - wykres kursu akcji |

|

| Źródło: opracowanie własne na podstawie wykresu wygenerowanego w serwisie Stooq.pl |

Wspomniano również o kontrakcie spółki z Oppo.

- Oppo – nr 4 w świecie smartfonów (BBK Electronics – marki Oppo i Vivo - to już nr 2 po Samsungu!), jesteśmy pod wrażeniem jakości tej firmy, jej myślenia i działania, przygotowania do ekspansji w Europie. Oppo z pewnością będzie impulsem dla naszego segmentu telco. To są produkty wyższej klasy, a niektóre modele są pod pewnymi względami mistrzami świata - jak np. w zakresie stosunku powierzchni ekranu do powierzchni telefonu. Liczymy na to, że oferta smartfonów Oppo spotka się z dużym zainteresowaniem. Niemniej, już teraz jesteśmy nr 1 w dystrybucji produktów Apple w regionie, mamy też bardzo szeroką ofertę w telco z innymi najważniejszymi brandami smartfonów (Samsung, Asus, HTC, Honor, Huawei, LG, Motorola) - mówił prezes.

Spółka jest również liderem dystrybucji produktów Apple w Czechach i na Słowacji, mając łącznie około 55 procent udziału w rynku. To natomiast przekłada się na wysokie obroty.

Notowania akcji AB. Kapitał własny przewyższa kapitalizację

Prezes Przybyło zapytany o kwestie obecnej wyceny spółki na GPW mówił następująco: - Obecny poziom według mnie kompletnie jest oderwany od wartości spółki, którą poważni analitycy szacują na 2 razy więcej niż dzisiaj, a nawet jeszcze więcej. Jestem przekonany, że takie poziomy zobaczymy, jak minie ta cała niezdrowa atmosfera na GPW. Obecny kurs nie ma nic wspólnego z rozwojem, jaki przeszliśmy i z wartością, jaką zbudowaliśmy. Nasza filozofia biznesu od początku była długoterminowa, oparta o bezpieczeństwo i uczciwość. W minionym roku finansowym mieliśmy 112 mln zł EBITDA i 61 mln zł zysku netto. Zautomatyzowane centrum dystrybucyjne w Magnicach to 130 mln zł, a mamy przecież też magazyn we Wrocławiu, gotówka na koniec września to 124 mln zł, a patrząc globalnie to nasze kapitały własne – czyli aktywa netto po odliczeniu wszelkich zobowiązań - przekroczyły już 738 mln zł. Nasza kapitalizacja to jakieś 250-260 mln zł. A przecież dodatkowo jesteśmy transparentni, stabilni, mamy wzorową strukturę finansowania, korzystamy z bycia liderem rynku, inwestycji w innowacyjność, rewolucji e-commerce oraz z rewolucji chmury itd. Nie planujemy emisji akcji, nie zamierzam też sprzedaży swoich.

Inwestorzy odwołali się również do ostatnich rekomendacji dotyczących akcji spółki, szacujących ich wartość na około 30-40 zł za sztukę. Prezes w tym kontekście wspomniał, że cieszą go opinie domów maklerskich PKO BP i Pekao czy DM BOŚ i Trigon, gdyż to potwierdza słuszność strategii rozwoju spółki.

- Doceniają nas również instytucje finansujące. Byliśmy niezwykle dokładnie weryfikowani przez różnorakie kontrole, które potwierdziły prawidłowość wszelkich rozliczeń, co w naszej branży jest bardzo istotne. To, czego analitycy mogą rzeczywiście nie widzieć, to są nasze nowe projekty, ale to są kwestie, które mogą tylko dołożyć się do wyceny - dodał Andrzej Przybyło.

Finansowanie

W kwestii finansowania spółki, inwestorzy pytali o decyzje w kontekście obligacji zapadających w sierpniu przyszłego roku.

- Widzimy, że dywersyfikacja finansowania w oparciu o długoterminowe (5-letnie) obligacje niezabezpieczone i bez konwenantów - jest dla nas korzystna biznesowo. Dlatego naszą intencją jest odnowienie poszczególnych serii obligacji na przestrzeni następnych lat. Wyszliśmy już w październiku tego roku na rynek z testem i pozyskaliśmy 10,8 mln zł, które od razu przeznaczyliśmy na wcześniejsze wykupienie części najbliższej serii. Moglibyśmy zrolować pełną kwotę, bo popyt był, ale jeśli chodzi o oprocentowanie, to nie zaakceptowaliśmy znacznego wzrostu marż w związku z zawirowaniami na polskim rynku po upadku Getbacku. W dyspozycji mamy również inne źródła finansowania obcego, a jak pokazuje nasz bilans na koniec września, poziom środków na rachunkach bankowych pozwala w całości sfinansować wykup obligacji zapadających w 2019 roku. Do tego limity kredytów bankowych (po niższych stawkach niż obecne możliwości obligacyjne) wykorzystane są na poziomach ok. 30-40 procent, a zatem do dyspozycji są kolejne setki milionów złotych. Dlatego też obligacje „tak”, ale na pewno nie za wszelką cenę - objaśnił Przybyło.

W kwestii podatkowej prezes podkreślił, że firma płaci podatki w Polsce i do Polski transferuje zyski z zagranicy. - Można powiedzieć wprost, że jesteśmy ambasadorami patriotyzmu gospodarczego - mówił. Oprócz tego dotychczasowe kontrole podatkowe potwierdziły poprawność rozliczeń spółki.

Ekspansja zagraniczna

Poza Polską, firma jest obecna na rynku czeskim i słowackim. W tym kontekście inwestor pytał o ekspansję spółki na inne kraje.

Andrzej Przybyło poinformował w tym miejscu, że według wskazań firmy badawczej Context rynek polski, słowacki i czeski stanowi łącznie 75 procent rynku Europy Środkowo-Wschodniej (CEE). Łącznie jest to piąty rynek w Europie (8 procent), większy od hiszpańskiego i doganiający włoski i francuski.

- Mamy tutaj co robić, tym bardziej że w społeczeństwach CEE drzemie jeszcze duży potencjał we wzroście wydatków na IT i elektronikę użytkową czy ogólnie ofertę konsumencką, a także wydatków infrastrukturalnych. Nie ma ekonomicznego sensu budować struktury na małych rynkach, a z kolei Europa Zachodnia to bardzo rozwinięte rynki i wejście tam jest sensowne tylko poprzez zakup dużego dystrybutora z kontraktami. Analizujemy na bieżąco możliwości dalszej ekspansji, ale mamy na uwadze zarówno to, że CEE jest jeszcze duży potencjał i angażujemy się tylko w projekty co do których mamy pewność sukcesu. Warto zauważyć, że o ile nie prowadzimy ekspansji kapitałowej w kolejnych krajach (jak na razie), o tyle prowadzimy ekspansję handlową. Obsługujemy e-commerce w ponad 30 krajach - odpowiedział Andrzej Przybyło.

Perspektywy dla branży

Prezes Przybyło poproszony o ocenę perspektyw branży na najbliższe lata określił je jako bardzo dobre, szczególnie dla tak zdywersyfikowanego biznesu jak ma to miejsce w przypadku AB.

- Pojawiają się impulsy wzrostowe dzięki nowym produktom, sprzedaż różnych kategorii wspierają też ogólne trendy. Mogę mówić zarówno o klasycznym IT, ale też cloud, smart home, RTV/AGD, zabawki, gaming, VAD, interaktywna szkoła, digital signage itd. Co więcej, rozwijamy lojalny kanał sprzedaży w postaci sieci franczyzowych, co jest naszą kolejną przewagą konkurencyjną - mówił Przybyło.

Prezes stwierdził również, że spółce sprzyja także dynamiczny rozwój e-commerce.

- Inwestujemy w narzędzia e-commerce i wspieramy sprzedaż do wielu firm e-commerce-owych. To właśnie e-commerce jest jednym z naszych napędów, a w samej Polsce w kolejnych latach możemy mówić o wzroście całego rynku e-commerce o kilkadziesiąt miliardów złotych. Dystrybutor jest buforem między producentem i dalszymi ogniwami sprzedaży. Globalne trendy nawet nas wspierają, chociażby w zakresie sprzedaży oprogramowania, które przy przejściu od „pudełek” w stronę dystrybucji w chmurze i subskrypcji stało się dla nas niezwykle perspektywicznym rynkiem - tłumaczył szef AB.

Podczas czatu inwestorskiego pojawił się również temat ABC Daty. Jeden z uczestników wysnuł teorię o ewentualnym bankructwie, sanacji lub przejęciu spółki w pierwszej połowie przyszłego roku.

W tej sprawie prezes Andrzej Przybyło powstrzymał się od komentarza. Dodał jednak, że każde polepszenie sytuacji konkurencyjnej i każda konsolidacja na rynku polskim będzie dla AB korzystna.

Kolejne pytanie dotyczyło pozycji spółki przy ewentualnym zniknięciu z rynku dużego konkurenta, a także kwestii prób zajęcia jego miejsca.

- Limity kredytowe generalnie wykorzystujemy w niewielkim stopniu, 30-40 procent, a dodatkowo mamy dużą przestrzeń także w zakresie limitów ubezpieczeniowych. Zakładamy, że limity ubezpieczeniowe na naszych klientów również będą wystarczające. Operacyjnie także jesteśmy w stanie realizować wyższe obroty - odpowiedział prezes.

Dywidenda

Jeden z graczy pytał o powody nie wypłacenia przez spółkę dywidendy. Pytanie dotyczyło również planowego skupu akcji własnych AB.

- Dywidenda mogłaby być wysoka, a skup akcji również duży. Ale z drugiej strony, istnieje ryzyko zawirowań na rynkach finansowych i co ważniejsze - jeszcze większe zmiany na rynku. W rezultacie widzimy szanse na dynamiczny rozwój i wykorzystanie najlepszej pozycji startowej, jaką wypracowaliśmy przez lata. Dlatego też wciąż mamy poczucie, że akumulowanie kapitału może mocno procentować w przyszłości - tłumaczył Przybyło.

Na pytanie dotyczące 2019 roku w działalności spółki prezes odpowiedział: - Jesteśmy przekonani o słuszności realizowanej strategii rozwoju. W obszarze dystrybucji IT w Polsce wiele będzie zależało od tego, kiedy skończy się obecna wojna cenowa. W segmencie produktów telco podpisaliśmy umowę dystrybucyjną z Oppo w Polsce, co powinno być kolejnym impulsem w tym segmencie. Dynamicznie rozwijają się cloud, gaming, VAD, digital signage, zabawki czy RTV/AGD. Umacniamy się też w klasycznym IT. Sprzedaż wspierają nasze sieci franczyzowe – około 1,8 tys. detalicznych punktów sprzedaży w Polsce, Czechach i na Słowacji. Wskaźniki makroekonomiczne, takie jak dynamika PKB, niskie bezrobocie, niskie stopy procentowe i wzrost wynagrodzeń powinny sprzyjać popytowi na produkty dystrybuowane przez AB. Jesteśmy przygotowani na ten popyt, na naszych magazynach mamy niemalże 100 tys. indeksów produktów, dzięki czemu możemy, m. in. poprzez wysoce wydajny system automatyki magazynowej, zrealizować praktycznie każde zamówienie w czasie 24 godzin.

W kontekście przewag konkurencyjnych dodał, że spółka ma najszersze portfolio produktowe dostępne od ręki, najszerszą bazę resellerów, największą sieć franczyzową, najlepszą pozycję finansową i zdrowy bilans, najlepszą logistykę z własnymi obiektami i automatyzacją, dużo przestrzeni na rozwój, najlepszą efektywność, najlepszą ocenę jakościową na rynku - branża i instytucje finansowe, mocną dywersyfikację, bezpieczeństwo rozwoju, pozycję lidera rynku i dystrybutora pierwszego wyboru zarówno dla vendorów, jak i resellerów, a także wiodącą pozycję w obsłudze e-commerce.