W późnych piątkowych (15.01.2016) godzinach wieczornych zarząd Empik Media & Fashion poinformował o podpisaniu przedwstępnej umowy sprzedaży zależnej Grupy Smyk. Wartość transakcji to 1,06 mld zł. Potencjalnym nabywcą jest Coortland Investments Sp. z o.o., który należy do funduszu private equity Bridgepoint.

Kwota transakcji obejmuje cenę nabycia w wysokości 634,87 mln zł oraz inne składowe, do których zaliczono zobowiązanie do doprowadzenia do dokonania przez Grupę Smyk spłaty finansowania wewnątrzgrupowego Spółki, spłaty zadłużenia finansowego Grupy Smyk wobec podmiotów zewnętrznych oraz zabezpieczenia lub re-gwarancji akredytyw wystawionych na zlecenie Grupy Smyk. W umowie uwzględniono mechanizm doprowadzenia do zwolnienia poręczeń udzielonych przez Grupę Smyk oraz zrzeczenia się zabezpieczeń ustanowionych na udziałach w spółkach zależnych oraz ich aktywach. Aby transakcja doszła do skutki niezbędne jest między innymi uzyskanie stosownych zgód od organów antymonopolowych. Według stron do spełnienia warunków zawieszających umowę powinno dojść do końca maja 2016 roku.

Grupa Smyk prowadzi obecnie sieć 125 sklepów w Polsce. Obecna jest również w Rumunii, Rosji, na Ukrainie i w Niemczech. Prognozowana wartość przychodów grupy w 2015 roku to 1,4 mld zł. Smyk rozwija obecnie cztery formaty sklepów, obejmujące sklepy wielkopowierzchniowe, sklepy w dużych miastach, małe sklepy w średniej wielkości miastach i lokalnych centrach handlowych oraz outlety. Ostatnio został też wprowadzony nowy format tzw. „shop-in-shop”, dedykowany rynkom międzynarodowym, oferujący wyłącznie odzież dla dzieci. Smyk obecny jest również w handlu online, który generuje obecnie 12% przychodów grupy.

„Smyk jest spółką o udokumentowanym sukcesie, cieszy się dużym uznaniem wśród klientów, szczególnie w kontekście unikalnej oferty odzieży i zabawek. Wraz z wejściem nowego akcjonariusza, który ma doświadczenie w sprzedaży detalicznej i bardzo popiera nasze ambicje, mamy teraz możliwość, aby skupić się na dalszym rozwoju naszych sprawdzonych formatów sklepów, poszerzania oferty wielokanałowej oraz przyspieszenia międzynarodowej ekspansji modelu franczyzowego i hurtowego” – powiedział Mark Rollmann, prezes zarządu Smyk.

Grupa Empik Media & Fashion nie zaliczy ostatnich lat do udanych. Jej strata netto w 2013 r. wyniosła 305 mln zł, w 2014 r. 188 mln zł, a po trzech kwartałach 2015 r. wynosiła 145 mln zł. Według ostatniego raportu finansowego wartość kredytów i pożyczek grupy wynosiła 1,08 mld zł. Przypomnijmy, że wcześniej Empik sprzedał swoją spółkę zależną odpowiedzialną za prowadzenie szkół językowych za 38 mln zł podmiotowi z grupy Pena Investments. Po sprzedaży Grupy Smyk najważniejszym segmentem działalności pozostanie prowadzenie sieci sklepów Empik.

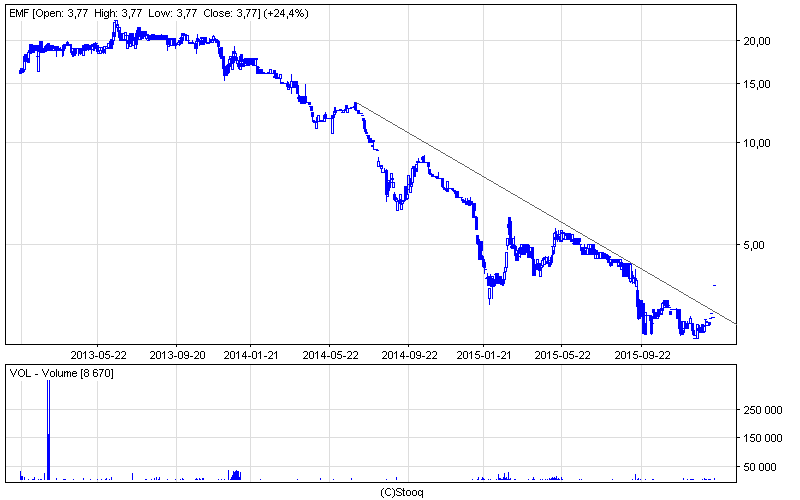

Notowania akcji Empik Media & Fashion w pierwszych transakcjach w dniu dzisiejszym rosły o 24%. W ciągu ostatnich dwóch lat walory potaniały z poziomu 17 zł do poniżej 3 zł. Reakcja inwestorów świadczy o bardzo dobrym przyjęciu informacji o sprzedaży Grupy Smyk, a szczególnie o wynegocjowanej cenie.

|

| Źródło: Stooq |