Zapraszamy do zapoznania się z raportem analitycznym na temat Grupy Kapitałowej Polenergia S.A. przygotowanym przez Stowarzyszenie Inwestorów Indywidualnych.

Raport jest także dostępny do pobrania w wersji PDF.

Spis treści:

- Profil Spółki

- Akcjonariat

- Analiza otoczenia rynkowego i regulacyjnego

- Analiza wyników finansowych

- Plany rozwoju Grupy

- Analiza wskaźnikowa

- Analiza techniczna

- Ocena jakości komunikacji Spółki z rynkiem

- Podsumowanie raportu i wnioski

GK Polenergia

1. Profil Spółki

Grupa Kapitałowa Polenergia („GK Polenergia”, „Grupa”, „Emitent”) w swoim obecnym kształcie powstała w 2014 roku w wyniku połączenia aktywów Grupy Polenergia Holding S.a.r.l z Polish Energy Partners S.A. Jednocześnie dokonano wówczas emisji nowych akcji spółki Polish Energy Partners S.A. o wartości 240 mln zł, które zostały objęte przez fundusz CEE Equity Partners (China CEE Investment Co-operation Fund), a nazwę Spółki zmieniono na Polenergia S.A. („Polenergia”, „Spółka”).

Powstała w ten sposób Grupa stawia sobie za cel tworzenie pionowo zintegrowanej grupy energetycznej, obecnej we wszystkich segmentach rynku, w szczególności w segmencie energii odnawialnej oraz regulowanej infrastruktury energetycznej i gazowej. Bazowanie na tych dwóch filarach ma w ocenie Zarządu zapewnić Emitentowi osiąganie istotnych zwrotów z prowadzonej działalności, a jednocześnie stabilność dochodów i bezpieczeństwo dla inwestorów.

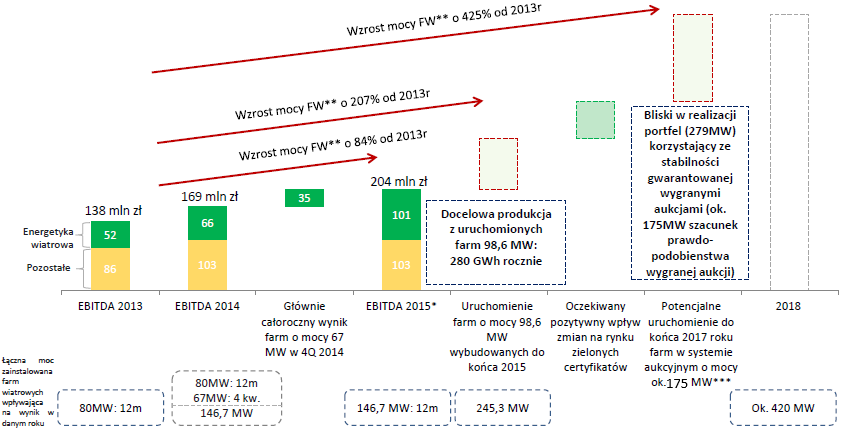

Grupa Kapitałowa Polenergia, za pośrednictwem należących do niej spółek, prowadzi swoją działalność w ramach wszystkich etapów łańcucha wartości – od wytwarzania, poprzez przesył i dystrybucję, aż po handel hurtowy i sprzedaż. Strukturę Grupy w ramach poszczególnych elementów łańcucha wartości ilustruje poniższa grafika.

|

| Źródło: Emitent |

Emitent prowadzi swoją działalność w całej Polsce, kładąc nacisk na obszary o największym potencjale energetycznym (najbardziej wietrzne lokalizacje na Morzu Bałtyckim i na terenie kraju, wybrane lokalizacje gazowe i węglowe, najatrakcyjniejsze lokalizacje miejskie i komercyjne w sieci dystrybucyjnej oraz wśród klientów końcowych obrotu).

|

| Źródło: Emitent |

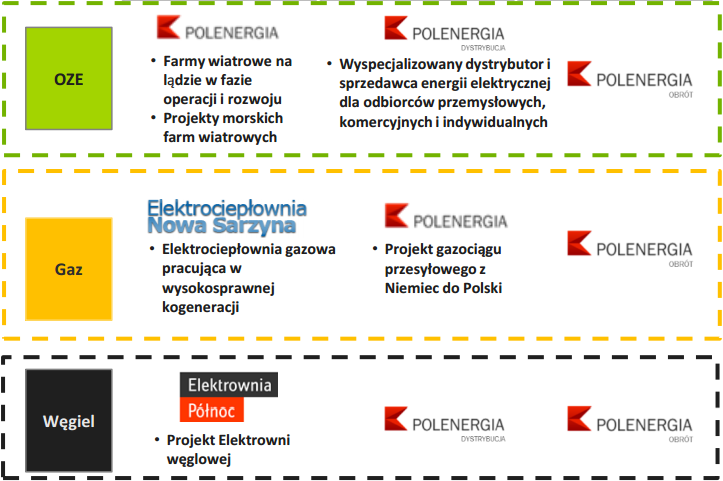

Na koniec trzeciego kwartału 2015 roku Grupa dysponowała łączną zainstalowaną mocą na poziomie 308 MW, z czego 124 MW pochodziło z kogeneracji na gazie (głównie Elektrociepłownia Nowa Sarzyna), a 184 MW z farm wiatrowych (Puck, Modlikowice, Łukaszów, Gawłowice, Rajgród, Skurpie). Do końca bieżącego roku moc zainstalowanych farm wiatrowych ma się zwiększyć do ok. 245 MW (rozbudowa FW Skurpie i FW Gawłowice oraz budowa FW Mycielin). Dodatkowo Emitent posiada portfel farm wiatrowych w fazie developmentu na poziomie 730 MW, z czego 6 projektów o łącznej mocy 279 MW zostanie przygotowanych do udziału w pierwszej aukcji w przyszłym roku, a 451 MW weźmie udział w aukcjach w latach 2017-2019. Ważne aktywo w portfelu Grupy w perspektywie jej długoterminowego rozwoju stanowi także projekt budowy dwóch morskich farm wiatrowych na Morzu Bałtyckim o łącznej mocy 1,2 GW, których uruchomienie planowane jest na 2022 i na 2026 rok (uzyskanie decyzji środowiskowej planowane jest w 2016 roku). Oprócz budowy farm wiatrowych Grupa planuje również budowę gazociągu łączącego Niemcy z Polską (Bernau-Szczecin), który docelowo miałby umożliwić transport gazu z państw Europy Zachodniej do Polski i krajów zlokalizowanych za jej wschodnią granicą. Ponadto Emitent realizuje projekty związane z wytwarzaniem energii z gazu i węgla, a także z produkcją i zaopatrywaniem sektora energetycznego w pellet z biomasy rolniczej (fabryki zlokalizowane w Sępolnie Krajeńskim, Ząbkowicach Śląskich oraz Zamościu).

|

| Źródło: Emitent |

2. Akcjonariat

Kapitał zakładowy Spółki Polenergia S.A. wynosi 90.887.094 zł i składa się z 45.443.547 akcji na okaziciela o wartości nominalnej 2 zł każda.

Największym akcjonariuszem Emitenta jest firma Kulczyk Investments S.A. (poprzez podmiot zależny Mansa Investments sp. z o.o.), której udział w ogólnej liczbie głosów i kapitale zakładowym Polenergii zgodnie z ostatnim przekazanym do publicznej wiadomości zawiadomieniem wynosi 50,2 proc. Następny pod tym względem w kolejności podmiot – China Central and Eastern Europe Investment Co-operation Fund SCS SICAV-SIF (poprzez podmiot zależny Capedia Holdings Limited) ma na swoim rachunku akcje stanowiące ok. 16 proc. ogólnej liczby głosów i kapitału zakładowego Emitenta. Powyżej pięcioprocentowego progu w akcjonariacie Spółki znajdują się także fundusze emerytalne: ING OFE (5,7 proc.), Generali OFE (6,5 proc.), Aviva OFE (6,7 proc.). Udział pozostałych akcjonariuszy jest natomiast bliski 15 proc.

|

| Źródło: opracowanie własne na podstawie raportów bieżących i okresowych Emitenta. |

3. Analiza otoczenia rynkowego i regulacyjnego

GK Polenergia działa w trzech segmentach polskiego rynku energetycznego: odnawialne źródła energii, gaz oraz węgiel. W ramach ww. segmentów Emitent zajmuje się wytwarzaniem zarówno energii, jak i ciepła, a także przesyłem, dystrybucją, handlem hurtowym oraz sprzedażą energii i gazu.

Rynek energetyczny w Polsce jest rynkiem regulowanym i podlega ograniczeniom zapisanym w poszczególnych aktach prawnych. Podstawowymi aktami kształtującymi politykę energetyczną w naszym kraju są obecnie: ustawa Prawo energetyczne, Polityka energetyczna Polski do 2030 roku (docelowo zastąpi ją Polityka energetyczna Polski do 2050 roku, która znajduje się obecnie na etapie projektu), Krajowy Plan Działania w zakresie energii ze źródeł odnawialnych, ustawa o odnawialnych źródłach energii oraz ustawa o efektywności energetycznej. Dodatkowo Polska jest zobligowana do przestrzegania polityki energetycznej Unii Europejskiej i krajowe regulacje powinny być do niej dostosowywane.

Obecnie największe znaczenie dla kształtowania działalności Polenergii mają regulacje związane z odnawialnymi źródłami energii. W celu zapewnienia warunków dla efektywnego rozwoju instalacji wytwarzających energię z OZE i zmniejszenia dystansu, jaki dzieli polską energetykę z OZE od energetyki ze źródeł odnawialnych większości pozostałych krajów UE, opracowana została ustawa o OZE, która weszła w życie z dniem 3 maja 2015 roku, za wyjątkiem rozdziału określającego nowe zasady wsparcia dla instalacji OZE, który wejdzie w życie od 1 stycznia 2016 roku. Podstawowa zmiana w stosunku do dotychczasowo obowiązujących przepisów, jaką przewiduje ustawa o OZE, dotyczy wprowadzenia systemu aukcyjnego, który będzie obligatoryjny dla instalacji uruchomionych po 1 stycznia 2016 roku. Instalacje, które rozpoczęły produkcję energii przed tym dniem będą mogły natomiast nadal korzystać z obecnych zasad wsparcia w postaci zielonych certyfikatów lub przystąpić do systemu aukcyjnego.

Założeniem nowego systemu jest 15-letni okres wsparcia dla instalacji OZE, które wygrają aukcję, poprzez dopłatę różnicy pomiędzy ceną energii określoną przez wytwórcę w ofercie aukcyjnej a ceną rynkową (cena energii zaoferowana w aukcji będzie stała przez cały okres wsparcia, corocznie indeksowana jedynie o wskaźnik inflacji). Tym samym nowy system wsparcia umożliwiać będzie stabilne planowanie przyrostu nowych mocy w OZE, a przewidywalne długookresowe warunki funkcjonowania nowych instalacji wpłyną pozytywnie na możliwości ich finansowania. Ustawa o OZE zawiera także szereg postanowień, które powinny prowadzić do obniżania się nadwyżki podaży na rynku certyfikatów poprzez zwiększenie popytu (wyższy obowiązek umorzenia świadectw pochodzenia), ograniczenie podaży (zmniejszenie wsparcia dla współspalania biomasy i dla elektrowni wodnych) oraz ograniczenie możliwości uiszczania opłaty zastępczej w przypadku, gdy ceny certyfikatów będą niższe niż 75 proc. wartości opłaty zastępczej.

Opisane wyżej regulacje wpłyną na szereg istotnych aspektów działalności Emitenta. Przede wszystkim ambitne cele dotyczące udziału energii z OZE w krajowym miksie energetycznym powinny wpłynąć na dynamiczny rozwój sektora OZE, który będzie dodatkowo wspierany przez prawdopodobny wzrost cen „czarnej energii”, spowodowany działaniami na rzecz ograniczania emisji CO2. Dominująca obecnie energetyka wiatrowa pozostanie przy tym kluczową technologią OZE w Polsce ze względu na atrakcyjne warunki wietrzne, spadające koszty CAPEX oraz długoterminowe wsparcie ze strony państwa. Świadczyć o tym może także fakt, że średnioważony koszt wytworzenia energii (ang. Levelized Cost of Energy - „LCOE”) dla lądowych farm wiatrowych jest najniższy spośród wszystkich technologii OZE i oczekiwany jest jego dalszy spadek.

Zielone certyfikaty, przyznawane zgodnie z zapisami ustawy o OZE na okres 15 lat, powinny gwarantować atrakcyjne przepływy finansowe zarówno dla istniejących farm wiatrowych Emitenta (183,5 MWe), jak i projektów w budowie i developmencie (61,8 MWe), które mają zostać uruchomione do końca 2015 r. (tj. jeszcze przed planowanym wejściem w życie ustawy o OZE). Dodatkowo istniejące jednostki wytwórcze OZE mają możliwość przejścia w dowolnym momencie do systemu taryf gwarantowanych (tj. dopłaty wartości pomiędzy ceną oferowaną w aukcji a ceną rynkową) poprzez uczestnictwo w aukcjach, jeżeli taryfy gwarantowane będą korzystniejsze ekonomicznie od cen uzyskiwanych w obecnym systemie wsparcia. Jeśli dana jednostka wytwórcza OZE nie wygra aukcji, pozostaje w systemie zielonych certyfikatów na niezmienionych warunkach z opcją przystąpienia do kolejnych aukcji. Taryfa gwarantowana przez system aukcyjny dla nowych projektów będzie oparta na stałej i corocznie indeksowanej inflacją cenie, przez cały okres wsparcia (co implikuje brak ryzyka związanego ze zmianami cen energii elektrycznej). Warto zwrócić przy tym uwagę, że ustawa o OZE nie przewiduje wprowadzania żadnych ograniczeń w zakresie, komu można sprzedawać energię lub/i zielone certyfikaty, a Polenergia S.A. osiąga dodatkowe zyski poprzez współpracę ze spółką Polenergia Obrót w ramach działalności handlowej.

W obecnym kształcie ustawa o OZE wspiera także budowę morskich farm wiatrowych poprzez możliwość organizacji dedykowanych aukcji na technologie o stopniu wykorzystania mocy większym niż 4 000 MWh/MWe/rok, które skutecznie wyłączają wszystkie technologie poza morskimi farmami wiatrowymi oraz elektrowniami zasilanymi biomasą. Ponadto Zarząd Emitenta przewiduje, że wsparcie dla morskich farm wiatrowych ma być regulowane osobnymi przepisami dla projektów, które rozpoczną się po 2020 r., co jest zgodne ze strategią Grupy, która zakłada rozwój projektów morskich z ustalonymi warunkami przyłączenia do sieci i uruchomienie ich w latach 2022-2026.

Realizacja celów polityki klimatycznej UE do 2020 roku została ujęta w założeniach Polityki energetycznej Polski do 2030 roku, a także w Krajowym Planie Działania w zakresie energii ze źródeł odnawialnych. Zgodnie z tymi założeniami udział energii z OZE w strukturze energii finalnej brutto do 2020 roku powinien wynosić 15,5 proc. W ramach tego ogólnego celu udział odnawialnych źródeł energii w elektroenergetyce ma natomiast wynosić 19,1 proc., a dla ciepłownictwa i transportu przewidziano odpowiednio 17,1 proc. i 10,1 proc. Na koniec grudnia 2014 roku jedynie 13,3 proc. energii elektrycznej sprzedawanej odbiorcom końcowym w Polsce pochodziło z OZE, co świadczy o potrzebie rozwoju tego rynku.

Unia Europejska zaangażowała się także w konsultacje dotyczące propozycji nowych, wyższych celów redukcji emisji gazów cieplarnianych i celów udziału OZE w produkcji energii do roku 2030. Zgodnie z propozycją Komisji Europejskiej, zaakceptowaną na szczycie klimatycznym w Brukseli w październiku 2014 roku, państwa członkowskie UE będą zobligowane do wdrożenia rozwiązań pozwalających na ograniczenie emisji gazów cieplarnianych o co najmniej 40 proc. w stosunku do poziomu z roku 1990. Dodatkowo przyjęto cel zapewnienia udziału energii ze źródeł odnawialnych w zużyciu energii w Unii Europejskiej na poziomie 27 proc.

Tempo redukcji emisji w systemie EU-ETS ma zostać przyspieszone z obecnego poziomu 1,74 proc. do 2,2 proc. rocznie od 2020 r. Obecnie najbardziej efektywną kosztowo i posiadającą największy potencjał metodą na zmniejszenie emisji w ramach EU-ETS jest zastępowanie konwencjonalnych źródeł energii źródłami odnawialnymi, z których najkorzystniejsze ekonomicznie są elektrownie wiatrowe.

4. Analiza wyników finansowych

|

(mln zł) |

2014** |

2014** |

2015 |

2015 |

|||||

|

|

Q1 |

Q2 |

Q3 |

Q4 |

Q1-Q3 |

Q1 |

Q2 |

Q3 |

Q1-Q3 |

|

Przychody ze sprzedaży |

648,5 |

796,1 |

569,1 |

645,3 |

2 013,7 |

677,8 |

677,6 |

677,0 |

2 032,3 |

|

EBIT |

30,4 |

14,8 |

11,9 |

30,3 |

57,0 |

43,9 |

23,4 |

31,0 |

98,3 |

|

EBITDA |

51,2 |

35,3 |

32,8 |

54,0 |

119,4 |

64,7 |

44,2 |

52,6 |

161,5 |

|

Skorygowana EBITDA* |

45,0 |

35,9 |

33,4 |

54,6 |

114,4 |

65,4 |

44,8 |

53,2 |

163,5 |

|

dynamika r/r, % |

n.d. |

n.d. |

n.d. |

n.d. |

n.d. |

45,3% |

24,8 |

59,1 |

42,9% |

|

Skorygowana EBITDA (bez Obrotu) |

45,7 |

35,9 |

31,1 |

49,5 |

112,6 |

64,1 |

42,8 |

51,6 |

158,4 |

|

dynamika r/r, % |

n.d. |

n.d. |

n.d. |

n.d. |

n.d. |

40,3% |

19,3% |

66,1% |

40,7% |

|

Zysk netto |

20,2 |

8,3 |

4,5 |

16,5 |

33,1 |

26,6 |

9,4 |

16,7 |

52,7 |

|

dynamika r/r, % |

n.d. |

n.d. |

n.d. |

n.d. |

n.d. |

31,6% |

12,4% |

271,0% |

29,4% |

|

Skorygowany Zysk netto* |

16,3 |

10,9 |

7,6 |

20,5 |

34,8 |

28,6 |

14,5 |

20,7 |

63,8 |

|

dynamika r/r, % |

n.d. |

n.d. |

n.d. |

n.d. |

n.d. |

75,4% |

32,7% |

172,3% |

83,1% |

|

Kapitał własny |

521,1 |

521,3 |

1 315,5 |

1 334,0 |

1 315,5 |

1 355,3 |

1 371,4 |

1 390,0 |

1 390,0 |

|

Zadłużenie netto |

118,8 |

150,9 |

311,8 |

370,4 |

311,8 |

410,6 |

595,2 |

574,3 |

574,3 |

|

Liczba akcji w mln szt. (koniec okresu) |

21,3 |

21,3 |

45,4 |

45,4 |

45,4 |

45,4 |

45,4 |

45,4 |

45,4 |

|

Amortyzacja |

20,9 |

20,5 |

21,0 |

23,7 |

21,0 |

20,8 |

20,8 |

21,6 |

21,6 |

|

Dywidenda wypłacona |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

|

CF operacyjny |

n.a. |

n.a. |

n.a. |

75,3 |

n.a. |

67,0 |

(16,1) |

146,3 |

197,3 |

|

CF inwestycyjny |

n.a. |

n.a. |

n.a. |

(303,5) |

n.a. |

(99,5) |

(156,8) |

(118,2) |

(374,6) |

|

CF finansowy |

n.a. |

n.a. |

n.a. |

227,4 |

n.a. |

(11,3) |

115,9 |

58,9 |

161,5 |

|

Marża EBIT % |

4,69% |

1,86% |

2,08% |

4,69% |

2,83% |

6,48% |

3,46% |

4,58% |

4,84 |

|

Marża EBITDA % |

7,90% |

4,43% |

5,88% |

8,37% |

5,93% |

9,55% |

6,53% |

7,77% |

7,95% |

|

Marża EBITDA % (bez Obrotu) |

26,41% |

23,54% |

20,81% |

27,09% |

23,73% |

34,25% |

26,34% |

31,24% |

30,78% |

|

Rentowność netto |

3,12% |

1,05% |

0,79% |

2,55% |

1,64% |

3,93% |

1,38% |

2,47% |

2,59 |

*Skorygowane o rozpoznane przychody (koszty) w danym roku obrotowym o charakterze niepieniężnym/jednorazowym.

**Dane za 2014 rok zostały sporządzone przez założeniu, że transakcja połączenia aktywów Polish Energy Partners S.A. oraz Neutron sp. z o.o. nastąpiła w dniu 1 stycznia 2014 roku (faktyczna data sfinalizowania transakcji to 27 sierpnia 2014 roku).

Źródło: Emitent.

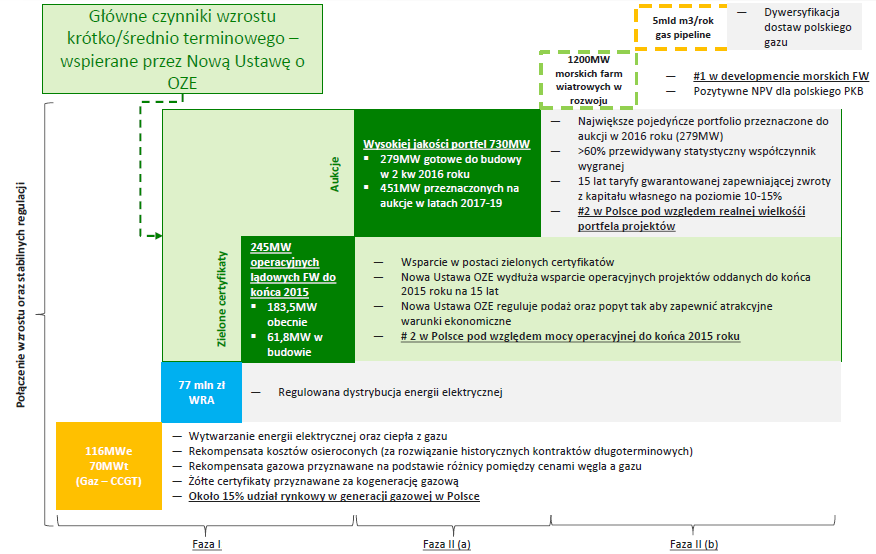

Po trzech kwartałach bieżącego roku skonsolidowane przychody ze sprzedaży GK Polenergia wyniosły 2,03 mld zł i były na podobnym poziomie jak w analogicznym okresie roku poprzedniego. Sam segment obrotu odpowiadał za 1,52 mld zł przychodów ze sprzedaży, natomiast pozostałe segmenty wypracowały 0,51 mld zł.

Pomimo podobnego poziomu przychodów zysk operacyjny (EBIT) zrealizowany przez Emitenta w okresie od stycznia do września 2015 roku był znacznie wyższy niż w analogicznym okresie roku 2014 (wzrost z 57 mln zł do 98,3 mln zł). Tym samym marża EBIT wzrosła z 2,8 proc. do 4,8 proc. W 2015 roku poprawie uległ także wynik EBITDA zrealizowany przez Grupę – skorygowana EBITDA wyniosła po pierwszych dziewięciu miesiącach 2015 roku 163,5 mln zł (w porównaniu do 114,4 mln zł rok wcześniej), natomiast marża EBITDA wzrosła z 5,9 proc. do 8,0 proc. Wynik EBITDA z wyłączeniem segmentu obrotu wyniósł po trzech kwartałach 2015 roku 158,4 mln zł (112,6 mln zł w analogicznym okresie 2014 roku), a w konsekwencji marża EBITDA bez uwzględnienia segmentu obrotu wzrosła z 23,7 proc. do 30,8 proc.

|

| Źródło: Emitent |

Największy udział w całkowitej wartości wyniku EBITDA Emitenta przypada na energetykę wiatrową. Po trzech kwartałach bieżącego roku ten segment, po skokowym wzroście o 44,5 mln zł (w tym o 12,2 mln zł w samym trzecim kwartale), wynikającym z uruchomienia nowych farm oraz lepszych warunków wietrznych, wypracował 80 mln zł zysku EBITDA (warto zauważyć, że w budowie wciąż znajdują się projekty farm, które mają zostać oddane do użytku jeszcze w 2015 roku, a także w latach kolejnych, co powinno przyczyniać się do dalszej poprawy wyniku EBITDA w tym segmencie działalności). Wynik drugiego pod tym względem w kolejności segmentu – energetyki konwencjonalnej – był narastająco nieco niższy niż w roku poprzednim i wyniósł 66,7 mln zł (spadek o 1,2 mln zł), natomiast zysk EBITDA segmentu dystrybucji wyniósł 12,9 mln zł, odnotowując nieznaczny spadek (o 1,1 mln zł), będący konsekwencją pozytywnych zdarzeń w postaci końcowych rozliczeń z klientami, które podwyższyły wynik za pierwszy kwartał 2014 roku. Dzięki niższym kosztom zakupu słomy oraz działaniom optymalizacyjnym, które przełożyły się na spadek jednostkowego kosztu wytworzenia pelletu, zauważalnie zwiększył się wynik EBITDA segmentu biomasy (z 5,5 mln zł do 8,3 mln zł). Istotny wzrost odnotowano także w segmencie obrotu (z 1,8 mln zł do 5,1 mln zł), co było efektem optymalizacji obrotu energią w ramach grupy kapitałowej, jak również zmiany strategii handlowej polegającej na ograniczeniu wolumenu i koncentracji na najbardziej rentownych segmentach rynku energii i gazu.

W pierwszych trzech kwartałach 2015 roku GK Polenergia odnotowała niższy wynik z działalności finansowej niż w analogicznym okresie roku poprzedniego, co było związane ze wzrostem kosztów odsetek ze względu na uruchomienie nowych projektów. Na wynik netto miało także wpływ wyższe niż w ubiegłym roku obciążenie z tytułu podatku dochodowego, będące konsekwencją rozpoznania w wyniku 2014 roku rozwiązania rezerwy z tytułu podatku odroczonego od przychodów spółek SKA oraz braku ujęcia aktywa na części strat podatkowych osiągniętych w 2015 roku. Po dziewięciu miesiącach bieżącego roku zysk netto był równy 52,7 mln zł (wzrost rok do roku o 59 proc.), natomiast eliminując wpływ zdarzeń o charakterze niepieniężnym i jednorazowym (efekt alokacji ceny nabycia, efekt niezrealizowanych różnic kursowych, efekt przychodów z tytułu dyskonta, efekt wyceny kredytów, koszty pozyskania finansowania korporacyjnego), wynik netto wyniósłby 63,8 mln zł, co stanowi poprawę do analogicznego okresu roku poprzedniego o 83 proc. Marża zysku netto generowana przez Grupę osiągnęła w okresie od stycznia do września 2015 roku wielkość 2,6 proc. (w porównaniu do 1,6 proc. w analogicznym okresie poprzedniego roku).

W marcu bieżącego roku Emitent opublikował prognozę wyników na 2015 rok, zgodnie z którą skorygowany wynik EBITDA miał wynieść 204 mln zł, a skorygowany zysk netto 72,4 mln zł. Po trzech kwartałach powyższa prognoza została zrealizowana w 80 proc. w zakresie skorygowanego wyniku EBITDA oraz w 88 proc. w zakresie skorygowanego zysku netto. Zarząd podtrzymuje realizację całorocznej prognozy.

|

Pozycja |

Wartość prognozowana na cały 2015 rok (mln zł) |

Wynik w okresie 1-3Q (mln zł) |

Realizacja prognozy |

|

Skorygowany wynik EBITDA |

204,0 |

163,5 |

80% |

|

Skorygowany wynik netto |

72,4 |

63,8 |

88% |

Źródło: opracowanie własne na podstawie raportów bieżących i okresowych Emitenta.

Jak zapowiada Zarząd Emitenta, nowej prognozy wyników spodziewać się można przy okazji publikacji wyników Grupy za 2015 rok, czyli w lutym przyszłego roku. W nadchodzącym roku Spółka planuje wdrożenie polityki dywidendowej - pierwsza dywidenda za rok 2016 zostanie wypłacona w 2017 roku. Ponadto Emitent zakłada utrzymanie polityki regularnych wypłat w długim okresie.

|

| Źródło: Emitent |

Przepływy pieniężne z działalności operacyjnej Emitenta w okresie od początku stycznia do końca września 2015 roku były dodatnie i wyniosły 197 mln zł. W tym samym okresie, głównie za sprawą wydatków poniesionych na budowę farm wiatrowych Skurpie, Gawłowice i Mycielin, przepływy pieniężne z działalności inwestycyjnej wyniosły 375 mln zł na minusie. Przepływy pieniężne z działalności finansowej wyniosły natomiast 161 mln zł (wartość zaciągniętych kredytów i pożyczek przewyższyła spłaty wcześniej zaciągniętych zobowiązań finansowych oraz wydatki z tytułu odsetek).

Na dzień 30 września 2015 roku kapitał własny GK Polenergia miał wartość 1,39 mld zł (46 proc. sumy pasywów), a suma bilansowa przekraczała 3 mld zł. Zadłużenie netto (suma oprocentowanych kredytów i pożyczek minus środki pieniężne i ich ekwiwalenty) wynosiło 574 mln zł. W porównaniu z danymi na koniec trzeciego kwartału 2014 roku zadłużenie netto Emitenta wzrosło o 84 proc. z 311,8 mln zł, co jest efektem zaciągnięcia kredytów inwestycyjnych na budowę farm wiatrowych.

Biorąc pod uwagę wartość skorygowanego wyniku EBITDA za ostatnie 12 miesięcy (od 1 października 2014 roku do 30 września 2015 roku) równą 218,1 mln zł, przy poziomie zadłużenia netto na 30 września 2015 roku (574,3 mln zł), wskaźnik zadłużenia netto/EBITDA wynosi 2,63x. Obecnie wskaźnik ten jest niższy niż na koniec pierwszego półrocza 2015 roku, kiedy wyniósł 3,0x. W trakcie 2015 roku oczekiwany jest wzrost wskaźnika zadłużenia netto/EBITDA z powodu zaciągania kredytów na ukończenie budowy farm wiatrowych. Długoterminowym celem Zarządu (od momentu pełnego odzwierciedlenia w EBITDA obecnie realizowanych projektów inwestycyjnych) jest utrzymanie wskaźnika zadłużenia netto/EBITDA poniżej poziomu 3,0x.

5. Plany rozwoju Grupy

GK Polenergia realizuje długoterminową strategię zakładającą tworzenie pionowo zintegrowanej grupy energetycznej, obecnej we wszystkich segmentach rynku energii, ze szczególnym uwzględnieniem dynamicznie rozwijającego się rynku wytwarzania energii ze źródeł odnawialnych i regulowanej infrastruktury elektrycznej oraz gazowej. Działalność Polenergii jest zdywersyfikowana pod względem paliwowym: Spółka posiada aktywa wytwórcze zasilane węglem, gazem oraz OZE, jednak obecnie strategia skupia się w największym stopniu na źródłach odnawialnych, które według Zarządu są segmentem najbardziej perspektywicznym.

Największą rolę w portfelu aktywów Emitenta odgrywają farmy wiatrowe – obecnie w portfelu Spółki znajdują się działające farmy wiatrowe o łącznej mocy 184 MW (podsumowanie w tabeli poniżej).

|

| Źródło: Emitent |

Do końca 2015 roku Emitent zamierza uruchomić kolejne farmy o łącznej mocy 62 MW, które podobnie jak farmy już istniejące, będą działać w oparciu o system zielonych certyfikatów. Farmy budowane w kolejnych latach mają funkcjonować w systemie aukcyjnym. Do pierwszej aukcji w 2016 roku Spółka planuje zgłosić 6 farm wiatrowych o łącznej mocy zainstalowanej 279 MW. Kolejne 451 MW ma wziąć udział w aukcjach w latach 2017-2019.

|

| Źródło: Emitent |

Uruchomienie do końca 2015 roku wszystkich planowanych na ten okres farm wiatrowych stawia Grupę na drugim miejscu w Polsce pod względem wielkości zainstalowanych mocy. Co więcej, według szacunków Zarządu, Polenergia prawdopodobnie wystawi do pierwszej aukcji w 2016 roku największą liczbę projektów ze wszystkich deweloperów w naszym kraju.

Oprócz farm wiatrowych budowanych na lądzie w nadchodzących latach Grupa planuje wdrożyć w Polsce pionierski projekt budowy morskich farm wiatrowych o łącznej mocy ok. 1,2 GW. Emitent zakłada rozwój przedsięwzięcia z partnerem zewnętrznym, poprzez sprzedaż 50 proc. udziałów w projekcie po uzyskaniu wszystkich niezbędnych pozwoleń (projekt gotowy do budowy). Możliwa jest także sprzedaż 100 proc. udziałów w projekcie. W sierpniu 2014 roku Emitent podpisał umowę przyłączeniową z PSE.

Docelowo projekt ma składać się z dwóch farm – Bałtyk Środkowy II oraz Bałtyk Środkowy III – każda o mocy 600MW. Rozpoczęcie budowy pierwszej farmy planowane jest na 2020 rok, natomiast zakończenie – na 2022. Druga farma będzie powstawała w latach 2023-2026.

Inwestowanie w farmy wiatrowe jest dla Emitenta korzystne nie tylko ze względu na dobre perspektywy rozwoju rynku. Istotne znaczenie ma też fakt, że w obecnie funkcjonującym systemie wsparcia OZE przepływy pieniężne generowane w ramach tego rodzaju projektów są obarczone bardzo niskim ryzykiem i zabezpieczone przez długi okres – zarówno system zielonych certyfikatów, jak i aukcyjny oferują wsparcie przez 15 lat, a dodatkowo sprzedaż energii w ramach systemu aukcyjnego odbywać ma się po stałej cenie, indeksowanej co roku o inflację.

Poza kluczowym elementem strategii Grupy, którym jest rozwój energetyki odnawialnej, planowany jest także szereg innych projektów w pozostałych segmentach działalności. Jednym z takich przedsięwzięć jest budowa gazociągu Bernau-Szczecin, który docelowo miałby połączyć zachodnioeuropejski rynek gazu z krajami Europy Środkowo-Wschodniej. Do realizacji projektu w Polsce i Niemczech zostaną zaproszeni partnerzy strategiczni, jednak firma zakłada, że będzie posiadać większościowy udział (min. 51 proc.) w niemieckiej części biznesu.

Grupa zamierza także dalej rozwijać mniejsze projekty już działające i będące w trakcie realizacji – Elektrownię Nowa Sarzyna, Elektrownię Północ, elektrownię zasilaną biomasą w Wińsku, Ciepłownię Zakrzów, elektrownię Merkury, produkcję pelletu, a także sieć dystrybucyjną oraz działalność handlową.

6. Analiza wskaźnikowa

|

Analiza wskaźnikowa |

31.12.2014 r. |

30.09.2015 r. |

|

Wskaźnik płynności bieżącej |

1,88 |

1,52 |

|

Wskaźnik wypłacalności gotówkowej |

1,03 |

0,85 |

|

Wskaźnik ogólnego zadłużenia |

0,51 |

0,54 |

|

Wskaźnik dźwigni |

21,7% |

29,2% |

Źródło: opracowanie własne na podstawie raportów okresowych Emitenta.

Na dzień 30 września 2015 roku wskaźnik płynności bieżącej GK Polenergia przyjmował wartość 1,52 i był niższy w porównaniu do stanu z końca ubiegłego roku (1,88) o 36 punktów bazowych. Na ten sam moment stosunek środków pieniężnych i ich ekwiwalentów do zobowiązań krótkoterminowych wynosił natomiast 0,85 wobec 1,03 na dzień 31 grudnia 2014 roku.

Wskaźnik ogólnego zadłużenia Emitenta, liczony jako stosunek zobowiązań ogółem do aktywów ogółem, na koniec trzeciego kwartału 2015 roku był nieznacznie wyższy niż na koniec 2014 roku i miał wartość 0,54 (w porównaniu do 0,51 na koniec 2014 roku). Zwiększył się za to wskaźnik dźwigni, definiowany jako stosunek zadłużenia netto do sumy zadłużenia netto i kapitału własnego. Na dzień 30 września 2015 roku wynosił on 29,2%., co stanowi wzrost w ciągu dziewięciu miesięcy o 7,5 punktu procentowego (z wartości 21,7%). Wynika to ze zwiększenia kwoty zadłużenia netto o 203,9 mln zł, co jest przede wszystkim konsekwencją zaciągnięcia długoterminowych kredytów inwestycyjnych na budowę farm wiatrowych Skurpie, Gawłowice oraz Mycielin.

|

Wybrane wskaźniki GK Polenergia |

21.12.2015 |

|

Kapitalizacja (mln zł) |

1 180 |

|

P/E (TTM)* |

14,15 |

|

P/BV |

0,85 |

*Wskaźnik P/E obliczono na podstawie skorygowanego wyniku netto za ostatnie cztery kwartały.

Źródło: opracowanie własne na podstawie raportów okresowych Emitenta.

Według ceny zamknięcia notowań z 21 grudnia 2015 roku wartość rynkowa Polenergii wynosi 1,18 mld zł. Wskaźnik P/E Emitenta, uwzględniający skorygowany zysk netto za ostatnie cztery kwartały, jest na poziomie 14,15. Wskaźnik ceny do wartości księgowej, uwzględniający wartość kapitału własnego na dzień 30 września 2015 roku, wynosi natomiast 0,85. Dla porównania – jak pokazują dane udostępniane przez Giełdę Papierów Wartościowych w Warszawie, analogiczne wskaźniki dla indeksu sektorowego WIG-Energia wynoszą odpowiednio 28,58 oraz 0,61.

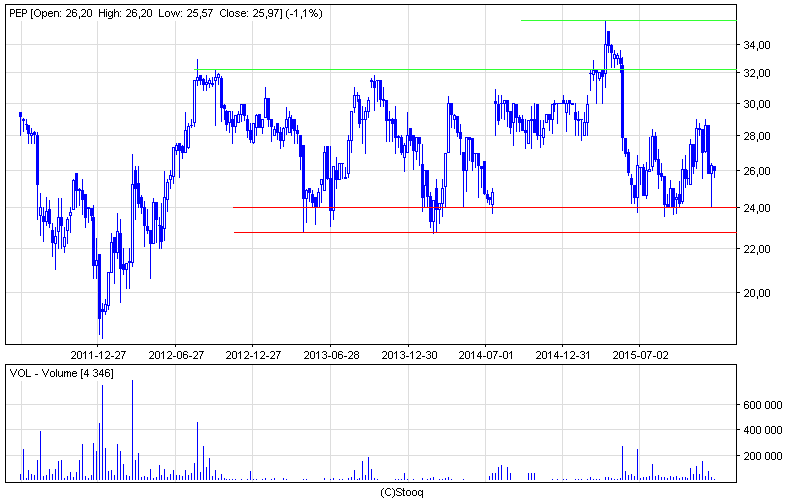

7. Analiza techniczna

Choć Polenergia S.A. funkcjonuje w obecnym kształcie dopiero od 2014 roku, akcje jej poprzedniczki – spółki Polish Energy Partners S.A. – notowane są na Giełdzie Papierów Wartościowych w Warszawie od maja 2005 roku. Emitent zaliczany jest między innymi do indeksów giełdowych WIG-Energia oraz sWIG80.

Kurs notowań walorów Polenergii znajduje się w trendzie bocznym. Opór pojawić się może w okolicach 32 zł, a następnie 35-35,8 zł, gdzie znajduje się lokalny szczyt z kwietnia bieżącego roku. Stosunkowo silnym wsparciem powinny być za to okolice 24 zł.

|

| Źródło: opracowanie własne w serwisie internetowym www.stooq.com. |

8. Ocena jakości komunikacji Spółki z rynkiem

Jakość relacji inwestorskich Emitenta ocenić można jako dosyć wysoką. Korporacyjna strona internetowa i raporty okresowe są przejrzyste i zawierają zarówno obowiązkowe, jak i wiele dodatkowych informacji na temat działalności całej Grupy Kapitałowej Polenergia, jej perspektyw oraz otoczenia. Ponadto po zakończeniu każdego kwartału Spółka przekazuje do publicznej wiadomości prezentacje inwestorskie, które dzięki swojej dużej kompleksowości i dobremu opracowaniu graficznemu stanowią bardzo cenne źródło informacji o Grupie.

Przedstawiciele Emitenta byli w 2014 roku obecni na konferencji WallStreet, dedykowanej inwestorom indywidualnym. Ponadto w listopadzie bieżącego roku Prezes Zarządu Spółki Polenergia brał udział w czacie inwestorskim, który dotyczył omówienia opublikowanych wyników finansowych Spółki (choć miało to miejsce po raz pierwszy w historii Emitenta, Zarząd Spółki zadeklarował swój udział w czatach inwestorskich także w przyszłości).

9. Podsumowanie raportu i wnioski

GK Polenergia jest pionowo zintegrowaną grupą energetyczną. Emitent, za pośrednictwem swoich spółek zależnych prowadzi działalność w kilku sektorach polskiego rynku energetycznego (węgiel, gaz, odnawialne źródła energii), kontrolując jednocześnie cały łańcuch wartości, od wytwarzania, poprzez przesył i dystrybucję, na handlu hurtowym i sprzedaży kończąc.

Strategia Grupy koncentruje się na rozwoju aktywów w segmencie wytwarzania energii ze źródeł odnawialnych, w szczególności na farmach wiatrowych, które w opinii Zarządu są najbardziej atrakcyjną technologią OZE w naszym kraju. Obecnie GK Polenergia znajduje się w czołówce firm zajmujących się budową farm wiatrowych na polskim rynku.

Cały sektor OZE w Polsce stoi przed szansą dynamicznego rozwoju. Sprzyjać temu powinny wymagania Unii Europejskiej w zakresie udziału energii wytworzonej w ramach OZE w całkowitej energii sprzedanej odbiorcom końcowym oraz w zakresie ograniczania emisji CO2. Ponadto wprowadzane są na krajowym rynku regulacje oraz systemy wsparcia, ukierunkowane na przyspieszenie rozwoju segmentu wytwarzania energii ze źródeł odnawialnych.

Po trzech kwartałach 2015 roku przychody Emitenta wyniosły 2,03 mld zł, skorygowany zysk EBITDA osiągnął poziom 163,5 mln zł, a skorygowany zysk netto 63,8 mln zł, co stanowi wykonanie całorocznej prognozy wyników w odpowiednio 80 i 88 proc. W porównaniu do analogicznego okresu 2014 roku przychody Grupy utrzymały się na podobnym poziomie, jednak istotnie wzrosła jej rentowność na wszystkich poziomach. Główną przyczyną poprawy rentowności w pierwszych dziewięciu miesiącach 2015 roku było oddanie do użytku farm wiatrowych Gawłowice i Rajgród w drugiej połowie 2014 roku oraz farmy Skurpie w trzecim kwartale 2015 roku, lepsza wietrzność, a także wyższa korekta rekompensaty gazowej w segmencie energetyki konwencjonalnej.

Dzięki trwającej realizacji innych projektów do końca 2015 roku całkowita zainstalowana moc z farm wiatrowych ma się dodatkowo zwiększyć o 61,8 MW i osiągnąć poziom 245 MW. Ponadto w 2016 roku Emitent zamierza wprowadzić na pierwszą aukcję OZE farmy wiatrowe o łącznej mocy 279 MW, a także uzyskać decyzję środowiskową dla projektu budowy dwóch morskich farm wiatrowych na Morzu Bałtyckim o łącznej mocy 1,2 GW (uruchomienie pierwszej z nich planowane jest w 2022 roku, a drugiej w 2026 roku).

Pomimo realizacji ambitnych projektów inwestycyjnych w zakresie budowy farm wiatrowych, sytuacja majątkowo-finansowa Emitenta jest i powinna pozostać stabilna. Dzięki zaangażowaniu w energetykę konwencjonalną (głównie Elektrociepłownia Nowa Sarzyna), wspieraną także przez segmenty obrotu, dystrybucji i biomasy, zapewniona jest dywersyfikacja działalności Grupy, a także stabilność osiąganych przez nią wyników finansowych i generowanych przepływów pieniężnych. Dodatkowo od 2017 roku Emitent planuje regularnie wypłacać dywidendę.

Paweł Juszczak

Analityk giełdowy SII

--

Autorzy niniejszej Analizy nie są powiązani w żaden sposób z Emitentem. Niniejsza Analiza powstała w związku z umową zawartą z Grupą Kapitałową Polenergia S.A., obejmującą swoim zakresem przygotowanie raportu analitycznego. W ciągu ostatnich 12 miesięcy SII świadczyło również inne usługi z zakresu relacji inwestorskich Grupie Kapitałowej Polenergia S.A. Ponadto Stowarzyszenie nie wyklucza złożenia oferty świadczenia takich usług Emitentowi w przyszłości.

Treść powyższej Analizy jest tylko i wyłącznie wyrazem osobistych poglądów jej autora i nie stanowi rekomendacji w rozumieniu przepisów Rozporządzenia Ministra Finansów z dnia 19 października 2005 r. w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów lub wystawców (Dz. U. z 2005 r. nr 206, poz. 1715). Stowarzyszenie Inwestorów Indywidualnych oraz autor Analizy nie ponoszą jakiejkolwiek odpowiedzialności za decyzje inwestycyjne podejmowane na jej podstawie.