Od 16 stycznia br. inwestorzy mogą zapisywać się na 4,5-letnie obligacje BEST – jednej z wiodących firm windykacyjnych w Polsce. Oprocentowanie oferowanych obligacji jest zmienne, równe stawce WIBOR 3M powiększonej o marżę 3,3%, co stanowi ponad 5% w skali roku w pierwszym okresie odsetkowym. Zapisy przyjmowane są w Domu Maklerskim PKO Banku Polskiego.

Ważna aktualizacja (17.01.2017): Inwestorzy zapisali się na wszystkie oferowane przez BEST obligacje już pierwszego dnia subskrypcji. W związku z tym, przyjmowanie zapisów zakończy się 17 stycznia, a nie 30 stycznia, jak pierwotnie planowano. Ponadto, zgodnie z ostatecznymi warunkami emisji, w tej sytuacji wszystkie złożone zapisy zostaną proporcjonalnie zredukowane.

Grupa BEST:

- jedna z wiodących firm na rynku zarządzania wierzytelnościami

- wysoka rentowność przy niskim wskaźniku zadłużenia

- rekordowo wysokie spłaty z zarządzanych portfeli wierzytelności w 2016 r.

- ponad 19 lat na GPW, 5 lat na Catalyst

Zapisy już od 1 obligacji

Publiczna oferta obligacji serii R2 obejmuje 300.000 obligacji o wartości nominalnej 100 zł każda, czyli o łącznej wartości nominalnej 30 mln zł.

Inwestor może złożyć minimalny zapis na 1 obligację i maksymalny na nie więcej niż 300.000 obligacji. Inwestor może przy tym złożyć wielokrotne zapisy.

Zapisy na obligacje BEST przyjmowane są od 16 do 30 stycznia br. w ponad 30 placówkach Domu Maklerskiego PKO Banku Polskiego, w tym także przez Internet i telefon. Jeśli inwestorzy złożą zapisy na większą liczbę obligacji, niż oferuje Spółka, okres subskrypcji może zostać skrócony, zgodnie z ostatecznymi warunkami emisji (OWE).

|

Harmonogram oferty publicznej obligacji BEST serii R2: |

|

|

Termin rozpoczęcia przyjmowania zapisów: |

16 stycznia 2017 r. |

|

Termin zakończenia przyjmowania zapisów: |

30 stycznia 2017 r.1) |

|

Termin przydziału: |

31 stycznia 2017 r. |

|

Przewidywany Dzień Emisji: |

10 lutego 2017 r. |

|

Przewidywany pierwszy dzień notowań obligacji: |

16 lutego 2017 r. |

| 1) Okres przyjmowania zapisów może zostać skrócony w przypadku, gdy inwestorzy złożą zapisy na większą liczbę obligacji niż oferowano. Wówczas część zapisów zostanie zredukowana, a przy przydziale uwzględniana będzie kolejność składania zapisów. |

Kupując wcześniej, zapłacisz mniej!

Oprocentowanie obligacji serii R2 jest naliczane już od pierwszego dnia subskrypcji. W związku z tym cena emisyjna obligacji zależy od dnia, w którym składany jest zapis. Pierwszego dnia była równa wartości nominalnej obligacji, czyli 100 zł, a w kolejnych dniach jest powiększana o równowartość naliczonych odsetek.

|

Dzień złożenia zapisu |

Cena emisyjna |

|

16 stycznia 2017 r. |

100,00 |

|

17 stycznia 2017 r. |

100,01 |

|

18 stycznia 2017 r. |

100,03 |

|

19 stycznia 2017 r. |

100,04 |

|

20 stycznia 2017 r. |

100,06 |

|

21 stycznia 2017 r. |

100,07 |

|

22 stycznia 2017 r. |

100,08 |

|

23 stycznia 2017 r. |

100,10 |

|

24 stycznia 2017 r. |

100,11 |

|

25 stycznia 2017 r. |

100,12 |

|

26 stycznia 2017 r. |

100,14 |

|

27 stycznia 2017 r. |

100,15 |

|

28 stycznia 2017 r. |

100,17 |

|

29 stycznia 2017 r. |

100,18 |

|

30 stycznia 2017 r. |

100,19 |

Szczegółowe informacje o ofercie obligacji BEST dostępne są na stronie internetowej Spółki oraz u Oferującego:

|

BEST S.A. |

Dom Maklerski PKO Banku Polskiego |

Bardzo dobra kondycja finansowa

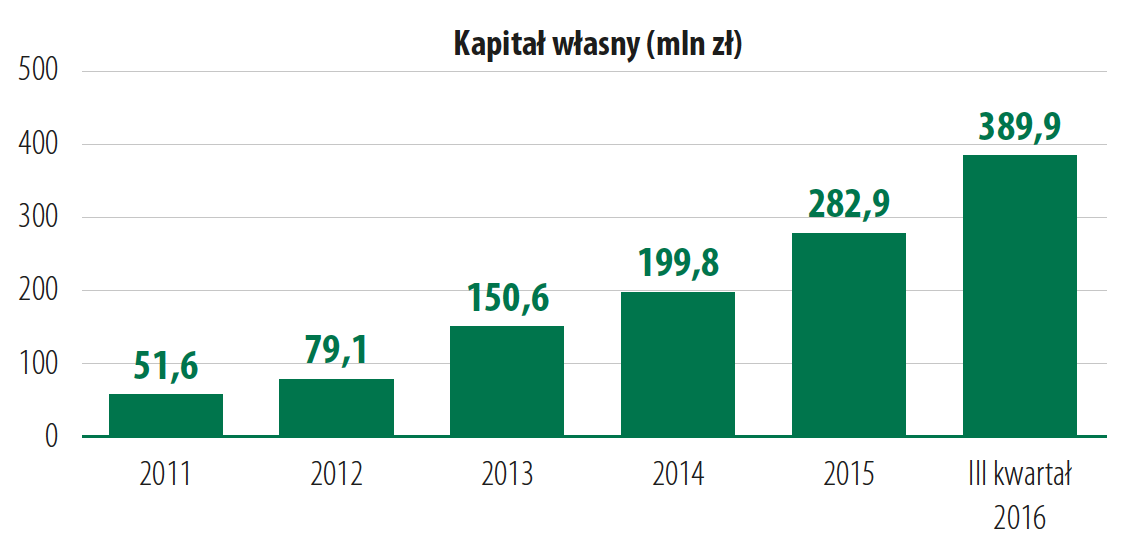

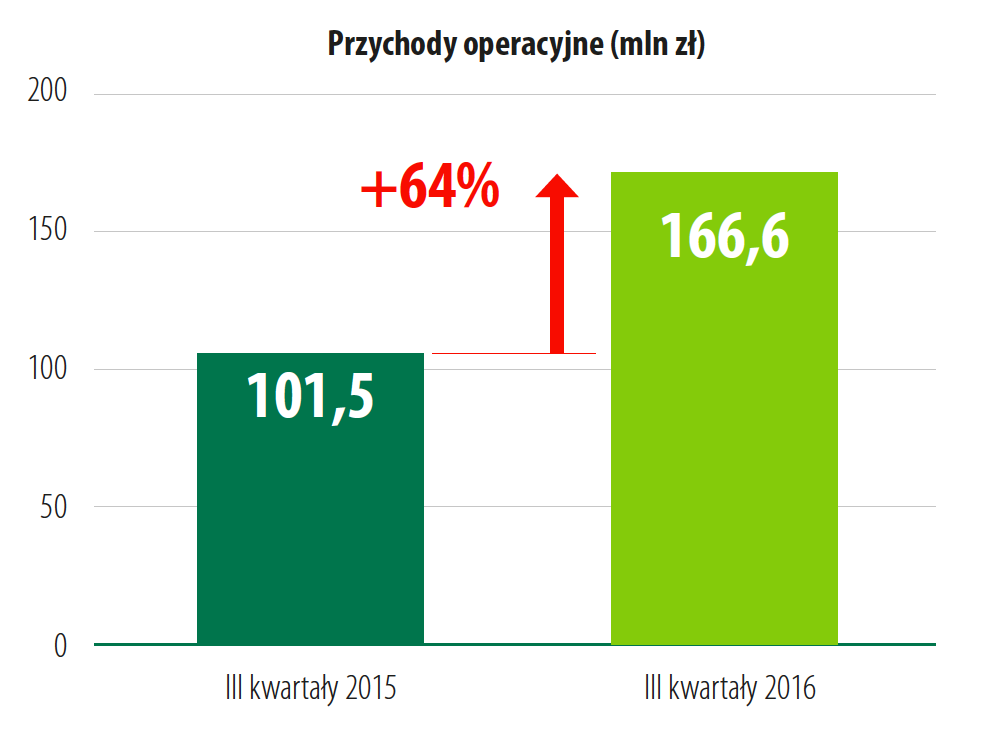

Grupa BEST notuje systematyczny wzrost kluczowych wyników finansowych. Rentowność netto za pierwsze trzy kwartały 2016 r. na poziomie 41% plasuje Grupę BEST na czołowej pozycji wśród firm z branży zarządzania wierzytelnościami w Polsce.

|

|

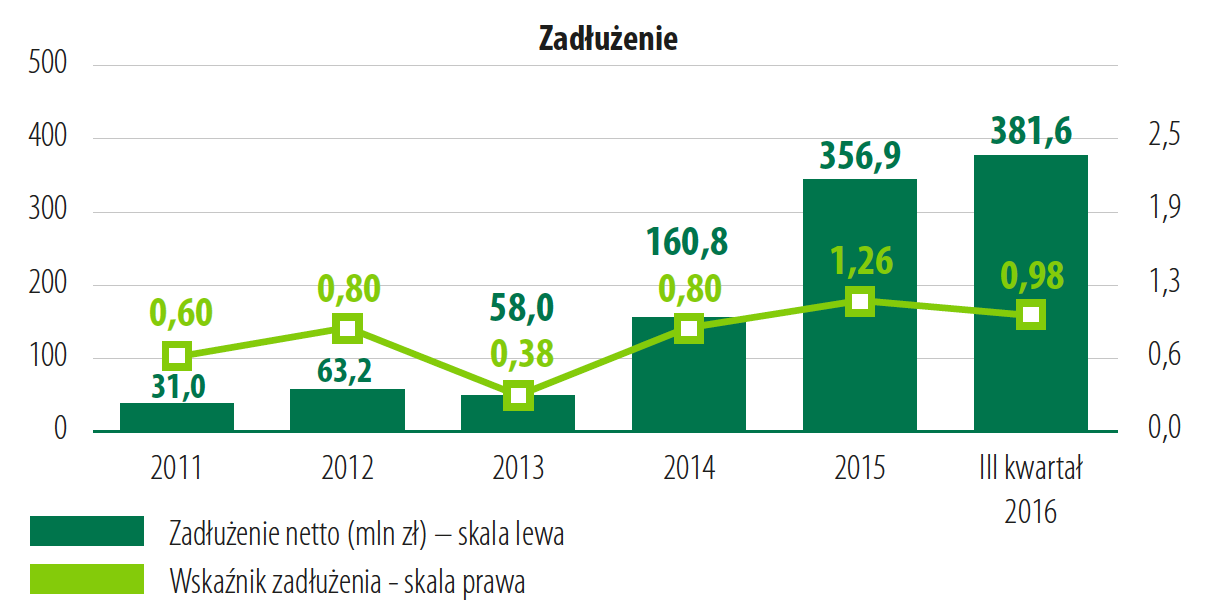

Wartość wskaźnika zadłużenia (dług netto / kapitały własne) na koniec III kwartału 2016 r. wynosił niespełna 1,0. To poziom powszechnie akceptowalny w branży, a jednocześnie znacznie niższy niż dopuszczalna maksymalna wartość tego wskaźnika określona w warunkach emisji obligacji wyemitowanych przez BEST (2,5).

W 2016 r. Grupa BEST zanotowała rekordowo wysokie spłaty z zarządzanych portfeli wierzytelności, które przekroczyły 227 mln zł, co oznacza wzrost o ponad 23% rok do roku. Inwestycje Grupy BEST w nowe portfele wierzytelności w 2016 r. sięgnęły ponad 258 mln zł (tj. trzykrotnie więcej niż w 2015 r.), a łączna wartość nominalna nabytych wierzytelności wyniosła 2,27 mld zł (wobec 0,9 mld zł rok wcześniej).

Niniejszy materiał ma wyłącznie charakter promocyjny. Jedynymi prawnie wiążącymi dokumentami dotyczącymi emisji przez BEST S.A. (Emitent) obligacji w ramach programu emisji ustanowionego przez Emitenta jest prospekt emisyjny podstawowy zatwierdzony przez Komisję Nadzoru Finansowego w dniu 3 października 2016 r. wraz z aneksami i komunikatami aktualizującymi do prospektu oraz ostateczne warunki emisji dla danej serii obligacji, opublikowane na stronie internetowej Emitenta (www.best.com.pl) oraz, dodatkowo, w celach informacyjnych, na stronie internetowej Domu Maklerskiego PKO Banku Polskiego (www.dm.pkobp.pl).